- お金借りるならどこがおすすめ?

- 即日ですぐにお金を借りられる所はどこ?

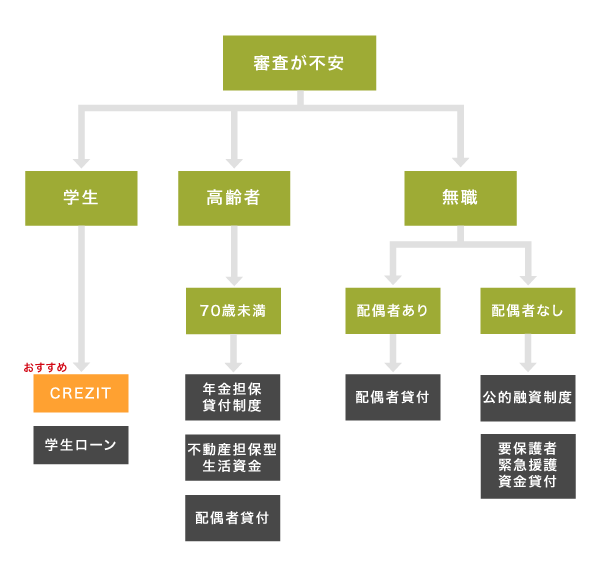

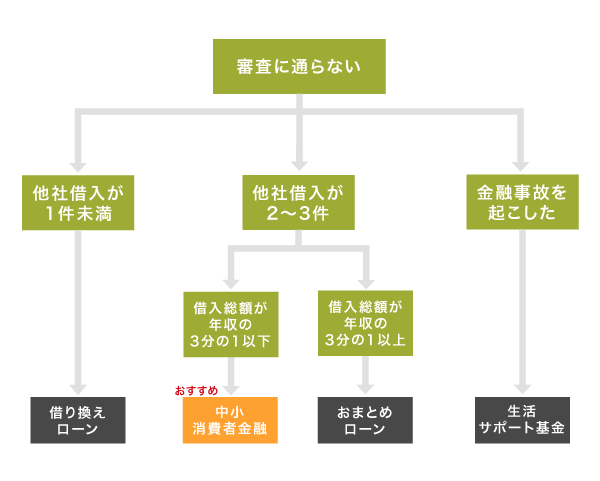

- 審査に通らないけどお金借りる方法はある?

お金を借りる方法は、消費者金融や銀行などが提供するカードローンから国が設けている公的融資制度まで幅広い選択肢があります。

そのなかで自分に最適なお金借りる方法を見つけるためには、以下のように即日融資や低金利といった自分の希望が叶えられる金融商品を選ぶことが大切です。

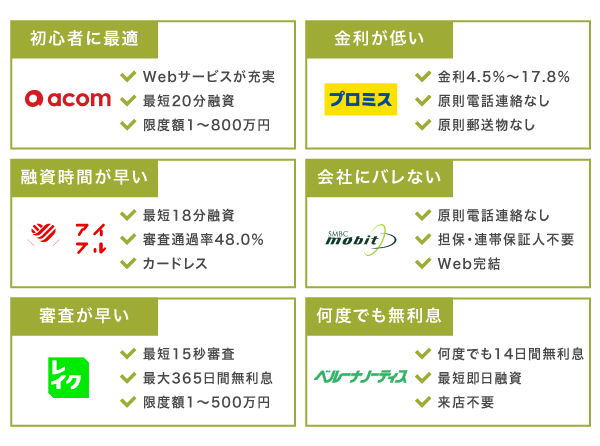

例えば今すぐお金を借りたい時は、即日融資に対応している消費者金融のなかでも対応が早く、最短20分融資が可能なアコム(詳細)を選ぶとすぐに現金を受け取れます。

今すぐお金を借りるならアコム

アコムはWebで申し込むと審査時間が最短20分に短縮され、今すぐにお金を借りられます。

契約後はコンビニATMでアプリを利用すると、ローンカードがなくてもスマホを操作するだけで現金を引き出せます。

さらに郵送物や在籍確認が原則なしとなっており、周囲に内緒でキャッシングできるのも嬉しいポイントです。

>> アコムの詳細はこちら

アコムのような大手消費者金融はお金借りるアプリも提供しており、その場ですぐにキャッシングできる利便性もあります。

お金借りる際に借入方法の融資時間や金利といった仕様を見ずに申し込むと、無駄に信用情報の記録が増えてしまいますので、確認してから借入先を決めましょう。

この記事で紹介しているお金借りる方法は、いずれも貸金業法や銀行法、利息制限法といった法律に基づいて運営しており、違法業者を利用してしまうリスクも回避できます。

この記事でわかること

- 今すぐお金を借りるなら最短20分で即日融資が可能な消費者金融を選ぼう

- アコムなら24時間いつでも今すぐお金を借りられる

- 銀行カードローンは平均金利が1.5〜15.0%で利息が増えづらい

- お金を借りる時の審査に通過する方法は少額融資を希望すること

借り入れを急いでいる人は、以下のツールで質問に回答するとあなたに最適な借入先がすぐに見つかりますので、ぜひご利用ください。

診断

あなたに最適な借入方法

借りたお金の使い道は?

診断結果

アコムならWebで最短20分融資!今すぐ借りたい人に最適

アコムはカードローンのなかでも申し込みから借り入れまでの待ち時間が短く、Webで申し込むと最短20分で融資を受けられます。*1

スマホがあれば自宅にいながら借入金を振り込んでもらえるうえ、コンビニATMで現金を受け取ることも可能です。

| 金利 | 3.0%~18.0% |

|---|---|

| 限度額 | 1万円~800万円 |

| 審査時間 | 最短20分*1 |

\ Webで最短20分融資!今すぐ借りるならアコム /

注釈

※1お申込時間や審査によりご希望に添えない場合がございます。

診断結果

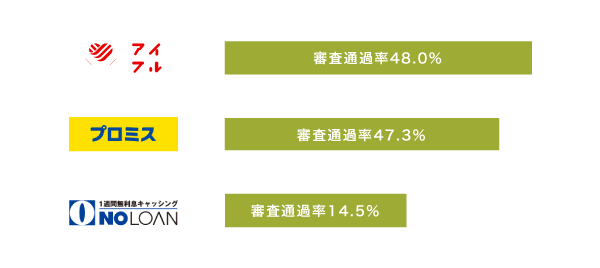

プロミスは最大金利が17.8%で他社よりも低金利

プロミスは適用金利が4.5%~17.8%となっており、最大金利が平均18.0%の他社と比べて0.2%も低くなります。

2024年2月のリニューアルによって融資時間が最短20分から最短3分へ短縮されたため、低金利で今すぐお金を借りたい人に最適です。

| 金利 | 4.5〜17.8% |

|---|---|

| 限度額 | 1〜500万円 |

| 審査時間 | 最短3分審査(回答)* |

\ 4.5%~17.8%の低金利で借りれるプロミス /

診断結果

アイフルは唯一の独立系消費者金融!審査通過率が48.2%

アイフルは銀行の傘下に入っていない唯一の独立系消費者金融で、親元の運営方針に左右されず、独自審査で融資の可否を決定しています。

審査通過率も消費者金融のなかで最も高い48.2%となっており、他社借り入れが2件以上ある人でも前向きに融資の可否を検討してもらえます。

| 金利 | 3.0~18.0% |

|---|---|

| 限度額 | 1~800万円 |

| 審査時間 | 最短18分* |

\ 審査通過率48.2%!2人に1人が借りれる /

貸付条件

アイフルの貸付条件

| 商号 | アイフル株式会社 |

|---|---|

| 登録番号 | 近畿財務局長(14)第00218号 |

| 貸付利率 | 3.0%~18.0%(実質年率) |

| 遅延損害金 | 20.0%(実質年率) |

| 契約限度額または貸付金額 | 800万円以内(要審査) |

| 返済方式 | 借入後残高スライド元利定額リボルビング返済方式 |

| 返済期間・回数 | 借入直後最長14年6ヶ月(1~151回) |

| 担保・連帯保証人 | 不要 |

※お申込み時間や審査状況によりご希望に添えない場合があります。

診断結果

SMBCモビットならWEB完結申込の選択で電話連絡なしが可能!

SMBCモビットはWEB完結申込を選択すると、在籍確認における勤務先への電話連絡をなしにしてもらえます。

さらにカードレスにも対応していて自宅への郵送物が届かないため、勤務先だけではなく、家族にも内緒でお金を借りられます。

| 金利 | 3.0~18.0% |

|---|---|

| 限度額 | 1~800万円 |

| 審査時間 | 最短15分 |

\ WEB完結申込で会社への電話連絡なし! /

診断結果

レイクは無利息期間が最大180日!他社の6倍も長い

レイクは5万円までの借り入れなら無利息期間が最大180日間になり、平均30日間の他社と比較して6倍も長いのが特徴です。

借り入れ金額が5万円を超える場合であっても最大60日間の無利息期間となるため、他社を利用するよりも利息を抑えられます。

| 金利 | 4.5~18.0% |

|---|---|

| 限度額 | 1~500万円 |

| 審査時間 | Webで最短15秒 |

\ 5万円までの借入なら最大180日間も無利息! /

貸付条件

レイクの貸付条件

| 極度額 | 1万円~500万円 |

|---|---|

| 貸付利率(実質年率) | 4.5%~18.0%(※貸付利率はご契約額およびご利用残高に応じて異なります。) |

| 遅延損害金(年率) | 20.0% |

| 返済方式 | 残高スライドリボルビング方式、元利定額リボルビング方式 |

| 返済期間、回数 | 最長5年、最大60回(※融資枠の範囲内での追加借入や繰上返済により、返済期間・回数はお借入れ及び返済計画に応じて変動します。) |

| 担保、保証人不要 | ◯ |

| 審査 | 有 |

| 利用対象 | 満20歳~70歳。安定した収入のある方(パート・アルバイトで収入のある方も可) |

| 必要書類 | 運転免許証等、収入証明書(契約額に応じて、新生フィナンシャルが必要とする場合) |

| 商号 | 新生フィナンシャル株式会社 |

| 貸金業登録番号 | 関東財務局長(11)第01024号 日本貸金業協会会員第000003号 |

レイク無利息期間の条件

| 無利息期間の適用条件 |

|

|---|---|

| 60日間無利息の適用条件 |

|

| 180日間無利息の適用条件 |

|

診断結果

従業員貸付制度は勤務先の会社からお金を借りられる

従業員貸付制度は、給料の前借りと違って勤務先の会社からお金を借りられる制度になります。

社内審査はあるものの、勤続年数や日頃の業務態度が貸付の可否を決める基準となるため、金融機関のように信用情報を確認されることはなく、他社借り入れがある人でも利用できます。

| 金利 | 2.0%〜4.0% |

|---|---|

| 限度額 | 勤務先の会社の規定による |

| 審査時間 | 1ヶ月以上のケースもあり |

診断結果

楽天銀行スーパーローンは年率1.9〜14.5%!借り換えにも好適な金利

楽天銀行スーパーローンは年率1.9〜14.5%が適用され、借り換えにも好適な金利で借り入れできます。

ネット銀行ならではの強みを活かして最短当日に審査が完了し、最短翌日に借り入れできるため、急いでいる人にも最適です。

| 金利 | 年1.9〜14.5% |

|---|---|

| 限度額 | 10〜800万円 |

| 審査時間 | 最短即日 |

\ 年率1.9〜14.5%!借り換えに好適 /

診断結果

PayPayのミニアプリは最短翌日で借り入れが可能

PayPayを利用している人は、アプリトップ画面のミニアプリに表示されているお金を借りるボタンからいつでも借り入れできます。

PayPayを経由してPayPay銀行からお金を借りる仕組みとなり、最短翌日で融資を受けられるのが嬉しいポイントです。

| 金利 | 1.59%~18.0% |

|---|---|

| 限度額 | 1万円〜50万円まで |

| 審査時間 | 最短60分 |

診断結果

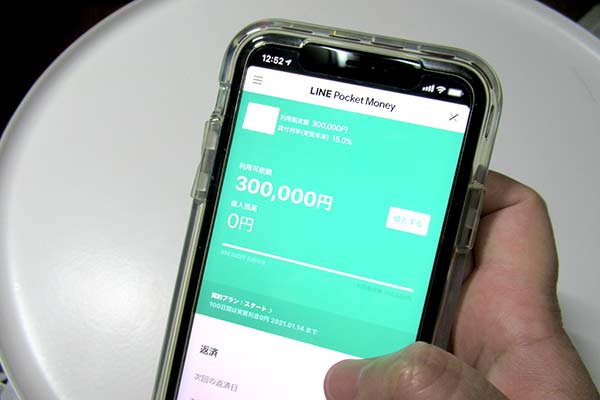

LINEポケットマネーは借入金をLINE Payにチャージできる

一般的なカードローンは借入金を現金で受け取りますが、LINEポケットマネーならLINE Pay残高へのチャージで受け取れます。

借入金額を入力すれば数秒でチャージが完了するため、現金よりもキャッシュレス決済派の人に最適な借入先です。

| 金利 | 3.0%〜18.0% |

|---|---|

| 限度額 | 3万円〜300万円 |

| 審査時間 | 最短1日〜3日 |

診断結果

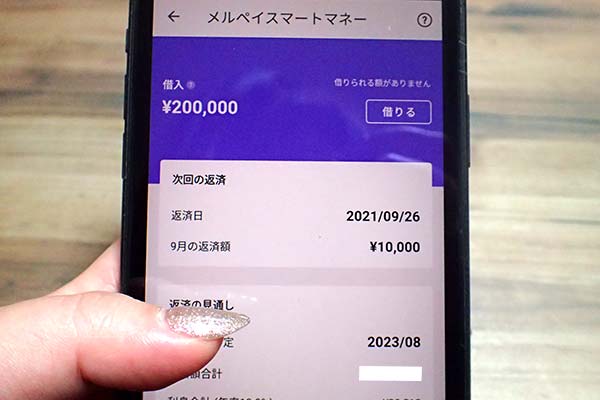

メルカリの利用頻度が高い人はメルペイスマートマネーが最適

メルペイスマートマネーは、メルカリの利用頻度が高い人ほど審査で優遇される仕組みとなっています。

審査の優遇だけではなく、金利も引き下げてもらえるため、メルカリをよく利用するなら金融機関よりもメルペイスマートマネーで借り入れするのが最適です。

| 金利 | 3.0%~15.0% |

|---|---|

| 限度額 | 1,000円〜20万円 |

| 審査時間 | 最短1〜2日 |

診断結果

配偶者貸付なら収入のない専業主婦でもお金を借りられる

配偶者貸付は、夫婦の収入を合算して年収の3分の1まで借り入れできる制度になります。

そのため、収入のない専業主婦でも夫が働いていればお金を借りることが可能です。

| 金利 | 平均年3.0%〜15.0% |

|---|---|

| 限度額 | 最大1,000万円 |

| 審査時間 | 最短翌日 |

診断結果

生命保険を契約していれば審査なしで契約者貸付制度が利用できる

契約者貸付制度は、生命保険に加入して保険料を支払っている人であれば解約返戻金を担保にお金を借りられる制度です。

自分が積み立てたお金を担保に借り入れするため、金融機関と違って審査なしで利用できる利点があります。

| 金利 | 平均年3.0%〜6.0% |

|---|---|

| 限度額 | 解約返戻金の7割〜9割 |

| 審査時間 | 最短即日 |

診断結果

郵便局(ゆうちょ銀行)の自動貸付なら貯金を担保に借入が可能

郵便局の自動貸付は、ゆうちょ銀行に預けている担保定額貯金および担保定期貯金を担保にして借り入れできる制度になります。

自分の貯金を担保にしてお金を借りるため審査がなく、最短即日で現金を受け取ることも可能です。

| 金利 | 預入時の約定金利(%)+0.5%または返済時の約定金利(%)+0.25% |

|---|---|

| 限度額 | 預入金額の約90% |

| 審査時間 | 即日も可能 |

診断結果

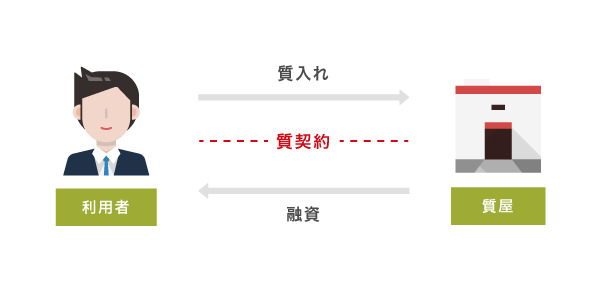

質屋の質入れは物品を預ければ審査なしで借り入れできる

質屋の質入れは、ブランド品や貴金属といった価値のある物品を担保として預ければ、審査なしでお金を借りられます。

その場で担保の査定をして借り入れできる金額が決まるため、その日のうちにお金を借りられます。

| 金利 | 年率108% |

|---|---|

| 限度額 | 担保査定額の7割〜8割 |

| 審査時間 | 最短即日 |

診断結果

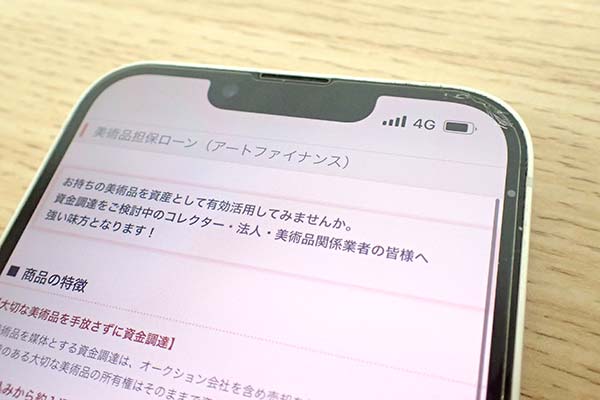

住宅を担保にお金を借りられる不動産担保型生活資金

不動産担保型生活資金は、高齢者が住宅を担保にしてお金を借りられる公的融資制度です。

申込者が死亡した際に担保を売却して返済する仕組みとなっているため、返済能力が低い高齢者でも借り入れできます。

| 金利 | 3.0% |

|---|---|

| 限度額 | 不動産評価額の7割 |

| 審査時間 | 1週間程度 |

診断結果

ひとり親世帯が審査で優遇してもらえる母子父子寡婦福祉資金貸付金

母子父子寡婦福祉資金貸付金は、母子家庭や父子家庭といったひとり親世帯の生活を救済するために設けられている貸付制度です。

生活が苦しいひとり親世帯でもお金を工面できるように貸付の敷居が下げられており、定期的な収入を得ていれば月収が2〜3万円程度であっても貸付対象になります。

| 金利 | 1.0% |

|---|---|

| 限度額 | 貸付制度の種類によってことなる |

| 審査時間 | 最短1ヶ月〜3ヶ月 |

診断結果

非営利の労金(ろうきん)なら8.475%の低金利で借り入れできる

ろうきんは非営利な金融機関のため銀行と違って利息収入を目的としておらず、8.475%以下の低金利で借り入れできるのが特徴です。

ろうきんに出資していない人でも、勤務先が労働組合に加入していれば、団体会員として借り入れできます。

| 金利 | 3.875%〜8.475% |

|---|---|

| 限度額 | 10万円〜500万円 |

| 審査時間 | 最短2週間以上 |

診断結果

求職者支援資金融資は働き先を探している人が貸付対象

ハローワークで職業訓練を受けて働き先を前向きに探している人は、求職者支援資金融資の対象になります。

月額5万円〜10万円を借り入れできるため、次の就職先が見つかるまでの生活費を補填できます。

| 金利 | 年3.0% |

|---|---|

| 限度額 | 月額5万円〜10万円 |

| 審査時間 | 1週間〜1ヶ月 |

診断結果

多重債務で生活が苦しい人は生活サポート基金へ相談するのが最適

多重債務で生活が苦しい人は、生活サポート基金へ相談すると生活再生ローンの利用を案内してもらえます。

生活サポート基金は多重債務で苦しむ人を救済する目的があるため、一時的な生活資金や税金の支払いが滞納している場合の資金として貸付を実施してもらえます。

| 金利 | 12.5% |

|---|---|

| 限度額 | ー |

| 審査時間 | ー |

診断結果

収入が少ない人でも生活費を借りられる生活福祉資金貸付制度

生活福祉資金貸付制度は、生活困窮者を救済するために設けられている公的融資制度で、収入が少ない人でも貸付対象になります。

通院や学費といった用途が決まっている場合だけではなく、生活費としても借り入れできるため、生活が苦しい人は市役所で生活福祉資金の利用を相談するのが最適です。

| 金利 | 無利子 |

|---|---|

| 限度額 | 貸付資金の種類に応じる |

| 審査時間 | 最短1ヶ月 |

診断結果

赤字決算が2期以上でも借入できるのはビジネスローン

ビジネスローンは民間金融機関が個人事業主の資金繰りをサポートするために提供している金融商品のため、国の融資制度と違って貸付の敷居が低い利点があります。

国の融資制度では審査に通過できない赤字決算が2期以上の人でも、ビジネスローンなら事業資金を借り入れすることが可能です。

| 金利 | 平均3.1%〜18.0% |

|---|---|

| 限度額 | 平均10万円〜1,000万円 |

| 審査時間 | 最短即日〜1週間 |

診断結果

日本政策金融公庫は5,000万円を超える高額融資も可能

日本政策金融公庫は、民間金融機関が提供するビジネスローンと違って限度額が高く、5,000万円以上の高額融資にも対応してもらえます。

民間金融機関のビジネスローンでは限度額が最大1,000万円程度となってしまうため、設備投資や運転資金といった高額なお金が必要なら、日本政策金融公庫を検討したほうがよいでしょう。

| 金利 | ー |

|---|---|

| 限度額 | ー |

| 審査時間 | ー |

診断結果

借り換えローンなら低金利で借り換えて利息を抑えられる

借り換えローンなら、既存の借り入れを今より低金利で借り換えられます。

今のまま借り続けるよりも将来的に支払う利息総額が減るため、返済の負担を軽くしたい人に最適です。

| 金利 | 平均2.0%〜18.0% |

|---|---|

| 限度額 | 平均1万円〜1,000万円 |

| 審査時間 | 最短即日〜最短1週間 |

診断結果

おまとめローンは複数社から借入している人でも利用が可能

おまとめローンは多重債務に陥っている人を救済する目的で提供されている金融商品で、複数社からお金を借りている人でも利用できます。

複数社からの借り入れをまとめて一本化できるため返済先が1社になるうえ、利息総額も抑えられる利点があります。

| 金利 | 平均1.5%〜18.0% |

|---|---|

| 限度額 | 1万円〜900万円 |

| 審査時間 | 最短即日〜1週間 |

- お金を借りる方法を解説!あなたに最適な借入場所を一覧で比較

- 今すぐお金を借りるならその日のうちに契約できる貸金業者が最適

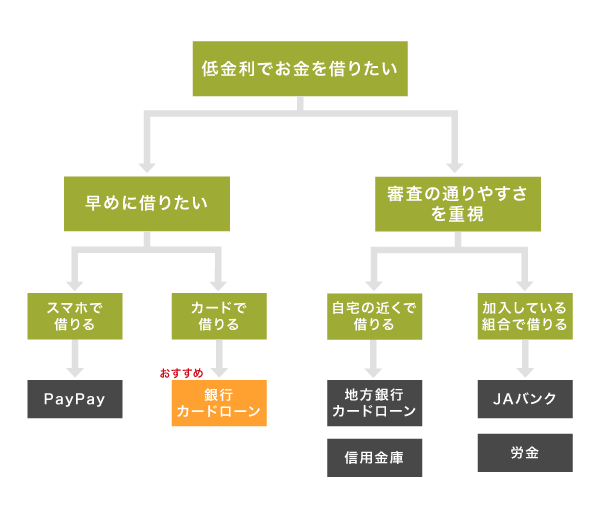

- 低金利でお金を借りる方法!利息が安いのは銀行系の金融機関

- 個人事業主が事業資金としてお金を借りるなら企業向け融資を利用するのが最適

- 職業や年齢に合わせて最適なお金を借りる方法なら正社員ではなくても借りやすい

- 審査に通らない人がお金を借りる方法!債務者向けローンなら貸付対象になる

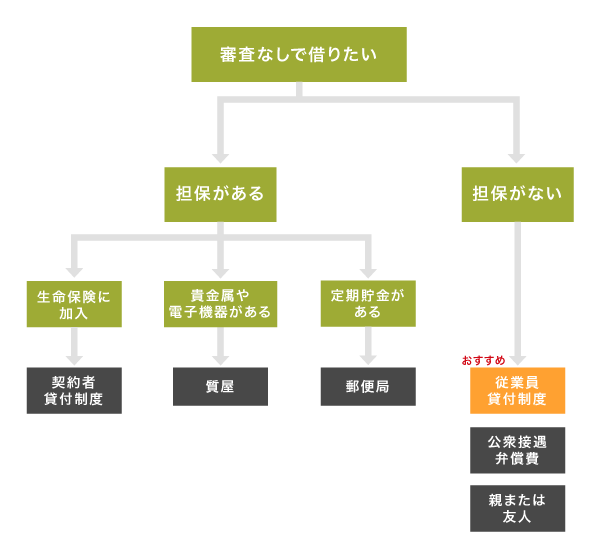

- 審査なしでお金を借りる方法はどこからも借りられない人の最終手段

- お金を借りたいけど心配!悩みを解決できる最適な借り方を解説

- お金を借りる時の審査に通過する方法!借入希望額は少額にしておこう

お金を借りる方法を解説!あなたに最適な借入場所を一覧で比較

冒頭でも触れたように、お金を借りる方法には消費者金融や銀行などの金融機関が提供するローン商品だけではなく、国が設けている融資制度まで幅広い選択肢があります。

| すぐに借りたい人向け | 消費者金融でお金を借りる |

|---|---|

| クレジットカードのキャッシング枠でお金を借りる | |

| コンビニATMでお金を借りる | |

| アプリでお金を借りる | |

| 低金利で借りたい人向け | 銀行カードローンでお金を借りる |

| PayPayでお金を借りる | |

| JAバンク(農協)でお金を借りる | |

| 労金(ろうきん)でお金を借りる | |

| 事業資金を借りたい人向け | 日本政策金融公庫でお金を借りる |

| ビジネスローンでお金を借りる | |

| 審査が不安な人向け | CREZITでお金を借りる |

| 学生ローンで学生がお金を借りる | |

| 年金担保貸付制度でお金を借りる | |

| 共済組合の貸付でお金を借りる | |

| 配偶者貸付でお金を借りる | |

| 国の公的融資制度でお金を借りる | |

| 審査に通らない人向け | 中小消費者金融でお金を借りる |

| 借り換えローンでお金を借りる | |

| おまとめローンでお金を借りる | |

| 生活サポート基金でお金を借りる | |

| 審査なしで借りたい人向け | 従業員貸付制度で会社からお金を借りる |

| 生命保険の契約者貸付制度でお金を借りる | |

| 郵便局(ゆうちょ銀行)からお金を借りる | |

| 公衆接遇弁償費で警察からお金を借りる | |

| 質屋でお金を借りる |

しかし、選択肢が多すぎてどこで借りたらいいかわからない人もいますよね。

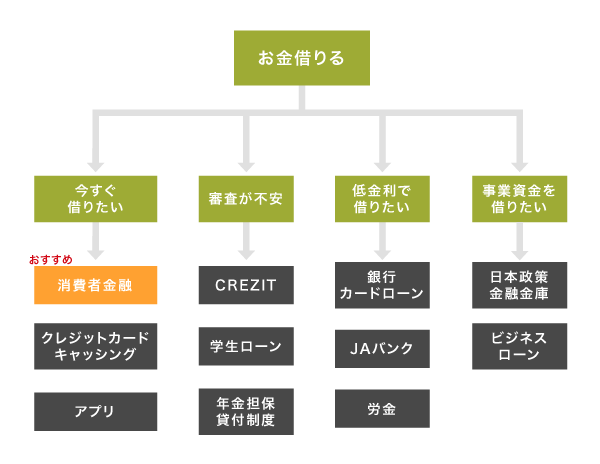

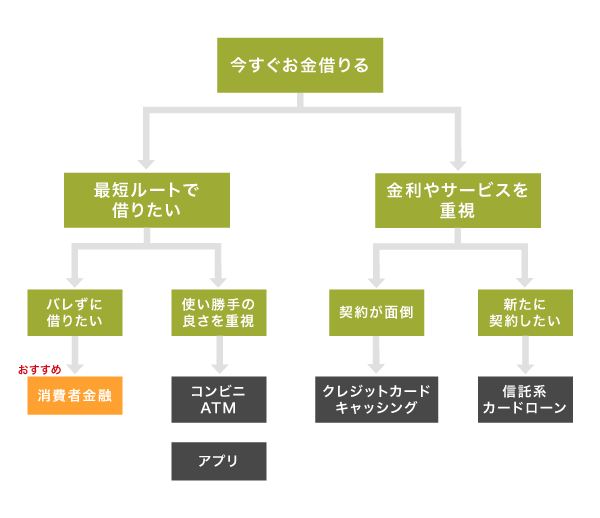

借入先の選択で失敗したくないのなら、以下のフローチャートを使って融資時間や金利といった自分の希望が叶えられる方法を見つけましょう。

あらゆる借り入れ方法のなかでも、一番早くお金を借りられるのは即日融資に対応している消費者金融です。

銀行系の金融機関や公的融資制度などは基本的に審査時間が1週間以上かかり、お金を借りるまでの待ち時間が長くなります。

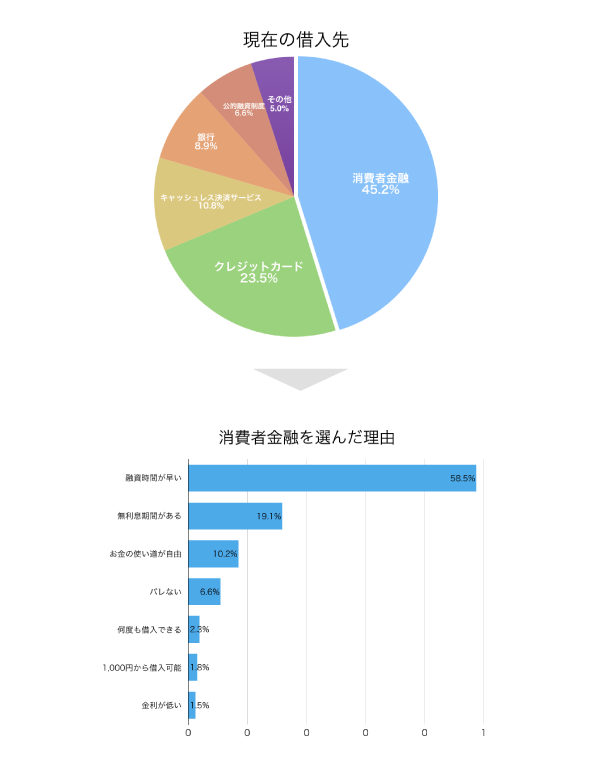

実際に当サイトが実施したアンケートでは回答者の約45%が借入先に消費者金融のカードローンを選んでおり、理由としてすぐに借り入れできることが挙げられていました。

金銭的にまだ余裕があるのなら銀行系の金融機関や公的融資制度でも問題ありませんが、一刻も早くお金を借りたいのなら消費者金融を選んだほうがよいでしょう。

ただし消費者金融はWebで今すぐ簡単にお金を借りられることから、多重債務に陥りやすいデメリットがあります。

お金を借りるなら、以下のツールを使用して返済計画を立ててから申し込むのが最適です。

借入希望額と返済期間から毎月の返済金額を算出します。

| 借入希望額 |

万円

|

|---|---|

| 返済期間 |

ヶ月

|

| 年率 |

%

|

借入希望額と毎月の返済金額から返済期間を算出します。

| 借入希望額 |

万円

|

|---|---|

| 毎月の返済金額 |

万円

|

| 年率 |

%

|

毎月の返済金額と返済期間から借入可能額を算出します。

| 毎月の返済金額 |

万円

|

|---|---|

| 返済期間 |

ヶ月

|

| 年率 |

%

|

急いでいる人必見!おすすめの消費者金融

今日中にお金を借りられるおすすめの消費者金融は、以下のとおりです。

| 消費者金融 | アコム*1 | レイク | アイフル | プロミス* | SMBCモビット | ダイレクトワン | 三井住友 カード カードローン* |

ベルーナ ノーティス |

|---|---|---|---|---|---|---|---|---|

|

|

|

|

|

|

|

|

|

| 審査時間 | 最短20分*1 | 最短15秒 | 最短18分* | 最短3分審査 (回答)* |

最短15分 | 最短30分 | 最短5分* | 最短即日 |

| 融資時間 | 最短20分*1 | 最短25分※3 | 最短18分* | 最短3分* | 最短15分 | 最短30分 | 最短5分* | 最短即日 |

| 無利息期間 | 契約の翌日から 30日間は 金利0円*2 |

最大180日間※4 | 最大30日間 | 最大30日間 | ー | 最大55日間 | ー | 最大14日間 |

| 公式サイト | ー | ー | ー | |||||

| 消費者金融を 比較 |

当サイトのランキングコンテンツは、第3者調査機関の情報を元に作成されています。比較基準をポイント化し、その合計値から順位付けをおこなっています。

ランキングの根拠(2021年)はこちら

ランキングの根拠(2022年)はこちら

ランキングの根拠(2023年)はこちら

ランキングの根拠(2024年)はこちら

ランキングの根拠(2025年)はこちら

とくにアコムはスピード審査に力を入れているのが特徴で、Web申し込みなら最短20分で結果を教えてもらえます。*1

最大30日間の無利息期間サービスもあり、期間内に返済すれば利息を支払う必要もありません。

今すぐにお金を借りたいのなら、アコム(詳細)を選んでおけば間違いないでしょう。

あなたに最適な借り入れ方法は、以下でも検索できますのでぜひご利用ください。

注釈

※1お申込時間や審査によりご希望に添えない場合がございます。

※2適用条件:アコムでのご契約がはじめてのお客さま

※高校生(定時制高校生および高等専門学校生も含む)はお申込いただけません。

※3 Web申込みの場合、最短25分融資も可能。21時(日曜日は18時)までのご契約手続き完了(審査・必要書類の確認含む)で、当日中にお振込みが可能です。一部金融機関および、メンテナンス時間等を除く。

※4無利息期間経過後は通常金利適用となります。

※4初回契約翌日から無利息適用となります。

※4他の無利息商品との併用は不可となります。

※三井住友カード カードローンは信販・クレジット系のカードローンです。

※お申込みの時間帯や審査の状況によって、当日中のご融資ができない場合があります。

※最短5分の会員番号発行は、新規契約時点でのご利用枠が50万円でのお申込みとなります。

※最短5分の会員番号発行 受付時間:9:00〜19:30

※お申込み時間や審査状況によりご希望に添えない場合があります。

条件を指定して検索ボタンをクリックしてください。(複数可)

今すぐお金を借りるならその日のうちに契約できる貸金業者が最適

今すぐにお金を借りたいのなら、申し込みから契約までその日のうちに完了する貸金業者を選ぶのが最適です。

貸金業者はWebサービスに力を入れており、来店しなくてもスマホやパソコンで手続きが完了することから契約までの時間が短縮されています。

貸金業者は金融機関と違って個人向けの小口融資を専門におこなっており、審査にそれほど時間がかからないので即日融資を受けることも可能です。

10万円を借りる程度であれば、最短1時間以内で借り入れすることも難しくありません。

さらにスマホやパソコンを操作するだけで簡単に借り入れでき、素早く借入金を受け取れる利点もあります。

一方で銀行をはじめとした金融機関は以前まで即日融資に前向きだったものの、金融庁から過剰貸付の指摘を受けた影響で現在では取りやめています。

国内銀行が来年1月からカードローンなどの個人向けの新規貸し出しに関し、即日の融資を取りやめる見通しとなったことが15日、分かった。

運用が始まれば、融資審査には数日かかるようになるという。

2022年10月3日に統合したあいちフィナンシャルグループのような、事業規模が大きい地方銀行系金融機関でも同様です。

審査に時間をかけることで借り入れの難易度も上がっているので、今すぐに借りたいなら貸金業者を選んだほうがよいでしょう。

あなたに最適な貸金業者は、以下の表とフローチャートで見つけられます。

| 借入方法 | 融資スピード | 来店不要 | Web完結 |

|---|---|---|---|

| 消費者金融 | 最短20分 | ◯ | ◯ |

| カードローン公式アプリ | 最短60分 | ◯ | ◯ |

| コンビニATM | 最短60分 | ◯ | ◯ |

| クレジットカードのキャッシング機能 | 最短即日 | ◯ | △ |

| 信販会社のカードローン | 最短即日 | ◯ | ◯ |

| キャッシュレス決済サービス | 最短即日 | ◯ | ◯ |

貸金業者のなかで最も早くお金を借りられるのは、即日融資に対応していて最短20分以内に借り入れできる消費者金融です。

即日融資に注力している消費者金融なら最短20分でお金を借りることが可能

消費者金融が提供するカードローンは即日融資のサービスに注力しており、業界のなかで最も早い最短20分でお金を借りられます。

素早くお金を借りられる理由は、審査にAIスコアリングシステムを導入していて返済能力を確認する時間が短縮されているからです。

そのため申し込みから最短20分後に審査結果を通知してもらえ、すぐに借りられるかどうかがわかります。

AIスコアリングシステムの導入によって即時審査が可能になった旨については、アイフルの公式ホームページにも記載されています。

消費者金融では、各社が独自の「スコアリングシステム(自動与信審査システム)」を用いて審査をおこなっています。

アイフルでもスコアリングシステム(自動与信審査システム)が導入されており、最短30分で審査結果の連絡がきます。引用元:カードローンのアイフル公式

さらに担保や連帯保証人も不要なうえ、スマホひとつで申し込みから借り入れまでが完結することから自宅ですぐにお金を借りられるのも嬉しいポイントです。

消費者金融と聞くと過度な取り立てがないか不安な人もいるかもしれませんが、現在では金融庁の監視下で以下の法律を徹底的に遵守しており、法外な行為をされることはありません。

とくにテレビCMでよく見かけるような大手消費者金融は金融庁の登録貸金業者として営業を許可されているだけではなく、顧客サービスも豊富なのでストレスなく利用を続けられるでしょう。

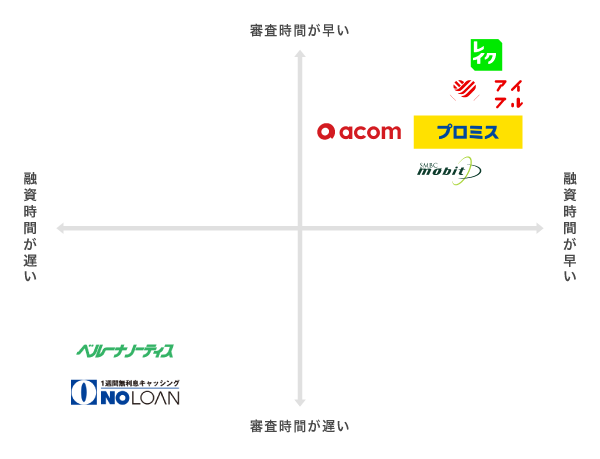

では管理人が実際に申し込み、融資スピードが早いおすすめの消費者金融を調査した結果を以下の表にまとめましたので参考にしてください。

| 消費者金融 | アコム*1 | レイク | アイフル | プロミス* | SMBCモビット | ダイレクトワン | 三井住友 カード カードローン* |

ORIX MONEY (オリックス マネー) |

ベルーナ ノーティス |

ノーローン |

|---|---|---|---|---|---|---|---|---|---|---|

|

|

|

|

|

|

|

|

|

|

|

| 審査時間 | 最短20分*1 | 最短15秒 | 最短18分* | 最短3分審査 (回答)* |

最短15分 | 最短30分 | 最短5分* | 最短60分 | 最短即日 | 最短即日 |

| 融資スピード | 最短20分*1 | 最短25分※3 | 最短18分* | 最短3分* | 最短15分* | 最短30分 | 最短5分* | 最短即日 | 最短即日 | 最短即日 |

| 金利 | 3.0%〜18.0% | 4.5%〜18.0% | 3.0%〜18.0% | 4.5%〜17.8% | 3.0%〜18.0% | 4.9%〜18.0% | 1.5~15.0% | 1.5〜17.8% | 4.5〜18.0% | 4.9~18.0% |

| 無利息期間 | 契約の翌日から 30日間は 金利0円*2 |

最大180日間※4 | 最大30日間 | 最大30日間 | ー | 最大55日間 | ー | ー | 最大14日間 | 最大1週間 |

| 公式サイト | ー | 公式サイト | 公式サイト | 公式サイト | 公式サイト |

実際に申し込んだところ、アコムやレイクといった大手5社はいずれも申し込みから1時間以内でお金を借りられました。

とくにアコムは審査時間も早く、すぐに結果を教えてもらえたので対応がスピーディーな印象があります。

注釈

※1お申込時間や審査によりご希望に添えない場合がございます。

※2適用条件:アコムでのご契約がはじめてのお客さま

※高校生(定時制高校生および高等専門学校生も含む)はお申込いただけません。

※申込の曜日、時間帯によっては翌日以降の取扱となる場合があります。

※3 Web申込みの場合、最短25分融資も可能。21時(日曜日は18時)までのご契約手続き完了(審査・必要書類の確認含む)で、当日中にお振込みが可能です。一部金融機関および、メンテナンス時間等を除く。

※4無利息期間経過後は通常金利適用となります。

※4初回契約翌日から無利息適用となります。

※4他の無利息商品との併用は不可となります。

※三井住友カード カードローンは信販・クレジット系のカードローンです。

※お申込みの時間帯や審査の状況によって、当日中のご融資ができない場合があります。

※最短5分の会員番号発行は、新規契約時点でのご利用枠が50万円でのお申込みとなります。

※最短5分の会員番号発行 受付時間:9:00〜19:30

※お申込み時間や審査状況によりご希望に添えない場合があります。

アコムはWebサービスが充実しているから初めてでも借りやすい

アコムは、Webサービスがどこよりも充実しているのが特徴です。

Webなら24時間いつでも申し込み可能なうえ、審査通過後にスマホで振込融資を受けられます。

困ったことがあればチャットですぐにオペレーターに相談でき、初めてキャッシングする人でも安心して借りられます。

さらに2022年1月13日のリニューアルによって、Web申し込みで最短20分融資も可能になりましたので、急いでいる人にもぴったりです。*1

消費者金融で初めてお金を借りるなら、サポート体制が万全なアコムを選んでみてはいかがでしょうか。

| 融資スピード | 最短20分*1 | 審査時間 | 最短20分*1 |

|---|---|---|---|

| 金利 | 3.0%〜18.0% | 限度額 | 1万円〜800万円 |

| 無利息期間 | 契約の翌日から30日間は金利0円*2 | 担保、連帯保証人 | 不要 |

| Web完結 | ◯ | 来店不要 | ◯ |

| カードレス | ◯ | 収入証明書なし*3 | ◯ |

アコムのおすすめポイント

- Webで24時間いつでも申し込める

- 申し込みから最短20分後に借り入れできる*1

- 楽天銀行の口座があれば最短1分で振込融資に対応してもらえる

>> アコムの詳細はこちら

注釈

※1お申込時間や審査によりご希望に添えない場合がございます。

※2適用条件:アコムでのご契約がはじめてのお客さま

※3お借入総額により収入証明書(源泉徴収票等)が必要

ネット銀行の楽天銀行スーパーローンでも最短当日審査が可能

消費者金融ではありませんが、ネット銀行の楽天銀行スーパーローンでも最短当日審査が可能です。

他行では結果通知までに2〜3日を要するケースもありますが、楽天銀行スーパーローンは審査時間の短縮をしています。

そのため、借り入れを急いでいるけど消費者金融ではなく銀行カードローンでお金を借りたい人に最適です。

楽天銀行スーパーローンは適用利率が年1.9~14.5%となっており、借り入れの見直しにも活用できます。

定期的に金利がお得になるキャンペーンもおこなっていることから、支払う利息をさらに抑えることも可能です。

楽天銀行のカードローンは入会金も無料なうえ、口座開設不要で借り入れできるため利用しない手はないでしょう。

| 融資スピード | 最短翌日 | 審査時間 | 最短当日 |

|---|---|---|---|

| 金利 | 年1.9~14.5% | 限度額 | 10〜800万円 |

| 無利息期間 | なし | 担保、連帯保証人 | 不要 |

| Web完結 | ◯ | 来店不要 | ◯ |

| カードレス | × | 収入証明書不要 | × |

楽天銀行スーパーローンのおすすめポイント

- 年1.9~14.5%でお金を借りられる

- 最短翌日に借入金を受け取れる

- 申し込みから借り入れまでスマホひとつで完了

>> 楽天銀行スーパーローンの申し込みはこちら

レイクは土日でも最短15秒で審査結果がわかる

レイクは消費者金融のなかで最も審査時間が早く、Webで申し込むと土日でも最短15秒で審査結果を通知してもらえます。

審査に通過した場合は申し込みからWebで最短25分融資も可能となっており、振込融資またはATMで借入金を受け取れます。※1

レイクはカードレスキャッシングに対応しているため、ローンカードが届く前でもスマホの公式アプリを利用するだけで簡単にお金を借りられるのも嬉しいポイントです。

さらに5万円までの借り入れなら最大180日間の無利息期間サービスが適用され、約半年間も利息0円で借り続けられます。※2

他社の無利息期間は最大30日に設定されているところがほとんどなので、無駄に利息を支払いたくないのならレイクを選んだほうが6倍もお得です。

| 融資スピード | 最短25分※1 | 審査時間 | 最短15秒 |

|---|---|---|---|

| 金利 | 4.5~18.0% | 限度額 | 1万円〜500万円 |

| 無利息期間 | 30日間、60日間、180日間のいずれか※2 | 担保、連帯保証人 | 不要 |

| Web完結 | ◯ | 来店不要 | ◯ |

| カードレス | ◯ | 収入証明書不要 | ◯ |

レイクのおすすめポイント

- Webで申し込むと最短15秒で審査結果がわかる

- Web申し込みで最短25分融資も可能*

- 無利息期間サービスの日数が最大180日間*

- 公式アプリを利用してスマホだけで借入可能

>> レイクの15秒審査結果はこちら

注釈と貸付条件

※ご利用限度額の総額が50万円を超える場合、ご利用限度額の総額と他社のお借入れ総額の合計が100万円を超える場合必要となります。

※1 21時(日曜日は18時)までのご契約手続き完了(審査・必要書類の確認含む)で、当日中にお振込みが可能です。一部金融機関および、メンテナンス時間等を除きます。

無利息期間について※2

- Webで申込みされた方のみ60日間無利息を利用可能

- 「60日間無利息(Web申込み限定)」、「5万円まで180日間無利息」、「30日間無利息」の併用不可

- レイクで初回契約の方が対象

- 初回契約翌日から無利息適用

- ご契約額が200万円超の方は30日間無利息のみ利用可能

- 無利息期間終了後は通常金利適用

アイフルはWeb申し込みなら最短18分で借り入れが可能

アイフルは、Webで申し込むと最短18分でお金を借りられます。*

今までの消費者金融は融資スピードが早くても最短60分でしたが、アイフルは2023年のサービス改定によって大幅にタイムロスを削減しました。

さらにアイフルは唯一の独立系消費者金融であることから独自の基準で審査をおこなっており、新規成約率が業界最高数値の48.0%を記録しています。

つまり、2人に1人はアイフルで借り入れに成功しているということです。

他社では45.0%以下のケースがほとんどなので、借り入れできる可能性を高めたいのならアイフルを選んだほうがよいでしょう。

| 融資スピード | 最短18分* | 審査時間 | 最短18分* |

|---|---|---|---|

| 金利 | 3.0〜18.0% | 限度額 | 1〜800万円 |

| 無利息期間 | 最大30日間 | 担保、連帯保証人 | 不要 |

| Web完結 | ◯ | 来店不要 | ◯ |

| カードレス | ◯ | 収入証明書不要 | ◯ |

アイフルのおすすめポイント

- Webで申し込むと最短18分で融資を受けられる*

- 審査通過率が48.0%で融資に前向き

- 初回契約なら最大30日間の無利息期間サービスが適用される

- スマホ完結だから誰にもバレない

>> アイフルの3秒診断はこちら

注釈

※お申込み時間や審査状況によりご希望に添えない場合があります。

プロミスは最大金利17.8%でどこよりも利息が増えづらい

プロミスは最大金利が17.8%に設定されており、他社よりも利息が増えづらいのが特徴です。

初回契約時は最大金利が適用されるケースがほとんどですが、プロミスなら18.0%に設定されている他社と比べて0.2%も安くなります。

他にも、プロミスは初回借り入れの翌日から最大30日間の無利息期間サービスを提供しています。

お金を借りるまでは無利息期間サービスの日数がカウントされないため、無駄にならないのも嬉しいポイントです。

もちろん即日融資が可能で、申し込みから最短3分後にお金を借りられます。*

| 融資スピード | 最短3分* | 審査時間 | 最短3分審査(回答)* |

|---|---|---|---|

| 金利 | 4.5〜17.8% | 限度額 | 1〜500万円 |

| 無利息期間 | 最大30日間 | 担保、連帯保証人 | 不要 |

| Web完結 | ◯ | 来店不要 | ◯ |

| カードレス | ◯ | 収入証明書不要* | ◯ |

プロミスのおすすめポイント

- 最大金利が17.8%だからどの消費者金融よりも低い

- Webで申し込むと最短3分で即日融資が可能*

- 土日でも原則24時間365日最短10秒で振込融資に対応してもらえる

- 初回借り入れの翌日から最大30日間の無利息期間サービスが適用される

>> プロミスの詳細はこちら

注釈

※ロゴ変更前(2023年9月29日前)

※お申込み時間や審査によりご希望に添えない場合がございます。

※収入証明書は、融資限度額が50万円以内であれば不要です。

※お申込時の年齢が19歳以下の場合は、収入証明書類のご提出が必須となります。

※高校生(定時制高校生および高等専門学校生も含む)はお申込いただけません。

SMBCモビットは、バレないサービスに力を入れているのが特徴です。

SMBCモビットはプライバシー遵守!勤務先への電話連絡なしも可能

SMBCモビットは、公式サイトでWeb完結申し込みをすると在籍確認としておこなわれる勤務先への電話連絡をなしにできるのが特徴です。

消費者金融のなかで唯一、在籍確認における電話連絡をなしにできる旨を公表しています。

※お勤め先には勤務状況の確認のため、オペレーターの個人名にて電話連絡します。

(お電話での確認が難しい場合は、必要書類のご提出による代替確認もできますのでご相談ください。)

勤務先への電話連絡をなしにできれば同僚や上司にも怪しまれる心配がないため、誰にもバレずに借りたい人に最適です。

SMBCモビットの顧客の悩みに寄り添う姿勢はHDI格付けベンチマークでも評価されており、2020年に最高ランクの三つ星を獲得しています。

オペレーターに悩みを相談すると解決方法を教えてもらえますので、借り入れに不安がある人はSMBCモビットを選んでおけば間違いないでしょう。

| 融資スピード | 最短15分* | 審査時間 | 最短15分 |

|---|---|---|---|

| 金利 | 3.0〜18.0% | 限度額 | 1〜800万円 |

| 無利息期間 | ー | 担保、連帯保証人 | 不要 |

| Web完結 | ◯ | 来店不要 | ◯ |

| カードレス | ◯ | 収入証明書不要 | × |

SMBCモビットのおすすめポイント

- Web完結申し込みで勤務先への電話連絡なしが可能

- 申し込みから最短15分で融資を受けられる

- 返済でVポイントを貯められる

- 三井住友銀行ATMの手数料がいつでも0円

>> SMBCモビットの詳細はこちら

注釈

※申込の曜日、時間帯によっては翌日以降の取扱となる場合があります。

ダイレクトワンは店頭窓口へ行くと最短30分でカードを発行してもらえる

ダイレクトワンは、以下の都道府県にある店頭窓口へ出向くと、最短30分でローンカードを発行してもらえます。

- 東京都

- 神奈川県

- 静岡県

- 山梨県

- 愛知県

ダイレクトワンのローンカードはセブン銀行ATMやイーネットATMといったコンビニATMで利用できるため、発行後すぐにキャッシングを開始できます。

店舗が近くにない場合は、Webで申し込めばその日のうちに振込融資で現金を受け取ることも可能です。

中小消費者金融は金利が高い印象がある人もいるかもしれませんが、ダイレクトワンなら年率 4.9%〜18.0%となっており、平均3.0%〜18.0%の大手消費者金融とそれほど変わりません。

さらに最大55日間の無利息期間も設けられているため、期間中に返済すれば利息を0円に抑えられます。

| 融資スピード | 最短30分 | 審査時間 | 最短30分 |

|---|---|---|---|

| 金利 | 4.9%〜18.0% | 限度額 | 1〜300万円 |

| 無利息期間 | 最大55日間 | 担保、連帯保証人 | 不要 |

| Web完結 | ◯ | 来店不要 | ◯ |

| カードレス | × | 収入証明書不要 | × |

ダイレクトワンのおすすめポイント

- 全国どこからでもWebで申し込める

- 最短30分で審査が完了するため待ち時間が短い

- 最大55日間の無利息期間で利息を抑えられる

三井住友カード カードローンは最短5分で振込融資が可能

三井住友カードのカードローンはスピード融資に注力しており、Webで申し込むと最短5分で振込融資が可能になります。*

カードが届く前でもスマホで借りたい金額を入力するだけですぐに借り入れできるので、急いでいる人に最適です。

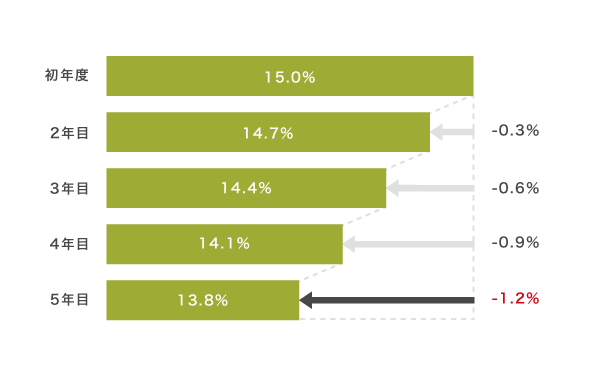

さらに三井住友カード カードローンは、長期にわたって借り入れを続けると返済実績に応じて適用金利が優遇されます。

返済が滞らなければ、1年ごとに適用金利を0.3%ずつ引き下げてもらえます。

5年後には最大1.2%も低くなるので、利息を抑えたい人にも最適なカードローンです。

他にも三井住友カード カードローンはATM・口座振込両用タイプと口座振込専用タイプの2種類に分かれており、自分の都合に合わせて選択できる利点があります。

近くのコンビニで借入金を受け取りたいのならATM・口座振込両用タイプ、振込融資を希望するのなら口座振込専用タイプを選びましょう。

| 融資スピード | 最短5分* | 審査時間 | 最短5分* |

|---|---|---|---|

| 金利 | 1.5~15.0% | 限度額 | 最大900万円 |

| 無利息期間 | ー | 担保、連帯保証人 | 不要 |

| Web完結 | ◯ | 来店不要 | ◯ |

| カードレス | × | 収入証明書不要 | × |

三井住友カード カードローンのおすすめポイント

- 返済を続けると金利を最大1.2%引き下げてもらえる

- Web申し込みで振込融資を希望すると最短5分融資が可能*

最新情報

三井住友カードのカードローンは、2022年3月30日より決算期に差し掛かっており、通常よりも新規成約率を抑えています。

三井住友カードのカードローンは普段であれば他社と比べて融資に前向きですが、管理人の経験上、決算時期だけは審査が厳しくなる印象があります。

そのため、どうしても三井住友カードのカードローンでなければいけない事情がないのなら、今はアコムやレイクなどの消費者金融を選んだほうがよいでしょう。

注釈

※お申込みの時間帯や審査の状況によって、当日中のご融資ができない場合があります。

※最短5分の会員番号発行は、新規契約時点でのご利用枠が50万円でのお申込みとなります。

※最短5分の会員番号発行 受付時間:9:00〜19:30

ORIX MONEY(オリックスマネー)は休日でも最短60分で審査が完了する

ORIX MONEY(オリックスマネー)は、2022年2月14日から申し込み受付が開始された新しいカードローンです。

WEBで申し込むと最短60分で審査結果が表示されるので待ち時間が少なく、即日融資に対応してもらえます。

さらに適用金利は1.5〜17.8%となっており、平均3.0〜18.0%の他社と比べて低金利で借り入れできる利点があります。

WEB申し込み後にオンライン本人確認サービスを利用すると、自宅に届く郵送物もなしにしてもらえるので、バレずに借りたい人にも最適です。

融資スピードと金利だけではなくバレずに借りられるサービスも他社よりも優れているので、どこでお金を借りようか迷っている人はORIX MONEYを選んでおけば間違いないでしょう。

| 融資スピード | 最短即日 | 審査時間 | 最短60分 |

|---|---|---|---|

| 金利 | 1.5〜17.8% | 限度額 | 最大800万円 |

| 無利息期間 | ー | 担保、連帯保証人 | 原則不要 |

| Web完結 | ◯ | 来店不要 | ◯ |

| カードレス | ◯ | 収入証明書不要 | ご契約枠が50万円までなら収入証明書の提出が原則不要 |

ORIX MONEY(オリックスマネー)のおすすめポイント

- 最短60分で審査結果がわかる

- 公式アプリの提示でオリックスグループの優待サービスを受けられる

- 契約額が50万円以下なら収入証明書原則なしで借り入れできる

- 24時間365日いつでもスマホやパソコンで申し込み可能

>> ORIX MONEY(オリックスマネー)の詳細はこちら

ベルーナノーティスは完済すれば何度でも14日間の利息が0円になる

ベルーナノーティスは、大手通販サイトで有名なベルーナグループが主婦層の資金繰りをサポートする目的で展開している消費者金融です。

顧客サービスとして初回借り入れから14日間の無利息期間サービスを提供しており、お金を借りても2週間は利息が0円になります。

さらに完済してから3ヶ月後の借り入れであれば無利息期間サービスが再び適用され、実質何度でも利息0円で利用できるのが嬉しいポイントです。

配偶者貸付に対応していることから働いていない専業主婦でも自分名義で契約できるので、夫の給料日前など家計が苦しいときに内緒で借り入れするのもよいでしょう。

もちろん、ベルーナノーティスから夫へ連絡がいくことは一切ありません。

| 融資スピード | 最短即日 | 審査時間 | 最短即日 |

|---|---|---|---|

| 金利 | 4.5〜18.0% | 限度額 | 1〜300万円 |

| 無利息期間 | 最大14日間 | 担保、連帯保証人 | 不要 |

| Web完結 | ◯ | 来店不要 | ◯ |

| カードレス | × | 収入証明書不要 | ◯ |

ベルーナノーティスのおすすめポイント

- 初回借り入れから最大14日間の利息が0円

- 配偶者貸付で専業主婦でも借り入れが可能

- 夫の給料明細のみでも契約できる

- 最短即日中に借り入れが可能

ノーローンの12:30までの契約完了で借入金の即日振り込みが可能

レイクと同じ新生パーソナルローン株式会社が提供するノーローンは、12:30までに契約が完了すると即日中の振込融資が可能になります。

即日中の振込融資を希望する場合は、申し込み時にオペレーターへ借り入れを急いでいる旨を伝え、本人確認書類を提出すると優先的に審査を進めてもらえます。

楽天銀行の口座を持っている場合は、19:00までに契約が完了すれば即日中の振込融資が可能です。

ただし、ノーローンは2020年6月末で一般カードローンの新規契約受付を停止しています。

弊社は、2020年6月末日をもちまして、一般カードローンの新規契約受付を停止いたします。

現在お取引のあるお客さまにつきましては、引き続きご融資や返済等の会員サービスをご利用いただけます。

現在申し込めるのはおまとめローンやペットローンといった資金使途が限られた商品のみとなっているため、借りたお金を自由に使いたいなら上述の消費者金融を選んだほうがよいでしょう。

| 融資スピード | 最短即日 | 審査時間 | 最短即日 |

|---|---|---|---|

| 金利 | 4.9~18.0% | 限度額 | 1〜300万円 |

| 無利息期間 | 最大1週間 | 担保、連帯保証人 | 不要 |

| Web完結 | ◯ | 来店不要 | ◯ |

| カードレス | ◯ | 収入証明書不要 | ◯ |

ノーローンのおすすめポイント

- 12:30までの契約完了で最短即日振込が可能

- 楽天銀行の口座を持っていれば19:00まで即日振込が可能

- 完済すれば何度でも1週間の無利息期間サービスが適用される

J.ScoreならAIスコアに応じて融資条件を決めてもらえる

J.Scoreは、申込者の性格やライフスタイルによって算出されるAIスコアを基に融資条件が決まるのが特徴です。

一般的なカードローンでは年収や勤続年数などによって融資条件が決定されますが、J.Scoreなら性格やライフスタイルを改善するだけで限度額や金利を優遇してもらえます。

J.Scoreは平日の夜間や土日でも最短即日融資が可能となっており、大手消費者金融にも劣らない早さで借り入れできる利点もあります。

さらにみずほ銀行とソフトバンクの共同出資によって設立された会社であることから、銀行ならではの金利を引き継いでおり、15.0%以下の低金利で借りられるのも嬉しいポイントです。

ただし金利だけではなく審査基準も引き継いでおり、大手消費者金融に比べると借り入れが難しい難点もありますので、信用情報に傷がない人の選択肢として覚えておきましょう。

| 融資スピード | 最短即日 | 審査時間 | 最短即日 |

|---|---|---|---|

| 金利 | 0.8〜15.0% | 限度額 | 最大1,000万円 |

| 無利息期間 | ー | 担保、連帯保証人 | 不要 |

| Web完結 | ◯ | 来店不要 | ◯ |

| カードレス | ◯ | 収入証明書不要 | ◯ |

J.Scoreのおすすめポイント

- AIスコアが高いほど限度額や金利が優遇される

- 最大1,000万円までの高額融資も可能

- 完全スマホ完結だから来店不要

これまで今すぐにお金を借りられる消費者金融について紹介してきましたが、どこで申し込もうかまだ迷っている人は以下でそれぞれのサービス内容をまとめましたので参考にしてください。

管理人おすすめの消費者金融まとめ

おすすめの消費者金融ごとにスペックをまとめた結果は、以下のとおりです。

| 消費者金融 | Web完結 | バレない | 原則郵送物なし | 電話連絡なし | 公式アプリで借入 | 来店不要 |

|---|---|---|---|---|---|---|

| アコム | ◯ | ◯ | ◯ | 原則、在籍確認なし*1 | ◯ | ◯ |

| レイク | ◯ | ◯ | ◯ | ◯※2 | ◯ | ◯ |

| アイフル | ◯ | ◯ | ◯ | ◯ | ◯ | ◯ |

| プロミス | ◯ | ◯ | ◯ | ◯* | ◯ | ◯ |

| SMBCモビット | ◯ | ◯ | ◯ | ◯ | ◯ | ◯ |

| ダイレクトワン | ◯ | ー | × | × | × | ◯ |

| ベルーナノーティス | ◯ | △ | × | × | × | ◯ |

| ノーローン | ◯ | △ | × | × | × | ◯ |

これまで解説した大手消費者金融の5社は、顧客サービスが豊富で使い勝手がよかった印象があります。

管理人は今でも契約を継続していますが、上記5社はお金借りるアプリなども展開しており、ローンカードなしでもスマホで簡単に借り入れできるので誰にもバレませんでした。

とはいえ早くお金を借りたくても、消費者金融で契約することにどうしても抵抗がある人もいますよね。

今すぐに借りたいのなら消費者金融で申し込むのが最適ですが、まだ時間に余裕があるのなら即日融資に対応している別の貸金業者を選ぶのもひとつの手段です。

例えばクレジットカードのキャッシングなら、消費者金融よりも利用しやすいのではないでしょうか。

注釈

※審査の結果によっては電話による在籍確認が必要となる場合がございますが、お客様の同意を得ずに実施することはございません。

※1電話での確認はせずに書面やご申告内容での確認を実施

※2 在籍確認が必要な場合でも、お客さまの同意なくお電話いたしません。

クレジットカードを持っていればキャッシング機能ですぐにお金を借りられる

知らない人も多いと思いますが、クレジットカードでは現金なしで買い物できるショッピング機能の他にお金を借りられるキャッシング機能を利用できます。

クレジットカードを発行する際にキャッシング機能を申請している人は、手持ちのカードを利用して近くのコンビニATMで借り入れが可能です。

具体的な借り方としては、コンビニATMにクレジットカードを挿入して借りたい金額を入力するだけで借入金を受け取れます。

新たに審査を受けたり契約したりしなくても手持ちのカードですぐに借り入れできるので、即日中の借り入れが可能です。

一方でクレジットカードを発行する際にキャッシング機能の追加を希望していない人は、Web会員ページや電話などで別途申し込みをして審査を受ける必要があります。

クレジットカードのキャッシング機能は貸金業に該当することから、返済能力を超える貸付が貸金業法によって禁止されているからです。

クレジットカード会社が貸金業法に基づいて貸付の可否を判断している旨については、金融庁の公式ホームページにも記載されています。

クレジットカードで現金を借りる場合(キャッシング)

クレジットカード会社は、「貸金業者」として「貸金業法」に基づき、金銭の貸付けを行います。

したがって、キャッシング取引には、「貸金業法」が適用されます。引用元:貸金業法Q&A-金融庁

つまり、クレジットカードにキャッシング機能が付帯していない場合は即日でお金を借りるのが難しいということです。

カード会社によっては審査結果が出るまでに2週間以上待たされるケースもあるため、すぐにお金を借りたいのなら後述で紹介する信販会社のカードローンを検討したほうがよいでしょう。

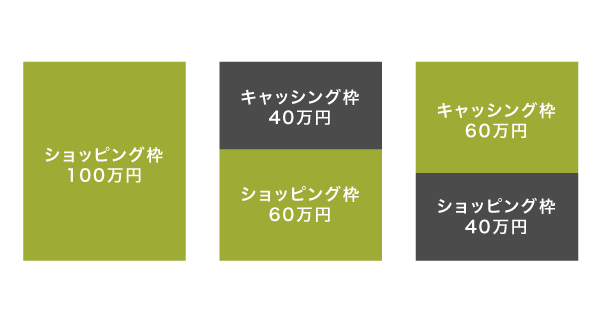

クレジットカードのキャッシング機能が付帯していてすぐにお金を借りられる場合は、利用できる限度額を確認しておくことが大切です。

クレジットカード利用限度額が100万円の場合の利用例

キャッシング機能で利用できる限度額は、審査のタイミングでショッピング利用料金の支払い実績や年収などを基に決められています。

キャッシング機能の限度額はショッピング機能と共通になっているため、買い物しすぎると借り入れできる金額が少なくなります。

例えば、ショッピング機能の限度額が100万円でキャッシング機能が60万円だった場合の利用例は、以下のとおりです。

| ショッピング機能の利用額 | キャッシング機能で借入できる金額 |

|---|---|

| ショッピング機能で100万円買い物 | 借りられる金額は0円 |

| ショッピング機能で60万円買い物 | 40万円まで借り入れ可能 |

| ショッピング機能で40万円買い物 | 60万円まで借り入れ可能 |

| ショッピング機能で20万円買い物 | 80万円まで借り入れ可能 |

例のように、クレジットカードのキャッシング機能で借りられる金額はショッピング機能の利用状況によって変わります。

5万円を借りる程度であれば問題ありませんが、ショッピング機能で限度額いっぱいまで買い物した場合は、キャッシング機能を利用できなくなりますので気をつけましょう。

クレジットカードのキャッシング機能でお金を借りるのなら、手持ちのカードで適用される金利を確認して利息が増えすぎないようにするのが最適です。

キャッシング機能の金利は平均18.0%

クレジットカードのキャッシング機能で適用される金利は平均18.0%となっており、消費者金融とほとんど変わりません。

無料で発行できるおすすめのクレジットカードごとにキャッシング機能で適用される金利を調査した結果は、以下のとおりです。

| クレジットカード | キャッシング機能の適用金利 |

|---|---|

| JCB CARD W | ー |

| 三井住友カード ナンバーレス(NL) | 18.0% |

| VIASOカード | 14.94~17.94% |

| dカード | 18.0% |

| エポスカード | 18.0% |

| セディナカード | 18.0% |

| Orico Card THE POINT | 15.0〜18.0% |

実際に比較してみるとどのクレジットカードも適用金利が18.0%程度となっており、決して低金利とはいえません。

利用限度額もショッピング機能に左右されて使い勝手が悪いので、同じ金利なら消費者金融で自由にお金を借りたほうがよいでしょう。

それでも消費者金融でお金を借りたくないなら、信販会社が提供するカードローンの利用を検討するのもひとつの手段です。

信販会社が提供するカードローンは申し込んだ当日中に契約できる

クレジットカードを発行する信販会社は、消費者金融や銀行と同様にカードローンを提供しています。

消費者金融ほどではないものの融資スピードが早く、最短即日〜翌日に借り入れできるサービスを提供している商品がほとんどです。

信販会社が提供するカードローンの特徴としては、消費者金融や銀行のカードローンと差別化を図るために独自の顧客サービスを提供している点が挙げられます。

信販会社のカードローンごとに融資スピードや顧客サービスを調査した結果は、以下のとおりです。

| 信販会社のカードローン | 融資スピード | 独自の顧客サービス |

|---|---|---|

| JCB CARD LOAN FAITH | 最短即日 | キャッシング1回払いで金利5.0% |

| オリックス・クレジットのVIPローンカード | 最短即日 | Web申し込みで即日契約が可能 |

| F マネーカード | 最短即日 | Web申し込み限定の優遇金利 |

| ローンカード CREST | 最短5営業日 | カード発行と同時に借り入れ可能 |

とくにJCB CARD LOAN FAITHとオリックス・クレジットのVIPローンカードは即日中に借り入れできるうえ、金利優遇などのサービスが魅力的な印象があります。

では、それぞれのカードローンについて詳しく解説していきます。

JCB CARD LOAN FAITHは1回払いを選択すると金利0.5%も可能

JCB CARD LOAN FAITHは、キャッシング1回払いを選択すると5.0%の低金利でお金を借りられます。

キャッシング1回払いで借り入れできる金額は最大5万円となっており、少しだけ借りたいときに最適です。

5万円以上の借り入れであっても4.40~12.50%の金利が適用されることから、他社よりも利息が増えづらい仕組みとなっています。

支払った利息をキャッシュバックしてもらえるキャンペーンも定期的におこなわれており、無駄なお金を抑えたい人にも向いています。

審査は即日に終了するうえ、カードが届いた後は最短数十秒で振込融資に対応してもらえるので融資スピードの面でも申し分ありません。

| 融資スピード | 最短即日 | 審査時間 | 最短即日 |

|---|---|---|---|

| 金利 | 4.40〜12.5% | 限度額 | 最大500万円 |

| 無利息期間 | なし | 担保、連帯保証人 | 不要 |

| Web完結 | ◯ | 来店不要 | ◯ |

| カードレス | × | 収入証明書不要 | × |

JCB CARD LOAN FAITHのおすすめポイント

- キャッシング1回払いの選択で金利が5.0%になる

- Web申し込みで最短即時審査が可能

- カード到着後は数十秒で振込融資に対応してもらえる

オリックス・クレジットのVIPローンカードは即日契約が可能

オリックス・クレジットが提供するVIPローンカードには即契のサービスがあり、Webで申し込むと最短即日中に契約完了するのが特徴です。

契約完了後はコンビニATMや振込融資ですぐに借り入れできるので、借り入れを急いでいる人に最適です。

さらに借り入れや返済は24時間365日いつでも対応してもらえ、利用する時間が制限されない利点があります。

インターネットで取り引きすると手数料が0円になり、無駄に支払うお金を抑えられるのも魅力のひとつです。

信販系カードローンで今すぐにお金を借りたいのなら、オリックス・クレジットのVIPローンカードを選んでみてはいかがでしょうか。

| 融資スピード | 最短即日 | 審査時間 | 最短即日 |

|---|---|---|---|

| 金利 | 1.7〜17.8% | 限度額 | 最大800万円 |

| 無利息期間 | なし | 担保、連帯保証人 | 不要 |

| Web完結 | ◯ | 来店不要 | ◯ |

| カードレス | × | 収入証明書不要 | × |

VIPローンカードのおすすめポイント

- Web申し込みで即日契約が可能

- 24時間365日いつでも借り入れできる

- インターネットからの利用で手数料0円

F マネーカードは原則24時間365日いつでも即時振込みが可能

F マネーカードは、ネットキャッシングを選択すると原則24時間365日いつでも即時振込みが可能です。

会員専用ネットサービスへログインすれば、1万円単位ですぐに借り入れできます。

審査時間は最短即日のため、今から申し込む人でもその日のうちに即時振込みで借り入れできる可能性があります。

さらにF マネーカードは、Web申し込み限定で2種類の優遇金利を提供しているのも魅力のひとつです。

- 学生なら学割で最大2年間の金利が実質年率3.0%になる

- 子育てをしている人は子育て応援割引で1年間の金利が実質年率3.0%になる

学生や子育て世帯の金利が優遇される仕様は他社にはありませんので、F マネーカードならではの特典になります。

| 融資スピード | 最短即日 | 審査時間 | 最短即日 |

|---|---|---|---|

| 金利 | 3.0%~13.8% | 限度額 | 最高500万円 |

| 無利息期間 | 最大30日間 | 担保、連帯保証人 | 不要 |

| Web完結 | ◯ | 来店不要 | ◯ |

| カードレス | × | 収入証明書不要 | × |

F マネーカードのおすすめポイント

- Web申し込み限定で優遇金利が受けられる

- テレフォンキャッシングも可能

- 最短即日で借り入れが可能

消費者金融やクレジットカード、信販会社のカードローンで早く借入金を受け取りたい人は、コンビニATMを利用しましょう。

コンビニATMなら24時間いつでもすぐに借入金を受け取れる

自治体や店頭窓口へ出向く時間がない人は、コンビニATMでお金を借りる方法が最適です。

コンビニATMは、以下のように様々なキャッシングサービスに対応しています。

| 借入方法 | スマホで借入 | カードで借入 | 通帳で借入 |

|---|---|---|---|

| 消費者金融 | ◯ | ◯ | × |

| クレジットカードのキャッシング | × | ◯ | × |

| 信販会社のカードローン | × | ◯ | × |

| 銀行カードローン | × | ◯ | × |

| 郵便局の自動貸付 | × | ◯ | ◯ |

ローンカードやキャッシュカードなどがあれば、どのローンでもコンビニATMで借入金を受け取れます。

ただし、消費者金融のようなスマホで借り入れできるサービスに対応しているのはセブン銀行ATMのスマホATM取引のみです。

消費者金融とセブン銀行ATMを組み合わせて利用すれば、スマホでQRコードを読み込むだけで借入金を引き出せます。

ファミリーマートやローソンに設置してあるATMでお金を借りる場合はローンカードが必要になりますので、スマホで手っ取り早くお金を借りたい人はセブン銀行ATMを利用しましょう。

コンビニATMですぐにお金を借りたい人は、「コンビニATMでお金を借りる方法は3通り!24時間365日すぐ借りたい人必見」で実際の借り方を解説していますので参考にしてください。

コンビニチェーンのポイントを貯めている人は、コンビニが展開している銀行のカードローンを選ぶのもひとつの手段です。

大手コンビニが展開するカードローンはポイントが貯まる

セブンイレブンをはじめとした大手コンビニチェーンは銀行業界に参入しており、コンビニATMだけではなくカードローンを展開しています。

コンビニ銀行のカードローンは、コンビニで買い物した際と同様にポイントが貯まるサービスを提供しているためポイ活をしている人に最適です。

コンビニ銀行のカードローンと特典について、以下で表にまとめましたので参考にしてください。

| コンビニ銀行 | 特典 |

|---|---|

| セブン銀行カードローン | 遅滞なく返済した場合に500~4,000nanacoポイントを贈呈 |

| ローソン銀行ローソンPontaプラス | 新規入会で最大10,000Pontaポイントを贈呈 |

入会するだけでポイントが貯まるうえ、もちろんコンビニATMで借入金を受け取ることも可能です。

ただし上記の特典はいずれも期間限定のキャンペーンであり、必ずポイントがもらえるわけではないので利用する時期に気をつけましょう。

ファミリーマートを利用する機会が多い人は、新しいローンサービスを検討してみてはいかがでしょうか。

ファミリーマートのFamiPayローンは少しだけ借りたい人に最適

ファミリーマートは、2021年7月以降に自社のローンサービスであるFamiPayローンの提供を開始しました。

FamiPayローンは、FamiPayを経由して10万円程度の少額借り入れができる商品です。

ファミリーマートは17日、2021年夏に消費者向けの金融事業に参入すると発表した。自社のスマートフォン決済アプリ「ファミペイ」を活用し、小口の貸し付けや購入代金の後払いサービスを始める。

大手消費者金融や銀行カードローンと違って少額借入を専門に取り扱っているため敷居が低く、少しだけ借りたいときに役立ちます。

さらにコンビニチェーンのなかで唯一、即日融資に対応しており、借りたお金はFamiPayに登録した銀行口座へその日のうちに振り込んでもらえるのも嬉しいポイントです。

とはいえFamiPayローンの借入方法は振込融資のみになるため、コンビニATMですぐに現金を受け取りたい人には向いていません。

コンビニATMでお金を借りる際、最も使い勝手が良いのはカードローンの公式アプリです。

お金借りるアプリならカードがなくてもスマホだけで借りられる

お金を借りるアプリは、スマホひとつで融資を受けられるのが特徴です。

Webで申し込んだあとに、カードローンの公式アプリをインストールするとその場で借入金を自分の銀行口座へ振り込んでもらえます。

すぐにお金が必要な場合は、セブン銀行のATMでスマホ取引を利用すると24時間いつでも借入金を受け取れます。

店頭窓口や自動契約機へ出向く必要がないため、バレずに借りたい人やキャッシングが初めての人にもぴったりです。

さらに本人確認書類が免許証だけでお金を借りることも可能で、手間がかからない利点もあります。

ただし、カードローンによってはスマホアプリで利用できるサービスが異なる点には注意しましょう。

カードローンごとにお金借りるアプリのスペックを調査した結果は、以下のとおりです。

| 申し込み | 借入 | 返済 | 借入残高確認 | 返済日確認 | |

|---|---|---|---|---|---|

| 消費者金融 | ◯ | ◯ | ◯ | ◯ | ◯ |

| 銀行カードローン | ◯ | × | × | ◯ | ◯ |

| ネット銀行カードローン | ◯ | × | × | ◯ | ◯ |

| 信販系カードローン | ◯ | × | × | ◯ | ◯ |

カードローンのなかでも、スマホアプリで借り入れや返済ができるのは消費者金融のみです。

前述でも解説しましたが、銀行カードローンは即日融資を停止しているためスマホアプリを利用した借入方法に対応していません。

銀行カードローンで借りるにはローンカードの発行を待つ必要があるため、すぐに借りたいのであれば消費者金融を選んだほうが良いでしょう。

消費者金融はWebサービスに力を入れており、アプリだけではなく公式ホームページでも借り入れが可能です。

カードローンアプリは公式サイトの会員ページよりも機能が多い

カードローンのアプリと同様、公式ホームページからログインできる会員ページでもスマホひとつで借り入れできるサービスがあります。

使い勝手の良さを重視するのなら、公式ホームページよりもカードローンアプリを利用するのが最適です。

前述したように、カードローンアプリは近くのセブン銀行ATMのスマホATM取引を利用していつでも借入金を受け取れるからです。

コンビニATMでカードローンアプリを利用すれば、24時間365日いつでも融資に対応してもらえ、夜間や土日にお金を借りることもできます。

一方でカードローンの公式ホームページで利用できるのは振込融資のみとなっており、借入金が銀行口座へ振り込まれるのでアプリのようにその場で借入金を受け取れません。

実際にカードローンアプリとカードローンの公式ホームページで利用できる機能を比較した結果は、以下のとおりです。

| 見出し | カードローンアプリ | 公式ホームページ |

|---|---|---|

| スマホATM取引で借入 | ◯ | × |

| スマホATM取引で返済 | ◯ | × |

| 振込融資 | ◯ | ◯ |

| 振込返済 | ◯ | ◯ |

| 借入残高の確認 | ◯ | ◯ |

| 返済日の確認 | ◯ | ◯ |

| 生体認証サービス | ◯ | × |

カードローンアプリなら、コンビニATMで借入金を受け取れるスマホATM取引と振込融資のどちらも利用できます。

さらに生体認証サービスにも対応しており、契約者本人以外がアプリを開けない仕組みとなっているため家族にバレる心配もありません。

ただし、カードローンアプリでお金を借りるには事前にWeb申し込みが必要になりますので覚えておきましょう。

アプリでお金を借りるのなら、キャッシュレス決済サービスが提供しているローンを利用するのもひとつの手段です。

キャッシュレス決済サービスのお金借りる機能なら即日チャージも可能

意外と知られていませんが、PayPayやLINE Payといったキャッシュレス決済サービスでは支払いだけではなくお金を借りる機能も提供されています。

消費者金融や銀行のカードローンと違って借りたお金をそのまま電子マネーにチャージできるため、普段からキャッシュレス決済を利用している人に最適です。

さらにお金を借りる機能が提供されているキャッシュレス決済サービスは貸金業登録をしていることから、即日融資に対応しているケースもあります。

キャッシュレス推進政策が発表されて以降、PayPayやLINE Payの他にもお金を借りるサービスを提供するキャッシュレス決済サービスは増えているので、検討してみてはいかがでしょうか。

| キャッシュレス決済サービス | LINE ポケットマネー |

PayPay | メルペイ | au PAY スマートローン |

|---|---|---|---|---|

|

|

|

|

|

| 金利 | 3.0~18.0% | 1.59~18.0% | 3.0~15.0% | 2.9〜18.0% |

| 限度額 | 1〜300万円 | 1〜50万円 | 1,000〜20万円 | 1〜100万円 |

| 審査時間 | 最短即日 | 最短60分 | 最短1〜2日 | 最短30分 |

| 融資時間 | 最短即日 | 最短翌日 | 最短即日 | 最短即日 |

| チャージ先 | LINE Pay残高 | PayPay残高 | メルペイ残高 | au PAY 残高 |

とくにLINEポケットマネーは融資スピードが早いため、借り入れを急いでいる人に最適です。

LINEポケットマネーは利息の全額をキャッシュバックしてもらえる

LINEポケットマネーは、トークアプリのLINEで簡単にお金を借りられるローンサービスです。

30日間の無利息期間サービスを展開しており、支払った利息の全額がキャッシュバックされます。

はじめてご契約していただいた皆様にご契約の当日から30日目までに発生した利息を後日LINE Pay残高にキャッシュバックする特典です。

無利息期間中は何度お金を借りても利息が0円になるため、無駄な出費を抑えたい人に最適です。

さらにLINEポケットマネーで借りたお金は、キャッシュレス決済サービスのLINE Payにそのままチャージできます。

電子マネーとして借入金を受け取れるので、キャッシュレス決済を常用している若者にも最適な借り入れ方法です。

PayPayのお金借りるミニアプリなら100日間無利息で借りられる

知らない人も多いと思いますが、キャッシュレス決済サービスのPayPayは2020年5月から新しくお金を借りられるサービスを展開しています。

PayPay(ペイペイ)は、100日間無利息でお金を借りられるのが特徴です。

PayPayを経由してPayPay銀行(旧ジャパンネット銀行)のカードローンに申し込む仕組みとなっており、初回契約の人は無利息特約期間の対象となります。

PayPayのユーザーは、PayPay銀行(旧ジャパンネット銀行)カードローンが提供している無利息期間30日に加えて70日間の無利息期間が適用されます。

つまり、最大100日間借り入れをしていても無駄に支払うお金が発生しないということです。

通常のカードローンは無利息期間が30日程度となっているため、出費を抑えたいのであればPayPayでお金を借りる方法を選んでおいて間違いありません。

ただし、以下の人は無利息特約期間の対象外となります。

- キャンペーン期間中に返済を延滞した人

- 追加返済時や約定返済日変更時に利息を清算した場合

- すでにカードローンやクレジットラインを利用している場合

- 期間中にカードローンを解約した場合

これらに該当する人は借り入れ時から利息が発生するため、お得に借りたいのであれば別の借り入れ方法を選択したほうが良いでしょう。

一時的にお金を借りたいなら、メルペイスマート払い(あと払い)を利用してみてはいかがでしょうか。

メルペイスマートマネーはメルカリの取引実績が多いほど優遇される

メルカリは2021年8月3日より、PayPayやLINEポケットマネーと同様にアプリ内で借り入れできるメルペイスマートマネーのサービスを開始しています。

株式会社メルペイ(以下、メルペイ)は、同社が運営する、フリマアプリ「メルカリ」のスマホ決済サービス「メルペイ」において、2021年8月3日(火)より、「メルカリ」の利用実績等を元に金利・利用限度額が決まり、「メルカリ」アプリで申し込みと利用が完結する少額融資サービス「メルペイスマートマネー」の提供を開始いたしましたのでお知らせします。

引用元: メルペイ、「メルカリ」の利用実績等で金利・利用限度額が決まる少額融資サービス「メルペイスマートマネー」を提供-株式会社メルペイ

個人向けの小口融資を専門としており、1,000円〜20万円まで借り入れすることが可能です。

メルペイスマートマネーの審査ではメルカリの利用実績をもとに融資の可否を決定しており、一般的な金融機関と違って属性情報が影響しません。

メルカリをよく利用している人ほど審査で優遇してもらえるので、今まで融資を受けづらかった人でも利用できるでしょう。

ただし、メルペイスマートマネーはメルカリのユーザーへ段階的に適用されることが決まっており、現段階ではアプリに機能が追加されていない人がほとんどです。

メルカリアプリにメルペイスマートマネーの機能が追加される日程は未定のため、今すぐにお金を借りたいのなら、上記で紹介したような他のスマホアプリを選んだほうがよいでしょう。

メルカリのメルペイスマート払いは給料日までのつなぎとして使える

働き始めや給料日前などでお金が足りなくなった場合は、フリマアプリのメルカリをインストールすると翌月までのつなぎとして利用できます。

メルカリのアプリ内ではスマホ決済サービスのメルペイを利用でき、決済方法としてメルペイスマート払い(あと払い)を選択できます。

メルペイスマート払い(あと払い)とは、当月の利用金額を翌月にまとめて支払える決済方法のことです。

他社のスマホ決済サービスは現金でチャージしないと決済できませんが、メルペイスマート払いなら翌月に支払うためお金がなくてもコンビニやスーパーなどで買い物できます。

メルペイスマート払いは、チャージ不要で、使った分だけを、翌月にまとめて支払うことができるサービスです。メルカリのお買い物はもちろん、街のお店でも使うことができます。

引用元: メルペイの使い方-メルペイ

つまり、自分のお金を前借りできるということです。

クレジットカードのショッピングと同様に翌月まとめて支払えるので、カードローンに抵抗を感じる人にも最適です。

au PAY スマートローンは原則郵送物なしだから家族にバレない

au PAY スマートローンは完全カードレスとなっており、ローンカードが発行されないことから自宅に郵送物が届きません。

スマホに借りたい金額を入力するだけでお金を借りられるうえ、極度貸付契約証書や取引明細も公式サイトで受け取れるので契約後も郵送物が一切送られない利点があります。

お客さまに交付する書面は会員さま専用サイトにて交付いたしますので、原則、ご利用中にお送りする書面はございません。

つまり、家族に郵送物を見られて借り入れがバレる心配がないということです。

借りたお金はau PAY 残高にチャージできるので、コンビニATMや自動契約機へ出向く必要がないのも家族にバレづらい理由のひとつになります。

さらに即日融資にも対応しており、大手消費者金融に劣らない素早さで借り入れできます。

キャッシュレス決済サービスで今すぐ内緒でお金を借りたいのなら、郵送物なしで即日融資も可能なau PAY スマートローンを選んでみてはいかがでしょうか。

最新情報

2022年7月20日より、株式会社NTTドコモからドコモユーザー向けの新しいカードローンとしてdスマホローンの提供が開始されました。

au PAY スマートローンと同様、借りたお金をd払いにチャージすることが可能なので、ドコモユーザーはそちらを検討したほうがよいでしょう。

BANKIT(バンキット)のおたすけチャージなら後払いが可能

BANKIT(バンキット)は、アプリをインストールするだけで入金やショッピングができるバーチャルカード型のプリペイドカードです。

独自サービスのおたすけチャージを利用すると、チャージした金額を後払いすることができます。

一般的なプリペイドカードの後払いと違って精算日を翌月末まで自由に選択できるため、現金やクレジットカードがなくてもチャージできます。

ご希望の「おたすけチャージ精算日」を選択し、「決定する」ボタンをタップ

※チャージ翌日から翌月末までの日付が選択可能です

バーチャルカードであることから、カード現物の到着を待たずに今すぐ使い始められるのも嬉しいポイントです。

ただし、BANKIT(バンキット)のおたすけチャージを利用するには、事前に入金や決済といった利用履歴が必要になりますので覚えておきましょう。

融資スピードよりも支払う利息額が心配な人は、低金利で借りられる銀行系の金融機関を選ぶのが最適です。

低金利でお金を借りる方法!利息が安いのは銀行系の金融機関

支払う利息額を抑えたい人は、貸金業者よりも適用金利が低い銀行系の金融機関でお金を借りるのが最善の方法です。

銀行系の金融機関は貸金業者と違って利息による収入を目的としていないことから、低金利でお金を借りられます。

銀行系の金融機関ごとに適用金利を調査した結果は、以下のとおりです。

| 銀行系の金融機関 | 適用金利 |

|---|---|

| 銀行カードローン | 平均1.5〜15.0% |

| 銀行窓口の目的別ローン | 平均0.4〜15.0% |

| 地方銀行カードローン | 平均1.8〜14.95% |

| 信用金庫 | 13.0% |

| JAバンク(農協) | 平均0.77〜10.70% |

| 労金(ろうきん) | 3.875〜8.475% |

| 銀行の当座貸越サービス | 担保となる定期預金の約低利率+0.5% |

いずれも15.0%未満で借り入れでき、平均金利18.0%の貸金業者に比べて3.0%以上も低金利でお金を借りられます。

金利が低いほど利息額も安くなるため、無駄に支払う利息を抑えられるのが嬉しいポイントです。

どの金融機関で申し込めばいいかわからない人は、以下のフローチャートをご利用ください。

ただし銀行系の金融機関は2018年より個人向けの即日融資サービスを停止しており、その日のうちに借り入れすることができません。

国内の銀行各行はカードローンなど新規の個人向け融資で審査を厳しくする。来年1月から警察庁のデータベース(DB)への照会で審査に時間をかけ、即日の融資を停止する。

引用元: 日本経済新聞

とくに事業規模が小さい信用金庫やろうきんなどは審査結果が出るまでに1ヶ月以上待たされるケースもあるため、時間に余裕がある場合の借り入れ方法として選択したほうがよいでしょう。

低金利と即日融資のどちらも叶えたい場合は、ORIX MONEY(オリックスマネー)のような銀行傘下に入っている貸金業者を選ぶのもひとつの手段です。

消費者金融に分類されるものの、銀行の監視下にあるため即日融資が可能でありながらサービスや運営方法がメガバンクと遜色ありません。

それでも貸金業者に抵抗を感じる人は、対応が早めの銀行カードローンを選んでみてはいかがでしょうか。

銀行カードローンは平均年率1.5〜15.0%だから返済の負担が少ない

銀行カードローンは平均金利が年1.5〜15.0%となっており、最大金利18.0%の消費者金融と比べて支払う利息を最大10分の1まで抑えられます。

さらにメガバンクをはじめとした大手企業が多いことから審査を担当する人材の数も多く、契約までの流れが比較的スムーズに進むのも利点のひとつです。

銀行カードローンごとの金利や融資スピードについては、下記で表にまとめましたので参考にしてください。

| 銀行カードローン | 三井住友銀行 カードローン |

三菱UFJ銀行 カードローン 「バンクイック」 |

みずほ銀行 カードローン |

オリックス銀行 カードローン |

SBI 新生銀行 カードローン |

PayPay銀行 カードローン |

auじぶん銀行 カードローン じぶんローン |

りそな銀行 カードローン |

イオン銀行 カードローン |

住信SBI ネット銀行 カードローン |

|---|---|---|---|---|---|---|---|---|---|---|

|

|

|

|

|

|

|

|

|

|

|

| 金利 | 年1.5~14.5% | 1.8~14.6% | 2.0~14.0% | 1.7〜17.8% | 4.5〜14.8% | 1.59〜18.0% | 1.48~17.5% | 3.5~13.5% | 3.8~13.8% | 1.59~14.79% |

| 融資スピード | 最短当日回答* | 最短1週間 | 最短1週間 | 最短1週間 | 最短翌日 | 最短翌日 | 最短1週間 | 最短1週間 | 最短翌日 | 最短1週間 |

| 限度額 | 10〜800万円 | 10〜500万円 | 10〜800万円 | 10〜800万円 | 1〜500万円 | 最高1,000万円 | 10〜800万円 | 10〜800万円 | 10〜800万円 | 10~1,200万円 |

| 無利息期間 | ー | ー | ー | ー | ー | 最大30日間 | ー | ー | ー | ー |

このように大手の銀行カードローンは上限金利が年15.0%で消費者金融よりも低めに設定されているうえ、1週間以内に借入金を受け取れます。

しかし銀行カードローンは金融庁から審査の厳格化を求められている状況にあり、消費者金融と比べてお金を借りるのが難しい実情があります。

金融庁は、銀行カードローンの業務運営の詳細な実態把握を進めるとともに、融資審査の厳格化等、業務運営の適正化をスピード感を持って推進するため、2017年9月以降、残高の多い先を中心とする12行を対象に検査を実施。

収入が少ない人やすでに借入がある人は審査落ちになる可能性が高いため、お金を借りられる可能性を高めたいのなら消費者金融を選んだほうがよいでしょう。

それでも銀行でお金を借りたい人は、以下で紹介するおすすめのカードローンを検討してください。

注釈

※申込完了後の確認事項や、本人確認書類の提出状況によっては異なる場合もございます。

三井住友銀行カードローンは窓口へ行けなくても提携コンビニATMで借入が可能

三井住友銀行カードローンは全国の提携コンビニATMでローンカードを利用でき、窓口へ行けないときでもお金を借りられるのが特徴です。

提携コンビニATMの手数料は0円なので、無駄に支払うお金が増える心配もありません。

もちろん適用金利も低く、楽天銀行スーパーローンにも劣らない年1.5~14.5%で借り入れできます。

さらにWeb申し込み後にローン契約機でカードを発行すると、郵送物をなしにできるため家族からのプライバシーを守りながらお金を借りたい人にも最適です。

| 融資スピード | 最短当日融資* | 審査時間 | 最短当日回答* |

|---|---|---|---|

| 金利 | 年1.5%~14.5% | 限度額 | 10〜800万円 |

| 無利息期間 | なし | 担保、連帯保証人 | 不要 |

| Web完結 | ◯ | 来店不要 | ◯ |

| カードレス | ◯* | 収入証明書不要 | × |

三井住友銀行カードローンのおすすめポイント

- 全国の提携コンビニATMでローンカードが使える

- 提携コンビニATMと提携ATMの手数料が0円

- 自宅に届く郵送物なしも可能*

注釈

※申込完了後の確認事項や、本人確認書類の提出状況によっては異なる場合もございます。

※ローン契約機でローン専用カードを受け取る場合、もしくはカードレスを選択された場合に限る

※カードレスを選択の場合は(SMBCダイレクト)インターネットによるご利用となり、ATMはご利用いただけません。

三菱UFJ銀行カードローン「バンクイック」は返済月額が最少1,000円から選べる

三菱UFJ銀行が提供するカードローンのバンクイックは、自分の都合に合わせて返済月額を1,000円から選択できるのが魅力です。

他社では返済月額で選択できる金額が最少4,000円となっているケースも少なくないため、アルバイトなど収入額に波がある人は支払いが苦しくなるリスクが大きくなります。

しかし三菱UFJ銀行カードローン「バンクイック」なら、収入が少ないときでも1,000円だけ返済すればよいことから自分のペースで支払いを続けられるのが利点です。

適用利率は1.8~14.6%で上述した三井住友銀行カードローンと比べると高めに見えるかもしれませんが、最低金利が他社よりも低く設定されています。

そのため高額なお金を借りた場合や長期間にわたって借り入れする人は、結果的に他社よりも金利が低くなるでしょう。

| 融資スピード | 最短1週間 | 審査時間 | 最短3営業日 |

|---|---|---|---|

| 金利 | 1.8〜14.6% | 限度額 | 10〜500万円 |

| 無利息期間 | なし | 担保、連帯保証人 | 不要 |

| Web完結 | ◯ | 来店不要 | ◯ |

| カードレス | × | 収入証明書不要 | × |

三菱UFJ銀行カードローン「バンクイック」のおすすめポイント

- 毎月の返済額は1,000円から選択可能

- 適用金利が1.8〜14.6%だから利息が増えづらい

- 申し込みから最短1週間後に借り入れできる

みずほ銀行カードローンは住宅ローン利用者なら金利を優遇してもらえる

みずほ銀行カードローンの特徴は、住宅ローンを利用していると適用金利を優遇してもらえることです。

みずほ銀行で住宅ローンを組んでいる旨を申し込み時にオペレーターへ伝えると、適用金利を最大0.5%引き下げてもらえます。

つまり、カードローンが初回契約でも13.5%の金利でお金を借りられるということです。

みずほ銀行は顧客に長く利用し続けてもらう狙いがあり、すでに取引をしている人を優遇する傾向にあります。

そのため例えばみずほ銀行の預金口座をメインで使っていたり、投資信託などの取引をしたりしている人は審査でも優遇してもらえるかもしれません。

| 融資スピード | 最短1週間 | 審査時間 | 最短3営業日 |

|---|---|---|---|

| 金利 | 2.0〜14.0% | 限度額 | 10〜800万円 |

| 無利息期間 | なし | 担保、連帯保証人 | 不要 |

| Web完結 | ◯ | 来店不要 | ◯ |

| カードレス | × | 収入証明書不要 | × |

みずほ銀行カードローンのおすすめポイント

- みずほ銀行で住宅ローンを組んでいると金利を0.5%優遇してもらえる

- 最大800万円までの高額融資に対応してもらえる

- 最短3営業日で審査結果を通知してもらえる

オリックス銀行カードローンは負担額0円で保険に加入できる

オリックス銀行カードローンは、申し込みと同時に保障特約付きプランのBrightへ加入できるのが特徴です。

保障特約付きプランのBrightへ加入すると、死亡または高度障害、特定疾病の診断が確定した場合にカードローンの借入残高を保険金で相殺してもらえます。

万が一の際でも家族に債務が残りづらい仕組みとなっており、以下のような人にも最適です。

- 高齢者

- 持病がある人

- 家族がいる

さらに保障特約付きプランのBrightの保険料はオリックス銀行に負担してもらえるうえ、金利の上乗せもありません。

お金を借りた後に家族へ迷惑をかけたくない人は、万一の際に備えられるオリックス銀行カードローンを検討してみてはいかがでしょうか。

| 融資スピード | 最短1週間 | 審査時間 | 最短1週間 |

|---|---|---|---|

| 金利 | 1.7〜17.8% | 限度額 | 10〜800万円 |

| 無利息期間 | なし | 担保、連帯保証人 | 不要 |

| Web完結 | ◯ | 来店不要 | ◯ |

| カードレス | × | 収入証明書不要 | × |

SBI新生銀行カードローンならATM手数料が無料になる

SBI新生銀行カードローンは、全国のコンビニやスーパーに設置されている提携ATMを利用した際の手数料が無料になります。

借り入れと返済のいずれも手数料が発生しないので、無駄に支払うお金を抑えられるのが嬉しいポイントです。

さらにSBI新生銀行の口座を持っていてインターネットバンキングの新生パワーダイレクトを利用している場合は、深夜でも振込融資に対応してもらえます。

深夜は窓口の営業時間外となることから融資不可の銀行カードローンも多いため、時間に関係なく借り入れできるのはSBI新生銀行カードローンならではの魅力です。

| 融資スピード | 最短翌日 | 審査時間 | 最短翌日 |

|---|---|---|---|

| 金利 | 4.5〜14.8% | 限度額 | 1〜500万円 |

| 無利息期間 | なし | 担保、連帯保証人 | 不要 |

| Web完結 | ◯ | 来店不要 | ◯ |

| カードレス | × | 収入証明書不要 | × |

PayPay銀行カードローンは最低金利が1.59%で業界最低水準

PayPay銀行カードローンは適用金利が1.59〜18.0%となっており、最低金利がカードローン業界のなかでも最低水準なのが特徴です。

適用金利は利用限度額に応じて変動しますが、1,000万円に到達すると1.59%が適用され、1年間お金を借りても利息総額は約159,000円で済みます。

さらに銀行カードローンでは珍しく、初回借り入れ日から30日間の無利息特約が適用されるのも嬉しいポイントです。

期間中は何度お金を借りても利息が発生しないので、高額融資だけではなく少額融資を希望する人にも向いています。

審査通過後は公式アプリで借り入れできるので、使い勝手の面でも申し分ないでしょう。

| 融資スピード | 最短翌日 | 審査時間 | 最短翌日 |

|---|---|---|---|

| 金利 | 1.59〜18.0% | 限度額 | 最高1,000万円 |

| 無利息期間 | 最大30日間 | 担保、連帯保証人 | 不要 |

| Web完結 | ◯ | 来店不要 | ◯ |

| カードレス | × | 収入証明書不要 | × |

auじぶん銀行カードローン じぶんローンはau限定割で金利が優遇される

auじぶん銀行カードローン じぶんローンは、au限定割の対象になると適用金利を最大0.5%引き下げてもらえます。

au限定割の対象になるのは、au IDを持っていて借り換えコースを選択した人です。

誰でもコースの場合は通常金利が適用されますが、au IDを持っていれば借り換えコースを選択しなくても0.1%の金利優遇を受けられます。

さらに借入残高が10万円以下の場合は、返済月額が最少1,000円になるのも嬉しいポイントです。

もちろんドコモやソフトバンクといった他キャリアのユーザーでも申し込めますので、検討してみてはいかがでしょうか。

| 融資スピード | 最短1週間 | 審査時間 | 最短1時間 |

|---|---|---|---|

| 金利 | 1.48~17.5% | 限度額 | 10〜800万円 |

| 無利息期間 | なし | 担保、連帯保証人 | 不要 |

| Web完結 | ◯ | 来店不要 | ◯ |

| カードレス | × | 収入証明書不要 | × |

りそな銀行カードローンは利用するほどポイントが貯まる

りそな銀行カードローンは、カードローンのなかで唯一、お金を借りた際にポイントが貯まります。

1ヶ月あたり10万円以上お金を借りるとりそなクラブポイントが付与され、以下のようなポイントに交換が可能です。

- nanacoポイント

- WAONポイント

- 楽天ポイント

- Vポイントなど

例えばWAONポイントの場合は1ポイントあたり1円相当で買い物に利用できるので、お金を借りるだけで家計の助けにもなります。

さらに給与振込の口座をりそな銀行に指定していたり、住宅ローンを組んでいたりすると0.5%の金利優遇を受けられるのも利点のひとつです。

低金利なだけではなく特典も受け取りたい人は、りそな銀行カードローンを選んでおけば間違いないでしょう。

| 融資スピード | 最短1週間 | 審査時間 | 最短1週間 |

|---|---|---|---|

| 金利 | 3.5〜13.5% | 限度額 | 10〜800万円 |

| 無利息期間 | なし | 担保、連帯保証人 | 不要 |

| Web完結 | ◯ | 来店不要 | ◯ |

| カードレス | × | 収入証明書不要 | × |

イオン銀行カードローンなら口座開設なしで申し込める

イオン銀行カードローンは銀行カードローンのなかでは珍しく、口座開設不要で申し込めるのが特徴です。

銀行カードローンは自社の口座保有率を上げる目的で、カードローン利用時の条件として口座開設を求めているケースも少なくありません。

そのためメインバンクが決まっている人にとっては面倒な手続きが発生しますが、イオン銀行カードローンなら他行を利用している人でも切り替えなしで借り入れできます。

さらにイオン銀行ATMやローソンATMなどの提携ATMで借り入れすると、利用手数料が無料になるのも魅力です。

もちろん低金利で借り入れでき、3.8~13.8%が適用されるのでメガバンクより利息を抑えられるでしょう。

| 融資スピード | 最短翌日 | 審査時間 | 最短翌日 |

|---|---|---|---|

| 金利 | 3.8~13.8% | 限度額 | 10〜800万円 |

| 無利息期間 | なし | 担保、連帯保証人 | 不要 |

| Web完結 | ◯ | 来店不要 | ◯ |

| カードレス | ◯ | 収入証明書不要 | × |

イオン銀行をはじめとした銀行カードローンは低金利で借り入れできるものの、スマホで借り入れできるサービスには対応していないことから使い勝手の面で劣ります。

借り入れするにはローンカードが必要になるため、スマホひとつで借りたいのならアプリで簡単に操作できるみんなの銀行を利用してみてはいかがでしょうか。

みんなの銀行なら最大5万円まで利息なしで借り入れできる

みんなの銀行とは、ふくおかフィナンシャルグループが2021年5月28日に日本で初めて設立したデジタルバンクです。

当座貸越サービスのカバーを利用すると、預金口座が不足している場合に最大5万円まで借り入れできるようになります。

例えば預金口座に入っている金額が1,000円の場合に10,000円を出金すると、自動的に9,000円が貸し付けられる仕組みになります。

お金を借りるというよりも支払いを立て替えてもらっている状態になるので、カードローンと違って利息が発生しないのも嬉しいポイントです。

さらに預金口座に入金するだけで自動的に返済され、面倒な手間が省ける利点もあります。

毎月お金が足りなくなるケースが多い人は、メインバンクをみんなの銀行に切り替えて、長期にわたってカバーを上手く活用するのもよいでしょう。

5万円以上の借り入れを希望する場合は、新たに始まったみんなの銀行 Loanを利用しましょう。

みんなの銀行 Loanなら最大1,000万円までアプリで借りられる

みんなの銀行は今まで一般的なローンサービスを提供していませんでしたが、2022年7月12日より新たにみんなの銀行 Loanの新規申し込み受付が開始されました。

株式会社みんなの銀行(取締役頭取 永吉 健一、以下「みんなの銀行」)は、お申込みからお借入れご返済まで、すべてのお手続きがアプリで完結するローンサービス「みんなの銀行 Loan」の提供を開始しました。

みんなの銀行 Loanではこれまで主流だったカバーと違い、最大1,000万円までアプリ内で借り入れできるのが特徴です。

申し込みから借り入れまでスマホ完結となっており、高額融資でも窓口へ出向く必要がありません。

さらにみんなの銀行で預金口座を持っていれば、年収を入力するだけで申し込めるのも利点のひとつです。

他社借り入れの金額やローン実績を記入する必要がないため、一般的な銀行カードローンよりも貸付の敷居が低い印象があります。

| 融資スピード | 最短翌日 | 審査時間 | 最短翌日 |

|---|---|---|---|

| 金利 | 1.5%~14.5% | 限度額 | 10〜1,000万円 |

| 無利息期間 | なし | 担保、連帯保証人 | 不要 |

| Web完結 | ◯ | 来店不要 | ◯ |

| カードレス | ◯ | 収入証明書不要 | ◯ |

資金使途が決まっているなら目的別ローンを選んだほうが金利が安くなる

銀行はカードローンの他にも様々なローン商品を展開しており、借りたお金の使用用途に合わせてお金を借りられます。

ローン商品とは、結婚資金や自動車の購入など様々な用途に対して専用で展開されているローンのことです。

使用用途が限られている代わりにカードローンよりも低金利で、お得に借りられる利点があります。

銀行が展開しているローン商品は、以下のとおりです。

| 銀行ローン商品 | 使用用途 | 金利 |

|---|---|---|

| カードローン | 生活費など | 2.0%〜14.0% |

| ブライダルローン | 結婚に関わる費用 | 3.0%〜10.0% |

| 自動車ローン | 車の購入代 | 2.0%〜4.5% |

| 住宅ローン | 住宅や土地の購入にかかる代金 | 0.4%〜3.0% |

| フリーローン | 旅行・引っ越しなど一時的に必要な料金 | 4.0%〜15.0% |

| 教育ローン | 子供の入学金や授業料など | 2.0%〜3.0% |

| リフォームローン | 住宅の増改築やリフォームの資金 | 2.0%〜4.0% |

| 事業者ローン | 中小企業の経営費 | 5.0%〜15.0% |

リフォームや結婚式の資金など、使用用途に明確な理由がある場合は審査で優遇してもらえます。

しかし銀行のローン商品は借入金の使い道が制限されており、自由にお金を使うことはできません。

銀行が展開するローン商品のなかでも、唯一フリーローンだけは資金使途が制限されない利点があります。

フリーローンなら1回の借り入れでまとまった金額を受け取れる

フリーローンは資金使途が原則自由となっているうえ、1回の借り入れでまとまった金額を受け取れるのが特徴です。

貸付形態が証書貸付になることから、必要な金額をまとめて1回で借り入れする仕組みになります。

そのため、例えば海外旅行や冠婚葬祭などで急にまとまったお金が必要になったとき、フリーローンが役立ちます。

同じく資金使途が自由なカードローンは借り入れ回数が制限されないものの、小口融資に特化した商品のため、1回に100万円をまとめて借りるのは困難です。

カードローンで初めから高額融資を希望するとかえって審査で不利になるケースもあるため、一度にまとまったお金が必要な人は、フリーローンを選んだほうがよいでしょう。

フリーローンでおすすめの商品は、以下で表にまとめましたので参考にしてください。

| フリーローン | 限度額 | 金利 | 金利優遇 |

|---|---|---|---|

| りそな銀行 フリーローン | 10〜500万円 | 6.0〜14.0% | 住宅ローン利用中の場合0.5%優遇 |

| イオン銀行 フリーローン・多目的ローン | 10〜700万円 | 3.8〜13.5% | ー |

| PayPay銀行 フリーローン | 10〜200万円 | 14.75〜17.75% | ー |

| 北陸銀行 ほくぎんフリーローン | 10〜1,000万円 | 1.8〜13.5% | ー |

| 中央ろうきん フリーローン | 最大500万円 | 5.825〜6.105% | ずっとサポート引下げ対象の場合0.2%優遇 |

| 静岡銀行 フリーローン | 最大500万円 | 4.5〜14.5% | ー |

| 千葉銀行 ちばぎんフリーローン(クイックパワー<アドバンス>) | 最大800万円 | 1.7~14.8% | ー |

| 常陽銀行 常陽フリーローン:資金使途自由 | 最大500万円 | 3.975〜11.95% | ー |

| 北海道銀行 フリーローン | 最大300万円 | 3.8〜14.0% | ー |

とくにりそな銀行 フリーローンは、住宅ローンを利用している人なら0.5%の金利優遇を受けられます。

金利優遇があるフリーローンは他社にもありますが、0.5%を超えて引き下げてもらえるケースはありません。

最も金利の引き下げ幅が大きいため、利息をできるだけ抑えたいのならりそな銀行 フリーローンを選ぶとよいでしょう。

とはいえ、前述でも触れたように銀行は審査が厳しいことから、お金を借りられるか不安な人もいますよね。

審査に通過できる可能性を高めたいのなら、地方銀行のカードローンを検討してみてはいかがでしょうか。

地方銀行のカードローンは預金口座があれば審査で優遇してもらえる

地方銀行はメガバンクと比べて集客能力が低いことから、既存の顧客を大切にする傾向があります。

そのため地方銀行が展開するカードローンの審査では、預金口座を持っていれば優遇してもらえるケースがあります。

ただし地方銀行が展開するカードローンの貸付対象となるのは、店舗の営業エリア内に居住している人のみです。

地域密着型の金融機関であることから全国展開のメガバンクと違ってどこからでも申し込めるわけではありませんので、あらかじめ居住地の地方銀行を確認しておきましょう。

主な地方銀行カードローンや金利については、以下で表にまとめましたので参考にしてください。

| 地方銀行カードローン | 限度額 | 金利 |

|---|---|---|

| 北海道銀行カードローン | 800万円 | 1.9%〜14.95% |

| 青森銀行カードローン | 1,000万円 | 2.4%〜14.5% |

| みちのく銀行カードローン | 500万円 | 4.9%〜14.0% |

| 秋田銀行カードローン | 500万円 | 5.8%〜14.8% |

| 北都銀行カードローン | 10万円 | 6.5%〜14.6% |

| 荘内銀行カードローン | 1,000万円 | 3.5%〜13.5% |

| 山形銀行カードローン | 500万円 | 4.5%~14.6% |

| 岩手銀行カードローン | 1,000万円 | 1.8%〜14.6% |

| 東北銀行カードローン | 1,000万円 | 7.5%〜14.0% |

| 北日本銀行カードローン | 500万円 | 3.0%〜14.8% |

| 常陽銀行カードローン | 800万円 | 2.5%〜14.8% |

| 山梨中央銀行カードローン | 40万円 | 5.0%〜13.5% |

| 富山第一銀行カードローン | 30万円 | 13.8% |

| 静岡銀行カードローン | 50万円 | 4.0%〜14.5% |

| 大垣共立銀行カードローン | 1,000万円 | 4.5%〜12.0% |

| 南都銀行カードローン | 300万円 | 14.95% |

| 広島銀行カードローン | 1,000万円 | 14.6% |

| 伊予銀行カードローン | 1,000万円 | 2.0%〜14.5% |

| 愛媛銀行カードローン | 50万円 | 4.4%〜14.6% |

| 高知銀行カードローン | 500万円 | 4.8%〜14.5% |

| 西日本シティ銀行カードローン | 300万円 | 13.00%〜14.95% |

地方銀行のカードローンでお金を借りるのなら、必ず自分が居住している地域にある店舗で申し込みましょう。

では、地方銀行のなかでもおすすめのカードローンを紹介していきます。

横浜銀行カードローンなら全国どこでも申し込める

先ほど地方銀行のカードローンで貸付対象になるのは営業エリアに居住している人といいましたが、横浜銀行カードローンなら全国どこに住んでいても申し込めます。

横浜銀行カードローンは地方銀行のなかでも規模が大きく、対象地域を全国に拡大しているからです。

WEB完結となっており、店舗へ出向かなくても24時間365日いつでも自宅で申し込めます。

適用金利は年1.5〜14.6%となっており、メガバンクの三井住友銀行カードローンにも劣りません。

横浜銀行を利用したことがない人や口座を持っていない人でも申し込めますので、地方銀行で借り入れしたい人は検討してみてはいかがでしょうか。

| 融資スピード | 最短翌日 | 審査時間 | 最短翌日 |

|---|---|---|---|

| 金利 | 1.5~14.6% | 限度額 | 10〜800万円 |

| 無利息期間 | なし | 担保、連帯保証人 | 不要 |

| Web完結 | ◯ | 来店不要 | ◯ |

| カードレス | × | 収入証明書不要 | × |

千葉銀行のちばぎんカードローンなら非正規雇用者でも借り入れできる

千葉銀行のちばぎんカードローンは、パートやアルバイトといった非正規雇用者への貸付に前向きな印象があります。

メガバンクと違って認知度が低く、集客するために貸付の敷居を下げているからです。

非正規雇用者でも借り入れできる旨については、千葉銀行の公式ホームページにも記載されています。

ちばぎんのカードローンは派遣・パート・アルバイトの方もお申込み可能です。

引用元:カードローン-千葉銀行

横浜銀行カードローンと同様に全国どこに住んでいても申し込みでき、WEB完結にも対応しています。

ただしちばぎんカードローンを利用するには千葉銀行の口座が必要になり、これから開設する人は借り入れまでに最短10日ほどかかりますので覚えておきましょう。

| 融資スピード | 最短翌日 | 審査時間 | 最短翌日 |

|---|---|---|---|

| 金利 | 1.4~14.8% | 限度額 | 最大1,000万円 |

| 無利息期間 | なし | 担保、連帯保証人 | 不要 |

| Web完結 | ◯ | 来店不要 | ◯ |

| カードレス | × | 収入証明書不要 | × |

地域密着型の銀行系金融機関は、地方銀行の他にも信用金庫が挙げられます。

居住地にある信用金庫で有利にお金を借りるのもひとつの手段

居住エリアでお金を借りるなら、付近にある信用金庫で申し込むと審査で優遇してもらえるケースがあります。

信用金庫は地域密着型金融であり、担当エリアに住んでいる住民の生活をサポートすることで地域経済の活性化を目的としているからです。

三菱UFJ銀行や三井住友銀行などといったメガバンクは株式会社であり、株主の利益が優先されるため取引相手に滞りなく返済できる富裕層を選んでいるケースがほとんどです。

一方で信用金庫にとって株主の立ち位置にあたるのは地域住民であるため、融資を優先してもらえる利点があります。

信用金庫が融資を通して地域住民と信頼関係を築く活動をおこなっている旨については、全国信用金庫協会の公式ホームページにも記載されています。

信用金庫は、地域に深く根ざした金融機関として「地域密着型金融」に取り組んでいます。

「地域密着型金融」とは、地域のお客様と長期間にわたって築いてきた親密な関係に基づいて、地域の活性化に貢献できる融資等の取組みを行うことです。引用元: 全国信用金庫協会 公式HP

つまり、銀行でお金を借りるよりも信用金庫を選んだほうが審査に通りやすいということです。

注意点としては地域住民のサポートを目的としているゆえに、エリア外の住民に対する融資には消極的である点が挙げられます。

居住エリア外の信用金庫で申し込むと、かえって審査で不利になってしまう可能性がありますので注意しましょう。

居住エリアの信用金庫がわからない人は、信金中央金庫の公式ホームページで該当する店舗を調べられますので参考にしてください。

JAバンク(農協)の組合員なら適用利率11.0%未満で借りることも可能

農協の組合員として加入している人は、JAバンクのローン商品で低金利にお金を借りられます。

JAバンクは組合員の出資によって成り立っている金融機関であり、生活をサポートする目的があることから11.0%未満の金利で貸付をおこなっています。

JAバンクのローンは種類が豊富で、様々な用途に対応しているのが特徴です。

JAバンクのローンごとに金利や限度額を調査した結果は、以下で表にまとめましたので参考にしてください。

| ローン商品 | 金利 | 限度額 | 使用用途 |

|---|---|---|---|

| 住宅ローン | 1.35〜2.475% | 10万円〜5,000万円 | 住宅の購入、増改築など |

| マイカーローン | 1.70~2.30% | 1,000万円以内 | 自動車・バイク購入、修理・車検費用、運転免許取得費用 |

| 教育ローン | 2.10% | 10万円〜1,000万円 | 入学金、授業料など |

| カードローン | 7.10~7.80% | 20万円〜300万円 | 自由 |

JAバンクのローン商品で貸付対象になるのは、JA(農協)の正組合員または准組合員として加入している人のみです。

組合員ではない場合は、JA(農協)の店舗へ出向いて1,000円程度のお金を出資するだけで簡単に加入できます。

ただしJAバンクは全国に窓口が設けられておらず、店舗があるのは47都道府県のうち以下の27つのみになります。

| 地域 | 窓口のある都道府県 |

|---|---|

| 北海道 | 北海道 |

| 東北 | 青森県、岩手県、秋田県、宮城県、福島県 |

| 関東 | 群馬県、埼玉県、千葉県、東京都、神奈川県 |

| 中部 | 長野県、新潟県、富山県、石川県、岐阜県、愛知県 |

| 関西 | 三重県、滋賀県、奈良県、兵庫県 |

| 中国 | 岡山県、鳥取県、島根県、広島県 |

| 四国 | 徳島県、香川県 |

上記のエリア外に住んでいる人は申し込めないケースがあるため、JAバンクでお金を借りたいのならインターネットサービスのJAネットローンで確認したほうがよいでしょう。

JAネットローンなら店舗へ出向かなくても自宅で申し込める

JAバンクでお金を借りたいのなら、JAネットローンで申し込むのが最適です。

JAネットローンとは、スマホやパソコンを利用してJAバンクのローン商品に申し込めるサービスのことです。

通常JAバンクの窓口で申し込む際は、初回と契約時に来店が必要になります。

しかしJAネットローンなら、自宅で申し込めるため来店するのは契約時の1回のみとなるのが特徴です。

さらにJAネットローンでは、希望するローンを選択するとあなたが貸付対象となる店頭窓口を教えてもらえます。

来店が無駄足になるのを回避できるため、JAバンクでお金を借りるのならJAネットローンを利用しておいたほうが良いでしょう。

労金(ろうきん)は労働組合の会員種別によって適用利率が優遇される

労働組合の団体会員や生協組合員として加入している人や一般勤労者は、労金(ろうきん)で低金利にお金を借りられます。

労金(ろうきん)は、会員の種別によって以下のように適用金利を優遇してもらえるのが特徴です。

例えば労金(ろうきん)が提供するカードローンのマイプランでは、以下のように金利を優遇してもらえます。

| 会員の種別 | 適用金利 |

|---|---|

| 団体会員の構成員 | 年3.875%〜7.075% |

| 生協会員の組合員およびその家族 | 年4.055%〜7.255% |

| 一般勤労者 | 年5.275%〜8.475% |

会員種別のなかでもっとも出資額が大きい団体会員の構成員は、年3.875%の低金利でお金を借りることも可能です。

自分が出資していなくても、働いている会社が団体会員として労金に出資している場合は金利優遇の対象となります。

大手銀行カードローンの適用利率は平均1.8〜14.6%となっているため、ろうきんのほうが支払う利息額を抑えられるということです。

さらに働く人の生活をサポートする目的から、18歳の未成年でも申し込める利点があります。

正社員として働いていなくても、アルバイトなどで150万円以上の年収を得ていれば借り入れが可能です。

例えば時給が1,000円の場合、1日5時間の勤務を25日間続けると年収150万円に到達します。

働いている会社が労働組合に加入しているのなら、低金利なうえに年齢制限の幅も広い労金(ろうきん)でお金を借りるのが最善の方法でしょう。

メインバンクの当座貸越サービスなら申し込みなしでも利用できる

意外と知られていませんが、銀行は口座を保有している顧客向けに当座貸越サービスを提供しているケースがあります。

当座貸越サービスとは、銀行口座の普通預金残高を超えて出金する場合に、定期預金などを担保に自動で貸付される仕組みのことです。

例えば普通預金残高が15万円の場合、ATMで20万円を出金すると不足している5万円が自動的に貸付されます。

つまり、銀行でも審査なしで借り入れできるケースがあるということです。

当座貸越サービスを提供している銀行は、以下の表にまとめましたので参考にしてください。

| 銀行 | 当座貸越サービス | 金利 | 限度額 | 対象の担保 |

|---|---|---|---|---|

| 三菱UFJ銀行 | 自動借り入れ | 担保定期預金の約定利率+0.5% | 預金合計額の90%(最高200万円) |

|

| みずほ銀行 | 当座貸越 | 担保となる定期預金の約定利率+0.5% | 預金合計額の90%または最高200万円のいずれか少ない金額 |

|

| ゆうちょ銀行 | 口座貸越サービス | 14.0% | 10万円以上30万円以内 | 不要 |

| きらぼし銀行 | 当座貸越 | 担保となる定期預金の約低利率+0.5% | 総合口座の定期預金合計額の90%または500万円のいずれか少ない金額 | 総合口座の定期預金 |

| SBI新生銀行 | 当座貸越 | 1.88% | 担保預金および担保債券額面額の合計額の90%または500万円のいずれか少ない金額 |

|

当座貸越サービスは総合口座の機能として付帯しているケースがほとんどなので、一般的なカードローンと違って新たに申し込む必要がありません。

ただし、総合口座の他に定期預金を持っていないと、担保がないと判断されて貸付対象外になってしまいますので、別のローン商品を選んだほうがよいでしょう。

あなたが経営者の場合は、個人向けではなく企業向け融資を選択するのが最適です

個人事業主が事業資金としてお金を借りるなら企業向け融資を利用するのが最適

これまで個人向けの借り入れ方法を紹介してきましたが、いずれも事業資金としてお金を借りることはできません。

カードローンで借りたお金の使い道については、瀬戸信用金庫の公式ホームページにも記載されています。

カードローン「ベンリー」は、日常の生活費や自分磨き、ローンのおまとめなど幅広い用途で利用できます。ローンカードによるATMからの現金の引出しが何度でも可能です。

※事業性資金にはご利用いただけません。

事業資金は借り入れ金額が高額になるケースが多く、万が一倒産などで借りたお金を踏み倒されると貸付側が赤字になるリスクがあるからです。

しかし金融機関によっては、個人事業主向けに事業資金を借入れできるローン商品や融資制度を設けているケースもあります。

事業資金としてお金を借りられる方法は、以下のとおりです。

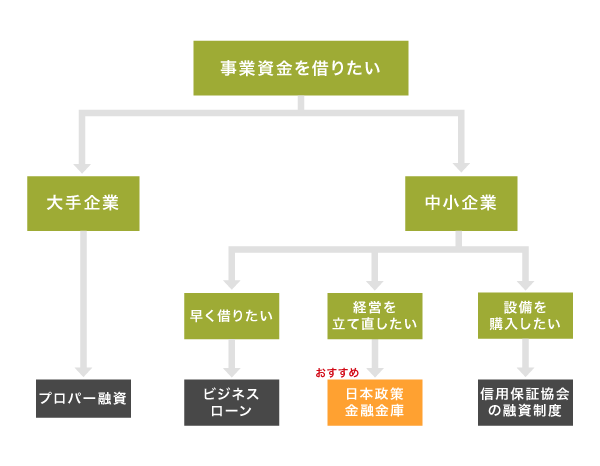

| 借入方法 | 融資スピード | 限度額 | 大手企業 | 中小企業 |

|---|---|---|---|---|

| 日本政策金融公庫の融資制度 | 最短2週間 | 最大7,200万円 | ◯ | ◯ |

| 民間金融機関のビジネスローン | 最短即日 | 最大1,000万円 | ◯ | ◯ |

| 銀行のプロパー融資 | 最短1〜2週間 | 制限なし | ◯ | × |

| 信用保証協会の制度融資 | 最短2〜3ヶ月 | 最大2億8,000万円 | ◯ | △ |

| 証券会社の証券担保ローン | 最短即日 | 最大10億円 | ◯ | ◯ |

| 事業者向けカードローン | 最短即日 | 最大500万円 | ◯ | ◯ |

会社の経営状況に合わせて最適な事業資金の借り方は、以下のフローチャートでも見つけられます。

とくに日本政策金融公庫が設けている融資制度では、企業規模や経営状況に関係なく借り入れしやすい利点があります。

会社の経営が傾いている人は日本政策金融公庫で申し込もう

個人事業主や経営者が事業性資金としてお金を借りたいのなら、国の金融機関である日本政策金融公庫の融資制度に申し込みましょう。

日本政策金融公庫とは、国が100%出資している政府管轄の金融機関のことです。

銀行や信用金庫といった民間の金融機関とは異なり、経営者を支援する政府の意向に沿って運営しているため経営が傾いている企業であっても融資を受けられます。

銀行や信用金庫で借りられない人の資金調達をサポートする旨については、日本政策金融公庫の公式ホームページにも記載されています。

一般の金融機関が行う金融を補完することを旨とし、国民一般、中小企業者及び農林水産業者の資金調達を支援するための金融の機能を担うとともに、内外の金融秩序の混乱又は大規模な災害、テロリズム若しくは感染症等による被害に対処するために必要な金融を行うほか、当該必要な金融が銀行その他の金融機関により迅速かつ円滑に行われることを可能とし、もって国民生活の向上に寄与することを目的として業務を行っています。

引用元: 日本政策金融公庫 公式HP

日本政策金融公庫が企業向けに設けている融資制度の種類は、以下のとおりです。

| 貸付の分類 | 融資制度 | 対象者 |

|---|---|---|

| 一般的な事業資金を借りる貸付 | 一般貸付 | 信用保証対象業種を営む経営者 |

| マル経融資 | 従業員数20人以下で営む事業主 | |

| 開業、起業時の貸付 | 新創業融資制度 | 起業家および起業して5年以内の人 |

| 再挑戦支援資金 | 廃業歴のある人が新たに事業を始める場合 | |

| 新事業活動促進資金 | 経営の多角化や事業転換で第二創業をする人 | |

| 業績が悪化した場合の貸付 | 経営環境変化対応資金 | 経営が傾いて売り上げが減少している事業主 |

| 金融環境変化対応資金 | 取引金融機関が経営破綻した場合 | |

| 取引企業倒産対応資金 | 取引企業に倒産で経営が困難な人 |

日本政策金融公庫には複数の融資制度がありますが、代表的なのは一般貸付やマル経融資、新創業融資制度、経営環境変化対応資金などです。

代表的な融資制度について、詳しく解説していきます。

一般貸付は借入金の資金使途が幅広い

一般貸付で借りたお金は、運転資金や設備資金といった様々な用途に利用できるのが特徴です。

例えば仕入れ資金や家賃、新工場の建設費など幅広い使い道が認められています。

ただし借入金の使い道によって限度額や返済期間が異なりますので、一般貸付で申し込むのであればあらかじめ確認しておいたほうが良いでしょう。

一般貸付の貸付条件を調査した結果は、以下のとおりです。

| 資金の使い道 | 運転資金 | 設備資金 | 特定設備資金 |

|---|---|---|---|

| 限度額 | 4,800万円 | 4,800万円 | 7,200万円 |

| 利率 | 0.71〜2.55% | ||

| 担保 | 担保の有無を選択可能 | ||

| 返済期間 | 5〜7年以内 | 10年以内 | 20年以内 |

| 据置期間 | 1年以内 | 2年以内 | 2年以内 |

| 対象者 | 事業を営んでいる人 | ||

一般貸付は対象となる業種が幅広く、信用保証対象業種の範囲内であれば水商売や娯楽業の人でも貸付対象となる利点があります。

ただし小規模の企業を経営する事業主は収益が少ないことから審査で不利になってしまいますので、他の融資制度を検討したほうが良いでしょう。

マル経融資は小規模企業の事業主を支援する貸付制度

マル経融資は、小規模企業を経営する事業主の資金繰りをサポートする目的で設けられている融資制度です。

従業員数が20人以下の会社を経営する事業主を貸付対象にしており、収益が少ない場合でも審査で優遇してもらえる利点があります。

常時使用する従業員が20名(商業・サービス業(宿泊業・娯楽業を除く)の場合は5人)以下の法人・個人事業主の方

引用元: 中小企業庁支援策のご案内-中小企業庁

さらに担保や連帯保証人は不要となっているため、収入が安定しない事業主が資金調達しやすい方法といえます。

マル経融資の審査期間や限度額を調査した結果は、以下のとおりです。

| 資金使途 | 運転資金 | 設備資金 |

|---|---|---|

| 利率 | 1.21% | |

| 融資限度額 | 最大2,000万円 | |

| 審査期間 | 最短2ヶ月 | |

| 担保および連帯保証人 | 不要 | |

| 返済期間 | 7年以内 | 10年以内 |

| 据置期間 | 1年以内 | 2年以内 |

マル経融資では、収益が少ない小規模企業でも返済を無理なく続けられるように返済期間を最長10年以内に設定しています。

現在の収益がなくても、据置期間が最長2年も設けられているため売り上げが安定してから返済を開始することも可能です。

マル経融資は商工会議所で経営指導を受けた事業主を貸付対象としているため、事業を始めたばかりの人は貸付対象外となります。

まだ事業を始めていない人や起業したばかりの人は、起業家向けの融資制度を検討したほうが良いでしょう。

起業したばかりの人は新創業融資制度で借り入れできる

新創業融資制度とは、起業したい人および起業してから5年以内の人が貸付対象になる融資制度のことです。

通常であれば起業家は収入を得られる保証がないことから、民間金融機関では融資を受けられない実情があります。

しかし日本政策金融公庫の新創業融資制度は全国の起業家を増やしたい政府の狙いに沿って設けられた融資制度であるため、収入を得ていない起業家でも融資を受けられます。

新創業融資制度の貸付条件を調査した結果は、以下のとおりです。

| 限度額 | 最大3,000万円 | 審査期間 | 最短2週間 |

|---|---|---|---|

| 担保 | 不要 | 連帯保証人 | 不要 |

| 利率 | 1.16%〜2.85% | 資金使途 | 開業資金、起業後に経営が安定するまでの資金 |

| 貸付期間 | 7年以内 | 据置期間 | 1年以内 |

新創業融資制度では、開業および経営が安定するまでに必要な資金として最大3,000万円までの融資を受けられます。

資金の使いみち 事業開始時または事業開始後に必要となる事業資金

引用元: 創業支援事業のご案内-津山商工会議所

ただし返済能力の低い人を対象とした貸付制度であることから、起業家であれば誰でも審査に通過できるというわけではありません。

経営が続く程度の利益がある場合は、前述で解説したマル経融資などを利用すると良いでしょう。

環境や情勢の変化によって著しく売り上げが下がってしまった経営者は、経営環境変化対応資金を選択すると有利に資金調達できます。

会社の売り上げが減少した人は経営環境変化対応資金を利用できる

経営環境変化対応資金は、経営する会社が経済や社会的な環境の変化によって著しく売り上げが減少した場合に利用できる融資制度です。

経営が困難な事業主を救済する目的があるため、以下に該当する人であれば誰でも貸付対象になります。

- 直近の決算期における売上高が前期または前々期より5%以上減少している

- 直近3ヶ月の売上高が前年または前々期の同時期と比べて減少している

これらの条件に該当したうえで、中長期的に業況の回復が見込めると判断された場合は審査通過が可能です。

経営環境変化対応資金は突発的に経営が困難になった場合でも、緊急で資金繰りをサポートしてもらえる利点があります。

経営環境変化対応資金の限度額や返済期間については、以下で表にまとめましたので参考にしてください。

| 資金使途 | 設備資金 | 運転資金 |

|---|---|---|

| 融資限度額 | 4,800万円 | |

| 利率 | 0.71~2.85% | |

| 審査期間 | 最短1週間 | |

| 返済期間 | 15年以内 | 8年以内 |

| 据置期間 | 3年以内 | 3年以内 |

このように、日本政策金融公庫は事業主の資金繰りをサポートするために様々な融資制度を設けています。

しかし貸付金の資金源が国のお金であることから、民間金融機関と比べて慎重に審査がおこなわれる難点があります。

融資を受けるまでに1ヶ月以上待たされるケースも少なくないため、急いでいるのなら審査が早い民間金融機関の事業主向けローンを選んだほうがいいかもしれません。

ビジネスローンは対応がスピーディーだから急いでいる個人事業主に最適

ビジネスローンとは、消費者金融や銀行といった民間金融機関が個人事業主向けに展開しているローン商品のことです。

独自の審査基準をもとに貸付の可否を決めていることから審査が早く、最短即日で事業資金を借りられます。

日本政策金融公庫と比べると限度額は少なくなりますが、すぐに借り入れできるので急いでいる個人事業主に最適です。

実際に管理人も取引先への支払いが滞りそうになったときに、ビジネスローンを利用して資金調達をした経験があります。

さらにビジネスローンを展開している民間金融機関には事業資金の調達をサポートする目的があり、大手企業だけではなく中小企業の個人事業主でも審査で優遇してもらえる利点もあります。

すぐに事業資金を借りられるおすすめのビジネスローンは、以下で表にまとめましたので参考にしてください。

| 個人事業主の申込 | 限度額 | 融資時間 | 金利 | |

|---|---|---|---|---|

| アイフルビジネスファイナンス | ◯ | 50〜1,000万円 | 最短即日 | 3.1〜18.0% |

| スタービジネスカードローン | ◯ | 50万円~500万円 | 最短5日 | 6.5~14.5% |

| りそなビジネスローン「活動力」 | ◯ | 10万円~500万円 | 最短1週間 | 6.0~14.0% |

| PayPay銀行(旧ジャパンネット銀行)ビジネスローン | ◯ | 最大500万円 | 最短1週間 | 4.8〜13.8% |

| ビジネスパートナースモールビジネスローン | ◯ | 50〜500万円 | 最短1週間 | 9.98〜18.0% |

なかでもアイフルビジネスファイナンスでは、最大1,000万円まで融資を受けることが可能なため開業資金や運転資金が必要なときにも役立ちます。

ビジネスローンは貸金業法で総量規制対象外として認められているため、年収の3分の1以上を借りられるのが嬉しいポイントです。

総量規制の「例外貸付け」に分類される契約

個人事業者に対する貸付け(事業計画、収支計画、資金計画により、返済能力を超えないと認められる場合)引用元:日本貸金業協会

さらに即日融資に対応しているケースもあり、速やかに借り入れできるため事業資金が必要な人はビジネスローンを検討してみてはいかがでしょうか。

ビジネスローンよりも手軽にお金を借りたい人は、個人事業主専用のカードローンを選ぶのもひとつの手段です。

事業者向けのカードローンなら同時に生活資金を借りることも可能

上述したビジネスローンは、借りたお金の使途が開業資金や運転資金といった事業資金に限定されることがほとんどです。

しかし事業者向けのカードローンなら、事業資金と同時に生活資金として自由に使えるお金を借りられます。

おすすめの事業者向けカードローンは、以下のとおりです。

| 事業者向けカードローン | 限度額 | 金利 | 融資時間 | 資金使途 |

|---|---|---|---|---|

| プロミス 自営者カードローン | 最大300万円 | 6.3〜17.8% | 最短即日 | 自由 |

| アコム ビジネスサポートカードローン | 1万円〜300万円 | 12.0%〜18.0% | 最短20分*1 | 自由 |

| アイフル 事業サポートプラン | 1〜300万円 | 3.0〜18.0% | 最短翌日 | 事業資金 |

| レイク レイク de ビジネス | 1〜500万円 | 4.5〜18.0% | 最短即日 | 事業資金 |

とくにプロミスの自営者カードローンは、資金使途が自由なうえに最大金利が他社より0.2%も低い利点があります。

もちろん最短即日融資も可能なため、今すぐ事業資金と生活資金のどちらも必要な人は、プロミスの自営者カードローンで申し込むとよいでしょう。

もっと高額なお金を借りたいのなら、銀行のプロパー融資を選ぶのが最適です。

注釈

※1お申込時間や審査によりご希望に添えない場合がございます。

プロパー融資は会社の信用度が高いほど高額借入に対応してもらいやすい

プロパー融資とは信用保証協会の保証を付けずに金融機関から直接融資を受ける方法のことで、限度額が制限されていないのが特徴です。

経営している会社の信用度が高いほど、高額な借り入れに対応してもらいやすくなります。

借り入れ限度額は審査で決められていますが、経営状況が右肩上がりの大手企業は3億円を超えるケースも少なくありません。

審査で限度額を決める際に重視される基準は、以下のとおりです。

| 審査項目 | 基準 |

|---|---|

| 税引後の当期利益 | 利益額が大きいほど有利になる |

| 現預金残高 | 残高が多いほど信用度が上がる |

| 流動比率(当座比率) | 比率が多いほど信用度が上がる |

| 自己資産 | 無駄に持っているとマイナスの評価になる |

プロパー融資の審査では、利益額や現預金残高などが多い大手企業のほうが有利な判断をしてもらえます。

信用保証協会の保証がついていないことにより、融資が焦げ付くと銀行が100%の責任を負わなければいけないからです。

審査基準もかなり厳しく設定されているので、業績が落ちている中小企業や創立してから5年程度の会社は融資を受けるのが困難になります。

どうしても高額融資を希望するのであれば、信用度が上がりやすい信用保証協会の制度融資を利用したほうがよいでしょう。

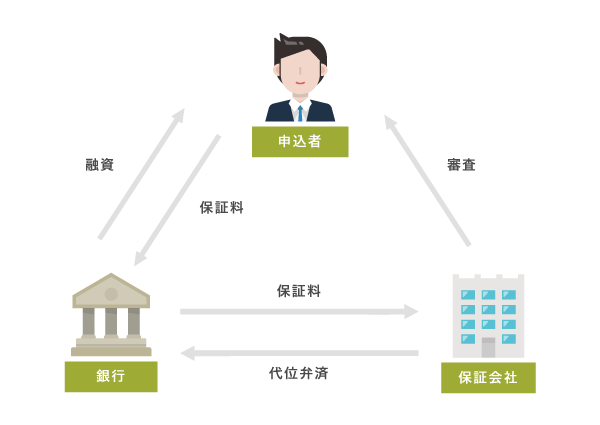

信用保証協会の制度融資は経常利益の少ない中小企業が審査で有利になる

信用保証協会の制度融資とは、中小企業が金融機関から借り入れする際に保証してもらえる制度のことです。

先ほどプロパー融資では銀行が100%の責任を負うといいましたが、制度融資の場合は信用保証協会が連帯保証人になります。

銀行側のリスクが少なくなるため、中小企業や創業したばかりの会社経営者でも融資を受けやすくなります。

信用保証協会の制度融資で借りられる金額や保証料を調査した結果は、以下のとおりです。

| 融資スピード | 最短2〜3ヶ月 |

|---|---|

| 限度額 | 最大2億8,000万円 |

| 保証料 | 0.5%〜2.5% |

プロパー融資と比べると限度額は下がりますが、2億円以上のお金を借りられるケースもあるため、中小企業であれば不足はないでしょう。

ただし信用保証協会の制度融資を利用する場合は、返済額とは別に0.5%〜2.5%の保証料を請求されることを覚えておきましょう。

証券会社の証券担保ローンなら株式などの有価証券を担保に借り入れできる

証券会社が展開している証券担保ローンでは、株式や投資信託などの有価証券を担保に融資を受けられます。

株式を売却しなくても事業資金を手に入れられるため、経営者の地位を継続することが可能です。

法人の場合は最大10億円まで資金を借りられるうえ、資金使途が自由なので事業資金だけではなく給料の支払いなど幅広い使い道に利用できます。

もちろん担保があれば個人でも借り入れできますが、限度額は最大3億円までに引き下げられるので覚えておきましょう。

証券会社が展開する証券担保ローンの限度額や金利を調査した結果は、以下のとおりです。

| 証券会社 | 証券担保ローン | 金利 | 限度額 | 融資時間 |

|---|---|---|---|---|

| 大和証券 | ダイワのSATローンII | 1.9〜3.9% | 100万円〜10億円 | 最短即日 |

| 日本証券金融株式会社 | 証券担保ローン・セレクト | 1.8〜3.8% | 3,000万円〜10億 | 最短当日 |

| 野村證券 | 野村Webローン | 1.5% | 10万円〜1億円 | 最短即時 |

| 三田証券株式会社 | 有価証券担保ローン | 1.8〜14.0% | 500万円〜3億円 | 最短1週間 |

| SMBC日興証券 | イージー・コムストックローン | 4.175% | 30万円〜3億円 | 最短1週間 |

いずれも5%以下の低金利で借り入れできるため、高額な融資を受けても利息が増えづらい利点があります。

さらに大和証券と日本証券金融株式会社、野村証券の3社はWebから申し込むだけで即日融資が可能なため、資金繰りを急いでいる事業主にも最適です。

法人で有担保ローンを利用する場合は、暗号資産を担保にする手段もあります。

ビットコインを購入しているなら暗号資産担保ローンを検討しよう

暗号資産担保ローンとは、暗号資産(ビットコイン)を担保に借り入れできるローンサービスです。

NFT(デジタルアート)担保ローンと同様に2021年ごろから新しく増え始めた借り入れ方法で、暗号資産を売却することなく日本円で資金調達できる利点があります。

限度額は暗号資産評価額の50%となっており、法人の場合は1億円以上を借り入れすることもできるので事業資金の調達に最適です。

一般的なローンと違って、暗号資産評価額が上がると追加融資が受けられるのも利点のひとつでしょう。

暗号資産担保ローンを取り扱っている業者は、以下で表にまとめましたので参考にしてください。

| 暗号資産担保ローン | 取り扱い業者 | 限度額 | 金利 |

|---|---|---|---|

| デジタルアセット担保ローン | Fintertech株式会社 | 200万円〜5億円 | 4.0~8.0% |

| 仮想通貨担保ローン | 汐留トラスト株式会社 | 500万円〜5億円 | 6.0~5.0% |

暗号資産担保ローンは、いずれも5億円までの高額融資を最短3〜4日程度で実行してもらえます。

ただし上述した証券担保ローンやビジネスローンよりも金利が高めなうえ、ビットコインの評価額が下がると限度額に影響するケースもあります。

そのため、暗号資産担保ローンは銀行や証券会社から融資を断られた場合の選択肢として検討したほうがよいでしょう。

職業や年齢に合わせて最適なお金を借りる方法なら正社員ではなくても借りやすい

銀行や消費者金融といった金融機関が展開するカードローンには年齢制限や収入条件があり、正社員として働いている20歳以上の成人が審査で優遇されます。

そのため、年齢や職業によっては審査で不利になるケースも少なくありません。

例えば学生や専業主婦は、年齢制限や収入条件を満たすのが難しいことから審査落ちになるリスクがあります。

そのためお金を借りられる可能性を高めたいのであれば、年齢や職業などの条件を緩和して特定の属性向けに展開されている借入れ方法を選ぶのが最適です。

年齢や職業ごとに最適な借り入れ方法は、以下の表とフローチャートで探すことができます。

| 借入方法 | 学生 | 未成年 | 年金受給者 | 高齢者 | 公務員 | 専業主婦 | 無職 | 生活保護受給者 |

|---|---|---|---|---|---|---|---|---|

| CREZIT | ◯ | × | × | × | ◯ | × | × | × |

| 学生ローン | ◯ | ◯ | × | × | ◯ | × | × | × |

| 年金担保貸付制度 | × | × | ◯ | ◯ | × | × | △ | × |

| 不動産担保融資 | × | × | ◯ | ◯ | × | × | △ | × |

| 共済組合の貸付 | × | × | × | × | ◯ | × | × | × |

| 配偶者貸付 | ◯ | × | ◯ | ◯ | ◯ | ◯ | ◯ | × |

| 国の公的融資制度 | × | × | ◯ | ◯ | ◯ | ◯ | ◯ | × |

| 要保護者緊急援護資金貸付 | × | × | × | × | × | × | × | ◯ |

では、それぞれの借り入れ方法について詳しく解説していきます。

CREZITは20〜40代の大学生や若年層が優遇されるスマホ完結型の少額ローン

CREZITとは、2020年3月にサービスを開始したばかりのスマホ完結型少額ローンサービスのことです。

デジタルネイティブ世代向けに少額融資をおこなっており、40歳未満であれば学生でも審査で優遇してもらえます。

申し込みから借り入れまでスマホ完結で、店頭窓口や自動契約機へ出向く必要がないため若い世代でも申し込みやすい利点があります。

CREZITは、利用実績を積むと自分で信用度を上げられるのが最大の特徴です。

初回契約時は1万円程度の借り入れからスタートし、借り入れと返済を繰り返すことで限度額が増える仕組みとなっています。

カードローンと比べてローン状況がそこまで重視されず、信用情報に傷がある人や他社で借りられなくなった人でも申し込めますので検討してみてはいかがでしょうか。

CREZITのスペックについては、以下で表にまとめましたので参考にしてください。

| 貸付対象 | 20歳以上で安定した収入のある人 |

|---|---|

| 金利 | 0.0%〜15.0% |

| 限度額 | 初回契約の場合は1万円程度 |

| 審査時間 | 最短10分 |

| 郵送物なし | ◯ |

| 担保、保証人 | 不要 |

| 在籍確認 | 電話連絡なしの借入は不可 |

| 借入方法 | スマホ操作で振込融資 |

CREZITは貸金業法に基づいて貸付をおこなっている貸金業者のため、学生でもアルバイトなどで収入を得ていない場合は審査に通過できません。

アルバイトをしていない学生は、就職内定者向けローンを選んでみてはいかがでしょうか。

就職内定者向けローンならアルバイトをしていない学生でも借りられる

就職内定者向けローンは、就職先が決まった学生向けに展開されているローン商品です。

貸付条件で収入に関する項目がなく、アルバイトをしていない学生でもお金を借りることができます。

就職内定者向けローンを展開しているのは、以下のような地方銀行やろうきんです。

| 金融機関 | 就職内定者向けローン商品 |

|---|---|

| 東海ろうきん | みらいず(未来図) |

| 静岡ろうきん | 就職内定者応援ローン |

| 新潟ろうきん | 就職内定者向けローン |

| 長野ろうきん | 就職内定者向けローン |

| きらぼし銀行 | 大学卒業予定者ローン |

| 武蔵野銀行 | むさしの新卒予定者応援ローンROOKIE |

内定証明書や学生証が提出できる人は、これらの就職内定者向けローンでお金を借りられます。

ただし地方銀行やろうきんの審査では自宅への電話連絡や郵送物が回避できず、親に内緒でお金を借りるのが難しい難点があります。

学生が親に内緒でお金を借りたいのなら、アルバイトをして消費者金融などのバレないサービスが豊富なカードローンで申し込んだほうがよいでしょう。

週に2〜3万円程度の収入があれば、アルバイトでもお金を借りることが可能です。

未成年が借りたいなら18歳から申し込める学生ローンを選ぼう

学生ローンとは、その名のとおり学生を主なターゲットに貸付をおこなっている貸金業者のことです。

一般的なローンは20歳未満の学生が貸付対象外となるケースがほとんどですが、学生ローンなら未成年でもお金を借りられます。

18〜19歳の未成年でも借りられる学生ローンを調査した結果は、以下のとおりです。

| 対象年齢 | 金利 | |

|---|---|---|

| フレンド田 | 18歳以上 | 15.0%〜17.0% |

| アミーゴ | 18歳以上 | 14.40%〜16.80% |

| カレッヂ | 18歳以上 | 17% |

これらの学生ローンで貸付対象になるのは、大学や短大などの学校に在籍する18歳以上の学生です。

学生証など、年齢と学生であることが証明できる書類を提出できれば、誰でもお金を借りられます。

さらに学生の生活を応援する目的があることから、返済方法で元金自由返済方式が採用されているのが嬉しいポイントです。

元金自由返済方式なら、利息分だけ支払えば元金の返済額は自由に決められます。

例えば10万円を金利17%で1ヶ月借りた場合、利息である1,397円さえ払えば元金の返済額は0円でも良いということです。

元金はお金に余裕があるときに1円単位で返済できるので、未成年でも無理なく支払いを続けられます。

ただし、未成年は独断のローン契約が禁止されており、親に同意をもらわなくてはいけません。

20歳未満は貸金業法によって単独のローン契約が制限されている

未成年が単独でローンなどの契約行為をすることは、民法によって禁止されています。

未成年が単独でローン契約することが禁止されている旨については、埼玉県の公式ホームページにも記載されています。

20歳未満の人を未成年者とし(民法4条)、未成年者が法律行為(契約など)をするには、その法定代理人(親権者、未成年後見人)の同意を得なければならず、同意を得ないでした契約は未成年者本人や法定代理人が取り消すことができます(民法5条)。一般的に知識、経験、判断能力が未熟と思われる未成年者を、契約などでもたらされる不利益から保護するためです。

引用元: 彩の国埼玉県

つまり、未成年者がローン契約をするには親権者の同意が必要になるということです。

親権者の同意がないまま未成年と契約した場合、民法5条により契約は取り消され、貸金業者側が損をしてしまいます。

貸金業者が貸付対象者を20歳以上にしているのは、このような損害を出さないためです。

とはいえ、未成年者だからといってお金を借りられないのは困りますよね。

ろうきんなどの未成年者貸付に対応している金融であれば、未成年でもお金を借りることができます。

ただし、前述のとおり民法5条により借り入れには親の同意書が必要になるということを覚えておきましょう。

年金担保貸付制度なら働いていない年金受給者でも借りられる

年金担保貸付制度を利用すれば、在職していない年金受給者でもお金を借りられます。

年金担保貸付制度とは独立行政法人福祉医療機構が設けている公的融資のことで、年金を担保にお金を借りる行為が唯一法律で認められている制度です。

毎月の受給額から返済額が天引きされる仕組みであるため、年金前借り制度と呼ばれています。

年金担保貸付制度の貸付対象者になるのは、年金証書を持っていてその年金の支払いを受けている人です。

そのため、無職で年金以外の収入がない年金受給者でもお金を借りることができます。

さらに年金担保貸付制度は借入金の使い道が幅広く、入院費用や診察代など高齢者の資金需要に対応している利点があります。

年金担保貸付制度の資金使途は、以下のとおりです。

| 資金使途 | 具体的な例 |

|---|---|

| 医療、保健 | 検査費、入院費、手術費、診療費、薬剤費、通院や入院に係る移動費など |

| 介護・福祉 | 介護福祉用具設置費、介護施設の利用費用など |

| 冠婚葬祭 | 冠婚葬祭に係る費用、墓地や墓石の購入費、冠婚葬祭の移動費など |

| 住宅改修等 | 住宅土地購入費、改修工事や増改築工事費、引越費用など |

| 教育 | 入学金、授業料、受験費用、学習教材費、資格取得経費など |

| 事業維持 | 事業に係る運転資金、設備や備品の購入、原材料購入費など |

| 生活必需品の購入 | 家具購入費、自動車購入費、家電製品購入費、寝具購入費など |

| 債務の整理 | 消費者金融からの借入の借り換え、滞納した家賃や光熱費の支払いなど |

引用元: 年金担保貸付融資のごあんない-独立行政法人福祉医療機構

借入金の使い道が限られていると感じる人もいるかもしれませんが、銀行カードローンや消費者金融のような資金使途が自由なローンは年金受給者を貸付対象としていません。

申し込んでも審査に落ちてしまう可能性があるので、年金受給者がお金を借りたいのなら年金担保貸付制度で申し込むのが賢明です。

金利も2.8%と低く、利息が増えづらいので老後の生活が心配な人にも向いています。

年金担保貸付制度は年金受給者向けの借り入れ方法になりますが、労災年金担保貸付制度であればまだ年金をもらっていない人でも利用できます。

障害年金や傷病年金などの労災年金も担保に入れられる

労災年金担保貸付制度とは上述で解説した年金担保貸付制度のひとつで、傷病年金や障害年金を担保にする借入方法のことです。

傷病年金や障害年金は労災保険に加入している人が労働災害によって怪我や病気を患った際に支給されますが、基本的に対象者が若い場合は将来の受給権を得るという形になります。

労災年金担保貸付では傷病年金や障害年金の受給権を担保にできますので、年金受給者だけではなく65歳未満でも融資を受けることが可能です。

他にも労働災害によって家族が亡くなり、遺族年金を受け取っている人も貸付対象になります。

ただし労災年金担保貸付制度を含む年金担保貸付制度は、閣議決定によって廃止が決定されています。

労災貸付事業は、「独立行政法人の事務・事業の見直しの基本方針」において廃止することなどとされており、厚生労働省は、平成30年2月に、機構に指示した第4期中期目標(30年4月から35年3月まで)において、新規貸付終了時期について33年度末を目途としている。

引用元: 会計検査院 公式HP

独立行政法人福祉医療機構では令和4年3月末に新規申し込みの受付が終了するため、利用したい人は早めに申し込みましょう。

不動産を担保にする方法は、高齢者でも高額のお金を借りられます。

70歳以上の高齢者でも持ち家があれば不動産担保型生活資金で借りられる

不動産担保型生活資金は高齢者向けに展開されている国の公的融資制度で、持ち家や土地などといった不動産を担保にお金を借りられます。

申込者が死亡した際に担保を売却して返済する仕組みとなっているため返済能力が重視されておらず、働いていない70歳以上の高齢者でも貸付対象になるのが特徴です。

もちろん持ち家や土地を担保に入れてもすぐに売却されるわけではないので、お金を借りている間はずっと住み続けられます。

似たような借り入れ方法に民間金融機関の不動産担保融資があり、こちらは安定した収入を得ている場合にお金を借りられます。

不動産担保型生活資金と不動産担保融資の違いを、以下で比較しましたので参考にしてください。

| 不動産担保型生活資金 | 不動産担保融資 | |

|---|---|---|

| 借入先 | 国または自治体 | 銀行カードローン、消費者金融など |

| 金利 | 3.0% | 0.850%〜15.0% |

| 限度額 | 不動産評価額の7割 | 不動産評価額の7割 |

| 1ヶ月あたりの借入上限額 | 30万円まで | 上限なし |

| 貸付対象者 | 持ち家、土地を有した低所得の高齢者 | 安定した収入のある人または事業主 |

不動産担保型生活資金と不動産担保融資は、いずれも不動産評価額の7割までお金を借りられます。

貸付限度額は、本件不動産の土地の評価額の概ね7割を基準として定めるものとする。

引用元: 厚生労働省公式HP

例えば不動産評価額が3,000万円だった場合の限度額は、2,100万円です。

ただし国からお金を借りる不動産担保型生活資金の場合は1ヶ月あたりに借りられる上限が決められており、月間30万円までしか借りられません。

高齢者でもお金を借りられる反面、希望する金額を借りられない可能性がありますので、高額なお金を借りたい人は不動産担保融資を選んだほうがよいでしょう。

働いていない高齢者がお金を借りる場合は、収入がなくても貸付対象になる不動産担保型生活資金で申し込むことをおすすめします。

民間のリバースモーゲージは限度額が不動産評価額の5割まで減少する

不動産担保型生活資金や不動産担保融資だけではなく、民間金融機関が提供するリバースモーゲージも高齢者が住宅を担保にしてお金を借りられる方法のひとつになります。

リバースモーゲージの仕組みは不動産担保型生活資金や不動産担保融資とそれほど変わりませんが、限度額が不動産評価額の5割までに設定されるのが難点です。

不動産評価額の7割まで借り入れできる不動産担保型生活資金や不動産担保融資と比べて2割も減少するので、長生きするほど借入金額が限度額いっぱいになるリスクがあります。

とはいえ、不動産担保型生活資金や不動産担保融資と違い、一戸建てだけではなくマンションを担保に入れることができる利点もあります。

担保にしたい住宅がマンションの場合は、民間金融機関が提供するリバースモーゲージを検討してもよいでしょう。

住み替えローンなら住宅ローンの残債があっても新居に住み替えられる

住み替えローンとは、現在住んでいる自宅の住宅ローン残債と新居を購入するための資金を合算して借り入れできる金融商品です。

例えば転勤や離婚といった様々な事情で住宅ローンが残っている自宅を手放し、新居を購入しなければいけないときに利用できます。

住居は住宅ローンを完済しないと抵当権が抹消されなくて売却できませんが、住み替えローンを利用して資金調達すればすぐに住み替えの準備が整います。

住み替えローンの提供がある金融機関は、以下のとおりです。

| 銀行 | 住み替えローン | 限度額 | 金利 |

|---|---|---|---|

| りそな銀行 | りそな住み替えローン | 50万円以上1億円以内 | 2.475〜4.750% |

| 池田泉州銀行 | 住み替えローン | 50万円以上1億円以内 | 1.350〜2.675% |

| 千葉銀行 | 住み替えコース | 1億円以内 | 2.475〜5.400% |

| 横浜銀行 | 住宅ローン(お住み替え) | 新居の購入資金+最高2,000万円 | 2.475〜3.100% |

とくにりそな銀行や池田泉州銀行の住み替えローンは1億円までの高額融資に対応してもらえるため、住宅ローン残高が多い人でも必要金額を調達しやすい印象があります。

現在住み替える予定がない人でも、いざというときのために住み替えローンを知っておいて損はないでしょう。

公務員は共済組合の貸付を利用すると審査に通りやすくなる

学校の職員や市町村職員などの公務員として働いている人は、加入している共済組合の貸付でお金を借りられます。

共済組合の貸付で対象になるのは、以下の組合に加入している人です。

| 組合名 | 職員 |

|---|---|

| 市町村職員共済組合 | 市町村の職員 |

| 都市職員共済組合 | 健康保険組合が存続している市職員 |

| 公立学校共済組合 | 学校の教育職員 |

| 警察共済組合 | 警察職員 |

| 地方職員共済組合 | 地方団体に関連する職員・道府県職員 |

| 都職員共済組合 | 東京都職員 |

| 指定都市職員共済組合 | 地方自治体指定都市の職員 |

共済組合は組合員の生活をサポートするために貸付を設けているため、審査基準がそれほど厳しくありません。

さらに組合員の職業や年収などを把握しており、勤務状況を加味したうえで貸付の可否を決めることから民間金融機関よりも審査に通過しやすいのも利点のひとつです。

公務員がお金を借りる共済貸付には借入金の使い道に合わせて以下の8種類の貸付が設けられているので、使い勝手の面でも申し分ありません。

| 貸付制度 | 使用用途 | 金利 | 必要な書類 |

|---|---|---|---|

| 普通貸付 | 車や家電など生活必需品の購入 | 年1.26% | 見積書・領収書・契約書等 |

| 教育貸付 | 子供の入学・修学費用 | 年1.26% | 納付書・子供の入学許可書等 |

| 住宅貸付 | 住居の購入や増改築の資金 | 年1.26% | 登記簿謄本・契約書等 |

| 災害貸付 | 災害で損害を受けた時 | 年0.93% | 被災証明等 |

| 医療貸付 | 本人または被扶養者の療養資金 | 年1.26% | 医師証明書等 |

| 結婚貸付 | 本人または身内の結婚資金 | 年1.26% | 式場利用料金見積書等 |

| 葬祭貸付 | 本人または身内の葬祭資金 | 年1.26% | 葬儀の見積書等 |

| 出産貸付 | 本人または被扶養者の出産費用 | 無利息 | 見積書・請求書等 |

貸付の利息による利益を目的としていないことから、8種類いずれも無利息〜年1.26%の低金利で借り入れできるのも嬉しいポイントです。

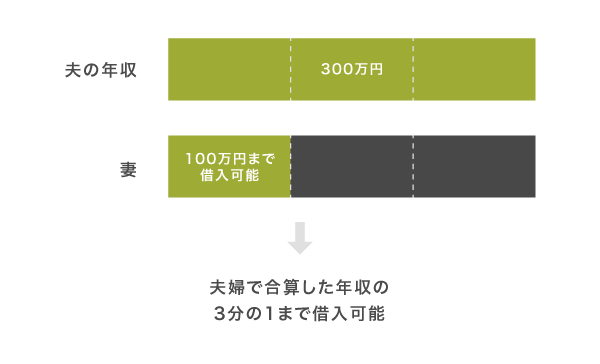

配偶者貸付に対応しているカードローンなら専業主婦でも借りられる

働いておらず収入を得ていない専業主婦は、返済能力がないと判断されることから貸金業法によって借り入れが制限されています。

しかし以下の条件に該当する人であれば、配偶者貸付という方法で例外的に自分名義の借り入れが認められます。

- 配偶者の同意がある場合

- 配偶者に安定した収入がある場合

配偶者貸付とは、申込者本人と夫の収入を合算して年収の3分の1までお金を借りられる方法のことです。

例えば夫に300万円の収入がある場合、妻は100万円まで借り入れできます。

つまり、働いていない専業主婦でも夫の収入のみでお金を借りられるということです。

一部のカードローンでは配偶者貸付に対応しており、専業主婦でも前向きに融資を検討してもらえるケースがあります。

配偶者貸付に対応していて専業主婦でも借りられるカードローンは、以下のとおりです。

| 金融機関 | 配偶者貸付の取扱い | 専業主婦の申し込み | 金利 |

|---|---|---|---|

| PayPay銀行(旧ジャパンネット銀行) | ◯ | ◯ | 1.59%〜18.0% |

| イオン銀行 | ◯ | ◯ | 3.80%〜14.80% |

| ベルーナノーティス | ◯ | ◯ | 4.5%〜18.0% |

| レディースフタバ | ◯ | ◯ | 14.959%〜17.950% |

これらのカードローンなら専業主婦の借り入れにも快く応じてもらえるうえ、同意書があれば夫へ直接連絡されることは一切ありません。

希望に応じて在籍確認でも自宅に電話をかけてもらえるので、夫に内緒で借りたい専業主婦に最適です。

少しでも収入がある主婦は、夫の同意がなくても借り入れできます。

パートや内職などで少しでも働いていれば夫の同意は不要

扶養内で生計を立てている主婦でも、パートや内職などで収入があれば自分名義でカードローン契約ができます。

カードローンは安定した収入がある人を貸付対象としていますが、明確な年収額は決められていません。

つまり、時短勤務などで月収が2〜3万円程度の人でも審査に通過できる可能性があるということです。

自分名義で契約する場合、結婚していたとしても夫や家族の同意書は不要になります。

そのため専業主婦が夫の同意書なしでお金を借りたいのなら、1ヶ月でも働いてからカードローンに申し込んだほうがよいでしょう。

パート主婦が審査に通過する方法については、「パート主婦がお金を借りるなら?低収入でも借りれる安心のカードローン」で詳しく解説していますので参考にしてください。

子供の養育費としてお金を借りたい場合は、国の教育ローンを検討してみてはいかがでしょうか。

教育一般貸付(国の教育ローン)は夫に収入があれば教育費を借りられる

教育一般貸付(国の教育ローン)とは、政府が管轄する日本政策金融公庫が低所得世帯向けに設けている教育ローンです。

低所得世帯を支援する目的があるため収入制限に下限がなく、世帯で少しでも収入があれば審査で優遇してもらえます。

教育一般貸付で借りたお金は、以下のような幅広い養育費に使えるため、学費の支払いが苦しい家庭に最適です。

- 入学金

- 授業料

- 受験費用

- 定期券代

- 在学のためのアパート代、パソコン購入費など

さらに下記に該当する場合は、金利や返済期間、保証料なども優遇してもらえる利点があります。

- ひとり親世帯

- 交通遺児家庭

- 子供3人以上の世帯

- 世帯年収が200万円以内

教育にまつわる出費が多かったり所得が少なかったりといった出費が苦しい家庭は手厚く支援してもらえますので、検討してみてはいかがでしょうか。

国や市役所からお金を借りる公的融資制度なら無職でも申し込める

知らない人も多いと思いますが、収入が少なくて困窮している人は公的融資制度で国や市役所からお金を借りられます。

公的融資制度は国民の生活を守る目的で設けられているため、もちろん無職がお金を借りることもできます。

さらに民間金融機関と違って一切利益を目的としておらず、低金利でお金を借りられるのも利点のひとつです。

公的融資制度には国民ひとりひとりの状況に合わせて以下のような種類が設けられており、いずれも3.0%未満の低金利でお金を借りられます。

| 主な公的融資制度 | 平均金利 | 対象者 |