キャッシングを考えているけど、収入証明書を用意できなくて困っている人は多いのではないでしょうか。

勤務先の会社に給料明細を発行する仕組みがなく、手元にない人もいるかもしれません。

収入証明書不要のカードローンなら、給料明細を提出しなくてもお金を借りることが可能です。

この記事でわかること

- 収入証明書なしで借りる条件は借入金額が50万円以下であること

- 他社借入と合算して借入金額が100万円以下であることが必要

- 収入証明書不要のカードローンを選ぶなら消費者金融

- アコムなら給料明細を提出しなくても最短20分で借りられる

- 銀行カードローンは年収額の確認を強化している

ただし貸金業法によって収入証明書なしで融資を受ける条件が定められており、借入金額や他社借り入れの合計金額が制限されます。

ここでは、収入証明書不要のカードローンで融資を受ける方法や満たすべき条件について解説していきます。

収入証明書を求められるケースや注意点についても解説していますので、ぜひ参考にしてください。

そもそも収入証明書はなぜ必要なの?

あらゆる金融機関では、申込者の年収額を確認するために収入証明書の提出を求めています。

正確な年収額を確認することで返済能力がわかり、貸し過ぎや借り過ぎを防止できるからです。

2006年以前は収入証明書がなくてもカードローンで上限なく借り入れできましたが、多重債務者が増加したことにより年収額が厳格に確認されるようになりました。

収入証明書不要限度額の引下げ等により、返済能力を正確に把握

しかし利用者数が著しく減少してしまったため、対策として一部のカードローンでは条件を満たす場合に収入証明書不要で融資をおこなっています。

収入証明書不要で融資を受けるには、各社が定時する借入金額などの条件を満たすことが大切です。

収入証明書不要のカードローンで借りるには?各社の条件を徹底調査

収入証明書不要のカードローンで融資を受けるには、各社が提示している条件を満たしている必要があります。

各カードローン会社ごとに収入証明書なしで融資を受ける条件を調査した結果は、以下のとおりです。

| 条件1 | 条件2 | |

|---|---|---|

| アコム(詳細)※1 | 借入希望金額が50万円以下 | 他社と合算して借入金額が100万円以下 |

| アイフル | 借入希望金額が50万円以下 | 他社と合算して借入金額が100万円以下 |

| プロミス(詳細) | 借入希望金額が50万円以下 | 他社と合算して借入金額が100万円以下 |

| 三井住友カードのカードローン | 他社と合算して借入金額が100万円以下 | 個人事業主ではないこと |

| SMBCモビット | 借入金額に関わらず収入証明書が必要 | ー |

| オリコカードローンCREST | 借入希望金額が50万円以下 | 他社と合算して借入金額が100万円以下 |

| セゾンカードローン MONEYCARD | 借入金額に関わらず収入証明書が必要 | ー |

| JCBカードローン FAITH | 借入金額に関わらず収入証明書が必要 | ー |

| 楽天銀行スーパーローン | 原則、収入証明書が必要 | ー |

| 三菱UFJ銀行カードローン バンクイック | 借入希望金額が50万円以下 | ー |

| 三井住友銀行カードローン | 借入希望金額が50万円以下 | ー |

| みずほ銀行カードローン | 借入希望金額が50万円以下 | ー |

注釈

※高校生(定時制高校生および高等専門学校生も含む)はお申込いただけません。

※1 お借入総額により収入証明書(源泉徴収票等)が必要

収入証明書なしで融資を受けるには、共通して借入希望金額が50万円以下であることが必要です。

借入希望金額が50万円以下の場合は、免許証だけでお金を借りることが可能です。

とはいえ、今すぐお金を借りたい人もいるのではないでしょうか。

収入証明書不要で手っ取り早く借りたいのであれば、即日融資に対応している消費者金融のカードローンがおすすめです。

特に大手消費者金融は収入証明書なしでも最短即日中に借入金を受け取れるため、急いでいる人にも向いています。

収入証明書なしで今すぐ借りるならアコム

- Webで申し込むと最短20分で融資が可能

- 借入金額50万円まで収入証明書不要

- 原則24時間365日いつでも申し込める

- 勤務先への電話連絡をなしにしてもらえる

>> アコムの詳細はこちら

注釈

※1 お申込時間や審査によりご希望に添えない場合がございます。

借入希望金額が50万円以下なら年収を細かく確認されない

前述でも解説したとおり、借入希望金額が50万円以下なら収入証明書不要のカードローンで融資を受けられます。

借入金額が50万円以下の人は、万が一返済できなくなっても貸し倒れのリスクが低いと判断されるからです。

年収額を細かく確認されないため、収入が少ない人でも審査で不利にならない利点があります。

さらに提出書類も最小限となり、例えば保険証だけでお金を借りることも可能になります。

反対に借入金額が50万円を超える場合は、貸し倒れの他にも多重債務に陥る可能性があるため収入証明書の提出が必要です。

貸付側は貸金業法によって、融資をする金額が50万円を超える場合に申込者の返済能力を確認することが義務付けられています。

申込者の返済能力を確認するボーダーラインについては、日本貸金業協会の公式ホームページにも記載されています。

次のいずれかに該当する貸付けの契約(保証契約を除く)を締結しようとする場合、顧客から資力を明らかにする書面を徴求すること

貸付けの金額(極度方式基本契約にあっては、極度額)が、既存の貸付けの契約の貸付けの残高(極度方式基本契約にあっては、極度額)と合算して50万円を超える貸付けに係る契約引用元: 日本貸金業協会 公式HP

お金を借りるとき、貸金業法による規制の対象となるのは消費者金融やクレジットカード会社などの貸金業者で、銀行法に基づいて運営している銀行カードローンは該当しません。

しかし銀行カードローンは多重債務者を削減する目的で自主規制をおこなっており、収入証明書の提出を求めるボーダーラインを貸金業者と同等に引き下げています。

年収証明書の取得基準について、貸金業法上の取得基準(新規融資実行の融資極度額50万円超)と同水準もしくはより厳格な基準を設定している銀行の割合は、前回調査時の91%(108/118行)から96%(116/120行)に増加している。

契約額が50万円を超える場合はどのカードローンでも収入証明書の提出を求められるため、借入金額は最小限に抑えておきましょう。

すでに他社から融資を受けている人は、既存の借り入れ残高が重要になります。

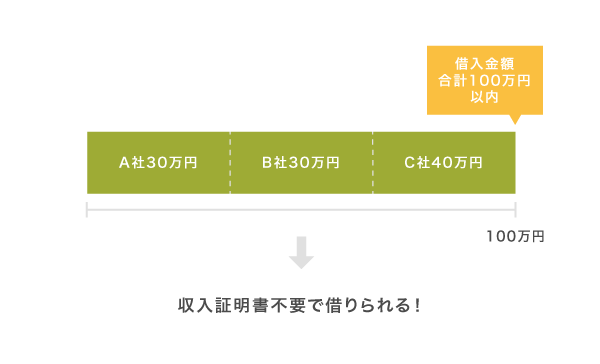

他社借入がある人は借入残高と借入希望額を合算して100万円以内にしよう

他社借り入れがある人が収入証明書不要でお金を借りたい場合は、借入希望金額を現在の借入残高と合算して100万円以内にしましょう。

例えばA社とB社から30万円を借りている場合、C社の借入希望金額が40万円以下であれば収入証明書が不要です。

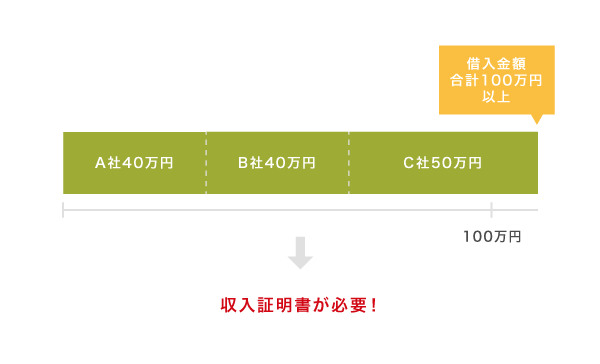

反対にA社とB社から40万円を借りている人が、C社の借入希望金額を50万円にすると、合算額が100万円を超えるため収入証明書の提出を求められます。

トータルで見た借入金額が100万円以上になる人は、多重債務に陥る可能性があるため貸金業法に基づいて収入証明書による返済能力の確認が必要になります。

二 次に掲げる金額を合算した額(次条第二項において「個人顧客合算額」という。)が百万円を超える場合(前号に掲げる場合を除く。)

イ 当該貸金業者合算額

ロ 指定信用情報機関から提供を受けた信用情報により判明した当該個人顧客に対する当該貸金業者以外の貸金業者の貸付けの残高の合計額引用元: e-Gov 貸金業法

他社から多額の融資を受けているけど、どうしても収入証明書を提出できない場合は他の借入方法を検討したほうがいいかもしれません。

生命保険でお金を借りられる契約者貸付のような審査なしの借入方法なら、年収額に関係なく融資を受けられます。

借入金額が50万円以下で他社借入がない人であっても、収入証明書の提出を求められるケースがあります。

収入が不安定な人は条件を満たしていても所得証明を求められる

収入が不安定な職業で勤めている場合は、収入証明書不要で借りる条件を満たしていても給料明細などの提出を求められるケースがあります。

収入が不安定であると判断されるのは、以下に該当する人です。

- 自営業者または個人事業主

- 専業主婦

- 勤続年数が短い

- 日雇いのアルバイト

これらに該当する人は、毎月一定の収入を得られないことから返済能力を確認されます。

収入証明書不要で借りたいのなら、10万円を借りる程度にしておくのがベストです。

借り入れ金額は少額であるほど貸し倒れのリスクが低くなるため、収入が不安定な職業の人でも収入証明書なしで借りられる可能性が高くなります。

とはいえ個人事業主が事業資金としてお金を借りる場合、10万円では足りないという人もいますよね。

個人事業主が収入証明書なしで高額のお金を借りたいのであれば、小規模企業共済の貸付制度を検討してみてはいかがでしょうか。

小規模企業共済の貸付制度は個人事業主でも審査なしで借り入れでき、収入証明書も必要ありません。

おまとめローンや借り換えローンは年収確認を徹底される

収入が不安定な人は借り入れ金額を少額にすれば収入証明書不要でお金を借りられますが、おまとめローンや借り換えローンでは職業に関係なく必ず年収を確認されます。

おまとめローンや借り換えローンなどの総量規制対象外となる金融商品は、融資金額が高額になるケースが多いからです。

利用者が返済不能状態に陥るとローン会社側が金融庁から過剰貸付を指摘されてしまうため、慎重に審査する目的で収入証明書の取得を徹底されます。

おまとめローンや借り換えローンごとに、収入証明書の要否を調査した結果は、以下のとおりです。

| おまとめローンおよび借り換えローン | 収入証明書の要否 | 総量規制以上の借入 | 限度額 |

|---|---|---|---|

| アイフルのおまとめMAX | 必要 | ◯ | 1万円~800万円 |

| アイフルの借り換えMAX | 必要 | ◯ | 1万円~800万円 |

| プロミスのおまとめローン | 必要 | ◯ | 1万円~300万円 |

| SMBCモビットのおまとめローン | 必要 | ◯ | 最大500万円 |

| ORIX MONEYのおまとめローン | 必要 | ◯ | 50万円~800万円 |

その他に、高額なお金を踏み倒されると経営が赤字になってしまうのも、おまとめローンや借り換えローンで年収確認が強化されている理由のひとつになります。

おまとめローンや借り換えローンを利用する予定なら、審査に通過するために、あらかじめ収入証明書を用意したほうがよいでしょう。

総量規制以上を借りるときは返済能力を確認するために収入証明書が必須

おまとめローンや借り換えローンだけではなく、フリーローンといったその他の金融商品でも、借入金額が総量規制を超える場合は収入証明書の提出が必須になります。

総量規制とは、貸金業者から借り入れできる金額を年収の3分の1までに制限する法律のことです。

おまとめローンや借り換えローン、フリーローンのように例外として総量規制以上を借り入れできるケースもありますが、基本的に収入証明書を提出しないと借り入れできません。

そもそも総量規制は多重債務者の増加を防止する目的で設けられた法律であり、返済能力を確認しないまま貸付していると法律自体の意味がなくなるからです。

総量規制対象外のローンは過剰貸付にならないことを条件に貸付金額の上限が設けられていないため、一般的なカードローンよりも年収の確認を徹底されます。

収入証明書がないと返済能力を確認できず、審査に落ちる可能性がありますので、提出するのが最適です。

収入証明書として認められる書類は給与所得者と個人事業主で異なる

収入証明書として認められる書類は、給与所得者と個人事業主で異なります。

給与所得者の場合は、以下の書類が収入証明書として認められます。

- 直近2ヶ月以上の給料明細

- 源泉徴収票

- 市民税、県民税額決定通知書

- 年金証書

個人事業主が申し込む際に求められる収入証明書は、以下のとおりです。

- 確定申告書

- 課税証明書

- 事業計画書

いずれも古すぎると正確な返済能力を確認できないと判断されてしまうため、最新の書類を準備しましょう。

収入証明書不要で本当に借りれるカードローンはどれ?王道14社で借りてみた

収入証明書不要で借りる条件を知ったうえで、どのカードローンを選べば良いのかわからない人もいるのではないでしょうか。

収入証明書不要と宣伝しているカードローンでも、本当なのか心配になりますよね。

そこで管理人が王道のカードローン14社で実際に申し込んで、収入証明書不要で借りられるのか調査してきました。

結果については、以下で表にまとめましたので参考にしてください。

| 収入証明書なし | 融資時間 | バレない | 金利 | 限度額 | |

|---|---|---|---|---|---|

| アコム(詳細) | ◯※1 | 最短20分※2 | ◯ | 3.0%〜18.0% | 1万円〜800万円 |

| アイフル | ◯ | 最短18分* | ◯ | 3.0%〜18.0% | 1万円〜800万円 |

| プロミス | ◯ | 最短3分* | ◯ | 4.5%〜17.8% | 1万円〜500万円 |

| 三井住友カードのカードローン | ◯ | 最短5分 | ◯ | 1.5%~15.0% | 最大900万円 |

| ORIX MONEY | ◯ | 最短即日 | ◯ | 1.5%〜17.8% | 10万円〜800万円 |

| SMBCモビット | × | 最短15分 | ◯ | 3.0%〜18.0% | 1万円〜800万円 |

| オリコカードローンCREST | ◯ | 最短翌営業日 | × | 4.5%〜18.0% | 1万円〜500万円 |

| セゾンカードローン MONEYCARD | × | 最短1週間 | × | 8.0%~17.7% | 1万円〜300万円 |

| JCBカードローン FAITH | × | 最短3営業日 | × | 4.40%~12.50% | 1万円〜500万円 |

| 楽天銀行スーパーローン | × | 最短翌日 | ◯ | 年1.9%〜14.5% | 10万円〜800万円 |

| 三菱UFJ銀行カードローン バンクイック | × | 最短1週間前後 | × | 1.8%〜14.6% | 10万円〜500万円 |

| 三井住友銀行カードローン | × | 最短1週間前後 | × | 4.0%〜14.5% | 10万円〜800万円 |

| みずほ銀行カードローン | × | 最短1週間前後 | × | 2.0%〜14.0% | 10万円〜800万円 |

当サイトのランキングコンテンツは、第3者調査機関の情報を元に作成されています。比較基準をポイント化し、その合計値から順位付けをおこなっています。

ランキングの根拠(2021年)はこちら

ランキングの根拠(2022年)はこちら

ランキングの根拠(2023年)はこちら

ランキングの根拠(2024年)はこちら

ランキングの根拠(2025年)はこちら

収入証明書不要のカードローンで融資を受けるなら、顧客向けのサービスに力を入れている消費者金融をおすすめします。

消費者金融は収入証明書不要で借り入れできるうえに即日融資にも対応しているため、キャッシングを急いでいる人にも最適です。

一方で銀行カードローンやクレジットカードは収入証明書不要の借り入れに対応しているものの、即日融資には対応しておらず融資までに1ヶ月以上かかってしまいます。

収入証明書を提出しない場合はさらに審査が長引くケースもあるため、今すぐ借りたい人は消費者金融を選んだほうが良いでしょう。

注釈

※1 お借入総額により収入証明書(源泉徴収票等)が必要

※1 当社のご契約が50万円を超えるお客さま

※1 他社を含めたお借入総額が100万円を超えるお客さま

※2 お申込時間や審査によりご希望に添えない場合がございます。

消費者金融なら給料明細なしでも即日融資が可能

消費者金融なら、給料明細などといった収入証明書を提出しなくても即日融資を受けられます。

消費者金融は審査にスコリングシステムを採用しており、速やかに貸付の可否を判断できるからです。

スコアリングシステムとは個人または企業の信用度を点数化する仕組みのことで、年齢や職業からある程度の年収を予測しています。

収入証明書で年収を細かく確認する必要がないため審査時間が短縮され、最短60分以内で融資を受けられます。

とはいえ、本当に収入証明書を提出しなくてもすぐにお金を借りられるのか気になる人もいますよね。

管理人が実際に収入証明書なしで申し込み、融資スピードを調査した結果は以下のとおりです。

| 収入証明書なし | 融資スピード | 契約額 | |

|---|---|---|---|

| アコム(詳細) | ◯※1 | 最短20分※2 | 1万円〜50万円 |

| アイフル | ◯ | 最短18分* | 1万円〜50万円 |

| プロミス | ◯ | 最短3分* | 1万円〜50万円 |

| 三井住友カードのカードローン | ◯ | 最短5分* | 1万円〜50万円 |

| ORIX MONEY | ◯ | 最短即日 | 10万円〜50万円 |

| SMBCモビット | × | 最短15分 | 1万円〜50万円 |

数ある消費者金融のなかでも、上記の5社は本当に最短60分以内で融資を受けられました。

いずれもスピーディーな対応をしてもらえるので、借入を急いでいる人にも最適です。

一方でSMBCモビットのように収入証明書不要の借り入れに対応しておらず、しつこく提出を求められるケースもあります。

収入証明書の提出なしで手っ取り早く借りたいのであれば、最短ルートで借入金を受け取れる消費者金融で申し込みましょう。

注釈

※お申込の状況によってはご希望にそえない場合がございます。

※最短5分発行は、新規契約時点のご利用枠が50万円でのお申込みとなります。

※最短5分発行の受付時間:9:00〜19:30

※1 お借入総額により収入証明書(源泉徴収票等)が必要

※1 当社のご契約が50万円を超えるお客さま

※1 他社を含めたお借入総額が100万円を超えるお客さま

※2 お申込時間や審査によりご希望に添えない場合がございます。

土日でも給与明細なしで原則24時間申し込めるアコム

アコムなら、土日や祝日でも原則24時間365日いつでも申し込めます。

Webで申し込んだあとにオペレーターへ収入証明書を提出できない旨を伝えると、収入証明書なしで借りられる金額を提示してもらえます。※1

ただしアコムは定期的に収入証明書の提出キャンペーンをおこなっており、給料明細ありの借り入れに力を入れている一面があります。

収入証明書なしで借りたい場合は、収入証明書の提出キャンペーンではない時期に申し込んだほうがよいでしょう。

>> アコムの詳細はこちら

注釈

※1 お借入総額により収入証明書(源泉徴収票等)が必要

※1 当社のご契約が50万円を超えるお客さま

※1 他社を含めたお借入総額が100万円を超えるお客さま

とにかく早い!年収額の確認不要で即日融資が可能なアイフル

アイフルは、借り入れ限度額が50万円まで収入証明書不要で融資を受けられます。

ご利用限度額が50万円以下、且つ他社を含めた借入総額が100万円以下の場合収入証明書は原則不要です!

引用元:アイフル公式ホームページ

Webで申し込むと最短18分で借入金を受け取れるため、急いでいる人にぴったりです。*

顧客サービスを徹底しており、しつこく収入証明書の提出を求められる心配もありません。

>> アイフルの3秒診断はこちら

注釈

※お申込み時間や審査状況によりご希望に添えない場合があります。

本人確認書類のみですぐに借りられるプロミス

プロミスは本人確認書類のみで申し込みができ、収入証明書を提出しなくても借り入れが可能です。

限度額が50万円未満であれば、収入証明書なしの借り入れに快く対応してもらえます。

原則収入証明書類不要、印鑑や保証人、担保は不要!

「本人確認書類」のみでお申込みいただけます。引用元:プロミス公式ホームページ

もちろん即日融資も可能で、原則24時間365日いつでも振込融資を受けられるのも嬉しいポイントです。

>> プロミスの詳細はこちら

注釈

※ロゴ変更前(2023年9月29日前)

※お申込時の年齢が19歳以下の場合は、収入証明書類のご提出が必須となります。

※高校生(定時制高校生および高等専門学校生も含む)はお申込いただけません。

借入総額100万円まで年収申告だけで済む三井住友カードのカードローン

三井住友カードのカードローンは、借り入れ金額が50万円を超えても、他社と合算して100万円を超えない限り収入証明書不要で借り入れできる唯一のカードローンです。

他社では借り入れ金額が50万円を超えた時点で収入証明書が必要になりますが、三井住友カードのカードローンなら、年収を申告するだけで済みます。

他社借入と合算した金額が100万円以下なら年収申告のみで済む旨については、三井住友カード カードローンの公式ホームページにも記載されています。

お借入総額(弊社カードのキャッシング利用枠、弊社ローン残高、および他社での無担保借入残高の総合計)が100万円以下の方

年収額のご申告をお願いいたします

他社よりも多い金額を収入証明書不要で借りたいのなら、三井住友カード カードローン以外の選択肢はないでしょう。

ORIX MONEYは契約枠が50万円以下なら収入証明書が不要

ORIX MONEYは、審査後に決まる契約枠が50万円以下であれば収入証明書不要で借り入れできます。

当社ではご契約枠が50万円までなら収入証明書の提出が原則不要でお手続きできますが、審査の状況によっては必要な場合もございます。

契約枠は申し込み時に申請する借り入れ希望金額と返済能力によって決まりますが、あらかじめ少額で希望しておけば50万円を超えることはありません。

さらにORIX MONEYはWeb申し込み後にオペレーターへ勤務先に電話しないでほしい旨を伝えると、在籍確認の際に自分の携帯電話へ連絡してもらえます。

収入証明書と勤務先への電話連絡をどちらもなしにできるのは、ORIX MONEYならではの強みです。

街金(中小消費者金融)は大手ほど協力的ではない

街金と呼ばれる中小消費者金融は、大手と比べて収入証明書不要の借り入れに消極的な印象があります。

同じ消費者金融といっても大手規模と中小規模では資本金に雲泥の差があり、貸し倒れのリスクが大きいからです。

特に学生ローンを展開している中小消費者金融は利用者数が少ないことから利益も小さく、他社よりも厳しく年収を確認しています。

収入証明書を提出できない人は審査でマイナス評価を受けてしまうため、大手消費者金融を選んだほうが賢明です。

とはいえ、学生が消費者金融でお金を借りられるのか不安な人もいますよね。

学生が審査で有利になるコツについては、「学生がお金を借りる方法6選!自分名義で借りれる学生向けのローンはどれ」で詳しく解説していますのでぜひ参考にしてください。

信販系のカードローンは借入金額を20万円以下に抑えるのが得策

信販系クレジットカード会社が展開しているカードローンで収入証明書なしの借り入れをする場合は、借入金額を20万円以下に抑えておくのが得策です。

クレジットカード会社は融資業務に注力しておらず貸付に消極的ですが、20万円以下の少額キャッシングであれば前向きに融資を検討してもらえる印象があります。

実際に管理人がオリコカードローンで申し込んだ際は、借入希望金額を40万円から20万円に抑えて収入証明書なしの借り入れに応じてもらえました。

クレジットカード会社はショッピング代金の立替業務を主におこなっており、融資業務に十分な財源が回ってこないことから返済能力が確認できる人へ優先的に融資をおこなっています。

しかしクレジットカードでお金を借りる際に借り入れ金額が10万円以下であれば、収入が少なくても完済できると判断されるため収入証明書不要でも融資を受けられます。

銀行カードローンは自主規制によって年収の確認を徹底している

銀行カードローンは消費者金融と違って、収入証明書による年収額の確認を徹底しています。

以前は収入証明書の提出なしでも300万円まで借り入れができましたが、金融庁から過剰貸付を指摘されたことにより年収額が確認されるようになりました。

銀行カードローンに適用される銀行法では年収の確認を義務付ける明確なルールはないものの、自主規制によって収入証明書の取得基準を消費者金融と同等に引き下げています。

銀行カードローンの収入証明書取得基準については、金融庁の公式ホームページにも記載されています。

年収証明書の取得基準

貸金業法と同水準の50万円超又はより厳格な水準に引き下げている銀行は96%に増加引用元: 金融庁公式HP

銀行カードローンは自主規制に加えて審査の厳格化をおこなっているため、借り入れ金額が少額であっても収入証明書の提出を求められるケースがほとんどです。

管理人が務めていた銀行でも、カードローンの申込者に対して例外なく収入証明書を提出してもらっていました。

とはいえ収入証明書は提出できないけど、どうしても銀行カードローンで借りたいという人もいますよね。

収入証明書不要の銀行カードローンを選ぶなら、自主規制の影響を受けていないネット銀行を選びましょう。

収入証明書不要のフリーローンはない?提出を求められるケースがほとんど

結論からいうと、残念ながら収入証明書不要で借り入れできるフリーローンはほとんどありません。

フリーローンは借り入れ金額が100万円を超える高額融資になることから、カードローンよりも収入証明書による返済能力の確認を徹底されます。

上述したとおり、銀行が収入証明書の取得基準を引き下げているのも提出を求められる理由のひとつです。

実際に300万円まで収入証明書不要な旨を公表しているトマト銀行のフリーローン「充実生活」で管理人が申し込んだところ、100万円の借り入れでも給料明細の提出を求められました。

収入証明書不要な旨が公式ホームページに記載されているフリーローンで実際に申し込んだ結果は、以下で表にまとめましたので参考にしてください。

| フリーローン | 収入証明書不要の条件 | 借入希望金額 | 収入証明書の要否(結果) |

|---|---|---|---|

| トマト銀行のフリーローン「充実生活」 | 申込金額300万円まで | 100万円 | 提出が必要 |

| きらぼし銀行のフリーローン | 申込金額300万円まで | 120万円 | 提出が必要 |

| 清水銀行のしみずフリーローン | 申込金額300万円まで | 100万円 | 提出が必要 |

| 三十三銀行の若年層向けフリーローン「ドリームパスポート」 | 原則不要 | 300万円 | 提出が必要 |

| りそな銀行のフリーローン | 申込金額50万円まで | 50万円 | 提出が必要 |

| 京葉銀行フリーローンファスト | 申込金額300万円まで | 150万円 | 提出が必要 |

| 山口銀行フリーローン イロドリ | 申込金額300万円まで | 200万円 | 提出が必要 |

トマト銀行に限らずフリーローンは300万円まで収入証明書不要な旨が公表されているケースが多いものの、いずれも提出を求められました。

銀行はカードローンに限らず他のローン商品でも審査が厳しいため、収入証明書なしで借り入れしたい人には不向きです。

借り入れ金額が1,000万円を超える住宅ローンも収入証明書なしにできない

住宅ローンは借り入れ金額が1,000万円以上になり、返済期間も長いことから、フリーローンよりも収入証明書なしで借り入れするのが困難です。

20〜30年も返済を続くため、少額融資が専門のカードローンと違って収入証明書から勤め先の将来性や安定性なども確認しているケースがあります。

収入証明書の提出を渋るとかえって審査で不利になってしまうため、あらかじめ用意しておくとよいでしょう。

住宅ローンを組む場合は、月収を示す給料明細ではなく年収の証拠になる源泉徴収票を提出するのが最適です。

マイカーローンはディーラー系なら収入証明書なしになるケースがある

フリーローンや住宅ローンと同様、マイカーローンも銀行が提供している場合は基本的に収入証明書が必要になります。

しかし、ディーラー系のマイカーローンであれば、収入証明書なしで借り入れできるケースがあります。

ディーラーは、ローンの利息収入よりも顧客に車を購入してもらうことが目的だからです。

例えば高校や大学を卒業したばかりの社会人がマイカーローンを組む場合、収入証明書の取得基準が厳しいと提出できなくて申し込めなくなります。

車を購入する顧客が減ってしまうため、借り入れ金額が300万円を超える場合であっても給料明細なしで契約に対応しているケースがあります。

ただし、収入証明書不要のカードローンで融資を受けるとキャッシングがバレやすくなる点には注意が必要です。

給料明細なしで借りる注意点|勤務先への電話連絡は回避できない

給料明細の提出なしで融資を受ける際の注意点は、在籍確認でおこなわれる勤務先への電話連絡を回避できないことです。

在籍確認なしのカードローンでお金を借りるには、在職している証明として勤務先の会社名が記載された給料明細や源泉徴収票の提出が必要になります。

電話連絡を回避する方法については、SMBCモビットの公式ホームページにも記載されています。*

お勤め先には勤務状況の確認のため、オペレーターの個人名にて電話連絡します。

(お電話での確認が難しい場合は、必要書類のご提出による代替確認もできますのでご相談ください。)引用元: SMBCモビット公式HP

つまり収入証明書不要のカードローンで融資を受けると、勤務先に電話をかけられるということです。

周りに内緒でお金を借りたい人は、収入証明書を提出して電話連絡を回避したほうが良いと思います。

確実に内緒でお金を借りるなら、電話連絡だけではなく郵送物の回避も大切です。

バレずに借りるコツについては、「誰にもバレずにお金を借りるには?家族や会社に内緒でキャッシングしたい人必見」で詳しく解説していますので参考にしてください。

注釈

※SMBCモビットのWEB完結申込なら電話連絡なしも可能です。

マイナンバーカードなど身分証明書の提出は必須

収入証明書不要のカードローンで借りる場合は、身分証明書の提出が必須です。

収入証明書の提出は借入金額が少額であれば回避できますが、身分証明書はなりすましなどの犯罪を防止するためにどのカードローンでも本人確認書類として必要になります。

カードローンに申し込み際に本人確認書類が必要になる旨については、全国銀行協会の公式ホームページにも記載されています。

本人確認書類は「取引時確認」において必要になります。これは「犯罪による収益の移転防止に関する法律(犯罪収益移転防止法)」によって、銀行などの事業者が窓口で一定の取引を行う際にお客さまに行うことが義務づけられている確認のことです。

引用元: 全国銀行協会 公式HP

つまり裏を返せば運転免許証やマイナンバーカード、保険証だけで融資を受けられることです。

実際に管理人が収入証明書不要のカードローンで借りた際に提出した書類は、運転免許証のみでした。

ただし2020年10月1日以降、健康保険証を本人確認として提出することはできなくなります。

医療保険制度の適正かつ効率的な運営を図るための健康保険法等の一部を改正する法律の成立によって、健康保険証による本人確認が禁止されたからです。

確実に収入証明書不要で借りるためにも、運転免許証やマイナンバーカードなどの身分証明書を用意しておきましょう。

あなたに最適な借入先は、下記で検索できますのでぜひご利用ください。

条件を指定して検索ボタンをクリックしてください。(複数可)

貸付条件

レイクの貸付条件

レイク無利息期間の条件

| 無利息期間の適用条件 |

|

|---|---|

| 60日間無利息の適用条件 |

|

| 180日間無利息の適用条件 |

|

アイフルの貸付条件

| 商号 | アイフル株式会社 |

|---|---|

| 登録番号 | 近畿財務局長(14)第00218号 |

| 貸付利率 | 3.0%~18.0%(実質年率) |

| 遅延損害金 | 20.0%(実質年率) |

| 契約限度額または貸付金額 | 800万円以内(要審査) |

| 返済方式 | 借入後残高スライド元利定額リボルビング返済方式 |

| 返済期間・回数 | 借入直後最長14年6ヶ月(1~151回) |

| 担保・連帯保証人 | 不要 |