CREZITは、2020年3月26日に運営を開始したばかりのまだ新しい少額ローンサービスです。

同年の9月には累計利用者数が3,000万人を超え、若い世代を中心に人気が高まっています。

最近ネットや広告で見かけることが多く、気になっている人も多いのではないでしょうか。

しかし新しいサービスであるがゆえに審査基準や貸付条件といった詳しい情報が少なく、他のローン商品を差し置いてCREZITで申し込んでいいのか判断しづらい実情があります。

そこで管理人が実際に申し込み、CREZITの審査や貸付条件について調査してきました。

この記事でわかること

- CREZITは20歳以上なら誰でも申し込める

- CREZITの審査では40代未満が最も優遇される

- 借入額が年収の3分の1を超えている人は審査落ちになる

- 初回契約の場合は1万円程度の借り入れが限界

CREZITで実際にお金を借りる手順や他社と比較した結果についても解説していますので、ぜひ参考にしてください。

最新情報

現在CREZITでは申し込みが混雑していることにより、新規契約の受付を停止しています。

受付の再開は未定となっているため、借り入れを急いでいる人はカードローンアプリなど他のスマホローンを検討したほうがよいでしょう。

あなたにぴったりなスマホローンは、下記で検索できますのでぜひご利用ください。

条件を指定して検索ボタンをクリックしてください。(複数可)

CREZIT(クレジット)とは?

CREZIT(クレジット)とは、デジタルネイティブ向けに展開されているスマホ完結型モバイルクレジットサービスのことです。

若年層が将来に向けて活動するために必要な資金繰りをサポートする目的で、10万円までの少額ローンサービスをおこなっています。

運営しているのはCREZIT株式会社で、2019年に創業されたばかりのまだ新しい会社であることから他の信販系会社と違って顧客第一の金融サービスに注力しているのが特徴です。

とはいえ、新しい会社と聞くと安全性が気になる人もいますよね。

CREZIT株式会社は、日本貸金業協会の協会員として登録されている正規の貸金業者です。

| 協会員番号 | 006111 |

|---|---|

| 貸金業者登録番号 | 東京都知事(1)第31770号 |

| 商号・名称 | CREZIT株式会社 |

| 本店住所 | 東京都港区六本木4-9-2 俳優座ビル719号室 |

| 電話番号 | 03-5843-0434 |

参考元:日本貸金業協会-協会員名簿

金融庁にも登録されており、貸金業法や割賦販売法を遵守しているため違法業者のように法外な利息を請求されたり迷惑行為をされたりといったことはありません。

では管理人がCREZITで実際に申し込み、審査について調査した結果を詳しく解説していきます。

CREZITの審査に通過する条件!20歳以上なら誰でも貸付対象になる

CREZITの審査に通過するには、貸付条件を満たしている必要があります。

20歳以上であることがCREZITが提示する唯一の貸付条件のため、成人であれば誰でも貸付対象になります。

年齢制限の他に細かい規定はなく、大学生でも融資を受けることが可能です。

ただし未成年への貸付には対応しておらず、19歳未満は社会人であっても申し込めません。

19歳未満が金融機関でお金を借りるには親の同意が必要になりますが、独断でローン契約をするケースが多く、未成年者取消権を行使されるリスクがあるからです。

未成年者取消権については、消費者庁の公式ホームページにも記載されています。

民法は、4条で「年齢二十歳をもって、成年とする。」とし、5条1項本文で「未成年者が法律行為をするには、その法定代理人の同意を得なければならない。」、同条2項で「前項の規定に反する法律行為は、取り消すことができる。」とし、未成年者はその行為能力が制限されることによって取引における保護を受けることとしている。

引用元: 民法の成年年齢引下げの意義と課題-参議院

そのため、未成年がお金を借りるのなら19歳未満でも貸付対象になる学生ローンやろうきんといった金融機関で申し込んだほうがよいでしょう。

CREZITの審査は、働き盛りの世代が有利になる利点があります。

若年層に向けたサービスなので40歳未満の人が最も優遇される

前述で触れたように、CREZITは学生時よりインターネットやパソコンのある環境で育ってきたデジタルネイティブ世代を主なターゲットとしています。

デジタルネイティブ世代は1980年前後生まれ以降の若年層を指す言葉であり、すなわち20〜40歳の人に向けたサービスということになります。

つまり、40歳未満の人が最も審査で優遇されるということです。

若年層に向けてサービスを提供している旨については、CREZIT株式会社の公式ホームページにも記載されています。

新しい世代の人々に向けて、これまでの不透明で搾取的なビジネスモデルからの大きな転換を目指した、新しいクレジット体験を提供します。

お金を借りるのなら、デジタルネイティブ世代のなかでも、年齢が若いほど審査で有利になるケースがあります。

学生や新卒社員が借りるなら創業者の目につく今がチャンス

CREZIT株式会社は創業したばかりであり、従業員数がまだ14名ほどの小さな企業です。

融資審査の状況や顧客情報などが創業者の目につきやすいため、学生や新卒社員がCREZITで申し込むのならまさに今がチャンスといえます。

若年層は返済能力が低いと判断されることによって金融機関で融資を受けづらく、資金が足りなくて将来を諦めざるを得ない人が多い実情があります。

CREZITはこの問題を解決したいという思いで立ち上げられたローン商品で、若者が少しのお金を借りて将来に活かすことが経営戦略であると同時に創業者の願いでもあります。

そのため審査の内容が創業者の目に留まれば、収入が少なかったりローン実績が多少悪かったりしても大目に見てもらえるでしょう。

ただし社員数が増えて事業規模が拡大すると他社と同様に創業者が審査に干渉しなくなるので、その前に申し込んでおくのが賢明です。

CREZITは、他社で審査に通りづらい人でも融資を受けられる利点があります。

信用情報に傷のある人でも借り入れできるのが魅力

CREZITの審査ではクレジットヒストリーが重要視されず、信用情報に傷がある人でも融資を受けられるのが特徴です。

クレジットヒストリーとはクレジットカードやローンの取引履歴のことで、支払いに遅れが生じた記録がある状態を信用情報に傷があるといいます。

通常、銀行カードローンや消費者金融の審査ではクレジットヒストリーが重視され、信用情報に傷のある人は安易に融資を受けられません。

しかしCREZITは創業者の矢部氏が過去に支払い遅延が原因でどこからも融資を受けられなくなった経験があるため、信用情報に傷がある人でも借り入れできる仕組みを構築しています。

信用情報に傷がある人がお金を借りられる仕組みについては、CREZIT創業時のインタビューで矢部氏が以下のように回答しています。

既存の仕組みだと与信評価を向上させることが難しいため、一度延滞などが原因で審査に通らなくなってしまうと信用情報機関からその履歴が消えるのをじっと待つことくらいしかできない。

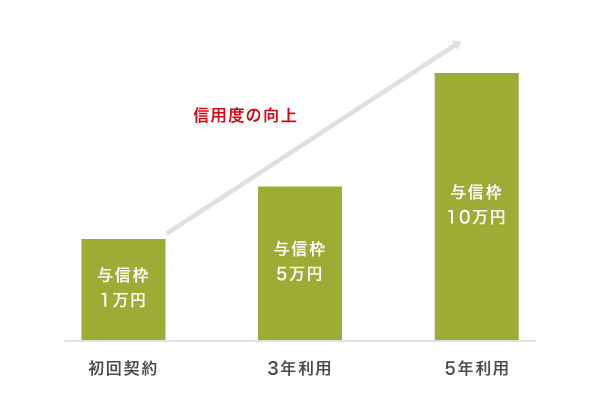

つまり信用情報に傷がある人でもCREZITで少額のお金を借りて滞りなく返済を続ければ、信用度が上がって与信枠が増えるということです。

初回契約の場合は限度額が少額になりますが、徐々に借りられる金額は増えていきます。

例えば管理人は初回契約時の限度額が1万円程度で、半年ほど利用を続けた結果、今では3万円の与信が付与されています。

借り入れと返済を繰り返せば、将来的には10万円を借りることも可能です。

信用情報に傷がある人は他社で申し込むと審査落ちになる可能性があるため、少額でもお金を借りられるCREZITを選んだほうが良いでしょう。

他社と違って安定した収入を得ていることが必須ではない

銀行カードローンや消費者金融の貸付条件には働いて安定した収入を得ていなければいけない旨の記載があり、無職の人は審査に通過できません。

しかしCREZITは他社と違って貸付条件に収入や職業の記載がなく、働いていることが必須ではないことがうかがえます。

CREZITと他社が提示している貸付条件の違いは、以下を参考にしてください。

ご利用いただける方

年齢が満20歳以上65歳未満の国内に居住する個人のお客さま。

原則安定した収入があり、保証会社(アコム(株))の保証を受けられるお客さま。引用元: カードローン-三菱UFJ銀行

ご利用いただける方

契約時に満20歳以上の方引用元: CREZIT

つまり、CREZITなら無職でも審査に通過できる可能性があるということです。

実際にCREZITの申し込みフォームでは、職業を申請する欄で無職を選択できる仕様になっていました。

CREZITは少額融資専門のローン商品であることから、1万円程度の借り入れであれば無職でも返済できる見込みがあると判断してもらえるケースがあります。

ただし貸金業法では返済能力を超える貸付が禁止されており、返済に充てるお金を捻出できない人が審査に通過するのは困難です。

第十三条の二 貸金業者は、貸付けの契約を締結しようとする場合において、前条第一項の規定による調査により、当該貸付けの契約が個人過剰貸付契約その他顧客等の返済能力を超える貸付けの契約と認められるときは、当該貸付けの契約を締結してはならない。

引用元: 貸金業法-e-Gov

融資を受けられる可能性は限りなく低いため、給付金や年金などある程度の資金力を有してから申し込みましょう。

確実に無職でもお金を借りたいのであれば、働いていない人向けに設けられている融資制度を利用するのもひとつの手段です。

一般的なカードローンと比べると審査基準が緩め

前述を見てわかるとおり、CREZITは一般的なカードローンと比べると審査基準が緩めな印象があります。

大手金融機関のような細かい貸付条件が設定されておらず、若い人でも申し込みやすい利点があります。

少額の融資を専門にしているため、そこまで返済能力が求められないのも審査に通過しやすい理由のひとつです。

ただし少額融資を専門としているがゆえに、希望する金額を借りられない可能性がある点は否めません。

10万円以上の借り入れや長期のキャッシングには向いていないため、銀行カードローンや消費者金融で借りられなかった場合の手段として活用したほうがよいでしょう。

銀行カードローンや消費者金融でお金を借りることに抵抗がある場合は、キャッシュレス決済アプリでお金を借りるのもひとつの手段です。

例えばPayPayでは、1〜50万円の範囲内で自由な金額をスマホひとつで借りられます。

借入金はPayPayへチャージされる仕組みとなっており、借り入れの履歴が残らないのも嬉しいポイントです。

PayPayでお金を借りたい人は、「PayPay(ペイペイ)でお金を借りる!審査通過してPayPayマネーにチャージする方法」を併せてご覧ください。

CREZITの審査は、将来的に基準が厳しくなる可能性が十分にあります。

今後は独自のスコアリングシステムで貸付の可否を決定する予定

CREZITはまだサービスを開始したばかりのローン商品であり、新しい仕組みが続々と追加されていく予定です。

例えば今後は審査に独自のスコアリングシステムを採用し、貸付の可否を決定する旨が発表されています。

スコアリングシステムとは年収や勤務先などといった申込者の情報をAIが数値化し、算出された点数をもとに貸付の可否を判断する仕組みのことです。

今まで不透明だった信用度が数値で表されるので、自分の評価がどうなのか確認できる利点があります。

しかしスコアリングシステムが採用されると審査に通過する点数のボーダーラインが具体的に設定され、融通が利かなくなるのも事実です。

他社借り入れのある人や収入が少ない人は、スコアが低くなって審査に通過できない可能性があります。

そのためスコアに自信がない人は、dスマホローンやLINEポケットマネーを検討されてはいかがでしょうか。

dスマホローンやLINEポケットマネーの審査はCREZITと同じスコアリングシステムを採用していますが、それぞれのグループ会社が展開するサービスを利用するとスコアアップを狙えます。

CREZITで審査落ちになるのは借入額が年収の3分の1を超えている人

先ほどCREZITは一般的なカードローンと比べて審査基準が緩めと言いましたが、誰でも融資を受けられるわけではありません。

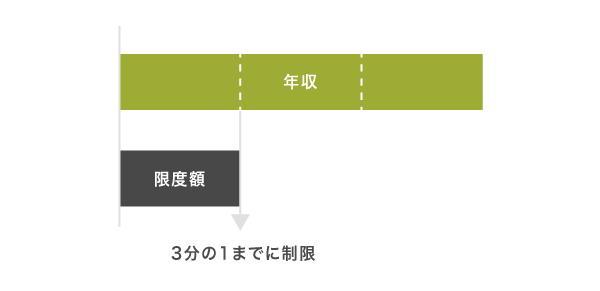

CREZITの借入額が他社と合算して年収の3分の1を超える人は、審査落ちになってしまいます。

CREZITは消費者金融と同じ貸金業者であり、総量規制によって借り入れできる上限額が年収の3分の1までに制限されているからです。

貸金業者からお金を借りる際の上限額については、厚生労働省の公式ホームページにも記載されています。

借入残高が年収の3分の1を超えている者については、新規の貸付けを停止 (直ちに年収の3分の1までの返済を求めるものではない)

引用元: 貸金業法改正等の概要-厚生労働省

例えば年収が150万円の場合、CREZITを含めた貸金業者から借り入れできる上限額は50万円になります。

年収が150万円で他社からすでに50万円を借りている人は、借り入れ総額が年収の3分の1に到達しているためCREZITの審査に通過できません。

手持ちのクレジットカードでキャッシングしている人やスマホの本体料金を分割で支払っている場合も他社借り入れに含まれるので少しでも支払いを進めておいたほうがよいでしょう。

ローンの支払いを進めておくと、金融ブラックになっている場合でも審査で有利に働きます。

重度の金融ブラックだと信用度の回復が見込めないので支払いを進めよう

支払いの遅延や延滞を続けて重度の金融ブラックに陥っている人は、少しでも支払いを進めておくのが得策です。

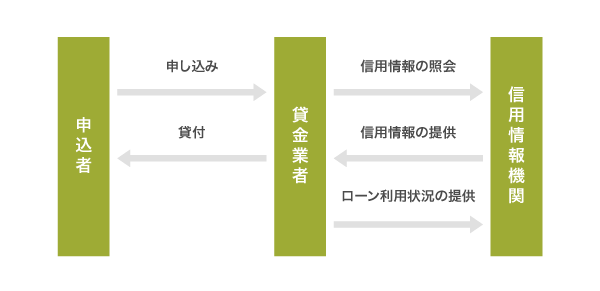

CREZITの審査ではクレジットヒストリーが重視されないものの、貸金業法によって信用情報の確認が義務付けられているためローンの利用履歴を見ないわけではありません。

指定信用情報機関制度、総量規制を導入し、 返済能力を超える借入れを抑制

全ての借入れについて、1.借入れの際の返済能力の調査義務、2.返済能力を超える貸付けの禁止引用元: 貸金業法等の改正について-金融庁

融資担当者が信用情報を確認した際に、長期に渡ってローンの支払いが遅延していたり複数社からの借り入れが延滞していたりといった記録があるとどうしても目立ってしまいます。

重度の金融ブラックに陥っている人は信用度の回復が難しく、CREZITでお金を借りても借入金を踏み倒す可能性があると判断されて審査落ちになる可能性が高くなります。

そのため金融ブラックの人が審査に通過したいのであれば、支払いを進めて完済する意思を示すことが大切です。

CREZITの審査は人の手で貸付の可否を判断していますので、支払いが進んでいる状況を確認できれば返済能力があると判断してもらえるケースがあります。

それでも心配な人は、オペレーターへ事情を説明して完済する予定の期日などを伝えるとよいでしょう。

ローンの支払いを遅延していない人でも、無闇に金融商品で申し込むと知らないうちにブラックに陥る可能性があります。

複数社で同時に申し込むと新規契約ができなくなるので1社のみに絞ろう

審査に通過したいのなら、複数社で同時に申し込まずにCREZITのみに絞りましょう。

金融商品の申し込みが1ヶ月に3社を超えると、申し込みブラックになってローンの新規契約ができなくなるからです。

金融機関は指定信用情報制度によって顧客のローン情報を信用情報機関へ提供することが義務付けられており、報酬として自由に記録を確認できます。

複数社で同時に申し込んでいる記録がある人はお金に困っている印象を与えてしまい、借入金を踏み倒す可能性があると判断されることから審査で不利になります。

信用情報に記録された内容は最低6ヶ月間保管されており、一度申し込みブラックになると半年間はローンの新規契約が困難です。

そのため、すでに直近で他のローン契約をしている人は1ヶ月以上空けてからCREZITに申し込んだほうがよいでしょう。

信用度を下げないために借入希望額を1万円にしておくのが賢明

CREZITで申し込む際は、借入希望額を1万円程度にしておきましょう。

前述のとおりCREZITは返済を進めることで与信枠を増やす仕組みになっており、初回契約で5万円を超える借入額を希望すると信用度が下がって審査に落ちるケースがあります。

一度に5万円以上の借り入れを希望する人は、お金に対して切羽詰まっている印象を与えてしまうのも審査落ちになる理由のひとつです。

そのため、CREZITの審査に通過したいのなら1万円の借り入れからスタートして徐々に借入額を増やしていく手法を取るのが賢明です。

どうしても1万円以上を借りたい人は、メルペイスマートマネーのようにアプリの利用実績で信用度が高くなるスマホローンを選ぶのもひとつの手段です。

メルペイスマートマネーはCREZITと違ってこれから信用度を積み上げるのではなく、今までメルカリで取引した内容をもとに審査がおこなわれます。

メルカリを利用している人なら1万円以上を借りられる可能性は十分にありますので、検討してみる価値はあるでしょう。

現在は法人への貸付をおこなっていない

CREZITは法人向けの貸付に対応しておらず、事業資金の借り入れを希望すると審査落ちになる可能性があります。

CREZIT株式会社は資本金が7,300万円のまだ小さな会社であり、事業資金のような高額融資をおこなえるほどの余力がないからです。

無闇やたらに事業資金の貸付をおこなうと不良債権が増えてCREZIT株式会社側が損失を被るリスクがあるため、現在は対応していない状態となっています。

しかし法人向けの貸付は開発中であり、将来的には事業資金も借りられるようになる予定です。

事業資金を借りられるプランが開始されるまで待てない場合は、消費者金融や銀行カードローンが展開するビジネスローンで申し込んだほうがいいかもしれません。

事務所の引っ越しなどに必要な資金を借りたい場合は、CREZIT株式会社が展開する他のローン商品を利用できます。

smetaクレジットならフリーランスが賃貸契約金を借りられる

smetaクレジット(スメタクレジット)は、入居審査で不利になりやすいフリーランスの引っ越しをサポートするためにCREZIT株式会社とリース株式会社が共同開発したローン商品です。

年収や勤務先などの情報を入力すると事前与信として借りられる上限額が通知され、その範囲内で敷金や礼金といった引っ越しに必要なお金を借りられます。

さらに事前与信の範囲内の家賃で、smetaのパートナー不動産会社が最適な物件を紹介してくれるのも嬉しいポイント。

家賃が事前与信の範囲内であれば、審査なしですぐに契約することも可能です。

smetaのパートナー不動産会社が素敵なお部屋をご紹介します。

与信枠に収まる家賃のお部屋であれば、審査不要ですぐにご契約いただけます!引用元: smeta

smetaクレジットの審査承認率は98.0%となっており、事前与信の範囲外でも他のローンと比べて圧倒的にフリーランスが有利になるので引っ越し費用が必要なら利用しない手はありません。

smetaクレジットはフリーランスだけではなく個人も利用可能ですが、賃貸契約に不必要な資金は対象にならないので生活費などを借りたいならCREZITを利用しましょう。

では、CREZITで実際にお金を借りる手順を詳しく解説していきます。

お金を借りる実際の流れを解説!スマホ完結で24時間申し込み対応

CREZITは来店不要で契約でき、申し込みから借り入れまでスマホで完結するのが特徴です。

申し込みはスマホで24時間受け付けており、仕事や学校で日中が忙しい人でも時間に縛られずに契約できる利点があります。

実際に管理人がCREZITで申し込み、お金を借りた際の流れを紹介しますので参考にしてください。

- STEP1スマホで申し込み

CREZITの公式ホームページから、スマホで24時間いつでも申し込めます。

氏名や年収、借入金の使用用途などを入力すると申し込みが完了します。

FacebookやGoogleのアカウントを持っている場合は、同期して申し込み情報の入力を省略することも可能です。

CREZITはスマホ専用のローンサービスであり、パソコンからの申し込みには対応していませんので気をつけましょう。

- STEP2オンライン本人確認サービスで写真を撮影申し込みが終了すると、本人確認書類の提出を求められます。

オンライン本人確認サービスを利用して、免許証やマイナンバーカードといった書類と自分の顔写真を撮影すると自動的に本人確認書類の提出が完了します。

- STEP3銀行口座の登録振込融資や返済の引き落としで利用する銀行口座を登録します。

口座番号や口座種別が間違っていると、審査に遅れが生じますので正しく入力しましょう。

- STEP4審査申し込みで申請した内容をもとに、審査がおこなわれます。

審査結果はメールで通知してもらえるので、自宅やスマホに電話連絡されることは一切ありません。

- STEP5与信枠の付与審査に通過すると、あなたの与信枠が付与されます。

与信枠の範囲内であれば、いつでも自由に借り入れが可能です。

- STEP6借り入れ与信枠の範囲で、借りたい金額と返済回数を選択します。

借入金は、その日のうちに登録した銀行口座へ振り込まれるので急いでいるときにも役立ちます。

ただし深夜帯や早朝、申し込みが混雑している場合などは借入金の振込が翌営業日になるケースもありますので覚えておきましょう。

管理人がCREZITで実際に申し込んだところ、約6時間後に借入金を送金してもらえました。

審査結果の通知も早く、すぐに対応してもらえたので銀行カードローンと比べてスピーディーな印象があります。

ただし申し込めるプランは1種類のみとなっており、借りられる金額が限られるので他社よりも利便性が劣ると思います。

初回契約時は自動的にベーシックプランの申し込みになる

CREZITには2種類のプランがありますが、初回契約時に申し込めるのはベーシックプランのみになります。

ベーシックプランでは、10万円までのお金を金利0円で借りられるのが特徴です。

担保や連帯保証人は不要となっており、気軽に借り入れできるため初めてキャッシングする人にも向いています。

ベーシックプランの貸付条件は、以下のとおりです。

| 限度額 | 1〜10万円 |

|---|---|

| 金利 | 0.0%〜15.0% |

| 無利息期間 | 3ヶ月利息0円 |

| 担保 | 不要 |

| 連帯保証人 | 不要 |

| 返済回数 | 1〜3回まで |

CREZITは返済を続けることで与信枠を増やす仕組みであるため、初回契約の人は借りられる上限額が1万円程度になります。

継続的に利用して信用を積み上げると、プランのグレードを上げて与信枠を増やすことが可能です。

返済を続けるとプレミアムプランの利用が可能

CREZITで滞りなく返済を続け、信用度が上がるとベーシックプランからプレミアムプランへ切り替えることが可能になります。

プレミアムプランは、与信枠の上限や返済回数などが自由に選択できる商品です。

自分の都合に合わせてキャッシングでき、長期の借り入れを予定している人に向いています。

ただしプレミアムプランは初回借り入れ時から金利が発生する商品であり、ベーシックプランのように無利息で借りることはできないので覚えておきましょう。

プレミアムプランの貸付条件は、以下のとおりです。

| 限度額 | 1〜50万円 |

|---|---|

| 金利 | 最大15.0% |

| 無利息期間 | ー |

| 担保 | 不要 |

| 連帯保証人 | 不要 |

| 返済回数 | 最大12回 |

プレミアムプランはまだ準備中の商品であり、現在はサービスの提供をおこなっていません。

いずれにしてもプレミアムプランで借り入れするには利用実績を積んで信用度を上げなければいけないので、まずはベーシックプランに申し込みましょう。

CREZITのベーシックプランは対応が早く、スピーディーに借り入れできるのも魅力のひとつです。

審査時間は最短10分で急いでいるときにも役立つ

CREZITは対応がとにかく早く、申し込みから最短10分で審査結果を通知してもらえる利点があります。

審査時間を早くすることで融資までの待ち時間が短縮されるため、最短即日中に借入金を受け取れます。

実際に管理人が申し込んだ際も、その日のうちに借入金を送金してもらえました。

銀行や信販会社が展開しているカードローンの審査では、結果通知までに平均1週間はかかるため急いでいるならCREZITを利用したほうがよいでしょう。

ただし、まだ新しい会社で審査体制が整っていないことから確実に即日融資ができるわけではありません。

申し込みが混雑しているときは結果通知が遅い

CREZITは現在もオペレーターを募集している状態であり、審査担当者の人数が十分に揃っていない実情があります。

土日や祝日などの申し込みが混雑する時間帯は審査結果の通知が遅くなるので、その日のうちに借り入れできなくなります。

1日に対応できる顧客数も限られており、土日の即日融資自体が難しいので、その日のうちにお金を借りたいのなら優先的に審査を進めてもらえる平日の午前中に申し込んだほうがよいでしょう。

CREZITで即日中にお金を借りるには、深夜や早朝の申し込みを避けることも大切です。

深夜や早朝の借り入れは困難

先ほど触れたようにCREZITの審査担当者は人手が足りない状態となっているため、24時間交代制で人員を確保している大手金融機関と比べると深夜や早朝の対応がかなり遅れます。

借入金の受け取り方法が振り込み一択であることから、指定した銀行口座の営業時間によっては融資が翌営業日になるケースも少なくありません。

つまり、審査に通過している場合であっても深夜や早朝に借り入れするのは難しいということです。

管理人がCREZITを利用してみた見解としては、深夜や早朝などでも時間に縛られず自由に借りたいのなら他のカードローンアプリのほうが利便性が高いと思います。

例えばアイフルやレイク(旧レイクALSA)の公式アプリでは、提携コンビニATMを利用して24時間いつでも借入金を受け取れます。

スマホでバーコードを読み取るだけの簡単な操作で済むうえ、通帳に利用履歴も残らないので内緒で借りたい人にもぴったりです。

カードローンアプリについては「お金借りるアプリ14選!スマホだけでこっそり借り入れできるアプリを紹介」で詳しく解説していますので、ぜひ参考にしてください。

在籍確認の電話連絡があっても知名度が低いのでバレにくい

CREZITだけに限らず、貸金業者や金融機関で申し込む場合は働いているか確かめる目的で在籍確認として勤務先へ電話連絡を実施しています。

電話連絡では主に金融機関名を名乗られますが、CREZITは大手と違って知名度が低いので同僚や上司に聞かれても怪しまれない利点があります。

CREZITという名称ということもあってクレジットカードの申し込みや契約だと思われるので、検索されない限り安易にキャッシングとは結びつかないでしょう。

ただし、勘の鋭い同僚がいる場合、金融機関名を検索されて借り入れがバレる可能性があります。

勤務先で借り入れがバレる可能性を少しでも下げたいのなら、大手消費者金融のような在籍確認なしのカードローンで申し込んだほうがいいかもしれません。

CREZITは、会社だけではなく家族にバレにくいのも嬉しいポイントです。

利用明細などの郵送物が自宅に届かない!家族に内緒で借りられる

CREZITは、利用明細や契約書などといった郵送物が自宅に一切届かない利点があります。

利用明細や契約書は、全てスマホで確認できる仕様となっているからです。

銀行カードローンなどでは契約書やローンカードなどが自宅に届いてしまうため、家族に借り入れがバレるケースも少なくありません。

そのため、家族にバレずにお金を借りたいのであればCREZITのような自宅郵送物なしのローンで申し込むのが賢明です。

ただし最後まで家族に内緒で借りるには、郵送物だけではなく振込履歴や自宅への電話など様々な要因に気をつける必要があります。

CREZITとカードローンアプリはどちらがいい?サービス内容を徹底比較

CREZITは今までのカードローンとは違い、若者が資金繰りをサポートしてもらえる新しいジャンルのローンサービスです。

しかし創業したばかりの会社が運営していることから、経験豊富な大手金融機関のカードローンアプリと比べると劣る点があるのも否めません。

CREZITはスマホ完結のサービスをアピールしているものの、実際のところほとんどのカードローンアプリが同様の仕様となっています。

そこでCREZITとカードローンアプリのどちらを選ぶべきなのか、管理人が申し込んで調査しました。

CREZITとカードローンアプリのサービスを比較した結果は、以下のとおりです。

| カードローンアプリ | 融資スピード | 限度額 | スマホアプリ | スマホ完結 | 24時間対応 |

|---|---|---|---|---|---|

| CREZIT | 最短即日 | 最大50万円 | × | ◯ | △ |

| アイフル 公式アプリ | 最短18分* | 1〜800万円 | ◯ | ◯ | ◯ |

| レイク(旧レイクALSA) レイクアプリ | Webで最短25分融資も可能* | 1〜500万円 | ◯ | ◯ | ◯ |

| プロミス アプリローン | 最短3分* | 1〜500万円 | ◯ | ◯ | ◯ |

| SMBCモビット 公式アプリ | 最短15分 | 1〜800万円 | ◯ | ◯ | ◯ |

| アコム アコムナビ | 最短20分*1 | 1万円〜800万円 | ◯ | ◯ | ◯ |

| みずほ銀行カードローン | 最短1週間 | 10〜800万円 | ◯ | × | ◯ |

| 三井住友銀行カードローン | 最短1週間 | 10〜800万円 | ◯ | × | ◯ |

実際に比較してみたところ、融資スピードや24時間対応の体制といったサービス面ではアイフルなどの大手が手掛けるカードローンアプリのほうが優れていました。

そのなかでも、CREZITとカードローンアプリの大きな違いは借りられる金額とアプリによるサービスの2点です。

注釈

※1お申込み時間や審査状況によりご希望に添えない場合があります。

※お申込の状況によってはご希望にそえない場合がございます。

※21時(日曜日は18時)までのご契約手続き完了(審査・必要書類の確認含む)で、当日中にお振込みが可能です。

※一部金融機関および、メンテナンス時間等を除きます。

初回契約で1万円以上の借り入れは難しいのが実情

CREZITは少額融資専門であると同時に利用実績を積み上げることで信用枠を増やす仕組みとなっているため、初回契約の場合は1万円以上の借り入れが困難です。

実際にCREZITは半年の運用で累計申込者数が3,000万人に到達したと発表していますが、貸付額の累計は3,000万円に留まっています。

つまり、現状では1人あたり1万円のみの借り入れになるということです。

一方でカードローンアプリでは、初回契約でも限度額の範囲内であれば自由な金額を借りられます。

1万円以上のお金を借りたいのなら、カードローンアプリで申し込んだほうがよいでしょう。

CREZITとカードローンアプリでもうひとつ異なる点は、提携コンビニATMを利用したサービスの有無です。

アプリに非対応で直接提携コンビニATMから借り入れできない

CREZITは借り入れや返済などすべてのサービスをWebで利用できるものの、独自のアプリには対応していません。

借入金を受け取る方法は振込融資のみとなり、カードローンアプリのように提携コンビニATMで直接借り入れすることはできないので銀行の営業時間によっては融資が翌日になるケースがあります。

反対にカードローンアプリでは振込融資が可能なうえ、提携コンビニATMのスマホ取引を利用してその場で借入金を受け取ることも可能です。

提携コンビニATMを経由して直接お金を借りる仕組みなので、銀行口座の営業時間に関係なくいつでも借り入れできます。

自分の都合に合わせて自由にキャッシングしたいのなら、カードローンアプリを利用するのが得策です。

カードローンアプリの長所

- 最短20分で借入金を受け取れる

- 振込融資とスマホ取引のどちらにも対応

- 24時間申し込み可能でいつでも借りられる

- 1〜800万円まで自由な金額を借りられる

貸付条件

レイクの貸付条件

レイク無利息期間の条件

| 無利息期間の適用条件 |

|

|---|---|

| 60日間無利息の適用条件 |

|

| 180日間無利息の適用条件 |

|

アイフルの貸付条件

| 商号 | アイフル株式会社 |

|---|---|

| 登録番号 | 近畿財務局長(14)第00218号 |

| 貸付利率 | 3.0%~18.0%(実質年率) |

| 遅延損害金 | 20.0%(実質年率) |

| 契約限度額または貸付金額 | 800万円以内(要審査) |

| 返済方式 | 借入後残高スライド元利定額リボルビング返済方式 |

| 返済期間・回数 | 借入直後最長14年6ヶ月(1~151回) |

| 担保・連帯保証人 | 不要 |