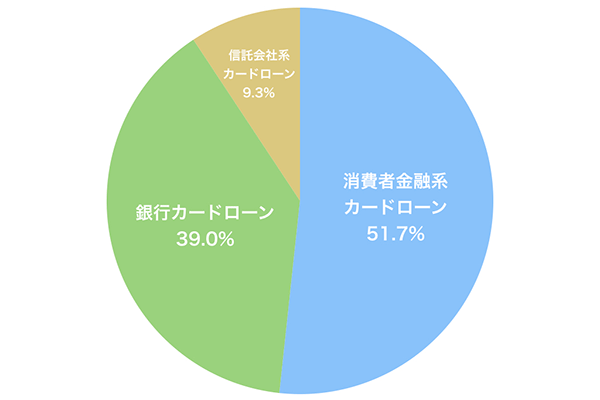

カードローンは消費者金融と銀行の2つに分類され、そのなかでも大手企業や中小企業といった細かい種類があり、合わせて1,918社にものぼります。

| カードローン取扱業者 | 加盟社数 |

|---|---|

| 金融機関 | 1,088社 |

| 貸金業者 | 830社 |

| 合計 | 1,918社 |

参考元:貸金業者登録一覧-金融庁

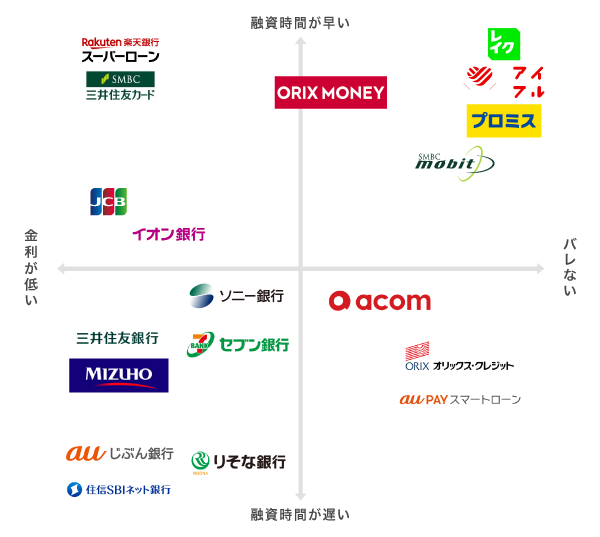

融資時間や金利、審査難易度などの仕様が異なり、一度申し込むと契約し直すことが困難なため、失敗したくないのなら以下のフローチャートで希望に合うカードローンを見つけましょう。

悩みが多く、総合的に損をしたくない人は、ランキング上位6社の人気なカードローンに申し込むのがおすすめです。

| カードローン | カードローンロゴ | カードローン公式サイト | 審査時間 | 融資時間 | 金利 | 限度額 | 無利息期間 | バレない |

|---|---|---|---|---|---|---|---|---|

| 三井住友銀行カードローン |  |

|

最短当日審査 | 最短当日融資 | 年1.5〜14.5% | 10万円〜800万円 | ー | × |

| アコム |  |

|

最短20分*1 | 最短20分*1 | 3.0~18.0% | 1万円~800万円 | 契約の翌日から 最大30日間 は金利0円*2 |

◯ |

| レイク |  |

|

最短15秒 | 最短15分※6 | 4.5~18.0% | 1万円~500万円 | 最大365日※7 | ◯ |

| アイフル |  |

|

最短18分* | 最短18分* | 3.0~18.0% | 1万円~800万円 | 最大30日間 | ◯ |

| プロミス |  |

|

最短3分審査 (回答)* |

最短3分* | 2.5%~18.0% | 1万円〜800万円 | 最大30日間 | ◯ |

| SMBCモビット |  |

|

最短15分 | 最短15分 | 3.0~18.0% | 1万円~800万円 | ー | ◯ |

とくに1位の三井住友銀行カードローンは最短当日審査が可能なうえ、電話連絡や郵送物なしに対応していることから借り入れが知られづらい利点があります。

借入先を迷っている人も公式サイトにあるカンタンお借入診断で年齢や年収といった情報を入力すると、事前に融資の可否を教えてもらえるため、試してみてはいかがでしょうか。

上位6社の他に人気な35社全てを比較した、カードローンのおすすめランキングは以下のとおりです。

- 1位 三井住友銀行カードローン

- 2位 アコムのカードローン

- 3位 レイクのカードローン

- 4位 アイフルのカードローン

- 5位 プロミスのカードローン

- 6位 SMBCモビットのカードローン

- 7位 ダイレクトワンのカードローン

- 8位 セブン銀行カードローン

- 9位 千葉銀行カードローン

- 10位 横浜銀行カードローン

- 11位 住信SBIネット銀行カードローン

- 12位 dスマホローン

- 13位 楽天銀行スーパーローン

- 14位 東京スター銀行 スターカードローンα

- 15位 JCBカードローン FAITH

- 16位 au PAY スマートローン

- 17位 愛媛銀行ひめぎんクイックカードローン

- 18位 きらぼし銀行カードローン

- 19位 ベルーナノーティス

- 20位 UI Supportのカードローン

- 21位 三井住友カードのカードローン

- 22位 ORIX MONEY

- 23位 PayPay銀行カードローン

- 24位 みんなの銀行 Loan

- 25位 オリックス銀行カードローン

- 26位 三菱UFJ銀行カードローン バンクイック

- 27位 みずほ銀行カードローン

- 28位 オリックス・クレジットのカードレスVIP

- 29位 イオン銀行カードローン

- 30位 auじぶん銀行カードローン

- 31位 りそな銀行のりそなカードローン

- 32位 ソニー銀行カードローン

- 33位 北海道銀行カードローン「ラピッド」

- 34位 福岡銀行カードローン<FFGカードローン>

- 35位 北洋銀行カードローン「スーパーアルカ」

上位6社の他に、金利優遇や無利息期間といった魅力のあるカードローンもありますので、貸付条件を比較したうえであなたに最適な借入先を選ぶのが最善の方法になります。

この記事では、カードローンのおすすめランキングや失敗しない選び方について初心者にもわかりやすく解説していきます。

この記事でわかること

- カードローンでおすすめなのは即日融資と無利息期間のどちらも可能な消費者金融

- 三井住友銀行カードローンは最短当日審査が可能!審査通過後は即時で振込融資を受けられる

- バレずに借入したいなら在籍確認や郵送物なしのカードローンを選ぶことが大切

- カードローンとクレジットカードキャッシングの違いは限度額や金利

クレジットカードに付帯しているキャッシング枠との違いについても記載していますので、ぜひ参考にしてください。

借り入れを急いでいる人は、以下のツールで質問に回答するとすぐに最適なカードローンが見つかります。

診断

最適なカードローンを探す

いつまでに借りたい?

診断結果

アコムならWebで最短20分融資!今すぐ借りたい人に最適

アコムはカードローンのなかでも申し込みから借り入れまでの待ち時間が短く、Webで申し込むと最短20分で融資を受けられます。*1

スマホがあれば自宅にいながら借入金を振り込んでもらえるうえ、コンビニATMで現金を受け取ることも可能です。

| 金利 | 3.0%~18.0% |

|---|---|

| 限度額 | 1万円~800万円 |

| 審査時間 | 最短20分*1 |

\ Webで最短20分融資!今すぐ借りるならアコム /

注釈

※1お申込時間や審査によりご希望に添えない場合がございます。

診断結果

dスマホローンならWeb完結で最短即日融資も可能!

Web完結専門のdスマホローンは、ローンカードの発行や契約書類の郵送がなく、最短即日で融資を受けられます。

ドコモユーザーなら最大3.0%の金利優遇も受けられるため、今すぐ低金利に借り入れしたい人にも最適です。

| 金利 | 0.9〜17.9% |

|---|---|

| 限度額 | 1〜300万円 |

| 審査時間 | 最短即日 |

診断結果

レイクは無利息期間が最大365日!他社の12倍も長い

レイクは50万円以上の契約なら無利息期間が最大365日間になり、平均30日間の他社と比較して12倍も長いのが特徴です。

50万円未満の契約をする場合であっても最大60日間の無利息期間となるため、他社を利用するよりも利息を抑えられます。

| 金利 | 4.5~18.0% |

|---|---|

| 限度額 | 1~500万円 |

| 審査時間 | Webで最短15秒 |

\ 50万円以上の契約なら最大365日間も無利息! /

貸付条件

レイクの貸付条件

| 極度額 | 1万円~500万円 |

|---|---|

| 貸付利率(実質年率) | 4.5%~18.0%(※貸付利率はご契約額およびご利用残高に応じて異なります。) |

| 遅延損害金(年率) | 20.0% |

| 返済方式 | 残高スライドリボルビング方式、元利定額リボルビング方式 |

| 返済期間、回数 | 最長10年、最大120回(※融資枠の範囲内での追加借入や繰上返済により、返済期間・回数はお借入れ及び返済計画に応じて変動します。) |

| 担保、保証人不要 | ◯ |

| 審査 | 有 |

| 利用対象 | 満20歳~70歳。安定した収入のある方(パート・アルバイトで収入のある方も可) |

| 必要書類 | 運転免許証等、収入証明書(契約額に応じて、新生フィナンシャルが必要とする場合) |

| 商号 | 新生フィナンシャル株式会社 |

| 貸金業登録番号 | 関東財務局長(11)第01024号 日本貸金業協会会員第000003号 |

レイク無利息期間の条件

| 無利息期間の適用条件 |

|

|---|---|

| 60日間無利息の適用条件 |

|

| 365日無利息 |

|

診断結果

楽天銀行スーパーローンは年率1.9〜14.5%!借り換えにも好適な金利

楽天銀行スーパーローンは年率1.9〜14.5%が適用され、借り換えにも好適な金利で借り入れできます。

ネット銀行ならではの強みを活かして最短当日に審査が完了し、最短翌日に借り入れできるため、急いでいる人にも最適です。

| 金利 | 年1.9〜14.5% |

|---|---|

| 限度額 | 10〜800万円 |

| 審査時間 | 最短即日 |

他社借入はある?

診断結果

アイフルは唯一の独立系消費者金融!審査通過率が48.2%

アイフルは銀行の傘下に入っていない唯一の独立系消費者金融で、親元の運営方針に左右されず、独自審査で融資の可否を決定しています。

審査通過率も消費者金融のなかで最も高い48.2%となっており、他社借り入れが2件以上ある人でも前向きに融資の可否を検討してもらえます。

| 金利 | 3.0~18.0% |

|---|---|

| 限度額 | 1~800万円 |

| 審査時間 | 最短18分* |

\ 審査通過率48.2%!2人に1人が借りれる /

貸付条件

アイフルの貸付条件

| 商号 | アイフル株式会社 |

|---|---|

| 登録番号 | 近畿財務局長(14)第00218号 |

| 貸付利率 | 3.0%~18.0%(実質年率) |

| 遅延損害金 | 20.0%(実質年率) |

| 契約限度額または貸付金額 | 800万円以内(要審査) |

| 返済方式 | 借入後残高スライド元利定額リボルビング返済方式 |

| 返済期間・回数 | 借入直後最長14年6ヶ月(1~151回) |

| 担保・連帯保証人 | 不要 |

※お申込み時間や審査状況によりご希望に添えない場合があります。

診断結果

ベルーナノーティスは専業主婦や高齢者も借り入れが可能!

ベルーナノーティスは夫の年収が審査対象になる配偶者貸付に対応しており、働いていない専業主婦でも借り入れが可能です。

さらに貸付対象年齢が最大80歳までとなっており、他社で審査に落ちやすい高齢者でもお金を借りられる利点があります。

| 金利 | 4.5〜18.0% |

|---|---|

| 限度額 | 最大300万円 |

| 審査時間 | 最短30分 |

診断結果

SMBCモビットならWEB完結申込の選択で電話連絡なしが可能!

SMBCモビットはWEB完結申込を選択すると、在籍確認における勤務先への電話連絡をなしにしてもらえます。

さらにカードレスにも対応していて自宅への郵送物が届かないため、勤務先だけではなく、家族にも内緒でお金を借りられます。

| 金利 | 3.0~18.0% |

|---|---|

| 限度額 | 1~800万円 |

| 審査時間 | 最短15分 |

\ WEB完結申込で会社への電話連絡なし! /

診断結果

プロミスはカードレスで借り入れ可能!自宅郵送物もなし

プロミスはWeb申し込み後に公式アプリをインストールするとカードレスで利用が可能になり、スマホひとつで借り入れや返済ができます。

自宅に届く郵送物がないため家族へバレないうえ、申し込みから最短3分で借り入れできるのも嬉しいポイントです。*

| 金利 | 2.5%~18.0% |

|---|---|

| 限度額 | 1〜800万円 |

| 審査時間 | 最短3分審査(回答)* |

注釈

※お申込み時間や審査によりご希望に添えない場合がございます。

\ 自宅郵送物なし!家族にバレない /

- カードローンおすすめ総合ランキング!人気35社の借入先の金利や審査を比較

- 三井住友銀行カードローンなら契約後も取引明細が自宅に郵送されない

- アコムは24時間いつでも最短10秒で振込融資を受けられる

- レイクは無利息期間が最大365日間だから他社の12倍も長くなる

- アイフルはWEB申込なら最短18分融資が可能でどこよりも早く借り入れできる

- プロミスはCOPC認証を10年連続で取得しているから初めて借りる人にも最適

- SMBCモビットのWEB完結申込なら原則として電話連絡なしで借り入れ可能

- ダイレクトワンは初めての契約なら最大55日間の利息が0円になる

- セブン銀行カードローンは全国26,253箇所のセブン銀行ATMで借り入れが可能

- 千葉銀行カードローンは入金サービスで契約と同時に借り入れできる

- 横浜銀行カードローンは最大1,000万円までの融資が可能

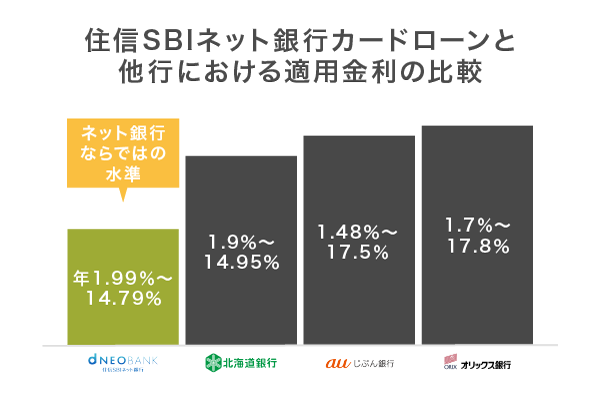

- 住信SBIネット銀行カードローンは金利がネット銀行ならではの水準

- dスマホローンはd払いアプリのホーム画面からもお金を借りられる

- 楽天銀行スーパーローンはスマホ完結だから来店不要で契約できる

- 東京スター銀行 スターカードローンαは口座残高不足時の自動融資が可能

- JCBカードローン FAITHは5万円までの借入なら金利5.0%固定で借りられる

- au PAY スマートローンは借入金をチャージするとPontaポイントが貯まる

- 愛媛銀行のひめぎんクイックカードローンは返済日を自由に決められる

- きらぼし銀行カードローンはパートや派遣社員でも貸付対象になる

- ベルーナノーティスは配偶者貸付に対応しているから専業主婦でも貸付対象

- UI Supportのカードローンは臨時返済型だから毎月の支払いが利息だけで済む

- 三井住友カードのカードローンは低金利と最短5分融資のどちらも叶う

- ORIX MONEY(オリックスマネー)なら借入や返済がスマホひとつで完結

- PayPay銀行カードローンは70歳未満まで申し込めるから高齢者にも最適

- みんなの銀行 Loanは最短翌日までにアプリで借入できるスピード感が特徴

- オリックス銀行カードローンは保険料0円で保障が受けられる新しい商品

- 三菱UFJ銀行カードローン バンクイックはATMの時間外手数料が0円

- みずほ銀行カードローンは住宅ローンを組んでいれば金利が0.5%優遇になる

- カードレスVIPならオリックス・クレジットの会員優待サービスを受けられる

- イオン銀行カードローンはスマホをATMにかざすだけで借り入れできる

- auじぶん銀行カードローンはau限定割で1.38〜17.4%まで金利優遇してもらえる

- りそな銀行のりそなカードローンは借入残高に応じてポイントが貯まる

- ソニー銀行カードローンは初回振込サービスで最短翌日融資も可能

- 北海道銀行カードローン「ラピッド」は電話オペレーターに相談できる

- 福岡銀行カードローン<FFGカードローン>は契約当日に振込融資が可能

- 北洋銀行カードローン「スーパーアルカ」は北海道に自宅や実家があれば対象

- カードローンの選び方!急いでいるのなら即日対応が可能な商品を選ぼう

- クレジットカードのキャッシング機能よりカードローンのほうがおすすめ?

- カードローンとは金融機関が展開する個人向け貸付サービスの一種のこと

- カードローンの申し込みから借り入れまでの流れ!スマホ完結で来店不要

- カードローンの審査基準は?信用情報に悪い記録がなければ優遇される

カードローンおすすめ総合ランキング!人気35社の借入先の金利や審査を比較

冒頭で触れたように、カードローンは手軽に借り入れできる金融商品であることから、消費者金融や銀行、信販会社など1,918社以上の金融機関が取り扱っています。

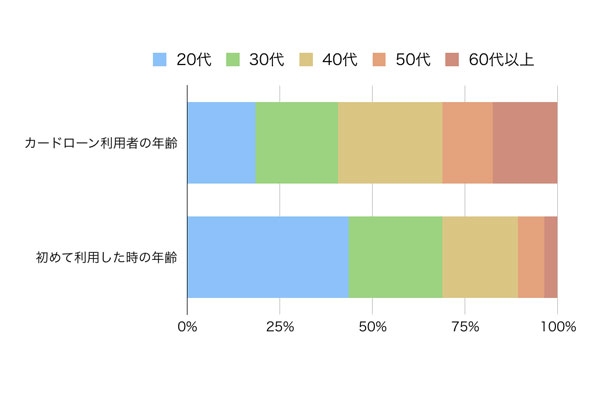

様々な商品のなかで申し込んでも損しないのはどれなのか調査するため、実際にカードローンを1年以内に利用した経験がある2,000名を対象にアンケートを実施しました。

アンケート結果をもとに人気度が高かった商品の金利や審査、融資スピードを比較して決めた、カードローンのおすすめランキングは以下のとおりです。

| カードローン | 1位 三井住友 銀行カードローン |

2位 アコム*1 | 3位 レイク | 4位 アイフル | 5位 プロミス* | 6位 SMBC モビット |

7位 ダイレクトワン |

8位 セブン銀行 カードローン |

9位 千葉銀行 カードローン |

10位 横浜銀行 カードローン |

11位 住信SBI ネット銀行 カードローン |

12位 dスマホ ローン |

13位 楽天銀行 スーパーローン |

14位 東京スター 銀行スター カードローンα |

15位 JCB カードローン FAITH |

16位 au PAY スマートローン |

17位 ひめぎん クイック カードローン |

18位 きらぼし 銀行 カードローン |

19位 ベルーナ ノーティス |

20位 UI Support |

21位 三井住友 カード カードローン |

22位 ORIX MONEY |

23位 PayPay 銀行 カードローン |

24位 みんなの 銀行Loan |

25位 オリックス 銀行カードローン |

26位 三菱UFJ 銀行カードローン バンクイック |

27位 みずほ銀行 カードローン |

28位 オリックス ・クレジット カードレスVIP |

29位 イオン銀行 カードローン |

30位 じぶん銀行 カードローン じぶんローン |

31位 りそな銀行 りそな カードローン |

32位 ソニー銀行 カードローン |

33位 北海道銀行 カードローン 「ラピッド」 |

34位 福岡銀行 カードローン <FFG カードローン> |

35位 北洋銀行 カードローン 「スーパーアルカ」 |

|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

| 利用者数 | 244人 | 223人 | 169人 | 143人 | 130人 | 84人 | 81人 | 73人 | 60人 | 68人 | 66人 | 65人 | 83人 | 51人 | 49人 | 48人 | 46人 | ー | 45人 | 44人 | 41人 | 38人 | 37人 | 35人 | 21人 | 14人 | 12人 | 11人 | 7人 | 4人 | 3人 | 2人 | 1人 | 1人 | 1人 |

| 金利 | 年1.5〜14.5% | 3.0~18.0% | 4.5~18.0% | 3.0~18.0% | 2.5~18.0% | 3.0~18.0% | 4.9〜18.0% | 12.0~15.0% | 1.4〜14.8% | 年1.5〜14.6% | 年1.99% ~14.79%* |

年率0.9% 〜17.9%※3 |

年1.9〜14.5% | 年率1.5〜14.6% | 4.40〜12.5% | 実質年率 2.9〜18.0%* |

4.4~14.6% | 1.6〜14.8% | 4.5〜18.0% | 13.5% (変動金利) |

1.5~15.0% | 1.5〜17.8% | 1.59〜18.0% | 1.5~14.5% | 1.7〜17.8% | 1.8〜14.6% | 2.0〜14.0% | 1.7~17.6% | 3.8〜13.8% | 1.48~17.5% | 3.5〜13.5% | 2.5~13.8% | 1.9〜14.95% | 1.9〜14.5% | 1.9〜14.7% |

| 限度額 | 10万円〜800万円 | 1万円~800万円 | 1万円~500万円 | 1万円~800万円 | 1万円~800万円 | 1万円~800万円 | 1万円〜300万円 | 10万円~300万円 | 10万円〜800万円 | 10万円 ~1,000万円 (10万円単位) |

1万円~300万円 | 10万円 ~1,000万円 |

10万円〜800万円 | 10万円 〜1,000万円 |

最大500万円 | 1万円〜100万円* | 最大800万円 | 10万円 〜1,000万円 |

最大300万円 | 最大10万円 | 最大900万円 | 10万円〜800万円 | 1万円〜1,000万円 | 10万円 〜1,000万円 |

10万円〜800万円 | 10万円〜500万円 | 10万円〜800万円 | 30万円~800万円 | 10万円〜800万円 | 10万円〜800万円 | 10万円~800万円 | 10万円~800万円 | 1万円〜800万円 | 10万円〜 1,000万円 |

10万円〜 1,000万円 |

| 審査時間 | 最短当日審査 | 最短20分*1 | 最短15秒 | 最短18分* | 最短3分審査 (回答)* |

最短15分 | 最短30分 | 最短即日 | 最短翌営業日 | 最短即日* | 最短数日 | 最短即日※4 | 最短即日から | 最短2営業日 | 最短2〜4営業日 | 最短即日 | 最短30分* | 最短3~5営業日 | 最短30分 | 最短2〜4営業日 | 最短5分* | 最短60分 | 最短翌日 | 最短翌日 | 最短1週間 | 最短3営業日 | 最短3営業日 | 最短60分 | 最短翌営業日 | 最短1時間 | 最短1週間以内 | 最短翌日 | 最短25分 | 最短翌営業日 | 最短翌営業日 |

| 融資スピード | 最短当日融資 | 最短20分*1 | 最短15分※6 | 最短18分* | 最短3分* | 最短15分 | 最短30分 | 最短翌日 | 最短翌営業日 | 最短即日* | 最短数日 | 最短即日※5 | 最短即日から | 最短1~ 2週間程度 |

最短3営業日 | 最短即日* | 最短3〜4営業日 | 最短1週間 | 最短即日 | 最短1週間 | 最短5分* | 最短即日 | 最短翌日 | 最短翌日 | 最短1週間前後 | 最短1週間前後 | 最短1週間前後 | 最短即日 | 最短翌日 | 最短1週間前後 | 最短1週間 | 最短翌日 | 最短当日 | 最短5〜7営業日 | 最短翌営業日 |

| 無利息期間 | ー | 契約の翌日から 最大30日間 は金利0円*2 |

最大365日※7 | 最大30日間 | 最大30日間 | ー | 最大55日間 | ー | ー | ー | ー | 30日間利息0円 キャンペーン 実施中※8 |

ー | 契約日から30日 間は利息0円* |

ー | ー | 最大30日間 | ー | 最大14日間 | ー | ー | ー | 最大30日間 | ー | ー | ー | ー | ー | ー | ー | ー | ー | ー | ー | ー |

| 審査通過率 | ー | ー | ー | 47.3% | 44.0% | ー | ー | ー | ー | ー | ー | ー | ー | ー | ー | ー | ー | ー | ー | ー | ー | ー | ー | ー | ー | ー | ー | ー | ー | ー | ー | ー | ー | ー | ー |

| バレない | × | ◯ | △ | ◯ | ◯ | ◯ | ◯ | △ | △ | △ | △ | △ | ◯ | ◯ | ◯ | ◯ | △ | △ | ◯ | ◯ | ◯ | ◯ | △ | ◯ | △ | × | × | × | × | × | △ | △ | × | × | × |

| 詳細 |

|

|

|

|

|

|

|

|

|

|

|

ー | ー | ー | ー | ー | ー | ー | ー | ー | ー | ー | ー | ー | ー | ー | ー | ー | ー | ー | ー | ー | ー | ー | ー |

| カードローンを 比較 |

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

当サイトのランキングコンテンツは、第3者調査機関の情報を元に作成されています。比較基準をポイント化し、その合計値から順位付けをおこなっています。

ランキングの根拠(2025年)はこちら

アンケート調査の結果、消費者金融や銀行が提供しているカードローンに人気が集中していることがわかりました。

大手の消費者金融や銀行は集客力が強いことから顧客サービスで利益を還元しており、即日融資や低金利のカードローンが多いため申込者が増える印象があります。

とくに消費者金融のカードローンは審査時間が最短30分以下となっているうえ、平均で最大30日間も無利息となる特典があり、人気が高いのも頷けます。

利息を抑えながら少しでも早く借り入れしたい希望を叶えるのなら、消費者金融のカードローンがおすすめです。

一方で銀行カードローンは、消費者志向自主宣言を公表している場合であっても、即日融資が不可となるケースがあるため覚えておきましょう。

カードローンは店頭窓口へ出向かなくてもスマホやコンビニATMで気軽にお金を借りられるため、若者から高齢者まで幅広く人気が高い金融商品です。

ただし、カードローンはスマホで簡単にキャッシングできる代わりに、予定よりも借りすぎて多重債務に陥ってしまうデメリットもあります。

後悔したくないのなら、おすすめのカードローンを利用する前に返済計画を立てておくことも大切です。

借入希望額と返済期間から毎月の返済金額を算出します。

| 借入希望額 |

万円 |

|---|---|

| 返済期間 |

ヶ月 |

| 年率 |

% |

借入希望額と毎月の返済金額から返済期間を算出します。

| 借入希望額 |

万円 |

|---|---|

| 毎月の返済金額 |

万円 |

| 年率 |

% |

毎月の返済金額と返済期間から借入可能額を算出します。

| 毎月の返済金額 |

万円 |

|---|---|

| 返済期間 |

ヶ月 |

| 年率 |

% |

では、おすすめのカードローンごとに仕様や特徴を詳しく解説していきます。

注釈

※高校生(定時制高校生および高等専門学校生も含む)はお申込いただけません。

※無利息期間経過後は通常金利適用となります。

※貸付利率はご契約額およびご利用残高に応じて異なります。

※初回契約翌日から無利息適用となります。

※他の無利息商品との併用は不可となります。

※レイクで初回契約の方が対象

※Webでお申込み、ご契約、ご契約額が50万円以上でご契約後59日以内に収入証明書類の提出とレイクでの登録が完了の方

※お申込みの時間帯や審査の状況によって、当日中のご融資ができない場合があります。

※お申込み時間や審査状況によりご希望に添えない場合があります。

※お申し込みの内容により、お手続きにお時間がかかる場合や、ご希望に沿えない場合がございます。

※2020年4月28日以前にお申し込みの方は8.0%~18.0%(実質年率)

※審査に応じてお客さまごとに適用金利を決定

※利用限度額はお客さまごとに当社所定の審査によりに決定します。

※お客さまの状況によってはご希望に沿えない場合もございますのであらかじめご了承ください。

※申込完了後の確認事項や本人確認書類の提出状況によって異なる場合があります。

※審査・融資時間は、お申込の曜日や時間帯などお申込み時の状況により、翌日以降になる場合があります。

※満70歳以降はあらたなお借入はできません。ご返済のみのお取引となります。

※1お申込の状況によってはご希望にそえない場合がございます。

※2適用条件:アコムでのご契約がはじめてのお客さま

※3優遇適用後金利 0.9%~17.9%(実質年率)/基準金利 3.9%~17.9%(実質年率) ドコモ回線などのご利用状況に応じて、最大年率3.0%の金利優遇が適用。適用条件はdスマホローン公式サイトでご確認ください。

※4年末年始を除く。最短即日審査は17:00までのお申込みに限ります。なお、お申込み状況等により、翌営業日以降の審査となる場合がございます。

※5システムメンテナンス時間はご利用いただけません。振込実施のタイミングはご利用の金融機関により異なります。

※お借り入れ日ではなくご契約日から30日間となりますのでご注意ください。

※利用限度額、金利優遇により金利が決定します。

※6Web申込みの場合、最短15分融資も可能。21時(日曜日は18時)までのご契約手続き完了(審査・必要書類の確認含む)で、当日中にお振込みが可能です。一部金融機関および、メンテナンス時間等を除く

※7レイクで初回契約の方が対象

※7Webでお申込み、ご契約、ご契約額が50万円以上でご契約後59日以内に収入証明書類の提出とレイクでの登録が完了の方

※8 要事前エントリー。はじめての契約でdスマホローン契約日時点のdポイントクラブの会員ランクに応じて、

契約日から30日間、最大で300万円~10万円までの借入残高に対して発生する利息の支払いを免除。詳しい適用条件はこちら

三井住友銀行カードローンなら契約後も取引明細が自宅に郵送されない

| 金利 | 年1.5〜14.5% | 限度額 | 10〜800万円 |

|---|---|---|---|

| 審査時間 | 最短当日審査回答 | 融資時間 | 最短当日審査回答 |

| 無利息期間 | 適用なし | 申込受付時間 | 24時間対応 |

| 担保、保証人 | 不要 | 申込対象年齢 | 満20歳以上〜満69歳以下 |

| カードレス | ◯* | Web完結 | ◯* |

| 郵送物なし | ◯* | バレない | × |

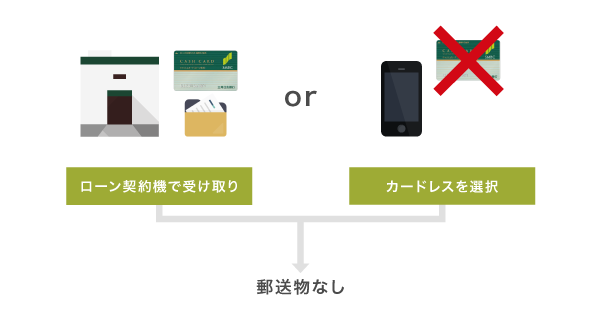

三井住友銀行カードローンは、審査通過後にローン契約機でカードや書類を受け取ったり、申込時にカードレスを選択したりすれば自宅に郵送物が届かない仕組みです。

公式ホームページにも記載されているように、三井住友銀行カードローンは契約しても取引明細が自宅へ郵送されません。

カードローンの取引明細は、お送りしてません。定期的に郵送をご希望のお客さまは、お手続きいただければ3ヵ月ごとのお取引明細をお送りいたします。

契約内容を見られる心配がないため、家族と同居している人でも気づかれづらいのが嬉しいポイントです。

実際に管理人はメガバンク全てのカードローンで借り入れした経験がありますが、利用明細が自宅に一切届かなかったのは三井住友銀行カードローンのみでした。

他社では郵送物をなしにしたい希望を伝えても断られるケースがほとんどなので、自分のプライバシーを守って借入をしたいのなら三井住友銀行カードローンを選んだほうがよいでしょう。

三井住友銀行カードローンは、30代〜40代の人に多く利用されています。

注釈

※申込完了後の確認事項や、本人確認書類の提出状況によっては異なる場合もございます。

※カードレスは三井住友銀行の普通預金口座をお持ちでない方、またWEBよりお申込みのお客さまで、本人確認をオンラインで行った場合に限り「カードレス」の選択が可能です。

※ローン契約機でカードを受け取る場合、もしくはカードレスを選択される場合郵送物なし。郵送物が困る場合はオペレーターに相談可能

※本人確認をオンラインでされた方に限ります。

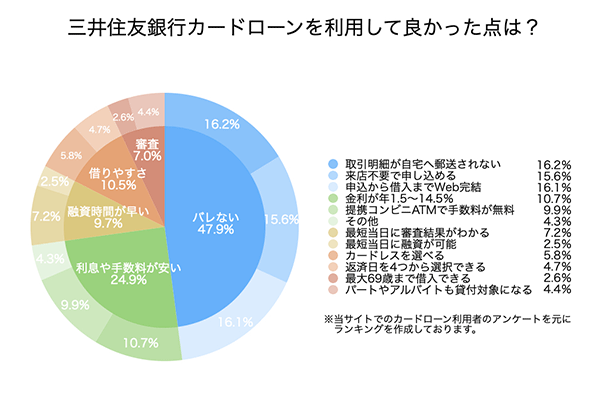

三井住友銀行カードローンを実際に利用している人の評判

三井住友銀行カードローンを実際に利用している人の評判は、以下のとおりです。

アンケートの詳細

| 利用して良かった点 | 回答割合 |

|---|---|

| 取引明細が自宅へ郵送されない | 16.2% |

| 来店不要で申し込める | 15.6% |

| 申込から借入までWeb完結 | 16.1% |

| 金利が年1.5~14.5% | 10.7% |

| 提携コンビニATMで手数料が無料 | 9.9% |

| その他 | 4.3% |

| 最短当日に審査結果がわかる | 7.2% |

| 最短当日に融資が可能 | 2.5% |

| カードレスを選べる | 5.8% |

| 返済日を4つから選択できる | 4.7% |

| 最大69歳まで借入できる | 2.6% |

| パートやアルバイトも貸付対象になる | 4.4% |

銀行カードローンのなかでは珍しく、郵送物なしや来店不要といったプライバシーが守られるサービスを評価するアンケート回答が多くなりました。

アコムは24時間いつでも最短10秒で振込融資を受けられる

| 金利 | 3.0~18.0% | 限度額 | 1万円~800万円 |

|---|---|---|---|

| 審査時間 | 最短20分*1 | 融資時間 | 最短20分*1 |

| 無利息期間 | 契約の翌日から30日間は金利0円*2 | 申込受付時間 | 24時間対応 |

| 担保、保証人 | 不要 | 申込対象年齢 | 20歳以上 |

| カードレス | ◯ | Web完結 | ◯ |

| 原則郵送物なし | ◯ | バレない | ◯ |

アコムは、契約後なら24時間いつでも最短10秒で振込融資に対応してもらえます。*3

契約が完了すると、ローンカードが自宅に届く前であってもWeb上で振込依頼するだけですぐに借り入れが可能です。

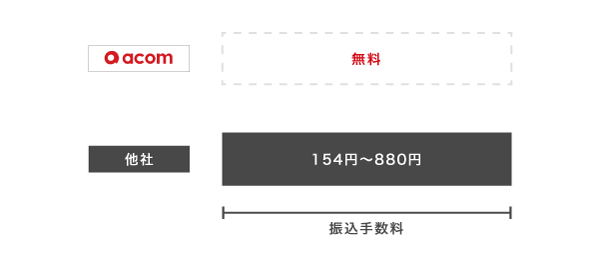

銀行口座への振込手数料はアコム側に負担してもらえるので、実質0円で何度でも利用できます。

振込でのお借入の場合は、お客さまのご負担はございません。(振込手数料はアコムが負担)

他社のカードローンでは振込手数料として1回あたり154〜880円を自己負担しなければいけないケースもありますが、アコムなら無駄に支払うお金が発生しません。

さらに、アコムはWeb申し込み後に自動契約機へ出向くとローンカードをその場で発行できる利点があります。

その場でローンカードを受け取れるうえ、併設されているアコムATMですぐにお金を借りられるので現金が手元にほしい人にも最適です。

注釈

※1お申込時間や審査によりご希望に添えない場合がございます。

※2適用条件:アコムでのご契約がはじめてのお客さま

※3金融機関・お申込時間帯によってはご利用いただけない場合がございます。

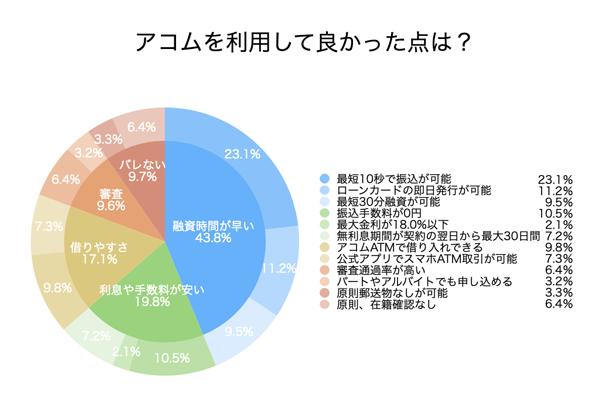

アコムを実際に利用している人の評判

アコムを実際に利用している人の評判を調査した結果は、以下のとおりです。

アンケートの詳細

| 利用して良かった点 | 回答割合 |

|---|---|

| 最短10秒で振込が可能 | 23.1% |

| ローンカードの即日発行が可能 | 11.2% |

| 最短20分融資が可能*1 | 9.5% |

| 振込手数料が0円 | 10.5% |

| 最大金利が18.0%以下 | 2.1% |

| 無利息期間が契約の翌日から最大30日間 | 7.2% |

| アコムATMで借り入れできる | 9.8% |

| 公式アプリでスマホATM取引が可能 | 7.3% |

| 初めてでも使いやすい | 6.4% |

| パートやアルバイトでも申し込める | 3.2% |

| 原則郵送物なしが可能 | 3.3% |

| 原則、在籍確認なし*2 | 6.4% |

アンケートでも、アコムの対応スピードに関する評判が高い結果になりました。

注釈

※1お申込時間や審査によりご希望に添えない場合がございます。

※2電話での確認はせずに書面やご申告内容での確認を実施

レイクは無利息期間が最大365日間だから他社の12倍も長くなる

| 金利 | 4.5~18.0% | 限度額 | 1~500万円 |

|---|---|---|---|

| 審査時間 | 最短15秒 | 融資時間 | 最短15分※1 |

| 無利息期間 | 最大365日間* | 申込受付時間 | 24時間対応 |

| 担保、保証人 | 不要 | 申込対象年齢 | 満20〜70歳以下 |

| カードレス | ◯ | Web完結 | ◯ |

| 郵送物なし | ◯ | バレない | ◯ |

| 商号 | 新生フィナンシャル株式会社 | 貸金業登録番号 | 関東財務局長(11)第01024号 日本貸金業協会会員第000003号 |

レイクの魅力は、50万円以上の契約で最大365日間の無利息期間サービスが適用されることです。*

初回契約日の翌日から1年間であれば、何度お金を借りても利息が発生しません。

無利息期間サービスは他社でも取り扱っていますが、適用日数が最大30日になっているケースが多いためレイクを選んだほうが12倍も長くなります。

50万円未満で契約する場合であっても最大60日間の無利息期間サービスが選択でき、いずれにしても他社と比べて支払う利息が安くなります。

さらにレイクには最短15秒で審査結果を通知してもらえるサービスがあり、待ち時間が少ないのも嬉しいポイントです。

2025年7月のリニューアルにより、Webで最短15分融資も可能になりました。※1

申し込んだその日のうちにお金を借りられるので、融資スピードと利息額のどちらも重視するのならレイクを選んでおけば間違いありません。

貸付条件および注釈

レイクの貸付条件

※収入証明書は、融資限度額が50万円を超える場合必要となります。

融資時間について

- Web申込みの場合、最短15分融資も可能

- 21時(日曜日は18時)までのご契約手続き完了(審査・必要書類の確認含む)で、当日中にお振込みが可能です。一部金融機関および、メンテナンス時間等を除く

無利息期間について

- 60日間無利息、365日間無利息の併用不可

- レイクで初回契約の方が対象

- 初回契約翌日から無利息適用

- 無利息期間終了後は通常金利適用

- レイクで初回契約の方が対象

- Webでお申込み、ご契約、ご契約額が50万円以上でご契約後59日以内に収入証明書類の提出とレイクでの登録が完了の方

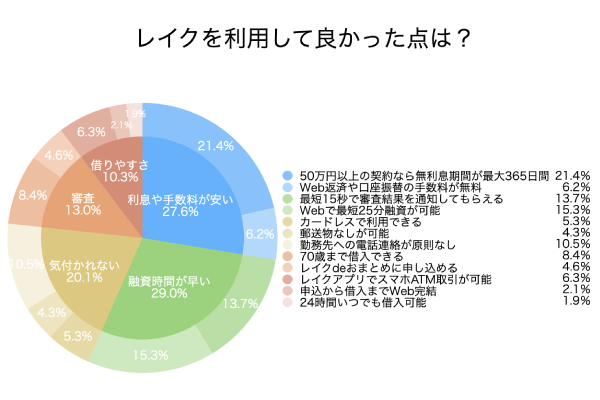

レイクを実際に利用している人の評判

レイクを検討している人は、実際の利用者を対象にしたアンケート調査の結果も参考にしてください。

アンケートの詳細

| 利用して良かった点 | 回答割合 |

|---|---|

| 50万円以上の契約なら無利息期間が最大365日間 | 21.4% |

| Web返済や口座振替の手数料が無料 | 6.2% |

| 最短15秒で審査結果を通知してもらえる | 13.7% |

| Webで最短15分融資が可能 | 15.3% |

| カードレスで利用できる | 5.3% |

| 郵送物なしが可能 | 4.3% |

| 勤務先への電話連絡なし | 10.5% |

| 70歳まで借入できる | 8.4% |

| レイクdeおまとめに申し込める | 4.6% |

| レイクアプリでスマホATM取引が可能 | 6.3% |

| 申込から借入までWeb完結 | 2.1% |

| 24時間いつでも借入可能 | 1.9% |

レイクの利用者は、無利息期間や返済手数料といった無駄に支払うお金を抑えられる点に魅力を感じている結果となりました。

アイフルはWEB申込なら最短18分融資が可能でどこよりも早く借り入れできる

| 金利 | 3.0~18.0% | 限度額 | 1~800万円 |

|---|---|---|---|

| 審査時間 | 最短18分* | 融資時間 | 最短18分* |

| 無利息期間 | 最大30日間 | 申込受付時間 | 24時間対応 |

| 担保、保証人 | 不要 | 申込対象年齢 | 満20〜69歳以下 |

| カードレス | ◯ | Web完結 | ◯ |

| 郵送物なし | ◯ | バレない | ◯ |

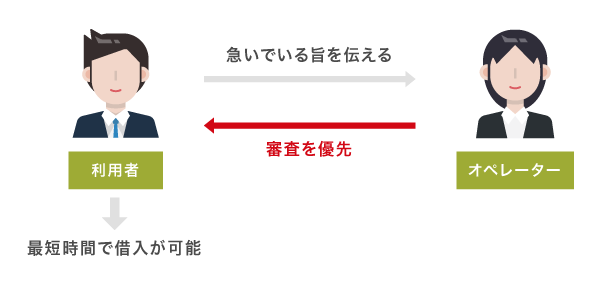

借り入れを急いでいる人は、WEB申し込みから最短18分で借入金を受け取れるアイフルのキャッシングローンで申し込みましょう。*

アイフルは銀行の傘下に入っておらず、独自審査をおこなっていることから契約時間の短縮を実現しています。

他社と違って融資を決定する基準が親元に左右されず、自由に審査を進められるからです。

個人の希望にも応える姿勢があり、Web申し込み後にオペレーターへ急いでいる旨を伝えると優先的に審査を進めてもらえます。

急いでいる顧客の審査を優先する旨については、アイフルの公式ホームページにも記載されています。

アイフルの場合、審査時間は9:00~21:00で、お急ぎの方は優先的に対応しています。

審査通過後は近くのコンビニATMやアプリを利用すると最短10秒で借り入れできるので、今すぐお金を借りたい人にも最適です。

注釈

※お申込み時間や審査状況によりご希望に添えない場合があります。

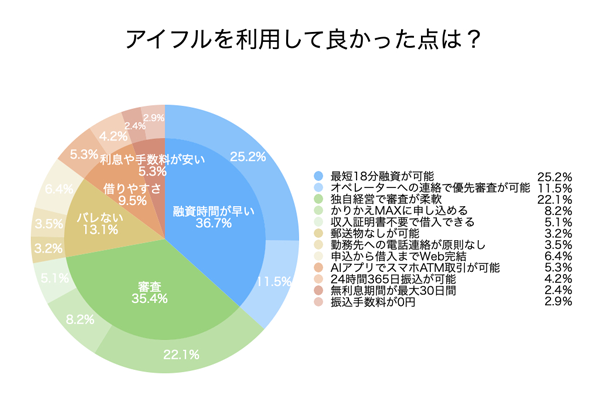

アイフルを実際に利用している人の評判

アイフルで契約している人を対象に、利用してよかった点をアンケートで調査した結果は、以下のとおりです。

アンケートの詳細

| 利用して良かった点 | 回答割合 |

|---|---|

| 最短18分融資が可能* | 25.2% |

| オペレーターへの連絡で優先審査が可能 | 11.5% |

| 独自経営で審査が柔軟 | 22.1% |

| かりかえMAXに申し込める | 8.2% |

| 収入証明書不要で借入できる | 5.1% |

| 郵送物なしが可能 | 3.2% |

| 勤務先への電話連絡が原則なし | 3.5% |

| 申込から借入までWeb完結 | 6.4% |

| AIアプリでスマホATM取引が可能 | 5.3% |

| 24時間365日振込が可能 | 4.2% |

| 無利息期間が最大30日間 | 2.4% |

| 振込手数料が0円 | 2.9% |

注釈

※お申込み時間や審査状況によりご希望に添えない場合があります。

アンケートは、申し込み後の審査や融資されるまでの時間が短い点に魅力を感じている人が多い結果になりました。

プロミスはCOPC認証を10年連続で取得しているから初めて借りる人にも最適

| 金利 | 2.5%~18.0% | 限度額 | 1〜800万円 |

|---|---|---|---|

| 審査時間 | 最短3分審査(回答)* | 融資時間 | 最短3分* |

| 無利息期間 | 最大30日間 | 申込受付時間 | 24時間対応 |

| 担保、保証人 | 不要 | 申込対象年齢 | 18歳以上74歳以下* |

| カードレス | ◯ | Web完結 | ◯ |

| 郵送物なし | ◯ | バレない | ◯ |

プロミスはノンバンク業界で初めて、顧客満足度や品質がグローバルで統一された基準をクリアした証となるCOPC認証を10年連続で獲得した経験があります。

お客様サービスセンターではWebや電話といったニーズに合わせた応対業務が実施されており、顧客の満足度が高かったからです。

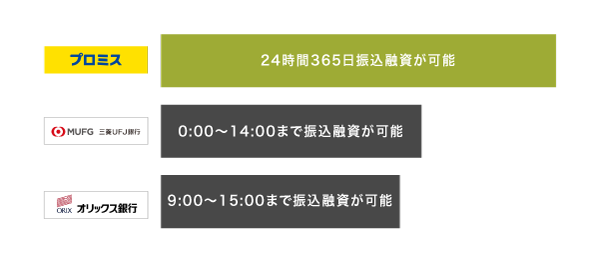

プロミスは、Web申し込み後にアプリローンを利用すると原則24時間365日いつでも振込融資が可能で、初心者でもスマホの操作のみで簡単に借り入れできる利点があります。

借り入れだけではなく契約書のダウンロードや返済もスマホひとつで簡単に終了し、お客様サービスセンターの対応だけではなく使い勝手もよいため顧客満足度が高いのも頷けます。

その証拠にプロミスのアプリローンはダウンロード数が100万を超えており、利用者数がカードローンアプリのなかでもトップクラスです。

スマホひとつで手っ取り早くお金を借りたいのなら、プロミスを選んでみてはいかがでしょうか。

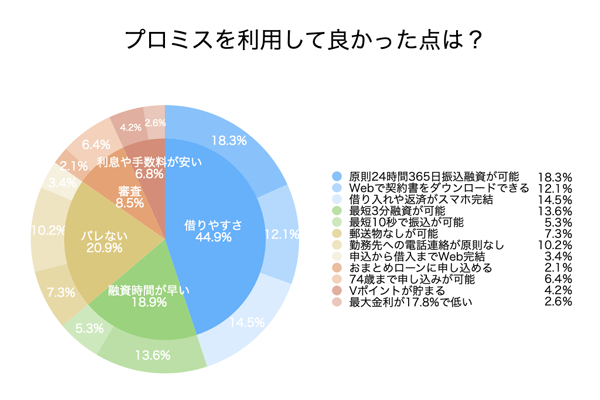

プロミスを実際に利用している人の評判

プロミスを実際に利用している人の評判をアンケートで調査した結果は、以下のとおりです。

アンケートの詳細

| 利用して良かった点 | 回答割合 |

|---|---|

| 原則24時間365日振込融資が可能 | 18.3% |

| Webで契約書をダウンロードできる | 12.1% |

| 借り入れや返済がスマホ完結 | 14.5% |

| 最短20分融資が可能* | 13.6% |

| 最短10秒で振込が可能 | 5.3% |

| 郵送物なしが可能 | 7.3% |

| 勤務先への電話連絡が原則なし | 10.2% |

| 申込から借入までWeb完結 | 3.4% |

| おまとめローンに申し込める | 2.1% |

| 74歳まで申し込みが可能 | 6.4% |

| Vポイントが貯まる | 4.2% |

| 最大金利が18.0%で低い | 2.6% |

注釈

※お申込み時間や審査によりご希望に添えない場合がございます。

※申込の曜日、時間帯によっては翌日以降の取扱となる場合があります。

※新規契約のご融資上限は、本審査により決定となります。

※お申込時の年齢が19歳以下の場合は、収入証明書類のご提出が必須となります。

※高校生(定時制高校生および高等専門学校生も含む)はお申込いただけません。

※収入が年金のみの方はお申込いただけません。

アンケートでは、顧客サービスの環境整備や融資時間の早さに関する回答者が多くなりました。

SMBCモビットのWEB完結申込なら原則として電話連絡なしで借り入れ可能

| 金利 | 3.0~18.0% | 限度額 | 1~800万円 |

|---|---|---|---|

| 審査時間 | 最短15分 | 融資時間 | 最短15分* |

| 無利息期間 | 適用なし | 申込受付時間 | 24時間対応 |

| 担保、保証人 | 不要 | 申込対象年齢 | 満20~74歳* |

| カードレス | ◯ | Web完結 | ◯ |

| 郵送物なし | ◯ | バレない | ◯ |

SMBCモビットのWEB完結申し込みでは、審査時におこなわれる在籍確認で勤務先への電話連絡を原則なしにしてもらえます。

カードローンのなかで勤務先への電話連絡なしで借り入れできる旨を公表しているのは、SMBCモビットだけです。

原則、ご自宅やお勤め先へ確認のご連絡は行っておりません。

※審査を進めるにあたり確認が必要となる場合、事前にお客さまの同意を得たうえでご連絡いたしますので、ご安心くださいませ。引用元:よくある質問-SMBCモビット

指定された追加書類を提出すれば、電話連絡の代替として在籍確認をおこなってもらえます。

電話がかかってくるのは申込者本人の携帯電話のみであり、勤務先へは一切連絡されないため上司や同僚にキャッシングを怪しまれる心配がありません。

もちろん上記で紹介したカードローンと同様に、WEB完結申し込みでカードレスを選択するとローンカードを発行しなくてもスマホひとつで借り入れできます。

自宅に郵送物が届かないので、勤務先だけではなく家族にも内緒でお金を借りることが可能です。

さらにSMBCモビットは2021年5月10日より、ノンバンクで初めてVポイントをカードローンの返済にあてられるサービスを開始しました。

SMBCモビットのローンの返済にはVポイントもご使用いただけます。

会員専用サービス「Myモビ」でのVポイント利用手続き後、1ポイント=1円としてご利用いただけます。

Vポイントで返済できることによって支払いの負担が軽減されるため、日頃からファミリーマートやTSUTAYAでVポイントを貯めている人は検討してみてはいかがでしょうか。

注釈

※申込の曜日、時間帯によっては翌日以降の取扱となる場合があります。

※収入が年金のみの方はお申込いただけません。

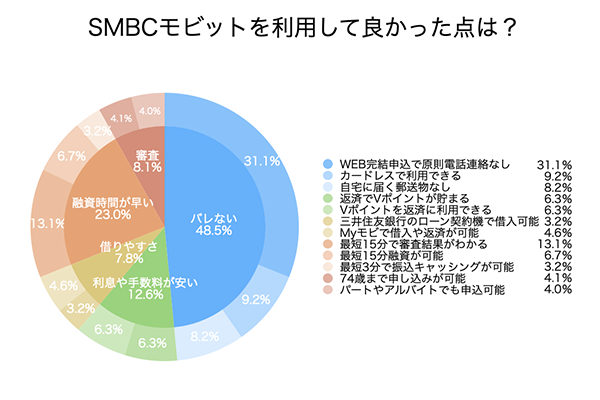

SMBCモビットを実際に利用している人の評判

SMBCモビットへの申し込みを検討している人は、実際の利用者を対象にしたアンケート調査の結果も参考にしてください。

アンケートの詳細

| 利用して良かった点 | 回答割合 |

|---|---|

| WEB完結申込で原則電話連絡なし | 31.1% |

| カードレスで利用できる | 9.2% |

| 自宅に届く郵送物なし | 8.2% |

| 返済でVポイントが貯まる | 6.3% |

| Vポイントを返済に利用できる | 6.3% |

| 三井住友銀行のローン契約機で借入可能 | 3.2% |

| Myモビで借入や返済が可能 | 4.6% |

| 最短15分で審査結果がわかる | 13.1% |

| 最短15分融資が可能 | 6.7% |

| 最短3分で振込キャッシングが可能 | 3.2% |

| 74歳まで申し込みが可能 | 4.1% |

| パートやアルバイトでも申込可能 | 4.0% |

バレないサービスに特化しているSMBCモビットは、アンケート調査でも電話連絡やカードレスに関する項目を評価する回答が多くなりました。

ダイレクトワンは初めての契約なら最大55日間の利息が0円になる

| 金利 | 4.9〜18.0% | 限度額 | 1万円〜300万円 |

|---|---|---|---|

| 審査時間 | 最短30分 | 融資時間 | 最短30分 |

| 無利息期間 | 最大55日間 | 申込受付時間 | Webは24時間対応 |

| 担保、保証人 | 不要 | 申込対象年齢 | 満20〜69歳以下 |

| カードレス | × | Web完結 | ◯ |

| 郵送物なし | × | バレない | ー |

ダイレクトワンは、初めての契約であれば最大55日間の無利息サービスが適用され、期間中の利息が0円になります。

例えば金利18.0%の他社で50万円を55日間借りた場合の利息は約13,561円となりますが、無利息サービスのあるダイレクトワンなら0円に抑えられます。

資本金の少ない中小消費者金融では顧客サービスが充実していないケースがほとんどなので、無利息サービスがあるのはスルガ銀行グループとして運営するダイレクトワンならではの魅力です。

さらに審査時間が最短30分となっており、融資スピードの早さは大手消費者金融にも劣りません。

利息を抑えながら今すぐ借り入れしたいのなら、無利息サービスがあるうえに即日融資も可能なダイレクトワンを選んでみてはいかがでしょうか。

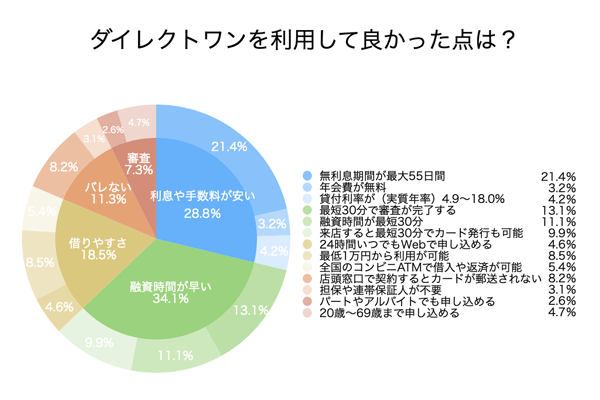

ダイレクトワンを実際に利用している人の評判

ダイレクトワンを利用している人の評判をアンケートで調査した結果は、以下のとおりです。

アンケートの詳細

| 利用して良かった点 | 回答割合 |

|---|---|

| 無利息期間が最大55日間 | 21.4% |

| 年会費が無料 | 3.2% |

| 貸付利率が(実質年率)4.9〜18.0% | 4.2% |

| 最短30分で審査が完了する | 13.1% |

| 融資時間が最短30分 | 11.1% |

| 来店すると最短30分でカード発行も可能 | 9.9% |

| 24時間いつでもWebで申し込める | 4.6% |

| 最低1万円から利用が可能 | 8.5% |

| 全国のコンビニATMで借入や返済が可能 | 5.4% |

| 店頭窓口で契約するとカードが郵送されない | 8.2% |

| 担保や連帯保証が不要 | 3.1% |

| パートやアルバイトでも申し込める | 2.6% |

| 20歳〜69歳まで申し込める | 4.7% |

消費者金融のなかでもレイクに次いで無利息サービスの長いダイレクトワンは、アンケートでも利息や手数料が安い項目に関する回答が多くなりました。

セブン銀行カードローンは全国26,253箇所のセブン銀行ATMで借り入れが可能

| 金利 | 12.0~15.0% | 限度額 | 10~300万円 |

|---|---|---|---|

| 審査時間 | 最短翌日 | 融資時間 | 最短翌日 |

| 無利息期間 | 適用なし | 申込受付時間 | 24時間対応 |

| 担保、保証人 | 不要 | 申込対象年齢 | 満20〜70歳未満 |

| カードレス | ◯ | Web完結 | ◯ |

| 郵送物なし | ◯ | バレない | △ |

セブン銀行カードローンは、全国47都道府県の26,253箇所に設置されているセブン銀行ATMでいつでも借り入れできる利点があります。

セブン銀行ATM設置数は、平均7,000台のメガバンクに比べてかなり多く、借り入れしやすい印象があります。

他社の銀行カードローンはコンビニやスーパーに設置された提携ATMで借り入れできるものの、110円の利用手数料が発生するケースがほとんどです。

一方でセブン銀行ATMは、全国どこにでもあるセブン銀行ATMを利用できるうえ、時間や曜日に関係なく手数料もかかりません。

借り入れ先を銀行カードローンに絞っているなら、セブン銀行カードローンも視野に入れておいて損はないでしょう。

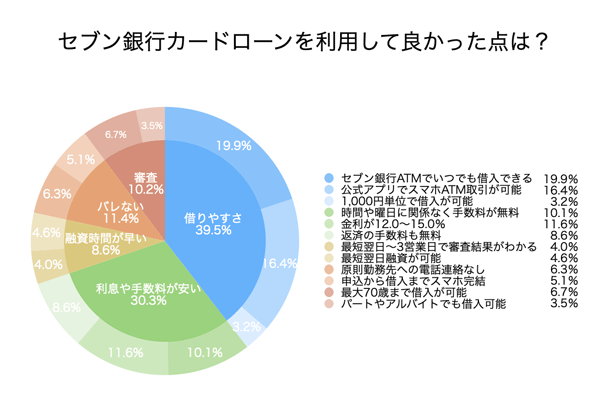

セブン銀行カードローンを実際に利用している人の評判

セブン銀行カードローンの契約者を対象に、利用してよかった点をアンケートで調査した結果は、以下のとおりです。

アンケートの詳細

| 利用して良かった点 | 回答割合 |

|---|---|

| セブン銀行ATMで24時間365日借入できる | 19.9% |

| 公式アプリでスマホATM取引が可能 | 16.4% |

| 1,000円単位で借入が可能 | 3.2% |

| 時間や曜日に関係なく手数料が無料 | 10.1% |

| 金利が12.0~15.0% | 11.6% |

| 返済の手数料も無料 | 8.6% |

| 最短翌日~3営業日で審査結果がわかる | 4.0% |

| 最短翌日融資が可能 | 4.6% |

| 原則勤務先への電話連絡なし | 6.3% |

| 申込から借入までスマホ完結 | 5.1% |

| 最大70歳まで借入が可能 | 6.7% |

| パートやアルバイトでも借入可能 | 3.5% |

24時間365日いつでも借り入れできたり、スマホATM取引が利用できたりといった使い勝手の良さが高く評価されている結果になりました。

千葉銀行カードローンは入金サービスで契約と同時に借り入れできる

| 金利 | 1.4〜14.8% | 限度額 | 10〜800万円 |

|---|---|---|---|

| 審査時間 | 最短翌営業日 | 融資時間 | 最短翌営業日 |

| 無利息期間 | 適用なし | 申込受付時間 | WEBで24時間 |

| 担保、保証人 | 不要 | 申込対象年齢 | 満20〜65歳 |

| カードレス | × | Web完結 | ◯ |

| 郵送物なし | × | バレない | △ |

千葉銀行カードローンは、カードローン入金サービスに対応しており、Webで申し込むと契約と同時に指定した預金口座へ入金してもらうことが可能です。

一般的なカードローンでは郵送でローンカードが届くまで借り入れできず、申し込みから1週間以上の待ち時間が発生するケースがあります。

しかし千葉銀行カードローンならローンカードが手元に届く前に借り入れを開始できるため、銀行カードローンで早めにお金を借りたい人に最適です。

すぐに銀行カードローンでお金を借りたいのなら、千葉銀行カードローンで申し込んでみてはいかがでしょうか。

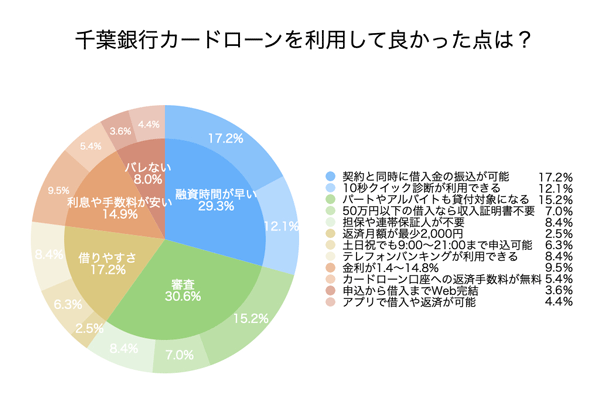

千葉銀行カードローンを実際に利用している人の評判

千葉銀行カードローンを実際に利用している人の評判を調査した結果は、以下のとおりです。

アンケートの詳細

| 利用して良かった点 | 回答割合 |

|---|---|

| 契約と同時に借入金の振込が可能 | 17.2% |

| 10秒クイック診断が利用できる | 12.1% |

| パートやアルバイトも貸付対象になる | 15.2% |

| 50万円以下の借入なら収入証明書不要 | 7.0% |

| 担保や連帯保証人が不要 | 8.4% |

| 返済月額が最少2,000円 | 2.5% |

| 土日祝でも9:00〜21:00まで申込可能 | 6.3% |

| テレフォンバンキングが利用できる | 8.4% |

| 金利が1.4〜14.8% | 9.5% |

| カードローン口座への返済手数料が無料 | 5.4% |

| 申込から借入までWeb完結 | 3.6% |

| アプリで借入や返済が可能 | 4.4% |

地方銀行のなかでも融資時間が早い千葉銀行カードローンは、対応の早さに満足している旨の回答数が多い結果となりました。

横浜銀行カードローンは最大1,000万円までの融資が可能

| 金利 | 年1.5〜14.6% | 限度額 | 10~1,000万円(10万円単位) |

|---|---|---|---|

| 審査時間 | 最短即日* | 融資時間 | 最短即日* |

| 無利息期間 | ー | 申込受付時間 | 24時間対応 |

| 担保、保証人 | 不要 | 申込対象年齢 | 満20歳〜69歳まで |

| カードレス | × | Web完結 | ◯ |

| 郵送物なし | × | バレない | △ |

横浜銀行カードローンは借入限度額が最大1,000万円となっており、まとまった融資にも対応してもらえます。

横浜銀行は地方銀行のなかでも第一地方銀行に分類され、地域の大企業と密接に取引していることから、まとまった融資に対応できる資金力があります。

他行では限度額が最大300〜500万円に設定されているケースも少なくないため、1,000万円のようなまとまった金額を借りたいなら横浜銀行のような資金力が強いカードローンを選ぶのが最適です。

さらに横浜銀行カードローンは審査結果が最短即日に通知され、1週間以上かかるメガバンクと比べて対応がかなり早い利点があります。*

最短で即日審査、翌日に借入OK

引用元:横浜銀行カードローン-横浜銀行

口座を持っていない人でもカードローンと同時申し込みできますので、まとまったお金を早めに借りたい人は横浜銀行カードローンを選んでみてはいかがでしょうか。

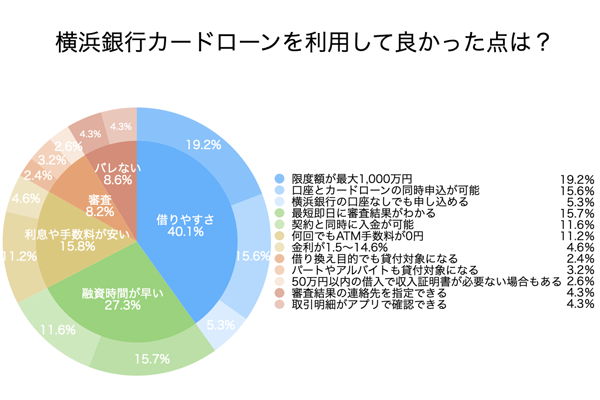

横浜銀行カードローンを実際に利用している人の評判

横浜銀行カードローンの利用者を対象に、評判を調査した結果は以下のとおりです。

アンケートの詳細

| 利用して良かった点 | 回答割合 |

|---|---|

| 限度額が最大1,000万円 | 19.2% |

| 口座開設とカードローンの同時申込が可能 | 15.6% |

| 横浜銀行の口座なしでも申し込める | 5.3% |

| 最短即日に審査結果がわかる* | 15.7% |

| 契約と同時に入金が可能 | 11.6% |

| 何回でもATM手数料が0円 | 11.2% |

| 金利が1.5〜14.6% | 4.6% |

| 借り換え目的でも貸付対象になる | 2.4% |

| パートやアルバイトも貸付対象になる | 3.2% |

| 50万円以内の借入なら収入証明書が必要ない場合もある | 2.6% |

| 審査結果の連絡先を指定できる | 4.3% |

| 取引明細がアプリで確認できる | 4.3% |

アンケートでは、最大1,000万円の融資や口座開設との同時申し込みといった利用のしやすさを評価する回答が多くなりました。

注釈

※審査・融資時間は、お申込の曜日や時間帯などお申込み時の状況により、翌日以降になる場合があります。

※満70歳以降はあらたなお借入はできません。ご返済のみのお取引となります。

住信SBIネット銀行カードローンは金利がネット銀行ならではの水準

| 金利 | 年1.99%~14.79%* | 限度額 | 10~1,000万円 |

|---|---|---|---|

| 審査時間 | 最短数日 | 融資時間 | 最短数日 |

| 無利息期間 | 適用なし | 申込受付時間 | 24時間対応 |

| 担保、保証人 | 不要 | 申込対象年齢 | 満20歳以上満65歳以下 |

| カードレス | ◯ | Web完結 | ◯ |

| 郵送物なし | ◯ | バレない | △ |

住信SBIネット銀行カードローンは適用金利が年1.99%~14.79%で、ネット銀行ならではの水準に設定されているのが特徴です。*

住信SBIネット銀行カードローンのようなネット銀行は店舗を持たず、人件費や光熱費が削減できることからメガバンクよりも低水準の金利を実現しています。

入会金や年会費、借り入れおよび返済時の手数料も0円で、支払う金額を最小限に抑えられるのも嬉しいポイントです。

さらに住信SBIネット銀行カードローンはWeb完結となっており、来店不要で申し込める利点があります。

24時間365日いつでもスマホで申し込めるため、今すぐ自宅で銀行カードローンを契約したい人は住信SBIネット銀行カードローンを選んでみてはいかがでしょうか。

注釈

※ミライノカード(JCB)は、2023年11月30日で新規募集を停止しております。

※利用限度額、金利優遇により金利が決定します。金利優遇条件はこちら

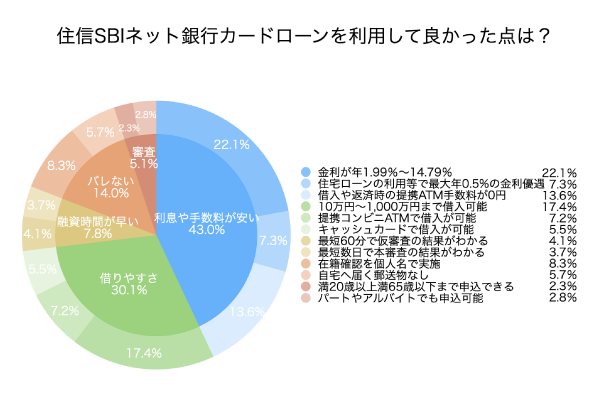

住信SBIネット銀行カードローンを実際に利用している人の評判

住信SBIネット銀行カードローンを実際に利用している人の評判をアンケートで調査した結果は、以下のとおりです。

アンケートの詳細

| 利用して良かった点 | 回答割合 |

|---|---|

| 金利が年1.99%〜14.79% | 22.1% |

| 住宅ローンの利用等で最大年0.5%の金利優遇 | 7.3% |

| 借入や返済時の提携ATM手数料が0円 | 13.6% |

| 10万円〜1,000万円まで借入可能 | 17.4% |

| 提携コンビニATMで借入が可能 | 7.2% |

| キャッシュカードで借入が可能 | 5.5% |

| 最短60分で仮審査の結果がわかる | 4.1% |

| 最短数日で本審査の結果がわかる | 3.7% |

| 在籍確認を個人名で実施 | 8.3% |

| 自宅へ届く郵送物なし | 5.7% |

| 満20歳以上満65際以下まで申込できる | 2.3% |

| パートやアルバイトでも申込可能 | 2.8% |

ネット銀行ならではの金利で借り入れできる点が、高く評価されている結果となりました。

dスマホローンはd払いアプリのホーム画面からもお金を借りられる

| 金利 | 年率0.9%〜17.9%※1 | 限度額 | 1〜300万円 |

|---|---|---|---|

| 審査時間 | 最短即日※2 | 融資時間 | 最短即日※3 |

| 無利息期間 | キャンペーンを確認 | 申込受付時間 | 24時間対応 |

| 担保、保証人 | なし | 申込対象年齢 | 満20〜68歳以下 |

| カードレス | ◯ | Web完結 | ◯ |

| 郵送物なし | ◯ | バレない | ◯ |

dスマホローンは、株式会社NTTドコモが2022年7月20日より提供を開始したスマホ完結のカードローンです。

2022年8月18日にはスマホ決済サービスのd払いと提携できる機能を追加し、dスマホローンの契約が完了するとd払いアプリのホーム画面から借り入れできるようになりました。

d払いアプリで借りたお金は直接d払い残高にチャージできるうえ、そのままネットでd払い決済を利用すると100円を支払うごとに1ポイントのdポイントを付与してもらえます。※4

さらに、dスマホローンにはJICCやCICに照会した信用情報だけではなく、ドコモが提供するサービスの利用状況に応じて融資を判断してもらえるのが特徴です。

また、お客さまご自身の属性・信用情報を中心とした従来の審査手法に加えて、ドコモの回線契約年数やドコモが提供するサービスのご利用情報に基づく与信評価もあわせて実施することで、お客さま一人一人により適した、ご利用いただきやすいローンサービスをご提供いたします。

対象のドコモサービスを利用しているユーザーなら、金利を最大3.0%(年率)も引き下げてもらえるためお得に借り入れできる利点もあります。※1

決して審査に通りやすいわけではないため、今すぐお金を借りたいのなら融資に前向きな消費者金融を選んだほうがよいでしょう。

注釈

※1優遇適用後金利 0.9%~17.9%(実質年率)/基準金利 3.9%~17.9%(実質年率)

ドコモ回線などのご利用状況に応じて、最大年率3.0%の金利優遇が適用。

適用条件はdスマホローン公式サイトでご確認ください。

※2年末年始を除く。最短即日審査は17:00までのお申込みに限ります。なお、お申込み状況等により、翌営業日以降の審査となる場合がございます。

※3システムメンテナンス時間はご利用いただけません。振込実施のタイミングはご利用の金融機関により異なります。

※4d払い残高をご利用いただく場合は、d払いアプリのダウンロード、d払い残高の利用登録および本人確認が必要です。

(d払い残高種別が「現金バリュー」の方のみご利用いただけます。)

※「スマート家計簿 スマー簿」ご利用に基づく優遇金利は、2024年1月25日(木)または26日(金)を最終の通常判定基準日とし、2024年2月29日(木)で適用を終了します。

ただし、最終の通常判定基準日に優遇金利条件が達成されていると判定されたお客さまにおいては、2024年3月以降も契約期間中は年率-0.5%の優遇金利を継続適用します。

詳細はこちら(https://loan.docomo.ne.jp/info/20230821_01/)

※5 ドコモ回線と紐づくdアカウントでお申込みいただく必要があります。

※6 dカード契約に紐づくdアカウントでお申込みいただく必要があります。

※7 d払い残高からの支払いが対象となります。電話料金合算払いからのお支払い、dカードを含むクレジットカードからのお支払い、dポイント利用は対象外です。

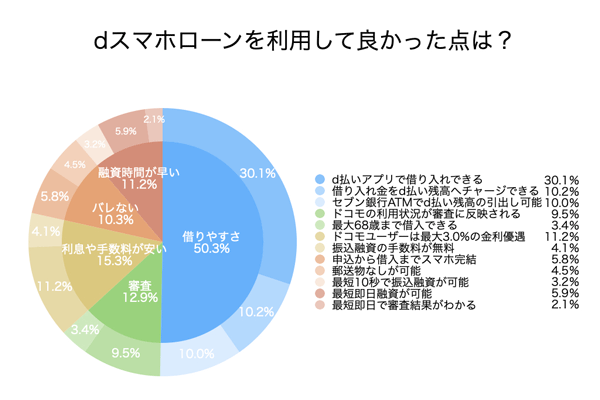

dスマホローンを実際に利用している人の評判

dスマホローンに申し込もうとしている人は、以下で実際の利用者を対象にしたアンケート結果をまとめましたので、参考にしてください。

アンケートの詳細

| 利用して良かった点 | 回答割合 |

|---|---|

| d払いアプリで借り入れできる | 30.1% |

| 借り入れ金をd払い残高へチャージできる | 10.2% |

| セブン銀行ATMでd払い残高の引出し可能 | 10.0% |

| ドコモの利用状況が審査に反映される | 9.5% |

| 最大68歳まで借入できる | 3.4% |

| ドコモユーザーは最大3.0%(年率)の金利優遇 | 11.2% |

| 振込融資の手数料が無料 | 4.1% |

| 申込から借入までスマホ完結 | 5.8% |

| 郵送物なしが可能 | 4.5% |

| 最短10秒で振込融資が可能 | 3.2% |

| 最短即日融資が可能 | 5.9% |

| 最短即日で審査結果がわかる | 2.1% |

アンケートでは、d払いアプリで借り入れできたり残高にチャージできたりといった使い勝手のよさを評価する人が多い結果となりました。

注釈

※年末年始を除く。最短即日審査は17:00までのお申込みに限ります。なお、お申込み状況等により、翌営業日以降の審査となる場合がございます。

楽天銀行スーパーローンはスマホ完結だから来店不要で契約できる

| 金利 | 年1.9〜14.5% | 限度額 | 10〜800万円 |

|---|---|---|---|

| 審査時間 | 最短即日から | 融資時間 | 最短即日から |

| 無利息期間 | 適用なし | 申込受付時間 | 24時間対応 |

| 担保、保証人 | 不要 | 申込対象年齢 | 満20〜62歳以下 |

| カードレス | × | Web完結 | ◯ |

| 郵送物なし | × | バレない | × |

楽天銀行スーパーローンは、申し込みから契約まで来店不要で完結するネット銀行のカードローンです。

店舗や自動契約機へ出向く必要がなく、自宅にいながらスマホやパソコンで簡単に契約できます。

契約後はWeb会員ページであるメンバーズデスクを経由して24時間いつでも振込融資が可能で、深夜や早朝の借り入れにも対応してもらえます。

いつでもどこでも手数料無料でお借入できます。ご登録口座が「楽天銀行口座」のかたは24時間365日即時振込も可能です。

他にも適用利率が年1.9〜14.5%となっており、借り入れの見直しに活用できるのも嬉しいポイントです。

もちろん口座開設は不要で、楽天銀行の口座を持っていない人でも利用できます。

今はメガバンク並みの審査難易度となっているため、お金を借りられる可能性を高めたいのなら融資に前向きな消費者金融を選んだほうがよいでしょう。

注釈

※会員優遇には一部例外がございます。

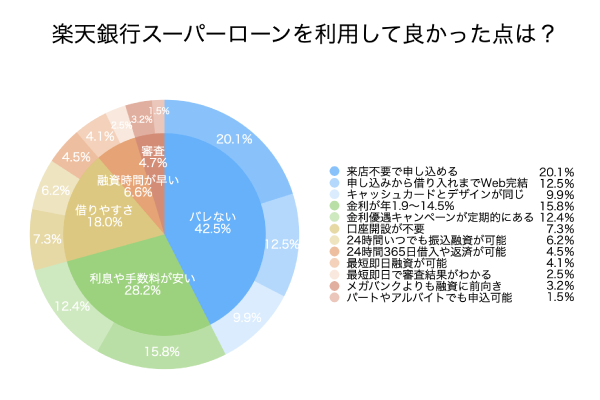

楽天銀行スーパーローンを実際に利用している人の評判

楽天銀行スーパーローンを実際に利用している人の評判は、以下のとおりです。

アンケートの詳細

| 利用して良かった点 | 回答割合 |

|---|---|

| 来店不要で申し込める | 20.1% |

| 申し込みから借り入れまでWeb完結 | 12.5% |

| キャッシュカードとデザインが同じ | 9.9% |

| 金利が年1.9〜14.5% | 15.8% |

| 金利優遇キャンペーンが定期的にある | 12.4% |

| 口座開設が不要 | 7.3% |

| 24時間いつでも振込融資が可能 | 6.2% |

| 24時間365日借入や返済が可能 | 4.5% |

| 最短即日から融資が可能 | 4.1% |

| 最短即日から審査結果がわかる | 2.5% |

| メガバンクよりも融資に前向き | 3.2% |

| パートやアルバイトでも申込可能 | 1.5% |

ネット銀行であることから、メガバンクと違って来店不要やWeb完結といったバレづらい点に魅力を感じている利用者が多くなりました。

東京スター銀行 スターカードローンαは口座残高不足時の自動融資が可能

| 金利 | 年率1.5〜14.6% | 限度額 | 10〜1,000万円 |

|---|---|---|---|

| 審査時間 | 最短2営業日 | 融資時間 | 最短1~2週間程度 |

| 無利息期間 | 契約日から30日間は利息0円* | 申込受付時間 | 24時間対応 |

| 担保、保証人 | 不要 | 申込対象年齢 | 満20〜69歳 |

| カードレス | × | Web完結 | ◯ |

| 郵送物なし | × | バレない | ◯ |

東京スター銀行 スターカードローンαは自動融資サービスに対応しており、口座残高が不足した際に自動で貸付を実施してもらえます。*

例えば口座残高が少ない状態で引き落としやデビットカードの支払いが発生した場合、手続きなしで不足分が補填されます。

口座への入金を忘れてしまっても、支払いが間に合うのが嬉しいポイントです。

もちろん一般的なカードローンと同様にローンカードやアプリを利用して借り入れすることもでき、インターネットバンキングやATMで都合に合わせて借り方を選べます。

自動融資サービスなどの機能によって普段使いのしやすいカードローンなため、利便性を重視するなら東京スター銀行 スターカードローンαを選ぶとよいでしょう。

注釈

※お借り入れ日ではなくご契約日から30日間となりますのでご注意ください。

※自動融資の対象外の取引があります。詳しくは商品説明書をご確認ください。

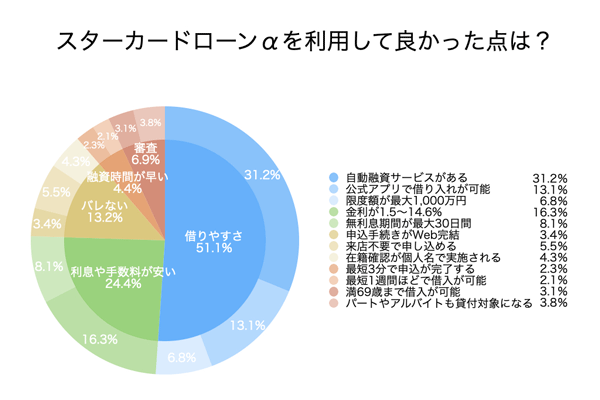

東京スター銀行 スターカードローンαを実際に利用している人の評判

東京スター銀行 スターカードローンαで契約している人を対象に、利用してよかった点をアンケートで調査した結果は、以下のとおりです。

アンケートの詳細

| 利用して良かった点 | 回答割合 |

|---|---|

| 自動融資サービスがある | 31.2% |

| 公式アプリで借り入れが可能 | 13.1% |

| 限度額が最大1,000万円 | 6.8% |

| 金利が年率1.5〜14.6% | 16.3% |

| 無利息期間が最大30日間 | 8.1% |

| 申込手続きがWeb完結 | 3.4% |

| 来店不要で申し込める | 5.5% |

| 在籍確認が個人名で実施される | 4.3% |

| 最短3分で申込が完了する | 2.3% |

| 最短1週間ほどで借入が可能 | 2.1% |

| 満69歳まで借入が可能 | 3.1% |

| パートやアルバイトも貸付対象になる | 3.8% |

アンケートでは、自動融資サービスや公式アプリといった借り入れする際の手順が簡単な点を評価する回答が多くなりました。

JCBカードローン FAITHは5万円までの借入なら金利5.0%固定で借りられる

| 金利 | 4.40〜12.5% | 限度額 | 最大500万円 |

|---|---|---|---|

| 審査時間 | 最短即日 | 融資時間 | 最短3営業日 |

| 無利息期間 | 適用なし | 申込受付時間 | 24時間対応 |

| 担保、保証人 | 不要 | 申込対象年齢 | 満20〜58歳以下 |

| カードレス | × | Web完結 | ◯ |

| 郵送物なし | × | バレない | △ |

JCBカードローン FAITHは、返済方法でキャッシング1回払いを選択すると借り入れ金額5万円まで金利を5.0%にしてもらえます。

カードローン「FAITH」のキャッシング1回払いは利率5.00%(実質年率)の固定金利。最大5万円まで利用できます。

通常の適用利率は4.40〜12.5%となっているため、最大7.5%の金利優遇を受けることが可能です。

借り入れ金額が5万円を超えそうな場合であっても、一度返済をすれば金利の優遇が継続されます。

さらに月3回までコンビニATMや銀行ATMの利用手数料が無料で、無駄に支払うお金を最小限に抑えられるのも嬉しいポイントです。

もちろん振込融資にも対応しており、ローンカードが自宅に届いた後に借りたい金額をスマホで入力するだけで簡単にお金を借りられます。

ローンカードが郵送される際の送り主は株式会社ジェーシービーと記載されているので、新しいクレジットカードを作った旨の言い訳をしておけば家族にもバレないでしょう。

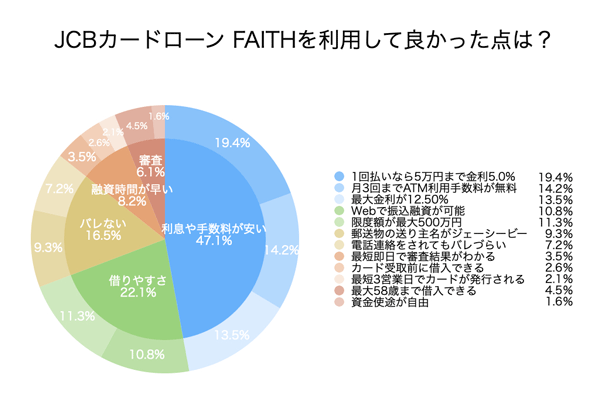

JCBカードローン FAITHを実際に利用している人の評判

JCBカードローン FAITHの契約者を対象に、利用してよかった点をアンケートで調査した結果は、以下のとおりです。

アンケートの詳細

| 利用して良かった点 | 回答割合 |

|---|---|

| 1回払いなら5万円まで金利5.0% | 19.4% |

| 月3回までATM利用手数料が無料 | 14.2% |

| 最大金利が12.50% | 13.5% |

| Webで振込融資が可能 | 10.8% |

| 限度額が最大500万円 | 11.3% |

| 郵送物の送り主名がジェーシービー | 9.3% |

| 電話連絡をされてもバレづらい | 7.2% |

| 最短即日で審査結果がわかる | 3.5% |

| カード受取前に借入できる | 2.6% |

| 最短3営業日でカードが発行される | 2.1% |

| 最大58歳まで借入できる | 4.5% |

| 資金使途が自由 | 1.6% |

キャッシング1回払いで適用される金利やATM手数料が無料になる点など、信販系カードローンならではの利点を魅力に感じている人が多い結果になりました。

au PAY スマートローンは借入金をチャージするとPontaポイントが貯まる

| 金利 | 実質年率2.9〜18.0%* | 利用限度額 | 1万円〜100万円 |

|---|---|---|---|

| 審査時間 | 最短30分* | 融資時間 | 最短即日* |

| 無利息期間 | 適用なし | 申込受付時間 | 24時間対応 |

| 担保、保証人 | 不要 | 申込対象年齢 | 満20〜70歳以下 |

| カードレス | ◯ | Web完結 | ◯ |

| 郵送物なし | ◯ | バレない | △ |

au PAY スマートローンは、KDDI株式会社の傘下であるauフィナンシャルサービス株式会社が展開しているカードローンです。

借りたお金をそのままau PAYへチャージでき、買い物すると利用料金200円ごとに1Pontaポイントが貯まります。

au PAY スマートローンでPontaポイントがもらえる仕組みについては、公式ホームページにも記載されています。

au PAY プリペイドカードやau PAYで使えばPontaポイントがたまる!

ご利用額200円(税込)ごとに1Pontaポイントがたまります。

普段の買い物にも利用しやすいうえ、Pontaポイントも貯められるのはローソンと業務提携を結んでいるKDDIグループならではのサービスです。

さらにau IDを持っている人は、au PAY スマートローンを申し込む際に登録情報が自動的に反映されます。

面倒な入力作業が省略されますので、auのスマホを利用しているのであれば申し込んでみてはいかがでしょうか。

注釈と貸付条件

※お申し込みの内容により、お手続きにお時間がかかる場合や、ご希望に沿えない場合がございます。

※2020年4月28日以前にお申し込みの方は8.0%~18.0%(実質年率)

※審査に応じてお客さまごとに適用金利を決定

au PAY スマートローンの貸付条件

| 称号 | auフィナンシャルサービス株式会社 |

|---|---|

| 登録番号 | 関東財務局長(4)第01503号 |

| 金利 | 2.9%~18.0%(実質年率)※2020年4月28日以前にお申し込みの方は8.0%~18.0%(実質年率) |

| 返済方式 | 借入時残高スライド元利定額返済方式 |

| 返済回数及び返済期間 | 最長60回(5年) |

| 遅延損害金 | 20.0%(実質年率) |

| 担保・保証人 | 不要 |

| ご利用限度額 | 1万円~100万円 |

| 審査 | 要審査 |

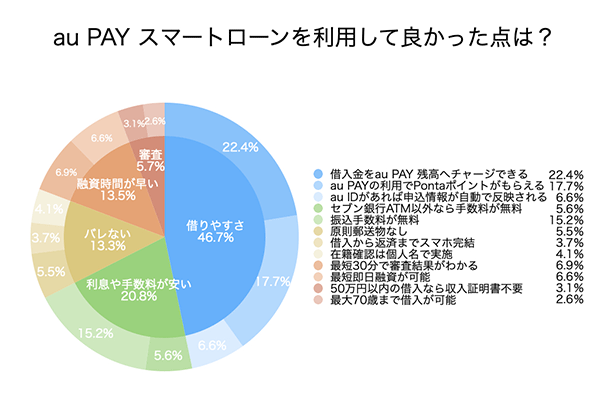

au PAY スマートローンを実際に利用している人の評判

au PAY スマートローンの利用者を対象に、実際の評判をアンケートで調査した結果は、以下のとおりです。

アンケートの詳細

| 利用して良かった点 | 回答割合 |

|---|---|

| 借入金をau PAY 残高へチャージできる | 22.4% |

| au PAYの利用でPontaポイントがもらえる | 17.7% |

| au IDがあれば申込情報が自動で反映される | 6.6% |

| セブン銀行ATM以外なら手数料が無料 | 5.6% |

| 振込手数料が無料 | 15.2% |

| 原則郵送物なし | 5.5% |

| 借入から返済までスマホ完結 | 3.7% |

| 在籍確認は個人名で実施 | 4.1% |

| 最短30分で審査結果がわかる | 6.9% |

| 最短即日融資が可能 | 6.6% |

| 50万円以内の借入なら収入証明書不要 | 3.1% |

| 最大70歳まで借入が可能 | 2.6% |

au PAY スマートローンの利用者は借入金をau PAY 残高へチャージできるうえ、au PAYの支払いでPontaポイントが付与されることから、使い勝手の良さとポイント付与のお得さに魅力を感じている結果となりました。

愛媛銀行のひめぎんクイックカードローンは返済日を自由に決められる

| 金利 | 4.4~14.6% | 限度額 | 最大800万円 |

|---|---|---|---|

| 審査時間 | 最短翌営業日 | 融資時間 | 最短3〜4営業日 |

| 無利息期間 | 最大30日間 | 申込受付時間 | 24時間対応 |

| 担保、保証人 | なし | 申込対象年齢 | 満20〜65歳 |

| カードレス | × | Web完結 | ◯ |

| 郵送物なし | × | バレない | △ |

愛媛銀行のひめぎんクイックカードローンは、毎月1日から月末の範囲内で、返済日を自由に決められるのが特徴です。

例えば返済日を給料日後に設定すれば、お金を使いすぎて支払いができなくなるのを回避できます。

一般的なカードローンでは約定返済日を指定されるため、都合の良い日付を選択できるのは愛媛銀行のひめぎんクイックカードローンならではの魅力です。

さらにコンビニATMの利用手数料が無料になるうえ、最大30日間の無利息期間が適用されるメリットもあります。

無駄に支払うお金を抑えられるため、より一層返済の負担を抑えることが可能です。

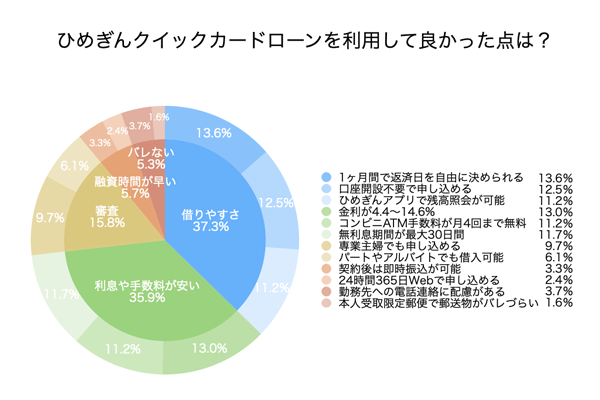

愛媛銀行のひめぎんクイックカードローンを実際に利用している人の評判

ひめぎんクイックカードローンを実際に利用した人の評判は、以下のとおりです。

アンケートの詳細

| 利用して良かった点 | 回答割合 |

|---|---|

| 1ヶ月間で返済日を自由に決められる | 13.6% |

| 口座開設不要で申し込める | 12.5% |

| ひめぎんアプリで残高照会が可能 | 11.2% |

| 金利が4.4~14.6% | 13.0% |

| コンビニATMの利用手数料が月4回まで無料 | 11.2% |

| 無利息期間が最大30日間 | 11.7% |

| 専業主婦でも申し込める | 9.7% |

| パートやアルバイトでも借入可能 | 6.1% |

| 契約後は即時振込が可能 | 3.3% |

| 24時間365日Webで申し込める | 2.4% |

| 勤務先への電話連絡に配慮がある | 3.7% |

| 本人受取限定郵便で郵送物がバレづらい | 1.6% |

アンケートでは、借り入れから返済まで含んだ利用しやすさを評価した人が多い結果になりました。

きらぼし銀行カードローンはパートや派遣社員でも貸付対象になる

| 金利 | 1.6~14.8% | 限度額 | 10〜1,000万円 |

|---|---|---|---|

| 審査時間 | 最短3~5営業日 | 融資時間 | 最短1週間 |

| 無利息期間 | 適用なし | 申込受付時間 | 24時間対応 |

| 担保、保証人 | なし | 申込対象年齢 | 満20〜64歳 |

| カードレス | × | Web完結 | ◯ |

| 郵送物なし | × | バレない | △ |

きらぼし銀行カードローンは、パートやアルバイト、派遣社員といった非正規雇用者でも貸付対象になります。

東京都内に本店を置く唯一の地方銀行であることから、メガバンクで貸し渋りされやすい低所得者にも前向きに融資を実施している印象があります。

50万円以下の借り入れであれば収入証明書不要になるのも、収入の少ない人が申し込みやすい理由のひとつです。

他にも1.6〜14.8%のメガバンクに劣らない金利で借り入れでき、利息を抑えられる利点もあります。

非正規雇用者でカードローンを利用したいのなら、貸付の敷居が低いうえに無駄に支払うお金も抑えられるきらぼし銀行カードローンを選んでみてはいかがでしょうか。

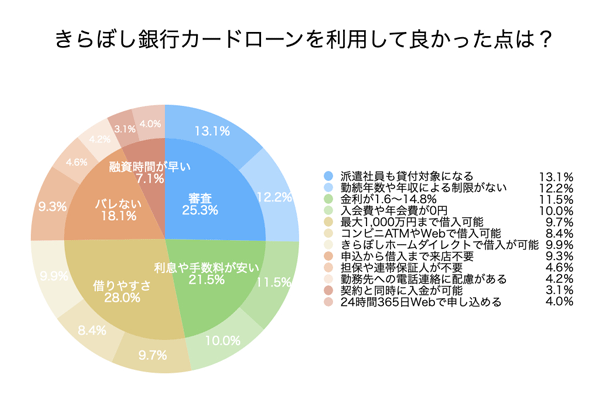

きらぼし銀行カードローンを実際に利用している人の評判

きらぼし銀行カードローンを利用している人の評判を、以下で表にまとめましたので参考にしてください。

アンケートの詳細

| 利用して良かった点 | 回答割合 |

|---|---|

| 派遣社員も貸付対象になる | 13.1% |

| 勤続年数や年収による制限がない | 12.2% |

| 金利が1.6〜14.8% | 11.5% |

| 入会費や年会費が0円 | 10.0% |

| 最大1,000万円まで借入可能 | 9.7% |

| コンビニATMやWebで借入可能 | 8.4% |

| きらぼしホームダイレクトで借入が可能 | 9.9% |

| 申込から借入まで来店不要 | 9.3% |

| 担保や連帯保証人が不要 | 4.6% |

| 勤務先への電話連絡に配慮がある | 4.2% |

| 契約と同時に入金が可能 | 3.1% |

| 24時間365日Webで申し込める | 4.0% |

アンケートでは、審査基準および利息や手数料の項目に関する回答が多くなりました。

ベルーナノーティスは配偶者貸付に対応しているから専業主婦でも貸付対象

| 金利 | 4.5〜18.0% | 限度額 | 最大300万円 |

|---|---|---|---|

| 審査時間 | 最短30分 | 融資時間 | 最短即日 |

| 無利息期間 | 最大14日間 | 申込受付時間 | 24時間対応 |

| 担保、保証人 | 不要 | 申込対象年齢 | 満20〜80歳 |

| カードレス | × | Web完結 | ◯ |

| 郵送物なし | × | バレない | ◯ |

ベルーナノーティスは貸金業者が提供するカードローンのなかで唯一、配偶者貸付に対応しており、働いていない専業主婦でも貸付対象になります。

ベルーナノーティスでは、貸金業法の例外貸付にあたる配偶者貸付を行っています。ご自身に収入なしの専業主婦のお客様でも、配偶者様にご収入があればカードローン・キャッシングでのお借入可能です。

配偶者貸付とは、夫の収入と合算して年収の3分の1までお金を借りられる制度のことを指します。

一般的な貸金業者の場合、収入のない専業主婦は借り入れできませんが、ベルーナノーティスなら例えば夫に300万円の年収があれば100万円まで借り入れが可能です。

ベルーナノーティスは通信販売会社のベルーナが運営元であることから、配偶者貸付を導入してメインターゲット層である女性へ前向きに融資を実施している印象があります。

もちろん配偶者貸付を利用してベルーナノーティスで契約しても、夫へ直接連絡されませんので、内緒でお金を借りられます。

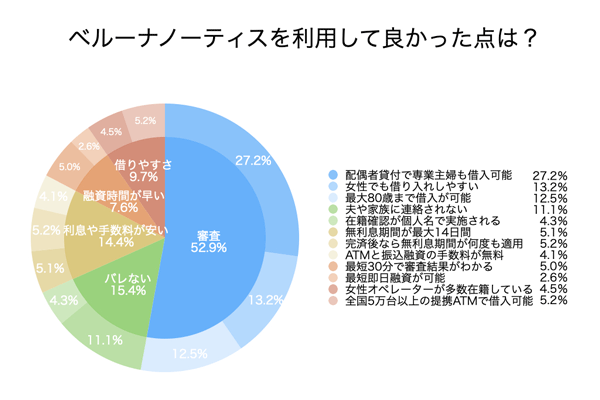

ベルーナノーティスを実際に利用している人の評判

ベルーナノーティスで申し込みを検討している人は、実際に利用した人の評判も参考にしてください。

アンケートの詳細

| 利用して良かった点 | 回答割合 |

|---|---|

| 配偶者貸付で専業主婦も借入可能 | 27.2% |

| 女性でも借り入れしやすい | 13.2% |

| 最大80歳まで借入が可能 | 12.5% |

| 夫や家族に連絡されない | 11.1% |

| 在籍確認が個人名で実施される | 4.3% |

| 無利息期間が最大14日間 | 5.1% |

| 完済後なら無利息期間が何度も適用 | 5.2% |

| ATMと振込融資の手数料が無料 | 4.1% |

| 最短30分で審査結果がわかる | 5.0% |

| 最短即日融資が可能 | 2.6% |

| 女性オペレーターが多数在籍している | 4.5% |

| 全国5万台以上の提携ATMで借入可能 | 5.2% |

ベルーナノーティスは利用者の72%が女性であることから、配偶者貸付を評価する回答数が多くなりました。*

注釈および引用元

UI Supportのカードローンは臨時返済型だから毎月の支払いが利息だけで済む

| 金利 | 13.5%(変動金利) | 限度額 | 最大10万円 |

|---|---|---|---|

| 審査時間 | 最短1週間〜10日間 | 融資時間 | 最短1週間〜10日間 |

| 無利息期間 | 適用なし | 申込受付時間 | 24時間対応 |

| 担保、保証人 | 不要 | 申込対象年齢 | 満20〜65歳 |

| カードレス | ◯ | Web完結 | ◯ |

| 郵送物なし | ◯ | バレない | ◯ |

UI Supportのカードローンは、UI銀行と株式会社オリエントコーポレーション(オリコ)が保証業務を提携して2023年3月2日に取り扱いを開始したばかりの新しい商品です。

返済形式が臨時返済型となっており、一般的なカードローンと違って利息のみを毎月支払えば元金の返済を遅らせることができます。

例えば一般的なカードローンで10万円を借りた場合は翌月から1ヶ月あたり4,000〜8,000円の支払いが必要ですが、UI Supportなら利息分として1,000円程度の返済で済みます。

元金はボーナス月や決算賞与のタイミングなど余裕があるときまで返済しなくても良いため、毎月の支払いが不安な人に最適です。

さらにUI Supportのカードローンは融資形態が当座貸越となり、口座残高が不足した場合に自動で貸し付けられる仕組みで、引き落としが間に合わないときにも役立ちます。

借り入れまでの流れがアプリで完結するため、今すぐその場で申し込みたい人はUI Supportのカードローンを選んでみてはいかがでしょうか。

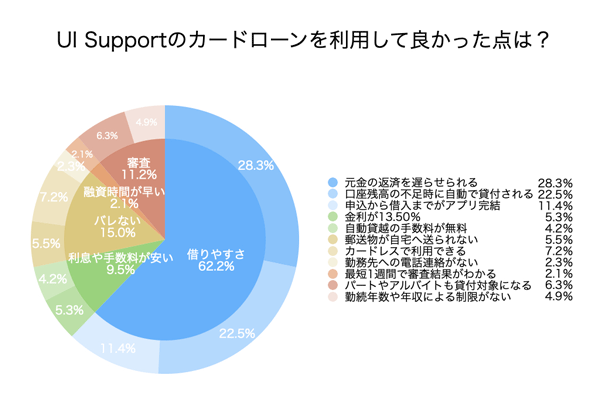

UI Supportのカードローンを実際に利用している人の評判

UI Supportのカードローンを実際に利用した人を対象としたアンケート調査を実施した結果は、以下のとおりです。

アンケートの詳細

| 利用して良かった点 | 回答割合 |

|---|---|

| 元金の返済を遅らせられる | 28.3% |

| 口座残高の不足時に自動的で貸付される | 22.5% |

| 申し込みから借り入れまでがアプリ完結 | 11.4% |

| 金利が13.50% | 5.3% |

| 自動貸越の手数料が無料 | 4.2% |

| 郵送物が自宅へ送られない | 5.5% |

| カードレスで利用できる | 7.2% |

| 勤務先への電話連絡がない | 2.3% |

| 最短1週間で審査結果がわかる | 2.1% |

| パートやアルバイトも貸付対象になる | 6.3% |

| 勤続年数や年収による制限がない | 4.9% |

アンケートでは、利息のみの支払いで返済を遅らせられたり、自動貸付ができたりといった借り入れの仕組みを評価する回答が半数を占めました。

三井住友カードのカードローンは低金利と最短5分融資のどちらも叶う

| 金利 | 1.5~15.0% | 限度額 | 最大900万円 |

|---|---|---|---|

| 審査時間 | 最短5分* | 融資時間 | 最短5分* |

| 無利息期間 | ー | 申込受付時間 | 24時間対応 |

| 担保、保証人 | 不要 | 申込対象年齢 | 満20〜69歳以下 |

| カードレス | ◯* | Web完結 | ◯ |

| 郵送物なし | ◯ | バレない | ◯ |

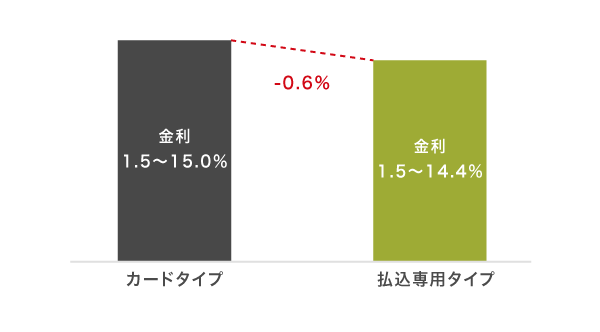

三井住友カードのカードローンは、振込専用タイプとカードタイプの2種類から自分の都合に合わせてプランを選択できるのが特徴です。

カードタイプでは1.5~15.0%の金利が適用されますが、振込専用タイプを選択すると1.5~14.4%まで引き下げてもらえます。

さらに独自の適用利率引き下げサービスを提供しており、滞りなく返済を続けると翌年度から毎年0.3%ずつ金利を下げてもらえます。

最大1.2%まで金利が下がるので、最終的には0.3~13.2%で借り入れすることが可能です。

さらに振込専用タイプとカードタイプのどちらも最短5分融資にも対応しており、Webで申し込むとすぐに借り入れできます。*

最短5分融資と低金利のどちらも叶えられるのは、三井住友カードのカードローンならではの魅力です。*

最新情報

管理人の経験上、三井住友カード カードローンのような新しい金融商品は、新規顧客を獲得する目的で融資に前向きになる印象があります。

アコムやアイフルといった昔から営業している大手消費者金融ではなく、新しいカードローンを探している人にも最適です。

注釈

※お申込みの時間帯や審査の状況によって、当日中のご融資ができない場合があります。

※最短5分の会員番号発行は、新規契約時点でのご利用枠が50万円でのお申込みとなります。

※最短5分の会員番号発行 受付時間:9:00〜19:30

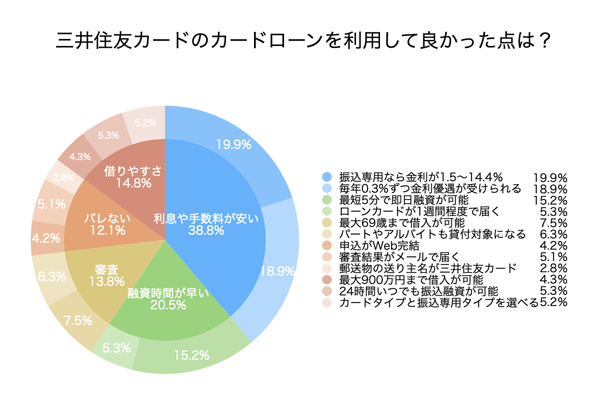

三井住友カードのカードローンを実際に利用している人の評判

三井住友カードのカードローンを利用している人を対象に、利用してよかった点をアンケートで調査した結果は、以下のとおりです。

アンケートの詳細

| 利用して良かった点 | 回答割合 |

|---|---|

| 振込専用なら金利が1.5~14.4%になる | 19.9% |

| 毎年0.3%ずつ金利優遇が受けられる | 18.9% |

| 最短5分で即日融資が可能 | 15.2% |

| ローンカードが1週間程度で届く | 5.3% |

| 最大69歳まで借入が可能 | 7.5% |

| パートやアルバイトも貸付対象になる | 6.3% |

| 申込がWeb完結 | 4.2% |

| 審査結果がメールで届く | 5.1% |

| 郵送物の送り主名が三井住友カード | 2.8% |

| 最大900万円まで借入が可能 | 4.3% |

| 24時間いつでも振込融資が可能 | 5.3% |

| カードタイプと振込専用タイプを選べる | 5.2% |

アンケートでも金利優遇に関する評価が多くなり、実際の利用者が無駄に支払うお金を抑えられる点を魅力に感じていることがわかりました。

ORIX MONEY(オリックスマネー)なら借入や返済がスマホひとつで完結

| 金利 | 1.5〜17.8% | 限度額 | 10〜800万円 |

|---|---|---|---|

| 審査時間 | 最短60分 | 融資時間 | 最短即日 |

| 無利息期間 | ー | 申込受付時間 | 24時間対応 |

| 担保、保証人 | 原則不要 | 申込対象年齢 | 満20〜69歳以下 |

| カードレス | ◯ | Web完結 | ◯ |

| 郵送物なし | ◯ | バレない | ◯ |

ORIX MONEY(オリックスマネー)は、2022年2月14日にリリースされた新しいカードローンです。

WEB申し込み後に公式アプリをインストールすると、借り入れや返済がスマホひとつで完結し、家族や同僚に内緒でお金を借りられます。

借り入れ時はスマホに借りたい金額を入力するだけで、すぐに銀行口座へ現金を振り込んでもらうことが可能です。

モアタイムシステムに対応しているため、銀行の営業時間外となる土日や夜間でも24時間すぐに現金を受け取れます。

さらにORIX MONEY(オリックスマネー)の公式アプリを提示すると、以下のようなオリックスグループの優待サービスも使い放題になります。

- オリックスレンタカーの基本料金が優待価格で利用できる

- オリックスカーシェアの新規入会で1,050円のICカード発行手数料が無料になる

- オリックスカーシェアの新規入会で月額基本料が2ヵ月無料になる

- オリックスカーシェアの新規入会で2,200円分の時間料金が無料になる(2ヵ月間)

- 個人向けカーリースの新規制約でAmazonギフト券2,000円分がもらえる

スマホですぐにお金を借りられるだけではなく会員限定特典まで受けられるのは、銀行業界やクレジット業界で大手のオリックスグループが手がけるORIX MONEYならではの魅力です。

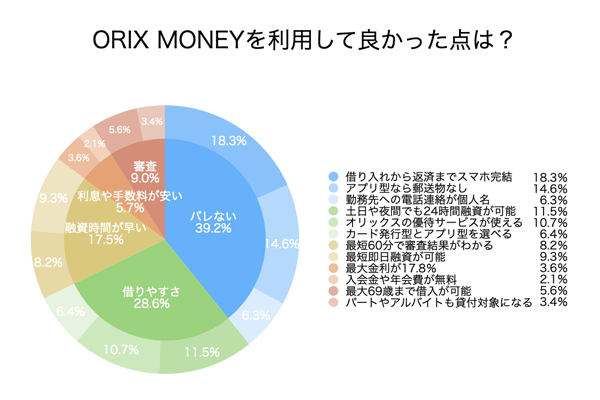

ORIX MONEYを実際に利用している人の評判

ORIX MONEYを実際に利用している人の評判は、以下のとおりです。

アンケートの詳細

| 利用して良かった点 | 回答割合 |

|---|---|

| 借り入れから返済までスマホ完結 | 18.3% |

| アプリ型なら郵送物なし | 14.6% |

| 勤務先への電話連絡が個人名 | 6.3% |

| 土日や夜間でも24時間振込融資が可能 | 11.5% |

| オリックスの優待サービスが使える | 10.7% |

| カード発行型とアプリ型を選べる | 6.4% |

| 最短60分で審査結果がわかる | 8.2% |

| 最短即日融資が可能 | 9.3% |

| 最大金利が17.8% | 3.6% |

| 入会金や年会費が無料 | 2.1% |

| 最大69歳まで借入が可能 | 5.6% |

| パートやアルバイトも貸付対象になる | 3.4% |

アンケートでは、スマホ完結や郵送物なしといったアプリの取り引きを専門とするORIX MONEYならではの評判が高くなりました。

PayPay銀行カードローンは70歳未満まで申し込めるから高齢者にも最適

| 金利 | 1.59〜18.0% | 限度額 | 1〜1,000万円 |

|---|---|---|---|

| 審査時間 | 最短翌日 | 融資時間 | 最短翌日 |

| 無利息期間 | 最大30日間 | 申込受付時間 | 24時間対応 |

| 担保、保証人 | 不要 | 申込対象年齢 | 20歳以上〜70歳未満 |

| カードレス | × | Web完結 | ◯ |

| 郵送物なし | × | バレない | △ |

PayPay銀行カードローンは申し込み対象年齢が満70歳未満となっており、高齢者でも申し込めるのが特徴です。

他社の場合は申し込める上限年齢が満65〜69歳までに設定されているため、PayPay銀行カードローンのほうが高齢者への融資に前向きな印象があります。

さらにPayPay銀行カードローンは配偶者に安定した収入があれば年金生活でも自分名義で借り入れできる旨を公表しており、満足に働けない高齢者でも借り入れできます。

配偶者に安定した収入があればお申し込みいただけます。年金による一定の収入がある方も同様です。

引用元:商品要項-PayPay銀行

年金収入のみでは申し込めないものの夫や妻、同居している子供などが安定した収入を得ていれば審査で加味してもらえるため、他社と違って不利になりません。

申し込んだ年齢が満70歳でも満73歳となる誕生月の月末までは借り入れを続けられるため、高齢者でお金を借りたい人はPayPay銀行カードローンで申し込んでみてはいかがでしょうか。

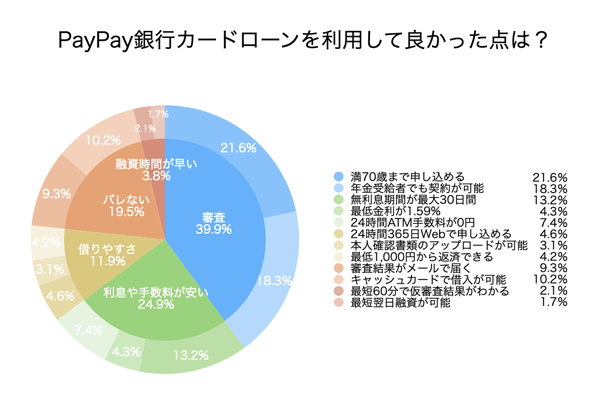

PayPay銀行カードローンを実際に利用している人の評判

PayPay銀行カードローンを検討している人は、すでに利用している人の評判も参考にしてみてはいかがでしょうか。

アンケートの詳細

| 利用して良かった点 | 回答割合 |

|---|---|

| 70歳未満まで申し込める | 21.6% |

| 年金受給者でも契約が可能 | 18.3% |

| 無利息期間が最大30日間 | 13.2% |

| 最低金利が1.59% | 4.3% |

| 24時間ATM手数料が0円 | 7.4% |

| 24時間365日Webで申し込める | 4.6% |

| 本人確認書類のアップロードが可能 | 3.1% |

| 最低1,000円から返済できる | 4.2% |

| 審査結果がメールで届く | 9.3% |

| キャッシュカードで借入が可能 | 10.2% |

| 最短60分で仮審査結果がわかる | 2.1% |

| 最短翌日融資が可能 | 1.7% |

当サイトで実施したアンケートでは、70歳や年金受給者といった高齢者でも申し込める点を評価する回答が多くなりました。

みんなの銀行 Loanは最短翌日までにアプリで借入できるスピード感が特徴

| 金利 | 1.5~14.5% | 限度額 | 10〜1,000万円 |

|---|---|---|---|

| 審査時間 | 最短翌日 | 融資時間 | 最短翌日 |

| 無利息期間 | ー | 申込受付時間 | 24時間対応 |

| 担保、保証人 | 不要 | 申込対象年齢 | 満20〜69歳以下 |

| カードレス | ◯ | Web完結 | ◯ |

| 郵送物なし | ◯ | バレない | ◯ |

みんなの銀行 Loanは、2022年7月12日にリリースされた新しい銀行カードローンです。

銀行カードローンは融資までに平均1週間かかるのが一般的ですが、みんなの銀行 Loanでは最短翌日融資を実現しています。

一次審査は申し込みから最短2分で結果を通知してもらえ、自分の適用金利や限度額といった貸付条件がすぐに表示されます。

利用者は、アプリで年収を入力すれば最短2分で借入限度額と適用金利が表示され、最終的な審査後に口座に入金される。

アプリ完結なのもネット銀行として運営しているみんなの銀行 Loanならではの魅力で、窓口へ出向かなくても申し込みから借り入れまでスマホひとつで完了するのが嬉しいポイントです。

さらにみんなの銀行で普通預金口座を持っていれば年収の入力のみで申し込みが完了し、ローン残高や借り入れ件数を申請する他社のカードローンに比べて敷居が低い印象があります。

みんなの銀行 Loanは、銀行カードローンで審査に通過してすぐにお金を借りたい人に最適です。

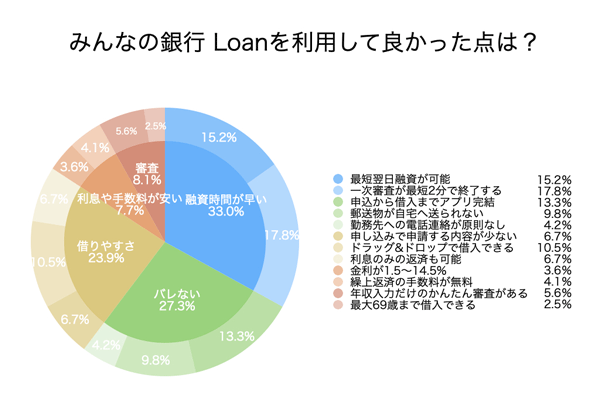

みんなの銀行 Loanを実際に利用している人の評判

みんなの銀行 Loanを実際に利用している人の評判は、以下のとおりです。

アンケートの詳細

| 利用して良かった点 | 回答割合 |

|---|---|

| 最短翌日融資が可能 | 15.2% |

| 一次審査が最短2分で終了する | 17.8% |

| 申込から借入までアプリ完結 | 13.3% |

| 郵送物が自宅へ送られない | 9.8% |

| 原則電話による在籍確認なし | 4.2% |

| 申し込みで申請する内容が少ない | 6.7% |

| ドラッグ&ドロップで借入できる | 10.5% |

| 利息のみの返済も可能 | 6.7% |

| 金利が1.5〜14.5% | 3.6% |

| 繰上返済の手数料が無料 | 4.1% |

| 年収入力だけのかんたん審査がある | 5.6% |

| 最大69歳まで借入できる | 2.5% |

アンケートでは、最短翌日融資や一次審査が最短2分で終了といったネットバンクならではの魅力を評価する回答が多くなりました。

オリックス銀行カードローンは保険料0円で保障が受けられる新しい商品

| 金利 | 1.7〜17.8% | 限度額 | 10〜800万円 |

|---|---|---|---|

| 審査時間 | 最短3営業日 | 融資時間 | 最短1週間 |

| 無利息期間 | 適用なし | 申込受付時間 | 24時間対応 |

| 担保、保証人 | 不要 | 申込対象年齢 | 満20〜69歳以下 |

| カードレス | × | Web完結 | ◯ |

| 郵送物なし | × | バレない | △ |

オリックス銀行カードローンは、ガン保障特約付きの消費者信用団体生命保険が付帯している新しい商品です。

契約時にガン保障特約付きプランのBrightを選択すると保険料0円で保障を受けられ、万が一ガンと診断された場合に保険金がローン残高の返済にあてられます。

「Bright」にご加入いただいた後にガンと診断された場合、または死亡・高度障害状態となられた時点における、カードローン債務の返済に保険金が充当されます。なお、ご加入に際しての保険料は当社が負担します。

つまり、重い病気を患って収入がなくなった場合に保険金を利用して完済できるということです。

返済義務が免除されるため、家族や親族にローンが残る心配もありません。

キャッシングする際のサービス内容や仕様は他社とそれほど変わりませんが、保険が付帯している商品はオリックス銀行カードローン1社のみです。

保険料だけではなく入会費や年会費もかからず、無料で利用できるので検討してみてはいかがでしょうか。

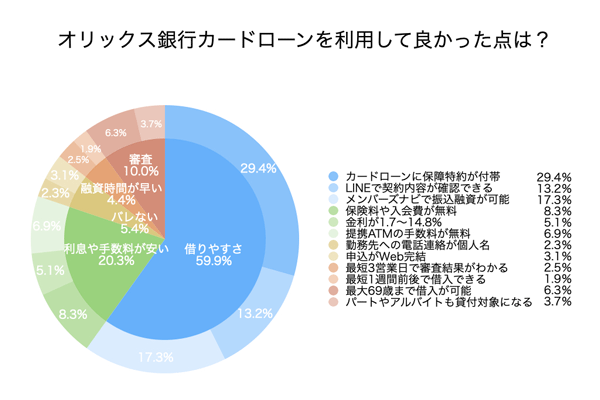

オリックス銀行カードローンを実際に利用している人の評判

オリックス銀行カードローンを利用している人の評判は、以下のとおりです。

アンケートの詳細

| 利用して良かった点 | 回答割合 |

|---|---|

| カードローンに保障特約が付帯 | 29.4% |

| LINEで契約内容が確認できる | 13.2% |

| メンバーズナビで振込融資が可能 | 17.3% |

| 保険料や入会費が無料 | 8.3% |

| 金利が1.7〜14.8% | 5.1% |

| 提携ATMの手数料が無料 | 6.9% |

| 勤務先への電話連絡が個人名 | 2.3% |

| 申込がWeb完結 | 3.1% |

| 最短3営業日で審査結果がわかる | 2.5% |

| 最短1週間前後で借入できる | 1.9% |

| 最大69歳まで借入が可能 | 6.3% |

| パートやアルバイトも貸付対象になる | 3.7% |

実際の利用者は、保障特約やLINEで契約内容を確認できるサービスに魅力を感じている結果となりました。

三菱UFJ銀行カードローン バンクイックはATMの時間外手数料が0円

| 金利 | 1.8〜14.6% | 限度額 | 10〜500万円 |

|---|---|---|---|

| 審査時間 | 最短3営業日 | 融資時間 | 最短1週間 |

| 無利息期間 | 適用なし | 申込受付時間 | 24時間対応 |

| 担保、保証人 | 不要 | 申込対象年齢 | 満20〜65歳以下 |

| カードレス | × | Web完結 | ◯ |

| 郵送物なし | × | バレない | △ |

三菱UFJ銀行カードローン バンクイックは全国の三菱UFJ銀行やセブン銀行、イーネットのATMでいつでも手数料無料で利用できます。

夜間や早朝など店頭窓口の営業時間外であっても手数料が発生しないので、お金が必要になったときに気兼ねなく借りられるのが魅力です。

三菱UFJ銀行の口座を持っていれば提携ATMだけではなく振込手数料も0円になり、振込融資を希望する際でも余分に支払うお金が発生しません。

手数料については、三菱UFJ銀行の公式ホームページにも記載されていますので参考にしてください。

当行ATM・セブン銀行ATM・ローソン銀行ATM・イーネットATM共にいつでもATM利用手数料は無料です。

お振り込みでのお借り入れの際も、振込手数料は無料です。

提携ATMを利用した借り入れのみであれば、三菱UFJ銀行の口座を持っていなくても利用できます。

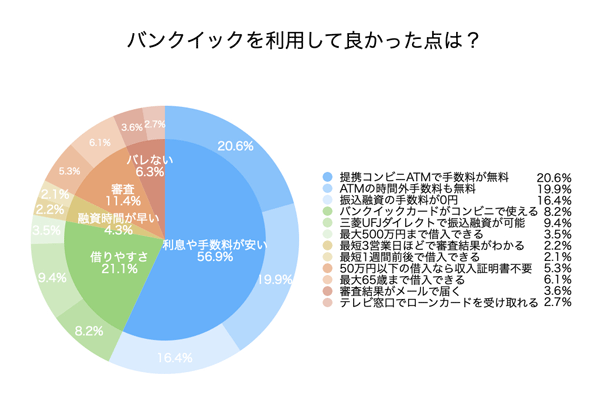

三菱UFJ銀行カードローン バンクイックを実際に利用している人の評判

三菱UFJ銀行カードローン バンクイックの契約者を対象に、利用してよかった点をアンケート調査した結果は、以下のとおりです。

アンケートの詳細

| 利用して良かった点 | 回答割合 |

|---|---|

| 提携コンビニATMで手数料が無料 | 20.6% |

| ATMの時間外手数料も無料 | 19.9% |

| 振込融資の手数料が0円 | 16.4% |

| バンクイックカードがコンビニで使える | 8.2% |

| 三菱UFJダイレクトで振込融資が可能 | 9.4% |

| 最大500万円まで借入できる | 3.5% |

| 最短3営業日ほどで審査結果がわかる | 2.2% |

| 最短1週間前後で借入できる | 2.1% |

| 50万円以下の借入なら収入証明書不要 | 5.3% |

| 最大65歳まで借入できる | 6.1% |

| 審査結果がメールで届く | 3.6% |

| テレビ窓口でローンカードを受け取れる | 2.7% |

実際に契約している人の評価が高くなったのは、ATMの手数料だけではなく、時間外手数料も無料になる点でした。

みずほ銀行カードローンは住宅ローンを組んでいれば金利が0.5%優遇になる

| 金利 | 2.0〜14.0% | 限度額 | 10〜800万円 |

|---|---|---|---|

| 審査時間 | 最短3営業日 | 融資時間 | 最短1週間 |

| 無利息期間 | 適用なし | 申込受付時間 | 24時間対応 |

| 担保、保証人 | 不要 | 申込対象年齢 | 満20〜66歳以下 |

| カードレス | × | Web完結 | ◯ |

| 郵送物なし | × | バレない | △ |

みずほ銀行の住宅ローンを利用している人は、カードローンの契約時に適用金利を0.5%引き下げてもらえます。

カードローンで金利の優遇が適用される条件については、みずほ銀行カードローンの公式ホームページにも記載されています。

カードローン契約時にみずほ銀行で住宅ローンをご利用いただいている方は、「みずほ銀行カードローン」の店頭表示の基準金利から金利を年0.5%引き下げさせていただきます。

引用元:カードローン商品詳細-みずほ銀行

例えば適用利率が14.0%だった場合、13.5%にしてもらえるということです。

みずほ銀行は中長期的に取引をおこなう顧客を大切にする経営方針があるため、自社の商品を利用している人を優遇しています。

金利優遇の他にもカードローンを利用していれば、みずほ銀行とイオン銀行ATMの時間外手数料やみずほダイレクト利用時の振込手数料が0円になるといったサービスを展開しています。

さらに銀行カードローンのなかでは珍しい無利息期間サービスのキャンペーンなども定期的におこなっていますので、長期にわたって借りる予定がある人は申し込んでみてはいかがでしょうか。

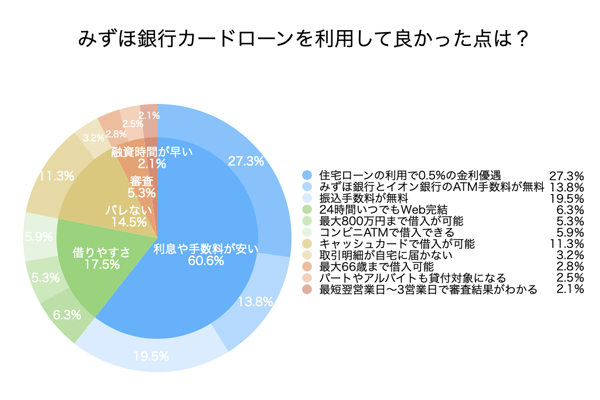

みずほ銀行カードローンを実際に利用している人の評判

みずほ銀行カードローンで申し込もうとしている人は、実際の利用者を対象にしたアンケートの結果も参考にしてください。

アンケートの詳細

| 利用して良かった点 | 回答割合 |

|---|---|

| 住宅ローンの利用で0.5%の金利優遇 | 27.3% |

| みずほ銀行とイオン銀行のATM手数料が無料 | 13.8% |

| 振込手数料が無料 | 19.5% |

| 24時間いつでもWeb完結 | 6.3% |

| 最大800万円まで借入が可能 | 5.3% |

| コンビニATMで借入できる | 5.9% |

| キャッシュカードで借入が可能 | 11.3% |

| 取引明細が自宅に届かない | 3.2% |

| 最大66歳まで借入可能 | 2.8% |

| パートやアルバイトも貸付対象になる | 2.5% |

| 最短翌営業日〜3営業日で審査結果がわかる | 2.1% |

アンケートでは、金利や手数料の優遇によって無駄に支払うお金が少なくなる点を評価する回答が多くなりました。

カードレスVIPならオリックス・クレジットの会員優待サービスを受けられる

| 金利 | 1.7~17.6% | 限度額 | 30~800万円 |

|---|---|---|---|

| 審査時間 | 最短60分 | 融資時間 | 最短即日 |

| 無利息期間 | 適用なし | 申込受付時間 | 24時間対応 |

| 担保、保証人 | 不要 | 申込対象年齢 | 満20〜69歳以下 |

| カードレス | ◯ | Web完結 | ◯ |

| 郵送物なし | ◯ | バレない | △ |

オリックス・クレジットのカードレスVIPは、契約するだけで会員限定の優待サービスが受けられるのが特徴です。

優待は一般的にクレジットカードに付帯しているサービスですが、オリックス・クレジットに限ってはカードローンを契約した人でも対象になります。

実際に管理人がオリックス・クレジットのカードレスVIPを契約したところ、以下のような優待サービスが受けられました。

- ビジネスホテルやシティホテルの宿泊費が優待価格になる

- リゾートホテルの宿泊費が優待価格になる

- レンタカー基本料金が優待価格になる

- レストランの利用料金が優待価格になる

お金を借りられるうえに旅行やレジャーなどの料金を割引してもらえるので、まさに一石二鳥といえます。

他にも適用利率が1.7~17.6%に設定されており、今まで主力商品であったVIPローンカードと比べて最大金利が0.2%安くなっているのも嬉しいポイントです。

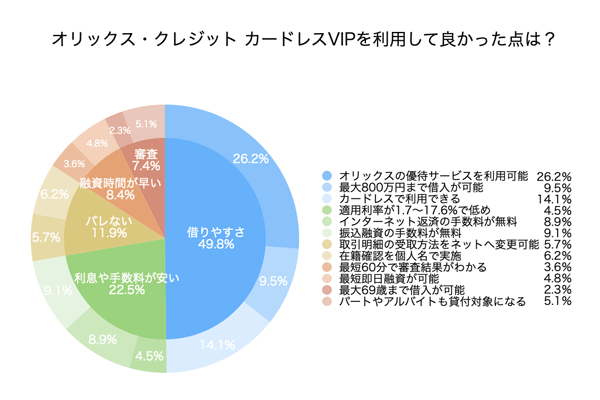

オリックス・クレジットのカードレスVIPを実際に利用している人の評判

オリックス・クレジットのカードレスVIPに申し込もうとしている人は、契約者の評判も参考にしてください。

アンケートの詳細

| 利用して良かった点 | 回答割合 |

|---|---|

| オリックスの優待サービスを利用可能 | 26.2% |

| 最大800万円まで借入が可能 | 9.5% |

| カードレスで利用できる | 14.1% |

| 適用利率が1.7〜17.6%で低め | 4.5% |

| インターネット返済の手数料が無料 | 8.9% |

| 振込融資の手数料が無料 | 9.1% |

| 取引明細の受取方法をネットへ変更可能 | 5.7% |

| 在籍確認を個人名で実施 | 6.2% |

| 最短60分で審査結果がわかる | 3.6% |

| 最短即日融資が可能 | 4.8% |

| 最大69歳まで借入が可能 | 2.3% |

| パートやアルバイトも貸付対象になる | 5.1% |

契約者にはオリックス会員限定の優待サービスを利用している人が多いようで、アンケート調査の回答数も増えていました。

イオン銀行カードローンはスマホをATMにかざすだけで借り入れできる

| 金利 | 3.8〜13.8% | 限度額 | 10〜800万円 |

|---|---|---|---|

| 審査時間 | 最短翌日 | 融資時間 | 最短翌日 |

| 無利息期間 | 適用なし | 申込受付時間 | 24時間対応 |

| 担保、保証人 | 不要 | 申込対象年齢 | 満20〜65歳以下 |

| カードレス | ◯ | Web完結 | ◯ |

| 郵送物なし | × | バレない | △ |

イオン銀行カードローンは、公式アプリであるスマっとATMを利用するとスマホをATMにかざすだけでお金を借りられます。

スマっとATMはiDやEdyなどのタッチ決済サービスと同様のNFC機能に対応しており、Androidのスマートフォンを利用して簡単に借り入れできます。

NFC機能でタッチ借り入れサービスを導入したカードローンは、国内でもイオン銀行カードローンが初めてです。

スマートフォンのNFC機能を活用したカードレスでの預金及びカードローンのATM取引サービスは国内初となります。

実際に借り入れする際はWeb契約後にスマっとATMのアプリをダウンロードし、借りたい金額を入力してスマホをイオン銀行ATMにかざすだけの手順で借り入れできます。

誰でも簡単に借り入れできるので、キャッシングの初心者にも最適です。

イオン銀行カードローンを実際に利用している人の評判

イオン銀行カードローンを利用している人の評判は、以下のとおりです。

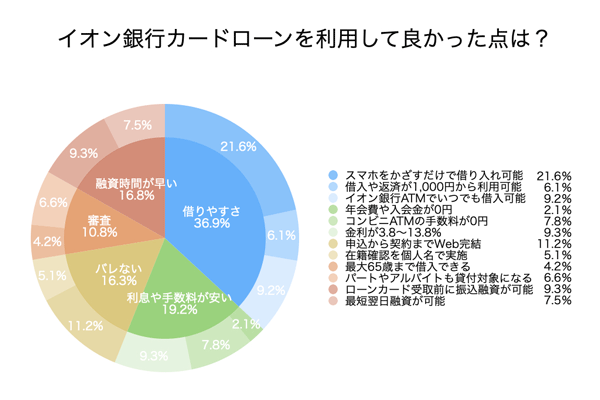

アンケートの詳細

| 利用して良かった点 | 回答割合 |

|---|---|

| スマホをかざすだけで借り入れ可能 | 21.6% |

| 借入や返済が1,000円から利用可能 | 6.1% |

| イオン銀行ATMで24時間365日借入可能 | 9.2% |

| 年会費や入会金が0円 | 2.1% |

| コンビニATMの手数料が0円 | 7.8% |

| 金利が3.8〜13.8% | 9.3% |

| 申込から契約までWeb完結 | 11.2% |

| 在籍確認を個人名で実施 | 5.1% |

| 最大65歳まで借入できる | 4.2% |

| パートやアルバイトも貸付対象になる | 6.6% |

| ローンカード受取前に振込融資が可能 | 9.3% |

| 最短翌日融資が可能 | 7.5% |

スマっとATMを利用できたり、1,000円から借り入れできたりといったネット銀行ならではの使い勝手の良さに魅力を感じている人が多い結果となりました。

auじぶん銀行カードローンはau限定割で1.38〜17.4%まで金利優遇してもらえる

| 金利 | 1.48~17.5% | 限度額 | 10〜800万円 |

|---|---|---|---|

| 審査時間 | 最短1時間 | 融資時間 | 最短1週間前後 |

| 無利息期間 | 適用なし | 申込受付時間 | 24時間対応 |

| 担保、保証人 | 不要 | 申込対象年齢 | 満20〜70歳以下 |

| カードレス | × | Web完結 | ◯ |

| 郵送物なし | △ | バレない | △ |

auじぶん銀行カードローンは、スマートフォンやauひかりといったauのサービスを利用している場合に金利を優遇してもらえるのが特徴です。

通常の適用金利は1.48~17.5%ですが、auユーザーならau限定割で1.38〜17.4%に引き下げてもらえます。

auユーザーが既存のローンを借り換える場合は最大0.5%まで引き下げてもらえるので、カードローンの利用が2社目の人にも最適です。

auじぶん銀行カードローンでは、auユーザーなら最大年0.5%金利優遇(借換えコース)!

実際に管理人もauのスマートフォンを利用していますが、auじぶん銀行カードローンの借換えコースに申し込んで0.5%の金利優遇を受けられました。

au限定割の他にも借り入れ残高に応じてPontaポイントがもらえるキャンペーンなどが定期的におこなわれているため、まさにauユーザーのためのカードローンといえます。

auじぶん銀行カードローンを実際に利用している人の評判

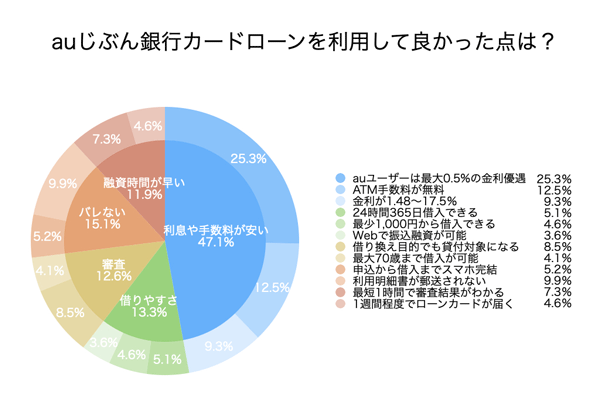

auじぶん銀行カードローンの契約者を対象に、利用してよかった点を調査した結果は、以下のとおりです。

アンケートの詳細

| 利用して良かった点 | 回答割合 |

|---|---|

| auユーザーは最大0.5%の金利優遇 | 25.3% |

| ATM手数料が無料 | 12.5% |

| 金利が1.48~17.5% | 9.3% |

| 24時間365日借入できる | 5.1% |

| 最少1,000円から借入できる | 4.6% |

| Webで振込融資が可能 | 3.6% |

| 借り換え目的でも貸付対象になる | 8.5% |

| 最大70歳まで借入が可能 | 4.1% |

| 申込から借入までスマホ完結 | 5.2% |

| 利用明細書が郵送されない | 9.9% |

| 最短1時間で審査結果がわかる | 7.3% |

| 1週間程度でローンカードが届く | 4.6% |

金利優遇の顧客サービスに特化しているauじぶん銀行カードローンは、アンケートでも利息や手数料に関する評判が高くなりました。

りそな銀行のりそなカードローンは借入残高に応じてポイントが貯まる

| 金利 | 3.5〜13.5% | 限度額 | 10〜800万円 |

|---|---|---|---|

| 審査時間 | 最短1週間以内 | 融資時間 | 最短1週間 |

| 無利息期間 | 適用なし | 申込受付時間 | 24時間対応 |

| 担保、保証人 | 不要 | 申込対象年齢 | 満20〜66歳未満 |

| カードレス | × | Web完結 | ◯ |

| 郵送物なし | × | バレない | △ |

りそな銀行のりそなカードローンは、毎月の借り入れ残高に応じてりそなクラブポイントが貯まります。

1ヶ月あたりの平均残高が10万円以上の場合、りそなクラブポイントが20ポイント付与されます。

貯まったポイントは、以下のようなりそな銀行のパートナー企業のポイントと交換が可能です。

- ANAマイル

- WAONポイント

- dポイント

- Pontaポイント

- JALマイレージバンクのマイル

- ジョーシンポイント

- スターバックスカードへの入金

- セブンカードのポイント

- nanacoポイント

- タカシマヤポイント

- ビックポイント

- Vポイント

- LINEポイント

- 楽天ポイントなど

ポイント交換の他にも、100ポイントあたり70円のキャッシュバックにも対応してもらえます。

例えばりそなカードローンで10万円の借り入れ残高が3年間続いた場合、およそ700円をもらえるということです。

さらにりそな銀行の口座を給与振込先へ指定している人や住宅ローンを利用している人は、0.5%の金利優遇を受けられるのも嬉しいポイントです。

利息を抑えながらお金も増やせるのは、ポイントシステムに注力しているりそな銀行のカードローンならではの魅力でしょう。

りそな銀行のりそなカードローンを実際に利用している人の評判

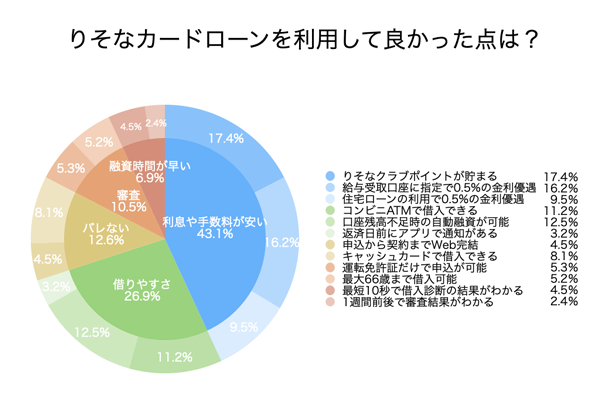

りそな銀行のりそなカードローンを利用している人の評判を調査した結果は、以下のとおりです。

アンケートの詳細

| 利用して良かった点 | 回答割合 |

|---|---|

| りそなクラブポイントが貯まる | 17.4% |

| 給与受取口座に指定で0.5%の金利優遇 | 16.2% |

| 住宅ローンの利用で0.5%の金利優遇 | 9.5% |

| コンビニATMで借入できる | 11.2% |

| 口座残高不足時の自動融資が可能 | 12.5% |

| 返済日前にアプリで通知がある | 3.2% |

| 申込から契約までWeb完結 | 4.5% |

| キャッシュカードで借入できる | 8.1% |

| 運転免許証だけで申込が可能 | 5.3% |

| 最大66歳まで借入可能 | 5.2% |

| 最短10秒で借入診断の結果がわかる | 4.5% |

| 1週間前後で審査結果がわかる | 2.4% |

りそなクラブポイントや金利優遇に関する回答者が多く、お得に利用できる旨が評価されている結果になりました。

ソニー銀行カードローンは初回振込サービスで最短翌日融資も可能

| 金利 | 2.5~13.8% | 限度額 | 10〜800万円 |

|---|---|---|---|

| 審査時間 | 最短翌日 | 融資時間 | 最短翌日 |

| 無利息期間 | 適用なし | 申込受付時間 | 24時間対応 |

| 担保、保証人 | 不要 | 申込対象年齢 | 満20〜65歳未満 |

| カードレス | × | Web完結 | ◯ |

| 郵送物なし | ◯ | バレない | △ |

ソニー銀行カードローンは、Web申し込み時に初回振込サービスを選択すると、ローンカードが届く前でも最短翌日に現金を振り込んでもらえます。

通常はローンカードが届くまでに7〜10日ほどかかって待ち時間が長くなりますが、初回振込サービスを選択しておけばスマホに借りたい金額を入力するだけですぐに借り入れできます。

初回振込サービスは主に消費者金融で提供されているものの、審査に時間がかかる銀行カードローンではほとんど取り扱われていません。

そのため、なるべく早く借り入れできる銀行カードローンを探しているのなら、ネット銀行ならではの強みを活かして待ち時間の短縮に注力しているソニー銀行カードローンを選びましょう。

ソニー銀行カードローンは、毎月4回までATM手数料が無料になるのも嬉しいポイントです。

ソニー銀行カードローンを実際に利用している人の評判

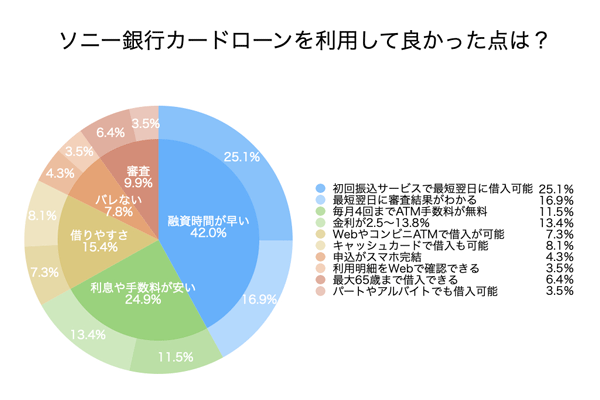

ソニー銀行カードローンを実際に利用している人の評判は、以下のとおりです。

アンケートの詳細

| 利用して良かった点 | 回答割合 |

|---|---|

| 初回振込サービスで最短翌日に借入が可能 | 25.1% |

| 最短翌日に審査結果がわかる | 16.9% |

| 毎月4回までATM手数料が無料 | 11.5% |

| 金利が2.5~13.8% | 13.4% |

| WebやコンビニATMで借入が可能 | 7.3% |

| キャッシュカードで借入も可能 | 8.1% |

| 申込がスマホ完結 | 4.3% |

| 利用明細をWebで確認できる | 3.5% |

| 最大65歳まで借入できる | 6.4% |

| パートやアルバイトでも借入可能 | 3.5% |

アンケートでは、審査時間や融資時間の早さに関する回答が多い結果となりました。

北海道銀行カードローン「ラピッド」は電話オペレーターに相談できる

| 金利 | 1.9〜14.95% | 限度額 | 1万円〜800万円 |

|---|---|---|---|

| 審査時間 | 最短25分 | 融資時間 | 最短当日 |

| 無利息期間 | 適用なし | 申込受付時間 | 24時間対応 |

| 担保、保証人 | 不要 | 申込対象年齢 | 満20〜75歳未満 |

| カードレス | × | Web完結 | ◯ |

| 郵送物なし | × | バレない | × |

北海道銀行カードローン「ラピッド」は、電話オペレーターが24時間365日いつでも待機しており、申し込みや借り入れに対する不安をすぐに相談できます。

メガバンクはWeb完結を導入して人員削減を図っているため、相談窓口の対応時間が制限されますが、北海道銀行カードローン「ラピッド」なら時間を気にする必要がありません。

電話で教えてもらいながらWebで申し込むことも可能で、スマホの操作が苦手な高齢者や店頭窓口へ出向けない人にも最適です。

さらに地方銀行カードローンのなかでは珍しく、最短当日中の融資に対応してもらえる利点があります。

もちろん口座開設しなくても申し込めますので、オペレーターにサポートしてもらいたい人は北海道銀行カードローン「ラピッド」を選んではいかがでしょうか。

福岡銀行カードローン<FFGカードローン>は契約当日に振込融資が可能

| 金利 | 1.9〜14.5% | 限度額 | 10万円〜1,000万円 |

|---|---|---|---|

| 審査時間 | 最短翌営業日 | 融資時間 | 最短5〜7営業日 |

| 無利息期間 | 適用なし | 申込受付時間 | 24時間対応 |

| 担保、保証人 | 不要 | 申込対象年齢 | 20歳以上60歳以下 |

| カードレス | × | Web完結 | ◯ |

| 郵送物なし | × | バレない | × |

福岡銀行カードローン<FFGカードローン>は、契約した当日に振込融資が可能になります。

契約後に発行されるローンカードが自宅に届く前でも、専用マイページにログインして借りたい金額を入力すれば、その日のうちに借入金を送金してもらえます。

福岡銀行公式アプリをインストールすると、時間や場所を問わずにカードローンを利用できるのも嬉しいポイントです。

福岡銀行カードローン<FFGカードローン>は貸付条件が柔軟なのも魅力のひとつで、年収の低い人や年金受給者でも貸付対象となります。

20歳以上69歳以下で、収入がある方(アルバイト・パート・年金受給者の方もお申込みいただけます)

引用元:FFGカードローン-福岡銀行

金融庁から厳しく監視されているメガバンクより融資に前向きな印象があるため、審査が不安な人にも最適です。

北洋銀行カードローン「スーパーアルカ」は北海道に自宅や実家があれば対象

| 金利 | 1.9〜14.7% | 限度額 | 10万円〜1,000万円 |

|---|---|---|---|

| 審査時間 | 最短翌営業日 | 融資時間 | 最短翌営業日 |

| 無利息期間 | 適用なし | 申込受付時間 | 24時間対応 |

| 担保、保証人 | 不要 | 申込対象年齢 | 満20歳~満69歳 |

| カードレス | × | Web完結 | ◯ |

| 郵送物なし | × | バレない | × |

北洋銀行カードローン「スーパーアルカ」は、北海道に自宅や実家、勤務先がある人であれば貸付対象になります。

「スーパーアルカ」を提供する北洋銀行は、営業基盤であれる北海道の顧客や地域を発展させることが経営理念のため、全国からの申し込みに対応していません。

反面、北海道に住んでいたり勤務先があったりする人は、1.9〜14.7%の金利や郵送物なしといった好条件で借り入れできます。

北海道銀行ATMや主要コンビニATMの利用手数料が0円になるのも、地域住民を優遇する北洋銀行カードローン「スーパーアルカ」ならではの魅力になります。

北海道に自宅や実家、勤務先がある人は、他行で申し込む前に北洋銀行カードローン「スーパーアルカ」を検討するのが最適です。

これまで人気が高いカードローンのおすすめランキングを紹介しましたが、即日融資や低金利といったあなたの希望を叶えられる券種は見つかりましたでしょうか。

どこでお金を借りるかまだ悩んでいる人は、下記で最適なカードローンを検索できますので、ぜひご利用ください。

条件を指定して検索ボタンをクリックしてください。(複数可)

カードローンは、一度契約すると後で商品を変えようと思っても審査に通過しづらくなる場合がありますので、自分の希望に合わせて慎重に選ぶことが大切です。

とくに融資スピードが早いカードローンは限られており、闇雲に申し込むと希望する時間までに借り入れできない可能性がありますので気をつけましょう。

カードローンの選び方!急いでいるのなら即日対応が可能な商品を選ぼう

カードローンを選ぶとき、すぐに借入金を受け取りたい場合は即日融資に対応しているカードローンを選ぶのが賢明です。

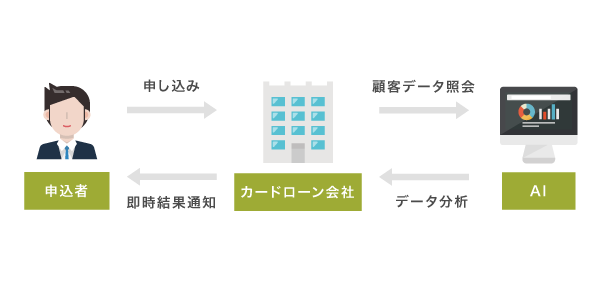

即日融資に対応しているカードローンはAIスコアリングシステムをいち早く導入して審査を簡素化しており、契約までの時間を短縮しています。

人手で審査をおこなっているカードローンと比べて手間がなく、速やかに審査が終わるので即時で結果を通知してもらえます。

特に個人向け無担保ローンビジネスのノウハウとも言われる「スコアリングシステム」は、個人向け無担保ローン会社が統計学をもとに、自社の膨大な顧客取引データを分類・解析した上で作られた与信データベースであり、即時に融資の可否や利用限度額などの与信判断情報を示すことができます。

ただし即日融資に対応していたとしてもカードローンごとに審査時間や融資時間が異なり、待ち時間にバラつきがあるため、どの商品でもすぐに借り入れできるわけではありません。

借り入れを急いでいるのなら、提示されている融資スピードが少しでも早いカードローンで申し込みましょう。

管理人が実際に申し込んで、融資スピードが早かったカードローンを以下で表にまとめましたので参考にしてください。

| カードローン | 当日の融資 | 融資スピード |

|---|---|---|

| アコム | ◯ | 最短20分*1 |

| レイク | ◯ | 最短15分※2 |

| アイフル | ◯ | 最短18分* |

| プロミス | ◯ | 最短3分* |

| SMBCモビット | ◯ | 最短15分 |

| au PAY スマートローン | ◯* | 最短即日中* |

| 三井住友カード カードローン | ◯ | 最短5分* |

| ORIX MONEY(オリックスマネー) | ◯ | 最短60分 |

| オリックス・クレジット カードレスVIP | ◯ | 最短即日中 |

上記の7社は当日中の融資に対応しており、申し込んだその日のうちにキャッシングできました。

とくにアコムやアイフルなどの大手消費者金融系カードローンは申し込みから30分以内に融資を受けられたので、待ち時間が少なかった印象があります。

一方でオリックス・クレジット カードレスVIPは、早朝に申し込んで借り入れが夜になってしまいました。

その他の銀行カードローンに関しては、そもそも即日融資サービスを停止しているので今日中にお金を借りることができませんでしたが、現在では警察庁データベースへの照会時間が短縮されたことによって一部で当日中の回答を可能にしているケースもあります。

ただしそれでも待ち時間が長くなってしまうため、急いでいるのなら大手消費者金融系カードローンを選んだほうがよいでしょう。

融資スピードよりも返済の負担を重視する人は、低金利で借りられるカードローンを選ぶのが最適です。

注釈

※1お申込の状況によってはご希望にそえない場合がございます。

※最短5分の会員番号発行は、新規契約時点でのご利用枠が50万円でのお申込みとなります。

※最短5分の会員番号発行 受付時間:9:00〜19:30

※お申し込みの内容により、お手続きにお時間がかかる場合や、ご希望に沿えない場合がございます。

※お申込み時間や審査状況によりご希望に添えない場合があります。

※2 Web申込みの場合、最短15分融資も可能。21時(日曜日は18時)までのご契約手続き完了(審査・必要書類の確認含む)で、当日中にお振込みが可能です。一部金融機関および、メンテナンス時間等を除く

18.0%以下の低金利なカードローンなら利息を抑えられる

支払う利息を少しでも抑えたい場合は、最大金利が18.0%以下のカードローンで申し込みましょう。

カードローンの最大金利は利息制限法に基づいて平均18.0〜20.0%となっているため、少しでも引き下げられているほうが利息が増えづらくなります。

営業的金銭消費貸借に関し,出資法の上限利率が年20%に引き下げられることに伴い,民事上は適法であるのに刑事上は処罰の対象となるという事態が生じないようにするため,みなし利息の範囲及び賠償額の予定について特則を定めるもの

引用元:改正利息制限法の施行-法務省

最小金利だけを見て5.0%以下で借りられると思っている人もいるかもしれませんが、初回契約の場合はカードローン会社との信頼関係が築けていないことから最大金利が適用されるケースがほとんどです。

そのため、適用金利で選ぶときは必ず最大金利を見て比較するようにしてください。

最大金利が18.0%以下のカードローンを調査した結果は、以下のとおりです。

| カードローン | 適用金利 | 10万円を1ヶ月借りた場合の利息額 |

|---|---|---|

| JCBカードローン FAITH | 4.40〜12.5% | 373〜1,061円 |

| イオン銀行カードローン | 3.8〜13.8% | 322〜1,172円 |

| みずほ銀行カードローン | 2.0〜14.0% | 169〜1,189円 |

| 楽天銀行スーパーローン | 年1.9〜14.5% | 161〜1,231円 |

| dスマホローン | 0.9%〜17.9%※1(年率) | 331〜1,520円 |

| 三井住友銀行カードローン | 年1.5〜14.5% | 123円~1,191円* |

| 三菱UFJ銀行カードローン バンクイック | 1.8〜14.6% | 152〜1,240円 |

| セブン銀行カードローン | 14.0〜15.0% | 1,189〜1,273円 |

| 三井住友カード カードローン | 1.5~15.0% | 127〜1,273円 |

| じぶん銀行カードローン じぶんローン | 1.48~17.5% | 125〜1,486円 |

| オリックス・クレジット カードレスVIP | 1.7~17.6% | 144〜1,494円 |

| プロミス | 2.5%~18.0% | 212〜1,528円 |

| オリックス銀行カードローン | 1.7〜17.8% | 144〜1,511円 |

銀行カードローンは最大金利が18.0%以下に設定されている商品が多く、高額なお金を借りても利息が増えづらい利点があります。

一方で消費者金融は最大金利が18.0%に設定されているケースがほとんどですが、利息を0円にすることが可能です。

注釈

※1優遇適用後金利 0.9%~17.9%(実質年率)/基準金利 3.9%~17.9%(実質年率) ドコモ回線などのご利用状況に応じて、最大年率3.0%の金利優遇が適用。適用条件はdスマホローン公式サイトでご確認ください。

※上限・下限金利を適応した場合

無利息期間サービスがあれば利息を0円にすることが可能

無利息期間サービスとは、適用期間中に何度お金を借りても利息が発生しないサービスのことです。

期間中に完済できれば利息が発生せず、無駄に支払うお金を削減できます。

ただし、無利息期間サービスの有無や適用日数はカードローンによって異なるため、申し込む前に確認しておくことが大切です。

カードローンごとの無利息期間サービスを、以下で表にまとめましたので参考にしてください。

| カードローン | 無利息サービス | 適用日数 | 適用期間 |

|---|---|---|---|

| レイク | ◯ | 最大365日※2 | 初回契約の翌日から |

| アコム | ◯ | 契約の翌日から30日間は金利0円*1 | 初回契約の翌日から |

| アイフル | ◯ | 最大30日間 | 初回契約の翌日から |

| プロミス | ◯ | 最大30日間 | 初回借入の翌日から |

| SMBCモビット | × | ー | ー |

| 楽天銀行スーパーローン | × | ー | ー |

| 三井住友カード カードローン | × | ー | ー |

| ORIX MONEY(オリックスマネー) | × | ー | ー |

| オリックス銀行カードローン | × | ー | ー |

| JCBカードローン FAITH | × | ー | ー |

| au PAY スマートローン | × | ー | ー |

| 三菱UFJ銀行カードローン バンクイック | × | ー | ー |

| みずほ銀行カードローン | × | ー | ー |

| 三井住友銀行カードローン | × | ー | ー |

| オリックス・クレジットのカードレスVIP | × | ー | ー |

| イオン銀行カードローン | × | ー | ー |

| auじぶん銀行カードローン | × | ー | ー |

ランキングでも触れたようにレイクは無利息期間が最も長く、半年間も利息が発生しません。

一方で銀行カードローンはほとんど無利息期間サービスに対応していないため、初回借り入れからすぐに利息が発生してしまいます。

半年以内に完済できるのであれば、低金利な銀行カードローンよりもレイクを選んだほうが無駄に支払う利息額を抑えられるでしょう。

すでにカードローンの借り入れがあって利息の返済が苦しい場合は、低金利の商品で借り換えるのもひとつの手段です。

ただしカードローンによっては、借りたお金を別のローンの返済にあてることが禁止されているケースがあります。

借り換え目的で利用するのなら、専用のプランがあるカードローンで申し込むのが最適です。

注釈

※1適用条件:アコムでのご契約がはじめてのお客さま

※貸付利率はご契約額およびご利用残高に応じて異なります。

※2 60日間無利息、365日間無利息の併用不可。

※2 レイクで初回契約の方が対象。

※2 初回契約翌日から無利息適用。

※2 Webでお申込み、ご契約、ご契約額が50万円以上でご契約後59日以内に収入証明書類の提出とレイクでの登録が完了の方

※2 無利息期間終了後は通常金利適用。

借り換え専用ローンなら現在の借り入れよりも低金利で融資を受けられる

カードローンの中には、すでに借り入れがある人に向けて借り換え専用ローンが展開されているケースがあります。

借り換え専用ローンは申込者の借り入れ残高を段階的に減少させて支払いの負担を軽減する目的があるため、既存のローンよりも低金利でお金を借りられます。

借り換え専用ローンがあるカードローンの金利や限度額を調査した結果は、以下のとおりです。

これらのカードローンでは、適用利率を決める際に現在借りているローンの金利を加味してもらえます。

例えば金利15.0%のカードローンで借りている場合、アイフルのかりかえMAXに申し込むと14.5%以下で契約することも可能ということです。

カードローンの借り換えを希望する場合は、Web申し込み後にオペレーターへ返済の負担を軽くしたい旨を伝えると専用ローンの案内をしてもらえます。

ただし借り換え専用ローンに限らず、適用金利が低い商品ほどカードローン会社の利息収入が少なくなることから、貸し倒れを恐れて審査が厳しくなります。

収入が少ない人や雇用形態が安定していない人は審査落ちになる可能性がありますので、お金を借りたいのなら融資に前向きなカードローンを選んだほうがよいでしょう。

審査に通りやすい商品は?金融機関ごとに貸付対象となる職業が異なる

非正規雇用で働いていたり税金や電気代などの支払いを滞納していたりと、カードローンの審査に通過できるのか不安な人もいると思います。

結論からいうと、審査に落ちたくないのなら消費者金融系のカードローンを選ぶのが賢明です。

消費者金融系のカードローンは新規顧客への融資に前向きな姿勢があり、貸付の敷居を下げて社会的な資金ニーズに応えています。

審査基準が甘いというわけではありませんが、貸付対象になる幅が広いことから低所得や非正規雇用で働いている人でも融資を受けることが可能です。

50万円以下の借り入れなら収入証明書不要になり、年収額を細かく確認されないのも審査に通りやすい理由のひとつになります。

カードローンを展開している金融機関ごとに貸付対象となる職業を調査し、以下で表にまとめましたので参考にしてください。

| 正社員 | アルバイト | パート | 派遣社員 | 専業主婦 | 無職 | |

|---|---|---|---|---|---|---|

| 消費者金融系カードローン | ◯ | ◯ | ◯ | ◯ | × | × |

| 銀行カードローン | ◯ | △ | △ | △ | △ | × |

| 信販系カードローン | ◯ | ◯ | ◯ | △ | × | × |

一方で銀行カードローンは金融庁に過剰貸付を指摘されてから審査を厳格化しており、貸付対象となる幅を狭めている印象があります。

金融庁は、銀行カードローンの業務運営の詳細な実態把握を進めるとともに、融資審査の厳格化等、業務運営の適正化をスピード感を持って推進するため、2017年9月以降、残高の多い先を中心とする12行を対象に検査を実施

信販系カードローンは審査の厳格化をしているわけではないものの、消費者金融や銀行と比べて事業規模が小さいことから、新規顧客への融資にそれほど前向きではありません。

商品によってはパートやアルバイトといった低所得の人が貸付対象外となるケースもありますので、審査に通過してお金を借りたいのなら消費者金融系カードローンを選んだほうが妥当です。

消費者金融は審査通過率が高いのが特徴

消費者金融が公表している審査通過率は平均46.4%となっており、申し込んだ約2人に1人が借り入れに成功しています。

一方で銀行カードローンは基準が厳格化されていることから審査通過率が低く、集客において不利になるため公表していません。

そこで、実際に当サイトを経由して申し込んだ人の人数と融資が可決された件数から審査通過率を独自で算出しました。

以下は一例になりますが、当サイトを経由して申し込んだ人の審査結果から合否の割合を算出した数値になるため、実際の審査通過率がわかります。

実際のデータと公式ホームページで公表されている審査通過率との差も比較しましたので、参考にしてください。

| カードローン | 公式HPで公表 | 当サイトを経由した申込者の集計データ | |||

|---|---|---|---|---|---|

| 審査通過率 | 申込件数 | 審査通過件数 | 審査否決件数 | 審査通過率 | |

| アコム | ー | ー | ー | ー | ー |

| レイク | 非公表 | 714件 | 396件 | 318件 | 55.462% |

| アイフル | 47.3% | 455件 | 252件 | 203件 | 55.384% |

| プロミス | 44.0% | 843件 | 462件 | 381件 | 54.804% |

| SMBCモビット | 非公表 | 132件 | 21件 | 111件 | 15.909% |

データ参照:決算データブック-アイフル株式会社

マンスリーレポート-アコム株式会社(三菱UFJフィナンシャル・グループ)

決算関連資料-株式会社SBI新生銀行

消費者金融は公表されている審査通過率と実際のデータのどちらも数値が高いため、貸付の敷居が低い印象があります。

新規顧客の獲得に前向きなアイフルやプロミスは、当サイトで集計した審査通過率の数値も高くなっています。

しかし銀行カードローンは否認件数が多く、審査通過率が消費者金融と比べて5分の1以下です。

少しでも借り入れできる可能性を高めたいのなら、消費者金融系のカードローンで申し込んだほうがよいでしょう。

ただし、消費者金融でも申し込み時に申請する借り入れ希望額を高額にすると信用度が下がってしまうため、はじめは5万円だけ借りたい旨を伝えておいたほうが審査に通りやすくなります。

限度額は審査に通った後に変更できるので、不利になる行為は避けておくのが最適です。

すでに複数社のローン会社からお金を借りている場合は、通常のカードローンに申し込むと貸付対象にならない可能性があります。

注釈

※2022年10月のデータを元に算出

※申込の重複も含まれるため審査通過率は上記よりも上がる

すでに多額の借り入れがある人はおまとめローンで申し込もう

消費者金融などの貸金業者が展開するカードローンは、貸金業法によって貸付上限額が定められており、年収の3分の1以上のお金を借りることはできません。

過度な借入れから消費者の皆さまを守るために、年収などを基準に、その3分の1を超える貸付けが原則禁止されています(総量規制)。

既存のローン残高が年収の3分の1を上回っている場合は通常のカードローンに申し込んでも審査に通過できないため、総量規制の対象外となるおまとめローンで申し込みましょう。

おまとめローンは多重債務者を救済する目的で展開されている商品であることから、ローン残高が年収の3分の1を超えていても審査に通過できるうえ総量規制以上のお金を借りられます。

さらに複数社からの借り入れを1社にまとめて借り換えることができ、返済の負担が軽くなるのもおまとめローンがおすすめな理由です。

バレずに借りるなら郵送物や電話連絡なしにできるカードローンを選ぼう

家族や会社など周囲の人に内緒でお金を借りたい人は、プライバシーの遵守を徹底しているカードローンで申し込むのが賢明です。

カードローンは、申し込むと自宅へ郵送物が届いたり勤務先へ電話連絡されたりといった周囲にバレる要素が多くあります。

しかし一部のカードローンでは、内緒でお金を借りたい顧客の希望を叶えるために郵送物や電話連絡なしといったプライバシーに配慮したサービスを提供しています。

バレずにお金を借りるサービスに対応しているカードローンは、以下のとおりです。

| 電話連絡なし | 原則郵送物なし | Web完結 | |

|---|---|---|---|

| アコム | 原則、在籍確認なし*1 | ◯ | ◯ |

| レイク | ◯* | ◯ | ◯ |

| アイフル | ◯ | ◯ | ◯ |

| プロミス* | ◯ | ◯* | ◯ |

| SMBCモビット | ◯ | × | ◯ |

| 楽天銀行スーパーローン | × | × | ◯ |

| 三井住友カード カードローン | ◯ | ◯ | ◯ |

| ORIX MONEY(オリックスマネー) | ◯ | ◯ | ◯ |

管理人が実際に申し込んだところ、アコムは内緒で借りられる全てのサービスに対応していました。

とくに原則、在籍確認なしのカードローンは、職場へ電話連絡されないので、同僚にバレたくない人に最適です。

注釈

※1電話での確認はせずに書面やご申告内容での確認を実施

※書類に変更できる可能性あり

※電話での在籍確認に対してご要望がある場合、申込完了後すぐにご相談ください。

※在籍確認の電話連絡をする場合がございます。

※在籍確認が必要な場合でも、お客さまの同意なくお電話いたしません。

※HP

電話連絡による在籍確認なしのカードローンは職場に借り入れがバレない

借り入れした旨が職場にバレたくない場合は、電話連絡による在籍確認なしのカードローンを選びましょう。

上述した電話連絡なしに対応しているカードローンなら、勝手に職場へ連絡されることはなく、借り入れが気付かれるリスクを回避できます。

ただし、カードローンによっては電話連絡なしにする条件が設けられているケースもありますので、あらかじめ確認しておくのが最適です。

電話連絡なしにできる条件をカードローンごとに調査した結果は、以下で表にまとめましたので参考にしてください。

| カードローン | 電話連絡なしにする条件 |

|---|---|

| アコム | 原則、在籍確認なし*1 |

| レイク | 電話による在籍確認なし* |

| アイフル | 原則電話連絡なし |

| プロミス | 原則電話連絡なし |

| SMBCモビット | WEBで申し込むと電話連絡なし |

| 三井住友カード カードローン | Web申込後オペレーターへ相談して収入証明書や給与明細等を提出 |

| ORIX MONEY | Web申込後オペレーターへ相談して収入証明書や給与明細等を提出 |

電話連絡なしにする条件が設けられているカードローンでは、申込方法が異なったり必要書類を提出したりといった手間がかかります。

条件を満たしていないと電話連絡されることもありますので、バレる可能性を少しでも低くするなら、アコムやアイフルといった原則電話連絡なしのカードローンを選ぶのが最善の方法です。

職場だけではなく家族にも内緒で借り入れしたいなら、郵送物もなしにしてもらう必要があります。

注釈

※1電話での確認はせずに書面やご申告内容での確認を実施

※在籍確認が必要な場合でも、お客さまの同意なくお電話いたしません。

郵送物なしのカードローンなら家族へバレずに借り入れできる

郵送物なしのカードローンなら、自宅へローンカードや契約書が届かないため、家族と同居している人でも内緒で借り入れできます。

ただし、上述したカードローンで郵送物なしにするには、以下の条件を満たす必要があります。

- Webで申し込む

- カードレスを選択する

- 契約後は公式アプリやWebマイページでスマホATM取引または振込融資で借り入れする

- ローンカードがほしい場合は契約後に自動契約機へ出向いて発行する

最も重要なのは、Web申し込み後にカードレスを選択することです。

Webで申し込んでもカードレスを選択しないとローンカードが発行されて自宅へ届いてしまうため、忘れないように気をつけましょう。

カードレスなら申し込みから借り入れまでWeb完結なうえ、ローンカードがなくてもアプリで借り入れできるので誰かに見られるリスクもありません。

カードローンアプリを利用するともっと気づかれない

上述で紹介したカードローン会社は公式アプリを展開しており、Web契約後にインストールするとスマホひとつで借り入れや返済ができます。

スマホを操作するだけで借入金を自分の銀行口座へ振り込んでもらえるため、自宅で簡単にお金を借りられます。

自動契約機や店頭窓口へ出向く必要がないので、誰かに見られる心配もありません。

すぐに現金が手元にほしい場合は、セブン銀行ATMでスマホ取引を利用するとスマホのカメラでQRコードを読み取るだけで借入金を受け取れます。

お金借りるアプリの提供は、プライバシーの遵守を徹底しているカードローンならではのサービスです。

アプリを使えば、土日や祝日などの休日でも借り入れできます。

土日にお金を借りるなら審査対応が年中無休のカードローンを選ぼう

土日にお金を借りたい場合は、24時間365日いつでも年中無休で借り入れできるカードローンを選びましょう。

24時間365日いつでも年中無休で借り入れできるのは、消費者金融が提供するカードローンのみです。

消費者金融は従業員数を増やして年中無休で審査対応しており、土日や祝日でも契約手続きが進む環境を整えています。

一方でメガバンクやネット銀行のカードローンは24時間365日Webで申し込めるものの、行政機関の休日に関する法律に基づいて土日を休業日としているため、審査が進みません。

結果的に審査結果の通知および契約が翌営業日となる月曜日以降となり、土日にお金を借りることは不可能になります。

そのため、土日にお金を借りたいのなら、年中無休の消費者金融で審査対応時間内に申し込むのが最適です。

カードローンごとの審査対応時間は、以下で表にまとめましたので参考にしてください。

| カードローン | 年中無休 | 平日の審査対応時間 | 休日の審査対応時間 |

|---|---|---|---|

| アコム | ◯ | 9:00〜21:00 | 9:00〜21:00 |

| レイク | ◯ | 9:00〜21:00 | 9:00〜21:00* |

| アイフル | ◯ | 9:00〜21:00 | 9:00〜21:00 |

| プロミス | ◯ | 9:00〜21:00 | 9:00〜21:00 |

| SMBCモビット | ◯ | 9:00〜21:00 | 9:00〜21:00 |

| 三井住友銀行カードローン | × | 9:00〜20:00 | ー |

| みずほ銀行カードローン | × | 9:00〜15:00 | ー |

| 三菱UFJ銀行カードローン バンクイック | × | 9:00〜21:00 | ー |

とくにアコムやアイフルといった大手消費者金融のカードローンは、休日でも21:00まで審査に対応してもらえます。

緊急で休日の夜にお金が必要になった人はアコムやアイフルのカードローンに申し込むとその日のうちに借り入れできます。

注釈

※毎月第3日曜日のみ:8:10~19:00

※年末年始を除く

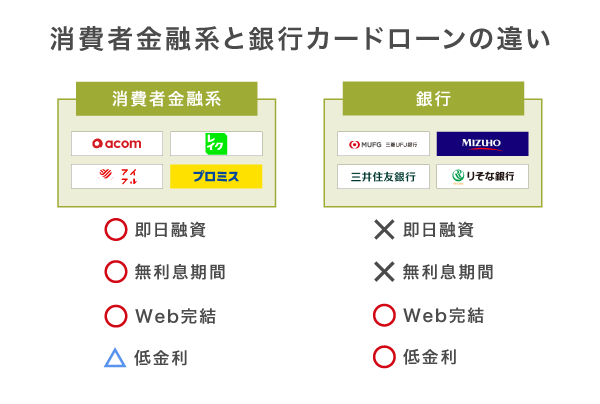

銀行カードローンと消費者金融カードローンどっちがいい?サービスを比較

カードローンを取り扱っている業者のなかでも銀行と消費者金融は大手であることからサービスが豊富にあり、どちらにしようか迷っている人もいるかもしれません。

借入先を迷っている場合は、銀行カードローンと消費者金融カードローンのサービスを比較して、自分の希望を叶えられるほうを選ぶのが最適です。

銀行カードローンと消費者金融カードローンの違いは、以下の表で比較しましたので参考にしてください。

| サービス | 銀行カードローン | 消費者金融カードローン |

|---|---|---|

| 即日融資 | △ | ◯ |

| 無利息期間 | × | ◯ |

| 借り換え専用ローンの取り扱い | × | ◯ |

| おまとめローンの取り扱い | × | ◯ |

| 自宅への郵送物なし | △ | ◯ |

| 勤務先への電話連絡なし | × | ◯ |

| 審査通過率 | 平均29.6% | 平均46.4% |

| 上限金利 | 平均15.0% | 平均18.0% |

サービスやスペックを比較してみると、消費者金融のほうが優れていることがわかります。

即日融資はもちろん、郵送物なしや電話連絡なしといったバレないサービスにも対応しているので、今すぐこっそり借り入れできます。

どうしても金利を抑えて借りたい場合は銀行カードローンを選ぶのもひとつの手段ですが、それほどこだわりがないのなら消費者金融カードローンで申し込んだ方が借りやすいでしょう。

カードローンは担保や連帯保証人不要なうえ、店舗へ出向かなくてもコンビニATMなどで手っ取り早くお金を借りられる利点があります。

同様にカードで気軽に借り入れできる方法としてクレジットカードが挙げられますが、キャッシングの内容は大きく異なりますので覚えておきましょう。

クレジットカードのキャッシング機能よりカードローンのほうがおすすめ?

キャッシング機能とは、手持ちのクレジットカードを利用してお金を借りられるサービスのことです。

手持ちのクレジットカードであれば手続きなしで借入できることから検討している人もいるかもしれませんが、使いやすさでいえばカードローンを選ぶほうがおすすめです。

そもそもクレジットカードはショッピングに特化した商品のため、キャッシング機能に関するサービスにはそれほど注力しておらず、スペックが劣っています。

一方でカードローンはキャッシング専門の金融商品であることから、無利息期間やお金を借りられるアプリといった借りやすさを重視したサービスが豊富です。

例えば楽天銀行スーパーローンと楽天カードは同じ楽天グループの商品ですが、比較してみるとサービス内容が大きく異なります。

| 楽天銀行スーパーローン | 楽天カードのキャッシング機能 | |

|---|---|---|

| 限度額 | 10~800万円 | 楽天カード株式会社が決定した枠 |

| 金利 | 年1.9~14.5% | 18.0% |

| 返済方法 | 口座引落、提携ATM、インターネット | 口座引落 |

| 返済方式 | 残高スライドリボルビング方式 | 翌月一回払い、残高スライドリボルビング方式 |

| 海外キャッシング | × | ◯ |

参考元:カードローンとキャッシング・クレジットの違い-楽天銀行

カードローンはクレジットカードのキャッシング枠と比べて限度額が高く設定されているうえ、金利も低いので選んでおいて損はありません。

少額のお金を借りるだけならクレジットカードのキャッシング機能でも支障はありませんが、必ず借り入れできるとは限りませんので気をつけましょう。

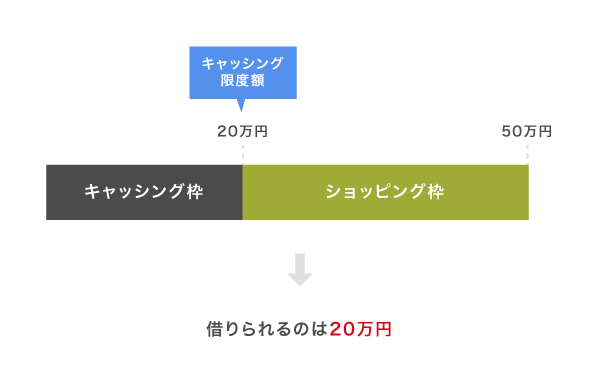

ショッピング枠で頻繁に買い物する人は借り入れできないケースがある

クレジットカードのキャッシング機能では、ショッピング枠で決められた限度額の範囲内でお金を借りられます。

しかし限度額はショッピング機能とキャッシング機能で共通になるため、クレジットカードで頻繁に買い物する人は希望する金額を借りられないケースがあります。

例えばショッピング枠の限度額が50万円で30万円の買い物をした場合、キャッシング枠で利用できる金額は20万円です。

すでに50万円いっぱいまで買い物している場合はカードの利用が停止され、借りられる金額は0円になります。

必ずしも希望額を借りられるとは限らないため、限度額の範囲内で自由に借りられるカードローンを選んだほうがよいでしょう。

ただし海外で借り入れする場合に限っては、クレジットカードのキャッシング機能を選択したほうが賢明です。

海外で借りる予定がある人はキャッシング枠を利用するのが最適

クレジットカードのキャッシング機能を利用する利点は、国内だけではなく海外でもお金を借りられることです。

現地の空港や繁華街のATMで24時間いつでも利用でき、借入金を現地通貨で受け取れます。

お金を日本で両替する必要がなく、慣れない土地で大金を持ち歩かなくてもいいので海外旅行の際にも役立ちます。

さらに海外キャッシングをすると、日本で両替するよりも手数料が安くなるのも嬉しいポイントです。

例えばエポスカードは、現地でキャッシングしたときの手数料のほうが最大6,191円も安くなります。

| 行き先 | 日本の銀行や空港で両替した場合の手数料 | 現地でキャッシングした場合の手数料 |

|---|---|---|

| タイ | 5,770円 | 一律959円 |

| 台湾 | 7,150円 | |

| ハワイ | 1,150円 |

カードローンは海外キャッシングのサービスに対応していないため、国外で利用する予定がある人はクレジットカードのキャッシング機能を利用したほうがよいでしょう。

カードローンとは金融機関が展開する個人向け貸付サービスの一種のこと

カードローンとは、銀行や消費者金融といった金融機関および貸金業者が展開する個人向け貸付サービスの一種のことです。

フリーローンや多目的ローンといった窓口へ出向いて取引する銀行融資と違って来店不要で契約でき、気軽にお金を借りられます。

さらに、カードローンは担保や連帯保証人なしで契約できるのも特徴のひとつです。

他のローンでは家族や親戚に連帯保証人をお願いしたり住居を担保に入れたりしなければいけませんが、カードローンなら身内に迷惑が及ぶことはありません。

自分の意思のみで契約できるため敷居が低く、誰でも利用しやすいのが嬉しいポイントです。

必要書類の数も緩和されており、マイナンバーカードや免許証だけでお金を借りることができます。

もちろんフリーローンや多目的ローンと同様に、借りたお金は自由に使えます。

借りたお金の使い道は制限されないので自由に使えるのが強み

カードローンの資金使途は自由となっており、借りたお金の使い道を制限されることはありません。

資金使途が自由である旨については、楽天銀行の公式ホームページにも記載されています。

融資の資金使途は、自由とします。但し、事業性資金は除くものとします。

そのためショッピングや趣味はもちろん、生活費の補填など幅広い用途に利用することが可能です。

ただし多重債務者を防止する観点から、ギャンブルに利用することは禁止されているケースがほとんどになります。

ギャンブルに依存している顧客に貸し続けると、金融機関側が過剰貸付を疑われて処罰を受けるリスクがあるからです。

申し込み時にギャンブルに利用する旨がオペレーターにバレると、審査落ちになる可能性があるため覚えておきましょう。

いくらまで借りられる?限度額は基本的に年収の3分の1までになる

カードローンは個人向けの小口融資に特化した貸付サービスであり、限度額は基本的に年収の3分の1までに設定されます。

例えば10万円を借りたい場合、30万円以上の年収が必要になるということです。

前述のとおりカードローンはスマホやコンビニATMで簡単にお金を借りられ、借り過ぎてしまう人が多いことから、年収の3分の1以上を借りることはできません。

実際に消費者金融カードローンやクレジットカード会社のような貸金業者が遵守している貸金業法では、年収の3分の1を超える貸付が禁止されています。

借入残高が年収の3分の1を超えている者については、新規の貸付けを停止