カードローンの上限金利は利息制限法や出資法によって最大20%までに制限されており、平均金利は3.0%〜18.0%となっています。

数値が低いほど利息額を抑えられますが、カードローンの公式サイトに低金利と記載されていても契約額によっては高金利になるケースがあり、気付かずに借り続けている人も少なくありません。

無駄に利息を支払って損したくないのなら、借り入れ金額に関係なく、カードローンで低金利になる以下のような業者で申し込みましょう。

- アコムのカードローン/3.0%〜18.0%

- レイクのカードローン/4.5%〜18.0%

- アイフルのカードローン/3.0%~18.0%

- プロミスのカードローン/4.5%〜17.8%

- SMBCモビットのカードローン/3.0%〜18.0%

- ダイレクトワン/4.9%〜18.0%

- セブン銀行カードローン/12.0%〜15.0%

- 横浜銀行カードローン/年1.5%〜14.6%

- 住信SBIネット銀行カードローン/年1.99%~14.79%*

- 東京スター銀行 スターカードローンα/1.5%〜14.6%

- 楽天銀行スーパーローン/年1.9%〜14.5%

- JCB CARD LOAN FAITH/4.40%〜12.5%

- 三井住友カードのカードローン/1.5%~15.0%

- ORIX MONEY/1.5%〜17.8%

- りそな銀行カードローン/3.5%〜13.5%

- auじぶん銀行カードローン/1.48%〜17.5%

- ベルーナノーティス/4.5%〜18.0%

- セントラル/4.80%〜18.0%

- みんなの銀行 Loan/1.5%〜14.5%

- みやぎんパートナーカードローン「おまかせくん」/0.9%〜14.5%

- JAおおいがわプレミアムカードローン/5.0%

- 高知信用金庫パックカードローン「基本プラン」/5.8%〜11.8%

- ろうきんカードローンマイプラン/3.875%〜8.475%

- 三井住友銀行カードローン/1.5%〜14.5%

- みずほ銀行カードローン/2.0%〜14.0%

- 三菱UFJ銀行カードローン バンクイック/1.8%〜14.6%

- PayPay銀行カードローン/1.59%〜18.0%

- イオン銀行カードローン/3.8%〜13.8%

- オリックス・クレジットVIPローンカード/1.7%〜17.8%

見せかけの金利で契約して利息額が増えるのを回避したい人は、低金利なカードローンのなかでも金利優遇キャンペーンや無利息期間といった顧客特典がある下記の3社から選ぶのが最適です。

| カードローン | アコム | レイク | アイフル |

|---|---|---|---|

|

|

|

|

| 適用金利 | 3.0%〜18.0% | 4.5%〜18.0% | 3.0%〜18.0% |

| 無利息期間 | 契約の翌日から 最大30日間 は金利0円*1 |

最大365日※3 | 最大30日間 |

| 金利優遇キャンペーン | ー | ー | ー |

| 10万円を 30日間借りた 場合の利息 |

0円 (無利息サービス) |

0円(無利息期間) | 0円(無利息期間) |

金利優遇キャンペーンの対象期間なら金利半額、無利息期間の適用期間中なら利息額を0円に抑えることも可能になります。

この記事では、初回契約時からすぐに低金利で借りれるカードローンのみを紹介していきます。

この記事でわかること

- 最高金利が低いカードローンを選ぶと借り入れ金額に関係なく利息を抑えられる

- カードローンで低金利なのは18%以下の業者

- 低金利のカードローンを選ぶなら18%以下なうえに無利息期間がある消費者金融が最適

- アコムは初回契約でも金利18.0%以下で借り入れが可能

利息制限法や出資法の範囲内で金利を引き下げてもらえる方法も解説していますので、ぜひ参考にしてください。

注釈

※利用限度額、金利優遇により金利が決定します。金利優遇条件はこちら

- 低金利のカードローンはどれ?適用利率が安い29枚を一覧で比較

- アコムは初めての借入なら誰でも契約の翌日から30日間の金利が0円

- レイクは無利息期間が最大365日だから半年間も0円で借りられる

- アイフルは利息を抑えながら最短即日で素早く融資を受けられる

- プロミスは最大金利が17.8%だから初回契約でも利息が増えづらい

- SMBCモビットなら返済にVポイントが使えるので負担が少ない

- ダイレクトワンは無利息期間が最大55日間で中堅会社のなかでも長い

- セブン銀行カードローンは限度額に応じて12.0〜15.0%の金利が適用される

- 横浜銀行カードローンは年14.6%以下の適用金利で最短即日融資も可能

- 住信SBIネット銀行カードローンは借り入れや返済する際の手数料が無料

- 東京スター銀行 スターカードローンαは年率14.6%以下で自動融資も可能

- 楽天銀行スーパーローンは適用利率年1.9〜14.5%!ネット銀行ならではの金利

- JCB CARD LOAN FAITHは金利5.0%以下も可能!借入金額と返済方法に応じて決まる

- 三井住友カードのカードローンは返済実績に応じて利率が引き下げられる

- ORIX MONEYの金利は1.5〜17.8%!他社よりも利息を抑えられる

- りそな銀行カードローンは100万円以下でも金利13.5%で借り入れできる

- auじぶん銀行カードローンはau IDがあれば0.5%の金利優遇が適用される

- ベルーナノーティスは専業主婦でも最大14日間の利息が発生しない

- セントラルは100万円を超える借り入れなら金利が15.0%以下になる

- みんなの銀行 Loanは年収や口座状況などに応じて金利を優遇してもらえる

- 宮崎銀行のみやぎんパートナーカードローン「おまかせくん」なら金利0.9%も可能

- JAおおいがわのプレミアムカードローンなら借入金額に関係なく金利5.0%

- 高知信用金庫のパックカードローン「基本プラン」は最大6.0%の金利優遇がある

- ろうきんのカードローンマイプランは一般勤労者でも金利が8.475%以下になる

- 三井住友銀行カードローンならライフイベント応援パックで年率8.0%も可能

- みずほ銀行カードローンは住宅ローンの利用で金利が0.5%安くなる

- 三菱UFJ銀行カードローン バンクイックならATMの手数料も0円になる

- PayPay銀行のカードローンは最低金利が業界最低水準の1.59%

- イオン銀行カードローンは情勢によって適用利率を下げてもらえる

- オリックス・クレジットのVIPローンカードはWebで利用手数料が無料

- そもそも金利とは?借入金額に対して利息を支払う割合のこと

- 低金利のカードローンを利用するメリットは利息総額が減ること

- 低金利カードローンで適用利率をさらに下げる方法!契約額を増やそう

- 低金利ローンで申し込む際の注意点!数値が低いほど審査が厳しくなる

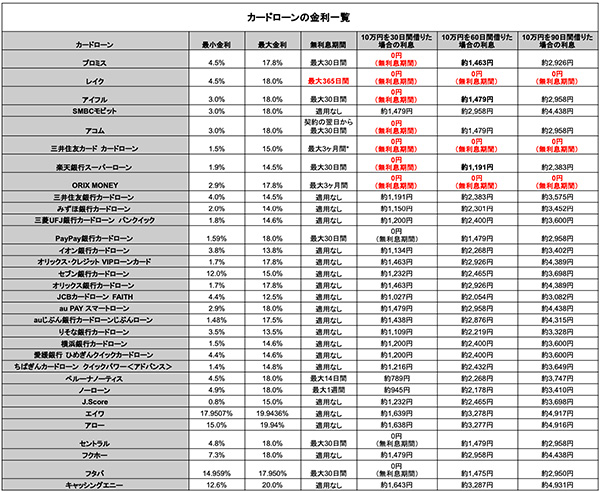

低金利のカードローンはどれ?適用利率が安い29枚を一覧で比較

低金利のカードローンで申し込みたいなら、上限金利が18.0%以下で利息制限法における上限金利よりも低い借入先を選ぶのが最適です。

最大金利が18.0%以下なら、5万円を1ヶ月借りたとしても利息総額が764円未満に抑えられます。

さらに無利息期間のあるカードローンなら、借り入れしている間の利息が発生しないため、余計に支払うお金を0円にすることも可能です。

低金利のカードローンごとに、適用金利やお金を借りた場合の利息総額、無利息期間を比較しましたので参考にしてください。

| カードローン | アコム*1 | レイク | アイフル | プロミス* | SMBCモビット | ダイレクトワン | セブン銀行 カードローン |

横浜銀行 カードローン |

住信SBI ネット銀行 カードローン |

東京スター銀行 スター カードローンα |

楽天銀行 スーパーローン |

JCB CARD LOAN FAITH |

三井住友 カード カードローン |

ORIX MONEY |

りそな銀行 カードローン |

auじぶん銀行 カードローン じぶんローン |

ベルーナ ノーティス |

セントラル | みんなの銀行 Loan |

みやぎん パートナー カードローン 「おまかせくん」 |

JAおおいがわ プレミアム カードローン |

高知信用金庫 パック カードローン 「基本プラン」 |

ろうきん カードローン マイプラン |

三井住友銀行 カードローン |

みずほ銀行 カードローン |

三菱UFJ銀行 カードローン バンクイック |

PayPay銀行 カードローン |

イオン銀行 カードローン |

オリックス・ クレジット VIPローンカード |

|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

| 適用金利 | 3.0%〜18.0% | 4.5%〜18.0% | 3.0%〜18.0% | 4.5%〜17.8% | 3.0%〜18.0% | 4.9%〜18.0% | 12.0%〜15.0% | 年1.5%〜14.6% | 年1.99% ~14.79%* |

年率1.5%〜 14.6% |

年1.9%〜14.5% | 4.40%〜12.5% | 1.5%〜15.0% | 1.5%〜17.8% | 3.5%〜13.5% | 1.48%〜17.5% | 4.5%〜18.0% | 4.80%〜18.0% | 1.5%〜14.5% | 0.9%〜14.5% | 5.0% | 5.8%〜11.8% | 3.875%〜8.475% | 4.0%〜14.5% | 2.0%〜14.0% | 1.8%〜14.6% | 1.59%〜18.0% | 3.8%〜13.8% | 1.7%〜17.8% |

| 無利息期間 | 契約の翌日から 最大30日間 は金利0円*1 |

最大365日※3 | 最大30日間 | 最大30日間 | ー | 最大55日間 | ー | ー | ー | 契約日から30日 間は利息0円* |

ー | ー | ー | ー | ー | ー | 最大14日間 | 最大30日間 | ー | ー | ー | ー | ー | ー | ー | ー | 最大30日間 | ー | ー |

| 融資限度額 | 1万円〜800万円 | 1万円〜500万円 | 1万円〜800万円 | 1万円〜500万円 | 1万円〜800万円 | 1万円〜300万円 | 10万円〜300万円 | 10万円〜 1,000万円 (10万円単位) |

10万円~ 1,000万円 |

10万円〜 1,000万円 |

最大500万円 | 10万円〜800万円 | 最大900万円 | 10万円〜800万円 | 10万円〜800万円 | 10万円〜800万円 | 1万円〜300万円 | 最大300万円 | 10万円〜 1,000万円 |

10万円〜 1,000万円 |

10万円〜200万円 | 30万円〜50万円 | 最高500万円 | 10万円〜800万円 | 10万円〜800万円 | 10万円〜500万円 | 1万円〜 1,000万円 |

10万円〜800万円 | 30万円〜800万円 |

| 融資スピード | 最短20分*1 | 最短25分※4 | 最短18分* | 最短3分* | 最短15分 | 最短30分 | 最短翌日 | 最短即日* | 最短数日 | 最短1~ 2週間程度 |

最短即日 | 最短即日 | 最短5分* | 最短即日 | 最短1週間 | 最短1週間 | 最短即日 | 最短即日 | 最短翌日 | 最短2〜3営業日 | 最短1週間 | 最短2週間 | 最短1週間 | 最短1週間前後 | 最短1週間前後 | 最短即日 | 最短翌日 | 最短翌日 | 最短即日 |

| 10万円を 30日間借りた 場合の利息 |

0円 (無利息サービス) |

0円(無利息期間) | 0円(無利息期間) | 0円(無利息期間) | 約1,479円 | 0円(無利息期間) | 約1,232円 | 約1,200円 | 約1,215円 | 0円(契約日から 30日間は 利息0円*) |

約1,191円 | 約1,027円 | 約1,232円 | 約1,463円 | 約1,109円 | 約1,438円 | 約789円 | 0円(無利息期間) | 1,191円 | 1,191円 | 410円 | 969円 | 696円 | 約1,191円 | 約1,150円 | 約1,200円 | 0円(無利息期間) | 約1,134円 | 約1,463円 |

| 親会社 | 三菱UFJ フィナンシャル・ グループ |

新生 フィナンシャル 株式会社 |

ー (独立経営) |

三井住友カード 株式会社 100% |

三井住友 フィナンシャル グループ 100% |

スルガ銀行 株式会社 |

セブン& アイ・ ホールディングス |

コンコルディア ・フィナンシャル グループ |

SBI ホールディングス |

中国信託商業銀行 | 楽天グループ 株式会社 |

JCBカード | 三井住友 フィナンシャル グループ |

オリックス 株式会社 |

りそな ホール ディングス |

au フィナンシャル ホールディングス |

株式会社 サンステージ |

ー | ふくおか フィナンシャル グループ |

ー | ー | ー | ー | 三井住友 フィナンシャル グループ |

みずほ フィナンシャル グループ |

三菱UFJ フィナンシャル・ グループ |

LINE ヤフー 株式会社 |

イオン フィナンシャル サービス |

オリックス 株式会社 |

| 運営または 同系列の銀行 |

三菱UFJ銀行 | SBI新生銀行 | ー | 三井住友銀行 | 三井住友銀行 | スルガ銀行 | セブン銀行 | 横浜銀行 | 住信SBI ネット銀行 |

東京スター銀行 | 楽天銀行 | ー | 三井住友銀行 | オリックス銀行 | りそな銀行 | auじぶん銀行 | ー | ー | 福岡銀行 | 宮崎銀行 | JAバンク | 高知信用金庫 | 労働金庫 | 三井住友銀行 | みずほ銀行 | 三菱UFJ銀行 | PayPay銀行 | イオン銀行 | オリックス銀行 |

| ー | ー | ー | ー | ー | ー | ー | ー | ー | ー | ー | ー | ー | ー | ー | ー | ー | ー |

当サイトのランキングコンテンツは、第3者調査機関の情報を元に作成されています。比較基準をポイント化し、その合計値から順位付けをおこなっています。

ランキングの根拠(2024年)はこちら

ランキングの根拠(2025年)はこちら

上記はいずれも18.0%以下の低金利で借り入れでき、カードローンの借り換えにも最適です。

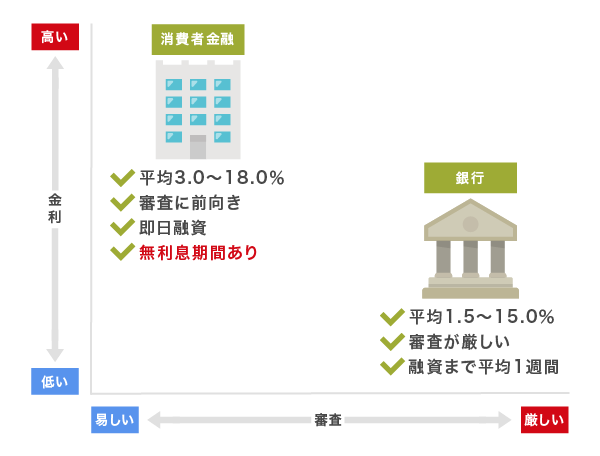

比較すると消費者金融よりも銀行カードローンのほうが低金利に見えますが、無利息期間サービスを設けていないため初回契約時から利息を支払わないといけません。

銀行カードローンおよび消費者金融のどちらも利点と難点があるため、借入先を選ぶならあなたの借りる金額や返済期間に応じて利息が減るカードローンがおすすめです。

注釈

※高校生(定時制高校生および高等専門学校生も含む)はお申込いただけません。

※最短5分の会員番号発行 受付時間:9:00〜19:30

※1適用条件:アコムでのご契約がはじめてのお客さま

※2お申込時間や審査によりご希望に添えない場合がございます。

※3 無利息期間経過後は通常金利適用となります。

※3 貸付利率はご契約額およびご利用残高に応じて異なります。

※3 初回契約翌日から無利息適用となります。

※3 他の無利息商品との併用は不可となります。

※4 Web申込みの場合、最短25分融資も可能。21時(日曜日は18時)までのご契約手続き完了(審査・必要書類の確認含む)で、当日中にお振込みが可能です。一部金融機関および、メンテナンス時間等を除く。※最短5分の会員番号発行は、新規契約時点でのご利用枠が50万円でのお申込みとなります。

※審査・融資時間は、お申込の曜日や時間帯などお申込み時の状況により、翌日以降になる場合があります。

※満70歳以降はあらたなお借入はできません。ご返済のみのお取引となります。

※お申込み時間や審査状況によりご希望に添えない場合があります。

※お借り入れ日ではなくご契約日から30日間となりますのでご注意ください。

※利用限度額、金利優遇により金利が決定します。金利優遇条件はこちら

銀行は審査を厳格化しているから通過するのは難しい

銀行カードローンは金融庁から過剰貸付の指摘を受けて審査を厳格化しているので、通過できるのは大企業に勤めている人や年収の高い人がほとんどです。

銀行カードローンは、近年残高が増加し、過剰な貸付けが行われているのではないかとの批判。

金融庁は、銀行カードローンの業務運営の詳細な実態把握を進める

金融庁から再度指摘を受けないように新規顧客への融資を自主規制していることもあり、銀行カードローンの審査通過率は平均29.6%と低い実情があります。

メガバンクに限らず、2022年10月3日に統合したあいちフィナンシャルグループのような新しい地方銀行も同様です。

一方で消費者金融の審査通過率は平均45.9%なので、約2人に1人が借り入れに成功しています。

消費者金融と銀行カードローンの審査基準を比較した結果は、以下のとおりです。

| 貸金業者 | 銀行カードローン | |

|---|---|---|

| 平均審査通過率 | 平均45.9% | 平均29.6% |

| 学生 | ○ | × |

| パート | ○ | × |

| アルバイト | ○ | × |

| 派遣社員 | ○ | × |

| 契約社員 | ○ | × |

| 高齢者 | ○ | × |

クレジットカード会社や消費者金融といった貸金業者は銀行と違って過剰貸付の指摘を受けていないことから、アルバイトやパートといった収入が少ない人にも前向きに融資をおこなっています。

さらに貸金業者は上述で紹介したような無利息期間や即日融資などの顧客サービスも積極的に提供しており、借りやすさの面でも優れています。

審査に通過して低金利で借り入れできる可能性を高めたいのであれば、貸金業者のように融資に前向きな借入先を選んだほうがよいでしょう。

アコムは初めての借入なら誰でも契約の翌日から30日間の金利が0円

アコムは、初めて契約した人なら誰でも契約の翌日から30日間の金利が0円になるサービスを提供しています。

30日以内に返済が完了すると利息が0円で済む利点があり、無駄なお金を払いたくないなら利用しない手はありません。

さらにアコムは返済期日より前にお金を払うと、早まった日数分の利息額を安くしてもらえます。

例えば返済期日が11月30日で実際に返済した日が11月20日なら、10日分の利息が安くなります。

他社では早めに返済しても1ヶ月分の利息が請求されるケースがあるため、すぐに返す予定なら無駄に支払うお金が発生しないアコムを選ぶのが最適です。

| 金利 | 3.0%~18.0% | 無利息期間 | 契約の翌日から30日間は金利0円*1 |

|---|---|---|---|

| 限度額 | 1万円〜800万円 | 対象年齢 | 20歳以上 |

| 審査時間 | 最短20分*2 | 融資スピード | 最短20分*2 |

| 担保、保証人不要 | ○ | バレない | ○ |

| 収入証明書なし | ○*3 | 返済方式 | 定率リボルビング方式 |

7/31まで限定のキャンペーンとなっていますので、この機会にぜひ申し込んでみてはいかがでしょうか。※4

>> アコムの詳細はこちら

注釈

※1適用条件:アコムでのご契約がはじめてのお客さま

※2お申込時間や審査によりご希望に添えない場合がございます。

※3お借入総額により収入証明書(源泉徴収票等)が必要

※3当社のご契約が50万円を超えるお客さま

※3他社を含めたお借入総額が100万円を超えるお客さま

※4諸条件あり

レイクは無利息期間が最大365日だから半年間も0円で借りられる

レイクは50万円以上の契約なら無利息期間が最大365日間も適用されることから、半年間も利息が0円で借り入れできます。*

他社の無利息期間は30日間のケースがほとんどなので、レイクは12倍も長く借りることが可能です。

さらに期間中は何度借り入れしても無利息で、例えば2万円を借りて完済した後に追加で5万円の融資を受けても利息が発生しない仕組みになっています。

金利18.0%の他社で5万円を365日間借りた場合は約8,999円の利息が発生しますが、レイクなら0円です。

利息額を抑えて借り入れをしたいなら、レイクを選んでおけば間違いありません。

| 金利 | 4.5〜18.0% | 無利息期間 | 最大365日間※1 |

|---|---|---|---|

| 限度額 | 1万円〜500万円 | 対象年齢 | 満20〜70歳以下 |

| 審査時間 | 最短15秒 | 融資スピード | 最短25分※2 |

| 担保、保証人不要 | ○ | バレない | ○ |

| 収入証明書不要 | ○ | 返済方式 | 残高スライドリボルビング方式、元利定額リボルビング方式 |

>> レイクの15秒審査結果はこちら

注釈と無利息期間の条件

※1 無利息期間経過後は通常金利適用となります。

※1 貸付利率はご契約額およびご利用残高に応じて異なります。

※1 初回契約翌日から無利息適用となります。

※1 他の無利息商品との併用は不可となります。

※2 Web申込みの場合、最短25分融資も可能。21時(日曜日は18時)までのご契約手続き完了(審査・必要書類の確認含む)で、当日中にお振込みが可能です。一部金融機関および、メンテナンス時間等を除く。

レイク無利息期間の条件

| 無利息期間の適用条件 |

|

|---|---|

| 60日間無利息の適用条件 |

|

| 365日無利息 |

|

アイフルは利息を抑えながら最短即日で素早く融資を受けられる

アイフルはWEB申込なら最短18分で融資を受けられるので、今すぐお金を借りたい人に最適です。*

キャッシングローンの場合、

お申込みからご融資まで、WEB申込みなら最短18分です。

家賃や電気代などの支払い期限が迫っていてもアイフルを利用するとすぐに借り入れできることから、急な出費にも対応できます。

もちろん無利息期間サービスの適用もあり、初めてアイフルを利用する人は30日間の利息が0円でお金を借りられます。

利息を抑えつつ素早くお金を借りたい人は、申し込みから最短18分後に無利息で融資を受けられるアイフルを選ぶのがよいでしょう。*

| 金利 | 3.0~18.0% | 無利息期間 | 最大30日間 |

|---|---|---|---|

| 限度額 | 1万円〜800万円 | 対象年齢 | 満20〜69歳以下 |

| 審査時間 | 最短18分* | 融資スピード | 最短18分* |

| 担保、保証人不要 | ○ | バレない | ○ |

| 収入証明書不要 | ○ | 返済方式 | 借入後残高スライド元利定額リボルビング返済方式 |

>> アイフルの3秒診断はこちら

注釈

※お申込み時間や審査状況によりご希望に添えない場合があります。

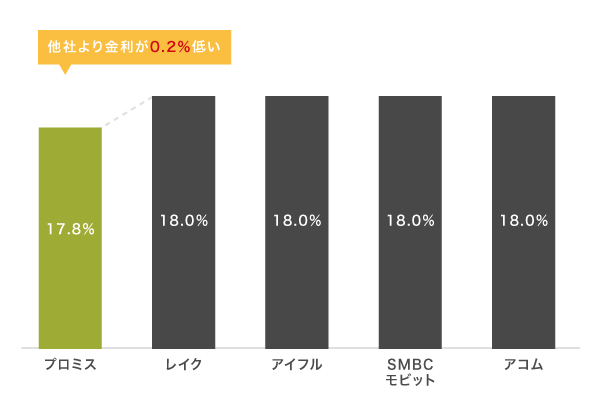

プロミスは最大金利が17.8%だから初回契約でも利息が増えづらい

プロミスは最大金利が17.8%で、他社よりも低金利で借り入れできる利点があります。

他社より0.2%も低金利で融資を受けられるので、利息額を抑えたい人に最適です。

たったの0.2%と思う人もいるかもしれませんが、50万円を借り入れした場合は1,000円も利息額の差が開きます。

プロミスは顧客満足度や品質などが基準を満たした証となるCOPC認証を10年連続で取得した経験があり、サービス内容の面も他社に劣ることはありません。

| 金利 | 4.5〜17.8% | 無利息期間 | 最大30日間 |

|---|---|---|---|

| 限度額 | 1万円〜500万円 | 対象年齢 | 18歳以上74歳以下* |

| 審査時間 | 最短3分審査(回答)* | 融資スピード | 最短3分* |

| 担保、保証人不要 | ○ | バレない | ○ |

| 収入証明書不要 | ○* | 返済方式 | 残高スライド元利定額返済方式 |

>> プロミスの詳細はこちら

注釈

※借入可能額が50万円以内なら収入証明書不要で借りられます。

※お申込時の年齢が19歳以下の場合は、収入証明書類のご提出が必須となります。

※高校生(定時制高校生および高等専門学校生も含む)はお申込いただけません。

※収入が年金のみの方はお申込いただけません。

※お申込み時間や審査によりご希望に添えない場合がございます。

SMBCモビットなら返済にVポイントが使えるので負担が少ない

SMBCモビットの特徴として、借り入れ金を返済する時にVポイントを1ポイントあたり1円相当で利用できる点が挙げられます。

SMBCモビットのローンの返済にはVポイントもご使用いただけます。

会員専用サービス「Myモビ」でのVポイント利用手続き後、1ポイント=1円としてご利用いただけます。

現金が足りない時にVポイントを返済額に充当できるので、支払いの負担を軽減することが可能です。

返済するごとに利息分が200円で1ポイント貯まるサービスも提供しており、お金を返すだけでVポイントがもらえます。

滞りなく返済していけるか不安な人は、SMBCモビットでVポイントを利用して負担を減らすのもひとつの手段です。

| 金利 | 3.0~18.0% | 無利息期間 | ー |

|---|---|---|---|

| 限度額 | 1万円〜800万円 | 対象年齢 | 満20歳~74歳* |

| 審査時間 | 最短15分* | 融資スピード | 最短15分* |

| 担保、保証人不要 | ○ | バレない | ○ |

| 収入証明書不要 | × | 返済方式 | 借入後残高スライド元利定額返済方式 |

>> SMBCモビットの詳細はこちら

注釈

※収入が年金のみの方はお申込いただけません。

※申込の曜日、時間帯によっては翌日以降の取扱となる場合があります。

ダイレクトワンは無利息期間が最大55日間で中堅会社のなかでも長い

ダイレクトワンは中堅会社として経営する中小消費者金融のなかで無利息期間が最も長く、最大55日間も利息0円で借り入れが可能です。

ダイレクトワンは中小消費者金融の立ち位置であるものの、独立経営を貫く他社とは違い、スルガ銀行グループとなっています。

他社の中小消費者金融は無利息期間の提供自体がないケースも多く、最大55日間も利息が0円になるのはダイレクトワンならではの強みになります。

平均30日間の大手消費者金融と比べても約2倍長くなるため、早めに完済する予定なら大きく利息を抑えることが可能です。

ただし無利息期間が終わると4.9%〜18.0%の金利が適用され、平均3.0%〜18.0%のアイフルやプロミスより利息が増えやすくなります。

そのため、ダイレクトワンは早めに完済する場合の選択肢として検討しましょう。

| 金利 | 4.9〜18.0% | 無利息期間 | 最大55日間 |

|---|---|---|---|

| 限度額 | 1万円〜300万円 | 対象年齢 | 満20〜69歳以下 |

| 審査時間 | 最短30分 | 融資スピード | 最短30分 |

| 担保、保証人不要 | ◯ | バレない | △ |

| 収入証明書不要 | ◯ | 返済方式 | 定額リボルビング方式 |

>> ダイレクトワンの1秒診断はこちら

セブン銀行カードローンは限度額に応じて12.0〜15.0%の金利が適用される

セブン銀行は支店数を12箇所に絞っており、メガバンクよりも経費が抑えられることからカードローンの適用金利を12.0〜15.0%の低水準に設定しています。

セブン銀行カードローンの適用金利は、限度額によって以下のように決定されます。

| 限度額 | 適用金利 |

|---|---|

| 10万円、30万円、50万円 | 15.0% |

| 70万円、100万円 | 14.0% |

| 150万円、200万円 | 13.0% |

| 250万円、300万円 | 12.0% |

限度額が高くなるほど適用金利を引き下げてもらえるため、無理なく返済を続けることが可能です。

限度額が50万円以下の場合であっても、最大金利は15.0%なので平均18.0%の消費者金融と比べると利息が増えづらい利点があります。

セブン銀行カードローンの限度額や年齢制限は、以下で表にまとめましたので参考にしてください。

セブン銀行カードローンの商品概要

| 金利 | 12.0〜15.0% | 無利息期間 | ー |

|---|---|---|---|

| 限度額 | 10万円〜300万円 | 対象年齢 | 満20〜70歳未満 |

| 審査時間 | 最短翌日 | 融資スピード | 最短翌日 |

| 担保、保証人不要 | ○ | バレない | △ |

| 収入証明書不要 | × | 返済方式 | 元加方式 |

融資スピードは最短翌日となっており、銀行カードローンのなかでも早めに借り入れできるので、急いでいる人にも最適です。

>> セブン銀行カードローンの公式サイトはこちら

横浜銀行カードローンは年14.6%以下の適用金利で最短即日融資も可能

横浜銀行カードローンはメガバンクにも劣らない年1.5〜14.6%の金利で借り入れできるうえ、地方銀行のなかでは珍しく、最短即日融資に対応しているのが強みです。*

銀行カードローンは審査を厳格化しているため借り入れまでに1週間かかるケースがほとんどですが、横浜銀行カードローンは他社と差別化を図る目的で融資時間の短縮に注力しています。

翌日の契約と同時にお金を借りることも可能で、すぐに借入金を振り込んでもらえるので、ローンカードが自宅へ届く前に利用したい人にも最適です。

他にも駅に設置されている横浜銀行ATMやコンビニATMを利用すると、何回お金を借りても手数料が0円な利点もあります。*

無駄なお金を支払わずになるべく早くお金を借りたいのなら、横浜銀行カードローンを検討してみてはいかがでしょうか。

| 金利 | 年1.5〜14.6% | 無利息期間 | ー |

|---|---|---|---|

| 限度額 | 10万円〜1,000万円(10万円単位) | 対象年齢 | 満20〜69歳以下 |

| 審査時間 | 最短即日 | 融資スピード | 最短即日 |

| 担保、保証人不要 | ◯ | バレない | × |

| 収入証明書不要 | × | 返済方式 | 残高スライド方式 |

>> 横浜銀行カードローンの申し込みはこちら

注釈

※一部ATMを除きます

※審査・融資時間は、お申込の曜日や時間帯などお申込み時の状況により、翌日以降になる場合があります。

※満70歳以降はあらたなお借入はできません。ご返済のみのお取引となります。

住信SBIネット銀行カードローンは借り入れや返済する際の手数料が無料

住信SBIネット銀行カードローンは、入会金や年会費だけではなく、提携ATMにおける借り入れや返済時の手数料も無料なのが特徴です。

Webと提携ATMどちらで手続きしても回数制限なしで手数料が発生しないため、返済の負担が増えづらくなります。

他にも住信SBIネット銀行カードローンは、下記の条件を満たすと最大年0.6%の金利優遇を受けられる利点があります。

- ミライノ カード(JCB)を保有していて住信SBIネット銀行の口座を引き落とし先に設定*

- SBI 証券口座保有登録が済んでいるまたは住信SBIネット銀行の住宅ローン残高がある

手数料と利息のどちらも抑えたいのなら、住信SBIネット銀行カードローンで申し込むとよいでしょう。

| 金利 | 年1.99%~14.79%* | 無利息期間 | ー |

|---|---|---|---|

| 限度額 | 10万円~1,000万円 | 対象年齢 | 満20歳以上満65歳以下 |

| 審査時間 | 最短数日 | 融資スピード | 最短数日 |

| 担保、保証人不要 | ○ | バレない | ○ |

| 収入証明書不要 | △ | 返済方式 | 残高スライドリボルビング返済 |

>> 住信SBIネット銀行カードローンの審査シミュレーションはこちら

注釈

※ミライノカード(JCB)は、2023年11月30日で新規募集を停止しております。

※利用限度額、金利優遇により金利が決定します。金利優遇条件はこちら

東京スター銀行 スターカードローンαは年率14.6%以下で自動融資も可能

東京スター銀行 スターカードローンαは年率1.5%〜14.6%となっており、無理なく返済を続けられるのが特徴です。

銀行カードローンのなかでは珍しく、契約日から30日間は利息0円になる利点もあります。*

さらに自動融資サービスが付帯しており、引き落とし用の銀行口座で残高が不足した際に自動で貸付を実施してもらえるのも嬉しいポイントです。*

例えば口座残高が5,000円の状態で6,000円の口座引き落としが実施された場合、不足している1,000円分を自動的に貸し付けてもらえます。

利息を抑えつつ、残高不足を防ぎたい人は、東京スター銀行 スターカードローンαを選ぶとよいでしょう。

| 金利 | 年率1.5〜14.6% | 無利息期間 | 契約日から30日間は利息0円* |

|---|---|---|---|

| 限度額 | 10万円〜1,000万円 | 対象年齢 | 満20〜69歳 |

| 審査時間 | 最短2営業日 | 融資スピード | 最短1~2週間程度 |

| 担保、保証人不要 | ○ | バレない | ○ |

| 収入証明書不要 | × | 返済方式 | 残高スライドリボルビング方式 |

>> 東京スター銀行 スターカードローンαの1秒診断はこちら

注釈

※お借り入れ日ではなくご契約日から30日間となりますのでご注意ください。

※自動融資の対象外の取引があります。詳しくは商品説明書をご確認ください。

楽天銀行スーパーローンは適用利率年1.9〜14.5%!ネット銀行ならではの金利

楽天銀行スーパーローンの最高金利は年14.5%と抑えられており、例えば10万円を1年間借り入れしても1日あたりの利息額はたったの約40円で済みます。

もちろん返済期間が短ければ利息額も減るので、さらに返済額を減らすこともできます。

楽天銀行スーパーローンはネット銀行ならではの強みを活かして最短即日融資が可能な点も魅力で、急いでお金を借りたい人にも最適です。

ネット銀行ならではの金利ですぐに融資を受けたい人は、楽天銀行スーパーローンを検討してみてはいかがでしょうか。

| 金利 | 年1.9〜14.5% | 無利息期間 | ー |

|---|---|---|---|

| 限度額 | 10万円〜800万円 | 対象年齢 | 満20〜62歳以下 |

| 審査時間 | 最短即日 | 融資スピード | 最短即日 |

| 担保、保証人不要 | ○ | バレない | × |

| 収入証明書不要 | × | 返済方式 | 残高スライドリボルビングによるご返済 |

>> 楽天銀行スーパーローンの申し込みはこちら

JCB CARD LOAN FAITHは金利5.0%以下も可能!借入金額と返済方法に応じて決まる

JCB CARD LOAN FAITHは、借入金額が5万円以下ならキャッシング1回払いの選択で金利を5.0%まで引き下げてもらえます。

キャッシング1回払いは翌月に一括完済する返済方法のことで、手数料を支払えば利息が発生しない利点があります。

一方で5万円以上を借りる人はキャッシングリボ払いの選択になるものの、借入金額に応じて金利が4.40〜12.5%の範囲で設定されるため、平均3.0〜18.0%の他社よりも低金利になります。

どちらの返済方法を選択しても他社より低金利で借り入れできるため、利息を最小限に抑えたいのならJCB CARD LOAN FAITHを選んだほうがよいでしょう。

JCB CARD LOAN FAITHは、低金利なうえに最短即日審査にも対応しており、素早く借り入れできるのも魅力のひとつです。

| 金利 | 4.40〜12.5% | 無利息期間 | ー |

|---|---|---|---|

| 限度額 | 最大500万円 | 対象年齢 | 満20〜58歳以下 |

| 審査時間 | 最短即日 | 融資スピード | 最短即日 |

| 担保、保証人不要 | ○ | バレない | ○ |

| 収入証明書不要 | ○ | 返済方式 | 残高スライド元金定額払い、毎月元金定額払い、ボーナス併用払い |

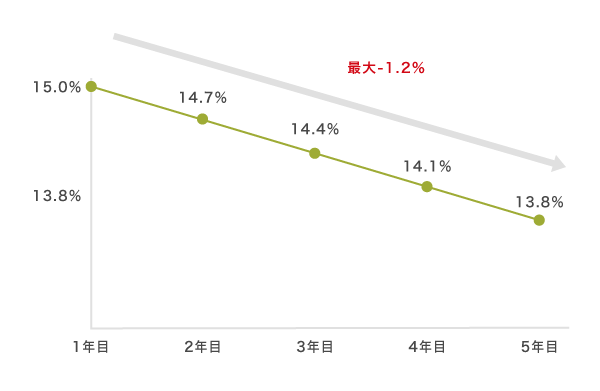

三井住友カードのカードローンは返済実績に応じて利率が引き下げられる

三井住友カードのカードローンは、返済実績に応じて金利を下げてもらえる特徴があります。

返済で延滞していない場合は最大で1.2%も金利を引き下げてもらえるので、利息を確実に抑えることが可能です。

金利が1.2%下がると、例えば20万円を1年間借り入れした場合の利息額が30,000円から27,600円に抑えられます。

Webで申し込むと振込専用タイプとカードタイプの2種類から選択できますので、自分の都合に合わせて借りやすい方を選びましょう。

| 金利 | 1.5~15.0% | 無利息期間 | ー |

|---|---|---|---|

| 限度額 | 最大900万円 | 対象年齢 | 満20〜69歳以下 |

| 審査時間 | 最短5分* | 融資スピード | 最短5分* |

| 担保、保証人不要 | ○ | バレない | × |

| 収入証明書不要 | × | 返済方式 | 元金定額返済 |

注釈

※最短5分の会員番号発行は、新規契約時点でのご利用枠が50万円でのお申込みとなります。

※最短5分の会員番号発行 受付時間:9:00〜19:30

ORIX MONEYの金利は1.5〜17.8%!他社よりも利息を抑えられる

ORIX MONEY(オリックスマネー)は金利が1.5〜17.8%となっており、最小金利と最大金利のどちらも低いのが特徴です。

他社の金利は平均3.0〜18.0%ですが、ORIX MONEYは2022年2月14日にリリースされた新しいカードローンであることから、固定客を獲得するために低金利でサービスを提供しています。

金利14.8%で100万円のお金を30日間借りたとしても、利息金額は12,170円程度となり、返済の負担が軽減されるのが嬉しいポイントです。

さらにORIX MONEY(オリックスマネー)の公式アプリを提示すると、オリックスレンタカーやオリックスカーシェアといった同系列の利用料金が割引になる優待サービスを受けられます。

利息金額だけではなく日常生活における支出金額も抑えられるので、無駄なお金を支払いたくない人に最適です。

| 金利 | 1.5〜17.8% | 無利息期間 | ー |

|---|---|---|---|

| 限度額 | 10万円〜800万円 | 対象年齢 | 満20〜69歳以下 |

| 審査時間 | 最短60分 | 融資スピード | 最短即日 |

| 担保、保証人不要 | ○* | バレない | ○ |

| 収入証明書不要 | ○* | 返済方式 | 新残高スライドリボルビング返済 |

注釈

※担保や保証人は原則不要です。

※お借入れ総額によっては収入証明書(源泉徴収票等)が必要になります。

りそな銀行カードローンは100万円以下でも金利13.5%で借り入れできる

りそな銀行カードローンは、100万円以下の少額融資を希望する人でも金利13.5%で借り入れできます。

100万円以下の少額融資を希望する場合は最大金利が適用されることから、他社では15.0〜18.0%が適用されるケースがほとんどです。

しかし、りそな銀行カードローンはそもそも最大金利が13.5%で他社よりも低いため、少額融資でも利息が増えづらくなります。

さらにりそな銀行カードローンを利用して月中の平均残高が10万円以上になると、りそなクラブポイントが貯まる利点もあります。

1,000ポイント以上になるとWAONポイントやdポイントなどに交換できるため、お金を借りるだけではなく、生活費を補うことも可能です。

| 金利 | 3.5〜13.5% | 無利息期間 | ー |

|---|---|---|---|

| 限度額 | 10万円〜800万円 | 対象年齢 | 満20〜66歳以下 |

| 審査時間 | 最短1週間以内 | 融資スピード | 最短1週間 |

| 担保、保証人不要 | ◯ | バレない | × |

| 収入証明書不要 | × | 返済方式 | 残高スライド方式 |

auじぶん銀行カードローンはau IDがあれば0.5%の金利優遇が適用される

auじぶん銀行カードローンは、au IDを持っている人ならau限定割で金利を0.5%引き下げてもらえます。

ただし0.5%の金利優遇が適用されるには、以下の条件も満たしている必要があります。

- 申し込み時にau IDを登録または有効なau IDを持っている

- 借り換えを希望していて借入可能上限額(限度額)が100万円以上となること

- auじぶん銀行カードローンの借入金で他社の借入金を返済すること

参照元:auじぶん銀行カードローンau限定割-auじぶん銀行

借り換えを希望する人が対象になるため、auじぶん銀行カードローンはすでに他社借り入れがある人に最適です。

借り換えを希望しておらず、誰でもコースの対象となる人であっても、au IDがあれば0.1%の金利優遇を受けられます。

最大金利が17.5%のところ17.4%で借り入れでき、平均18.0%の大手消費者金融よりは利息の負担を抑えられます。

しかし、大手消費者金融のような無利息期間は提供していないので、長期間に渡って借り入れする場合に選択するとよいでしょう。

| 金利 | 1.48〜17.5% | 無利息期間 | ー |

|---|---|---|---|

| 限度額 | 10万円〜800万円 | 対象年齢 | 満20〜70歳以下 |

| 審査時間 | 最短1時間 | 融資スピード | 最短1時間 |

| 担保、保証人不要 | ◯ | バレない | × |

| 収入証明書不要 | △ | 返済方式 | 残高スライドリボルビング方式 |

ベルーナノーティスは専業主婦でも最大14日間の利息が発生しない

ベルーナノーティスは、専業主婦でも最大14日間の利息なしで借り入れできるのが特徴です。

無職の専業主婦は消費者金融の貸付対象外になることから、借り入れできるのは配偶者貸付に対応している銀行カードローンのみとなっていましたが、無利息期間がないのが難点でした。

しかしベルーナノーティスは消費者金融のなかで唯一、配偶者貸付に対応しており、貸金業者ならではの強みを活かして無利息期間サービスを提供しています。

14日以内に完済すれば利息は発生しないうえ、夫への連絡も原則なしなのでキャッシングしている事実がバレるリスクも少なくなります。

専業主婦が利息を抑えつつお金を借りるのなら、ベルーナノーティス一択といっても過言ではないでしょう。

| 金利 | 4.5〜18.0% | 無利息期間 | 最大14日間 |

|---|---|---|---|

| 限度額 | 1万円〜300万円 | 対象年齢 | 満20〜80歳以下 |

| 審査時間 | 最短30分 | 融資スピード | 最短即日 |

| 担保、保証人不要 | ◯ | バレない | ◯ |

| 収入証明書不要 | ◯ | 返済方式 | 借入残高スライドリボルビング方式 |

セントラルは100万円を超える借り入れなら金利が15.0%以下になる

セントラルは、100万円を超える借り入れなら15.0%以下の低金利で借り入れできます。

利息制限法における上限金利を遵守しながら営業しており、借入金額が増えるほど利息が下がる仕組みが整えられているからです。

通常金利は4.80〜18.0%となっているものの、一般的な中小消費者金融の平均金利は10.0〜20.0%となっており、他社よりは低めに設定されています。

さらに知名度の低い中小消費者金融だからこそ、大手消費者金融よりも審査で柔軟な判断をしてもらえるのも利点のひとつです。

利息が増えづらいことの他に審査難易度も重視しているのなら、セントラルを選んでもよいでしょう。

| 金利 | 4.80〜18.0% | 無利息期間 | 最大30日間 |

|---|---|---|---|

| 限度額 | 最大300万円 | 対象年齢 | 20歳以上 |

| 審査時間 | 最短即日 | 融資スピード | 最短即日 |

| 担保、保証人不要 | ◯ | バレない | △ |

| 収入証明書不要 | △ | 返済方式 | 借入残高スライドリボルビング方式 |

みんなの銀行 Loanは年収や口座状況などに応じて金利を優遇してもらえる

2022年7月12日にリリースされたばかりのみんなの銀行 Loanは、年収や口座の利用状況といった顧客情報に合わせて金利を優遇してもらえる利点があります。

金利を優遇してもらえる基準は、以下のとおりです。

- 年齢が若いほど完済できる見込みがあるので優遇

- 年収が多い人ほど返済能力が高いので優遇

- みんなの銀行の普通預金口座を給与振込口座に指定している人は優良顧客と判断するので優遇

- みんなの銀行の普通預金口座でローンの利用履歴がない人は債務不履行になる可能性が低いので優遇

通常金利は1.5~14.5%となっており、上記に該当する場合は0.1%刻みで金利を引き下げてもらえます。

実際に管理人はみんなの銀行 Loanの申し込みと同時に口座開設しましたが、年収を1,000万円にして申請したところ、適用金利を12.20%にしてもらえました。

今から口座開設する人でも金利優遇を受けられる可能性がありますので、申し込んでみてはいかがでしょうか。

| 金利 | 1.5~14.5% | 無利息期間 | ー |

|---|---|---|---|

| 限度額 | 10万円〜1,000万円 | 対象年齢 | 満20〜69歳以下 |

| 審査時間 | 最短翌日 | 融資スピード | 最短翌日 |

| 担保、保証人不要 | ○ | バレない | ○ |

| 収入証明書不要 | ○ | 返済方式 | ー |

宮崎銀行のみやぎんパートナーカードローン「おまかせくん」なら金利0.9%も可能

宮崎銀行のみやぎんパートナーカードローン「おまかせくん」は地方銀行のなかで最も最小金利が低く、0.9%で借り入れすることが可能です。

最大金利は14.5%なので少額融資を希望する人はそれほど利息金額が安くなりませんが、500万円以上の高額融資であれば無駄な出費をかなり抑えられます。

例えばメガバンクの三井住友銀行カードローンで800万円を5年間借りた場合、最小金利の4.0%が適用され、利息総額は839,898円にものぼります。

一方でみやぎんパートナーカードローン「おまかせくん」の場合は最小金利の0.9%が適用され、利息総額を184,360円までに抑えることが可能です。

ただし、みやぎんパートナーカードローン「おまかせくん」の対象となるのは、宮崎銀行の営業エリアに住んでいる人や働いている人で、その他の地域では申し込めません。

宮崎銀行が展開する店舗は宮崎県に集中しており、県外で営業しているのは10店舗のみとなっているため、他の都道府県に居住している人は近くの地方銀行で申し込んだほうがよいでしょう。

| 金利 | 0.9〜14.5% | 無利息期間 | ー |

|---|---|---|---|

| 限度額 | 10万円〜1,000万円 | 対象年齢 | 満20〜75歳以下 |

| 審査時間 | 最短2〜3営業日 | 融資スピード | 最短2〜3営業日 |

| 担保、保証人不要 | ○ | バレない | × |

| 収入証明書不要 | × | 返済方式 | ー |

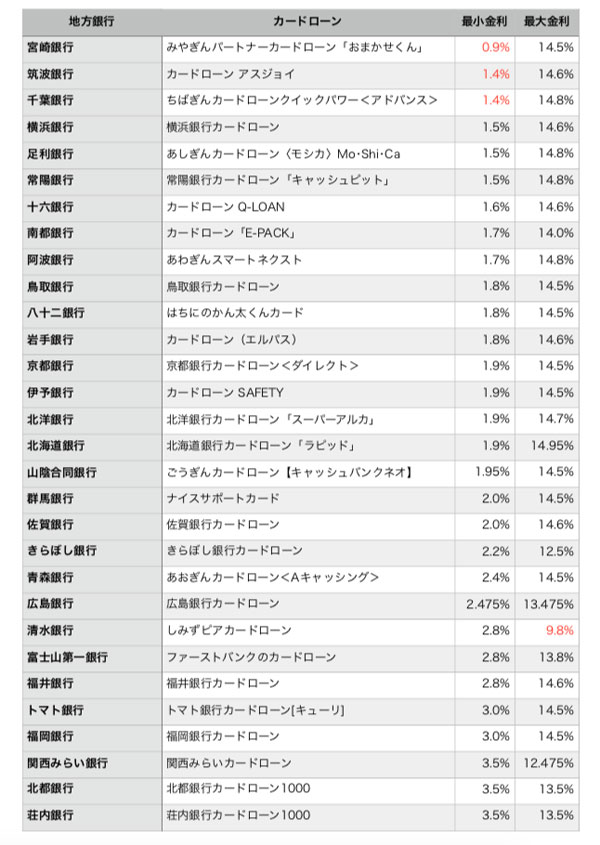

地方銀行カードローンの金利を比較

地方銀行のカードローンごとに金利を比較した結果は、以下のとおりです。

| 地方銀行 | カードローン | 適用金利 |

|---|---|---|

| 横浜銀行 | 横浜銀行カードローン | 年1.5%〜14.6% |

| 宮崎銀行 | みやぎんパートナーカードローン「おまかせくん」 | 0.9%〜14.5% |

| 筑波銀行 | カードローン アスジョイ | 1.4%〜14.6% |

| 千葉銀行 | ちばぎんカードローンクイックパワー<アドバンス> | 1.4%〜14.8% |

| 足利銀行 | あしぎんカードローン〈モシカ〉Mo・Shi・Ca | 1.5%〜14.8% |

| 常陽銀行 | 常陽銀行カードローン「キャッシュピット」 | 1.5%〜14.8% |

| 十六銀行 | カードローン Q-LOAN | 1.6%〜14.6% |

地方銀行カードローンは平均3.4〜13.9%で借り入れでき、金利の低さはメガバンクにも劣りません。

ただし、地方銀行はメガバンクと比べて資本金が少ないことから顧客サービスが向上しておらず、Web取り引きや公式アプリといった機能が充実していない難点があります。

低金利なだけではなくサービス面も重視するのなら、上述した大手消費者金融やメガバンクのカードローンを選ぶのが最適です。

全国の地方銀行カードローンで適用される金利が知りたい人は、以下の金利一覧表を参考にしてください。

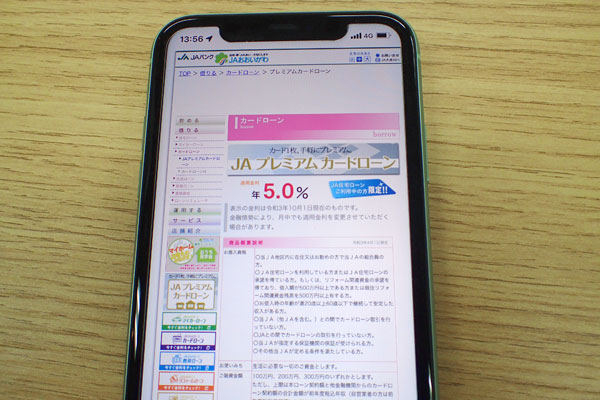

JAおおいがわのプレミアムカードローンなら借入金額に関係なく金利5.0%

JAおおいがわのプレミアムカードローンは、住宅ローンを利用している人なら借り入れ金額に関係なく5.0%の低金利で借り入れできます。

他社のカードローンは50万円以下の少額融資を希望すると平均10.0〜15.0%最大金利が適用されますが、プレミアムカードローンなら2分の1以下になります。

ただしJAおおいがわのプレミアムカードローンは貸付条件が厳しく、他社に比べて借り入れするのが困難です。

- JAおおいがわの地区内に在住または勤務していること

- JAおおいがわの組合員であること

- JAの住宅ローンを利用またはリフォーム関連資金の借入金額が500万円以上であること

- 満20〜60歳以下で安定した収入を得ていること

- 全国のJAでカードローン取引をおこなっていないこと

- 株式会社ジャックスの保証を受けられること

上述した宮崎銀行のみやぎんパートナーカードローン「おまかせくん」と同様、JAのカードローンは申し込める地域が限られるので気をつけましょう。

| 金利 | 5.0% | 無利息期間 | ー |

|---|---|---|---|

| 限度額 | 10万円〜200万円 | 対象年齢 | 満20〜60歳以下 |

| 審査時間 | 最短1週間 | 融資スピード | 最短1週間 |

| 担保、保証人不要 | ○ | バレない | × |

| 収入証明書不要 | × | 返済方式 | ー |

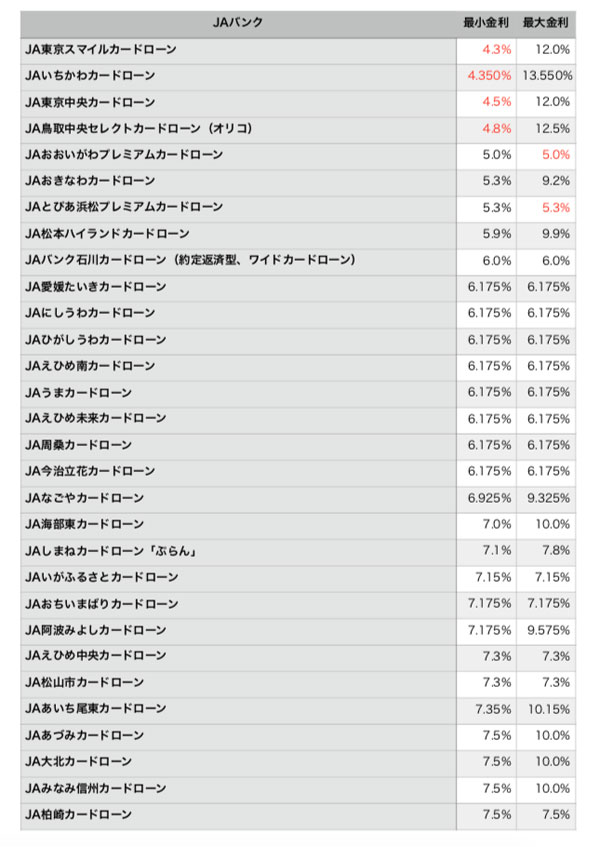

JAバンクの店舗ごとにカードローンで適用される金利を比較

JAバンクの店舗ごとにカードローンで適用される金利を比較した結果は、以下のとおりです。

| JAバンクカードローン | 適用金利 |

|---|---|

| JA東京スマイルカードローン | 4.3%〜12.0% |

| JAいちかわカードローン | 4.35%〜13.55% |

| JA東京中央カードローン | 4.5%〜12.0% |

| JA鳥取中央セレクトカードローン(オリコ) | 4.8%〜12.5% |

| JAおおいがわプレミアムカードローン | 5.0% |

| JAおきなわカードローン | 1.5%〜9.2% |

| JAとぴあ浜松プレミアムカードローン | 5.3% |

JAバンクのカードローンは最小金利が平均7.5%で高めなものの、最大金利は平均9.1%となっており、上述した地方銀行と違って低金利で少額融資を希望する人に最適です。

反対に高額融資を希望する人は、それほど利息総額が安くならないので覚えておきましょう。

上記に居住地付近のJAバンクがない人は、以下の金利一覧表をご確認ください。

高知信用金庫のパックカードローン「基本プラン」は最大6.0%の金利優遇がある

高知信用金庫のパックカードローン「基本プラン」は、個人取引の内容に応じて最大6.0%の金利優遇を受けられるのが特徴です。

標準金利は11.8%となっていますが、金利優遇サービスの対象になれば5.8%の低金利で借り入れできます。

金利優遇サービスでは、以下のような個人取引の該当数が多いほど大幅に金利を引き下げてもらえます。

- 高知信用金庫の口座を給与振込または年金振込に指定している

- 高知信用金庫の口座を電気料金の引き落とし先に指定している

- 高知信用金庫の口座を電話料金の引き落とし先に指定している

- 高知信用金庫の口座を水道料金の引き落とし先に指定している

- 高知信用金庫の口座をガス料金の引き落とし先に指定している

- 高知信用金庫の口座をNHK受信料の引き落とし先に指定している

- 積立預金を毎月1万円以上利用している

- 積立預金を毎月2万円以上利用している

- 定期預金の残高が30万円以上

- 定期預金の残高が100万円以上

- 定期預金の残高が300万円以上

- 普通預金の残高が1ヶ月あたり平均20万円以上

- 財形年金や財形住宅、財形貯金のいずれかを利用している

- 住宅ローンを利用している

- 高知信用金庫の会員として加入している

普段からメインバンクとして高知信用金庫を利用している人は他社のカードローンよりも低金利で借りられる可能性が高いので、検討してみてはいかがでしょうか。

| 金利 | 5.8〜11.8% | 無利息期間 | ー |

|---|---|---|---|

| 限度額 | 30万円〜50万円 | 対象年齢 | 満20〜65歳以下 |

| 審査時間 | 最短1週間 | 融資スピード | 最短2週間 |

| 担保、保証人不要 | ○ | バレない | × |

| 収入証明書不要 | × | 返済方式 | ー |

信用金庫カードローンの金利一覧

近くに高知信用金庫の店舗がない人は、以下の信用金庫カードローンの金利一覧表を参考にしてください。

| 信用金庫 | カードローン | 適用金利 |

|---|---|---|

| 横浜信用金庫 | カードローンきゃっする | 2.5%〜14.5% |

| さわやか信用金庫 | さわやかカードローンきゃっするワイド | 2.8%〜14.5% |

| 京都中央信用金庫 | 京都中信スマートカードローン | 3.0%〜14.5% |

| 大和信用金庫 | やましんカードローンEase | 3.5%〜4.5% |

| 豊川信用金庫 | かわしんカードローンきゃっする | 3.5%〜12.5% |

| 広島信用金庫 | <ひろしん>カードローンいますぐまかせんサイ | 3.5%〜14.0% |

| 朝日信用金庫 | 朝日カードローン | 3.9%〜14.6% |

信用金庫は、同じカードローン商品でも店舗によって金利が異なるので、必ず確認してから申し込みましょう。

全国の信用金庫ごとに適用されるカードローンの金利は、以下の一覧表でも確認できます。

ろうきんのカードローンマイプランは一般勤労者でも金利が8.475%以下になる

ろうきんのカードローンマイプランは標準金利が5.275~8.475%となっており、一般の勤労者でも銀行より低金利で借り入れできるのが特徴です。

ろうきんの会員階級が一般勤労者以上の人は、さらに金利を引き下げてもらえます。

会員の種類ごとに適用される金利を比較した結果は、以下のとおりです。

| 会員の種類 | カードローンマイプランの適用金利 |

|---|---|

| 団体会員の構成員 | 3.875〜7.075% |

| 生協会員の組合員および同一生計家族 | 4.055〜7.255% |

| 一般勤労者 | 5.275~8.475% |

団体会員の構成員なら、7.075%以下の金利で借り入れできるため、最大金利が平均15.0%のメガバンクよりも大幅に利息総額を抑えられます。

ろうきんの会員ではないと思っている人もいるかもしれませんが、勤務先の会社で加入している労働組合や共済会でろうきんに出資をしていれば団体会員の構成員として認められます。

自分が直接的にろうきんと関わっていなくても会員になっているケースは十分にありますので、申し込み前に勤務先や家族に確認してみるとよいでしょう。

カードローンマイプランの基本情報

| 金利 | 3.875〜8.475% | 無利息期間 | ー |

|---|---|---|---|

| 限度額 | 最高500万円 | 対象年齢 | 満18〜65歳以下 |

| 審査時間 | 最短1週間 | 融資スピード | 最短1週間 |

| 担保、保証人不要 | ○ | バレない | × |

| 収入証明書不要 | × | 返済方式 | 定額型または残高スライド型 |

ろうきんのカードローンマイプランは、働いていれば18歳から親の同意なしで申し込めるのも嬉しいポイントです。

三井住友銀行カードローンならライフイベント応援パックで年率8.0%も可能

三井住友銀行カードローンは通常の適用金利が1.5〜14.5%なので、高額なお金を借りても利息が増えづらい特徴があります。

さらに三井住友銀行で住宅ローンを組んでいる人はライフイベント応援パックが適用され、金利1.5〜8.0%で借り入れが可能です。

例えば適用金利が8.0%の場合、20万円を1年間借りたとしても利息額は16,000円で済みます。

現在ローンを組んでいる人だけではなく、これから予定がある人も利用して損はない商品です。

ライフイベント応援パックを利用したい人は、申し込んだあとにオペレーターへ電話して住宅ローンを組んでいる旨を伝えましょう。

| 金利 | 1.5〜14.5% | 無利息期間 | ー |

|---|---|---|---|

| 限度額 | 10万円〜800万円 | 対象年齢 | 満20〜69歳以下 |

| 審査時間 | 最短翌営業日 | 融資スピード | 最短1週間前後 |

| 担保、保証人不要 | ○ | バレない | × |

| 収入証明書不要 | × | 返済方式 | 残高スライド型元利定額返済方式 |

みずほ銀行カードローンは住宅ローンの利用で金利が0.5%安くなる

みずほ銀行カードローンも三井住友銀行カードローンと同じく、住宅ローンを利用していると金利が0.5%も低くなります。

本カードローンのご利用店でみずほ銀行の住宅ローンをご利用いただいている場合、基準金利から年0.5%金利を引き下げます。

そもそもみずほ銀行カードローンは通常の適用金利でも2.0〜14.0%と抑えられているので、さらに0.5%も引き下げてもらえるのは嬉しいポイントです。

引き下げてもらえた場合の適用金利は1.5〜13.5%になり、30万円を1年間借りると利息額は40,500円になります。

一方で最高金利が20%の他社から同じ金額を借りた場合、利息額は60,000円に膨らみます。

つまり、みずほ銀行カードローンなら19,500円も安く借り入れが可能ということです。

利息額を抑えたいのなら、金利優遇サービスのあるみずほ銀行カードローンを選んでおけば間違いないでしょう。

| 金利 | 2.0〜14.0% | 無利息期間 | ー |

|---|---|---|---|

| 限度額 | 10万円〜800万円 | 対象年齢 | 満20〜66歳以下 |

| 審査時間 | 最短3営業日 | 融資スピード | 最短1週間前後 |

| 担保、保証人不要 | ○ | バレない | × |

| 収入証明書不要 | × | 返済方式 | 残高スライド方式 |

三菱UFJ銀行カードローン バンクイックならATMの手数料も0円になる

三菱UFJ銀行カードローン バンクイックは利用手数料や入会金など、あらゆる手数料が無料です。

適用金利は1.8〜14.6%なので特別低いとは言えませんが、手数料が無料になることで他社よりも余計なお金を払わずに済む利点があります。

コンビニATMでの引き出し手数料も無料になり、いつでも手軽にお金を借りられます。

- セブン銀行ATM

- ローソン銀行ATM

- イーネットATM

参考元:カードローン「バンクイック」:お借入方法-三菱UFJ銀行

主要なコンビニATMから手数料無料で引き出せるのは、嬉しいポイントです。

コンビニATMをよく利用する人は、手数料を支払う必要がない三菱UFJ銀行カードローン バンクイックを検討してみてはいかがでしょうか。

| 金利 | 1.8〜14.6% | 無利息期間 | ー |

|---|---|---|---|

| 限度額 | 10万円〜500万円 | 対象年齢 | 満20〜65歳以下 |

| 審査時間 | 最短3営業日 | 融資スピード | 最短1週間前後 |

| 担保、保証人不要 | ○ | バレない | × |

| 収入証明書不要 | × | 返済方式 | 残高スライド方式 |

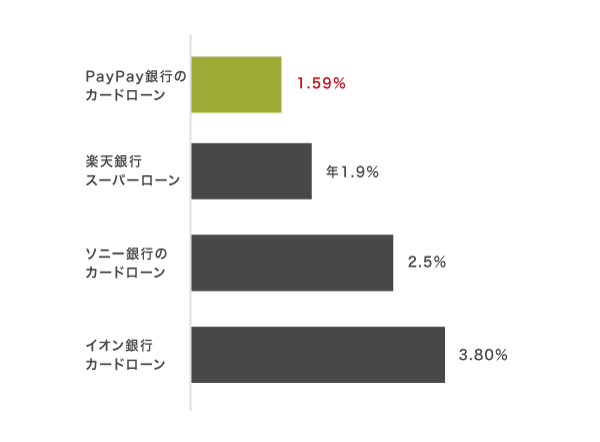

PayPay銀行のカードローンは最低金利が業界最低水準の1.59%

PayPay銀行のカードローンは最低金利が1.59%と低く、ネット銀行カードローンのなかでも業界最低水準を誇っています。

実際にPayPay銀行と他のネット銀行カードローンで定められている最低金利を比較した結果は、以下のとおりです。

PayPay銀行のカードローンはイオン銀行カードローンに比べて2.21%も金利が低いことから、利息額を抑えられます。

ただし最低金利の1.59%が適用されるのは、借り入れ金額が1,000万円の場合のみとなっていますので念頭におきましょう。

PayPay銀行のカードローンはPayPayのアプリを通して簡単に申し込みができ、借り入れ金をチャージできる特徴もあります。

詳しくは「PayPay(ペイペイ)でお金を借りる!審査通過してPayPayマネーにチャージする方法」で解説していますので、併せてご覧ください。

| 金利 | 1.59〜18.0% | 無利息期間 | 最大30日間 |

|---|---|---|---|

| 限度額 | 1万円〜1,000万円 | 対象年齢 | 満20〜70歳未満 |

| 審査時間 | 最短60分 | 融資スピード | 最短翌日 |

| 担保、保証人不要 | ○ | バレない | × |

| 収入証明書不要 | × | 返済方式 | 残高スライド元利定額返済方式 |

イオン銀行カードローンは情勢によって適用利率を下げてもらえる

イオン銀行カードローンの金利は3.8〜13.8%となっており、他社に比べて低金利で借り入れできるのが特徴です。

イオン銀行カードローンは変動金利のため、金融情勢によっては適用利率をさらに下げてもらえる可能性があります。

お借入れ利率は変動金利です。金融情勢等により都度見直しをさせていただきます。

引用元:カードローン金利-イオン銀行

具体的には景気が後退して日本銀行が金融緩和政策を施行すれば、金利の見直しがおこなわれて引き下げてもらえます。

経済が圧迫されている時に利息額が安くなることから、生活が苦しいタイミングで返済の負担が減るのは嬉しいポイントです。

仮に金利の引き下げがおこなわれなくても、最低返済月額が1,000円から指定できるので負担に感じることもありません。

| 金利 | 3.8〜13.8% | 無利息期間 | ー |

|---|---|---|---|

| 限度額 | 10万円〜800万円 | 対象年齢 | 満20〜65歳未満 |

| 審査時間 | 最短翌日 | 融資スピード | 最短翌日 |

| 担保、保証人不要 | ○ | バレない | × |

| 収入証明書不要 | × | 返済方式 | 残高スライド方式 |

オリックス・クレジットのVIPローンカードはWebで利用手数料が無料

オリックス・クレジットのVIPローンカードは、Webで申し込むと利用手数料が無料になります。

来店する手間も省けるうえに、利用手数料なしでお金を借りられるのは嬉しいポイントです。

オリックス・クレジットのVIPローンカードは最短60分で審査が完了し、素早くお金を借りられる利点もあります。

利息額を抑えて素早くお金を借りたい人は、最低金利が1.7%で即日融資可能なオリックス・クレジットのVIPローンカードが最適です。

| 金利 | 1.7〜17.8% | 無利息期間 | ー |

|---|---|---|---|

| 限度額 | 10万円〜800万円 | 対象年齢 | 満20〜69歳以下 |

| 審査時間 | 最短60分 | 融資スピード | 最短即日 |

| 担保、保証人不要 | ○ | バレない | △ |

| 収入証明書不要 | ○ | 返済方式 | 新残高スライドリボルビング返済、元利込定額リボルビング返済 |

ここまで紹介した低金利のカードローンで、最適な商品は見つかりましたでしょうか。

無利息期間や審査難易度を含めて選ぶなら上述したカードローンが最適ですが、利息総額だけを重視するのであれば適用金利に絞って比較するのもひとつの手段です。

カードローンごとの金利については、以下の一覧表で比較していますので参考にしてください。

低金利の他にも即日融資や収入証明書不要といった借り入れに関する希望がある人は、以下で最適なカードローンを検索できますので、ぜひご利用ください。

条件を指定して検索ボタンをクリックしてください。(複数可)

そもそも金利とは?借入金額に対して利息を支払う割合のこと

金利とは借り入れした場合に支払う利息の割合のことを示しており、年利や年率とも呼ばれます。

利息は貸金業者や金融機関からお金を借りると対価として必ず発生し、金利が低いほど利息額も下がります。

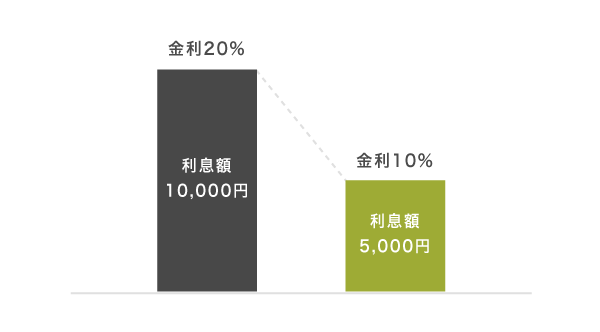

例えば金利20%で5万円を1年間借りた場合、利息として返済総額に加算される金額は1万円です。

一方で同じ金額と借入期間でも金利が10%だった場合の利息額は、5,000円になります。

以前は出資法の上限金利が年109.5%であることから低金利での借り入れは困難でしたが、現在では改正されて20%以下でお金を借りられるようになりました。

「出資の受入れ、預り金及び金利等の取締りに関する法律 (以下「出資法」という )の改正により上限金利の段階的引下げがなされた

適用される金利はカードローンによって異なるため、返済総額を少しでも抑えたいのなら数値の低い商品を選ぶのが最適です。

利息額を算出する簡単な計算方法を初心者にもわかりやすく解説

カードローンでお金を借りた際に発生する利息額は、以下の計算式を使って簡単に算出できます。

金利は100で割ってから計算式に当てはめると、正しい利息の金額がわかります。

実際に10万〜100万円をそれぞれ1年間借りた場合の利息額をシミュレーションしましたので、参考にしてください。

| 借り入れ金額 | 上限金利 | 計算式 | 利息額 | 1日あたりの利息額 |

|---|---|---|---|---|

| 10万円 | 20% | 10万円×0.2×365÷365 | 20,000円 | 約55円 |

| 20万円 | 18% | 20万円×0.18×365÷365 | 36,000円 | 約99円 |

| 30万円 | 18% | 30万円×0.18×365÷365 | 54,000円 | 約148円 |

| 40万円 | 18% | 40万円×0.18×365÷365 | 72,000円 | 約197円 |

| 50万円 | 18% | 50万円×0.18×365÷365 | 90,000円 | 約247円 |

| 60万円 | 18% | 60万円×0.18×365÷365 | 108,000円 | 約296円 |

| 70万円 | 18% | 70万円×0.18×365÷365 | 126,000円 | 約345円 |

| 80万円 | 18% | 80万円×0.18×365÷365 | 144,000円 | 約395円 |

| 90万円 | 18% | 90万円×0.18×365÷365 | 162,000円 | 約444円 |

| 100万円 | 15% | 100万円×0.15×365÷365 | 150,000円 | 約411円 |

上記で紹介した利息額は上限金利で算出していることから、高額に感じる人も多いのではないでしょうか。

低金利で融資を受けたい人は、利息制限法で定められている上限より最大金利を低く設定しているカードローンがおすすめです。

低金利カードローンの賢い選び方!利息制限法の上限金利以下の商品で申し込もう

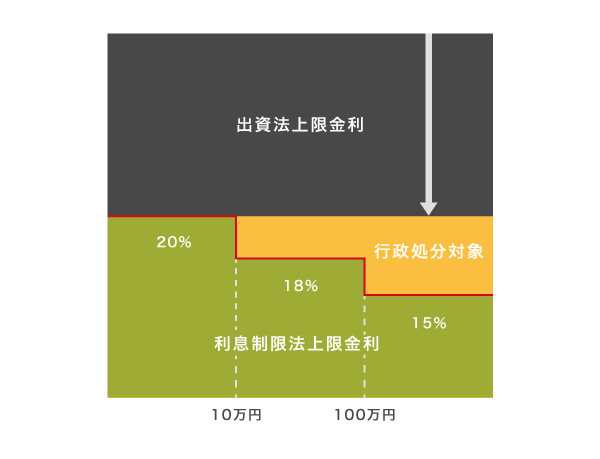

低金利のカードローンを選ぶなら、最大金利が利息制限法で定められている上限金利よりも低い商品で申し込みましょう。

2010年に改正利息制限法が施行され、現在の上限金利は借り入れ金額に合わせて15〜20%までに定められています。

お借入れの上限金利は、借入金額に応じて年15%~20%となっています。

引用元:上限金利について-日本貸金業協会

借り入れ金額に応じた上限金利を以下にまとめましたので、参考にしてください。

| 借り入れ金額 | 上限金利 |

|---|---|

| 10万円未満 | 20% |

| 10万〜100万円未満 | 18% |

| 100万円以上 | 15% |

参考元:利息制限法-e-Gov法令検索

カードローンの最大金利は平均18.0%で、上限金利よりも低く設定されています。

利息額を抑えてキャッシングするなら、カードローンの平均最大金利である18%以下の商品を選ぶのが最善の方法です。

ただし、変動金利のカードローンを選択すると後から金利が高くなる可能性があります。

完済まで利息を抑えたい人は変動金利ではなく固定金利の商品を選ぼう

利息を抑えたまま返済を続けたい人は、変動金利ではなく固定金利のカードローンを選ぶのが最適です。

変動金利は金融情勢の変化によって数値が上下するケースがあり、借り入れを開始した時は低金利でも後から高くなる可能性があります。

一方で固定金利は金融情勢の変化に左右されず、完済まで金利が高くなることはありません。

利息を抑えて借り入れしたいなら、契約時の金利が完済まで続く固定金利のカードローンを選びましょう。

固定金利が適用されている代表的なカードローンは、消費者金融です。

消費者金融は固定金利なうえに無利息期間サービスを設けているので、支払う利息額を抑えられます。

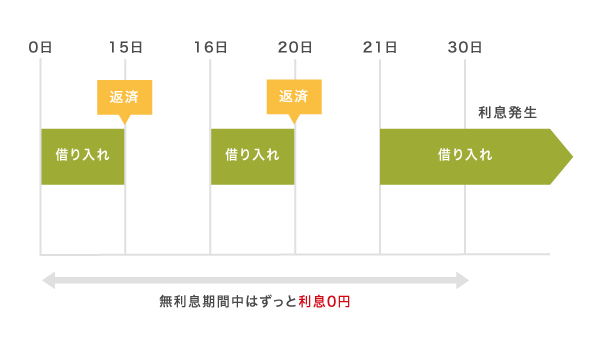

無利息期間サービスのある商品なら何回借りても利息が0円になる

消費者金融のような無利息期間サービスを設けているカードローンなら、期間中は利息0円で借り入れが可能です。

無利息期間中は何度借りても利息が発生しないので、無駄なお金を払わずに完済することができます。

完済できなかったとしても、無利息期間サービスを利用するだけで利息額を大幅に削減できます。

例えば5万円を適用金利18%で3ヶ月借りた場合の利息額を、無利息期間の有無で比較しましたので参考にしてください。

| 無利息期間サービスあり | 無利息期間サービスなし | |

|---|---|---|

| 無利息期間日数 | 30日間 | ー |

| 利息額 | 986円 | 2,219円 |

| 返済総額 | 50,986円 | 52,219円 |

| 差額 | 1,233円 | |

比較した結果、5万円を借りるなら無利息期間サービスを利用した方が1,233円も利息額を抑えられることがわかります。

無駄に支払うお金が減少するので、フリーローンやすでに契約しているカードローンの借り換えにも最適です。

ただし無利息期間サービスに対応しているカードローンは限られているので、闇雲に申し込むのはやめておきましょう。

低金利のカードローンを利用するメリットは利息総額が減ること

低金利のカードローンを利用する最大のメリットは、支払う利息総額が減ることです。

上述したように利息金額は元金に金利を乗じることで算出されるため、数値が低いほど支払う金額も少なくなります。

例えば1日10円程度の利息が減るだけでも、1年後には3,660円もの余計に支払うお金を削減できます。

低金利のカードローンなら定期的に金利の見直しやキャンペーンを実施しているケースがほとんどなので、さらに利息総額を抑えることが可能です。

利息総額が減ると、結果的に返済期間の短縮にも繋がります。

返済期間が短縮できるので早めに完済を目指せる

低金利のカードローンを利用すると利息を抑えられることにより返済総額も減り、返済期間を短縮できます。

例えば金利3.0%と15.0%のカードローンで100万円を借りた場合の返済期間を比較した結果は、以下のとおりです。

| 適用金利 | 3.0%の場合 | 15.0%の場合 |

|---|---|---|

| 借入金額 | 100万円 | 100万円 |

| 利息総額 | 52,573円 | 370,677円 |

| 返済総額 | 1,052,573円 | 1,370,677円 |

| 返済期間 | 3年5ヶ月 | 4年5ヶ月 |

| 返済回数 | 41回 | 53回 |

返済期間を比較した結果、借り入れ金額が同じでも金利3.0%で借りたほうが1年も短く完済できる計画になりました。

金利15.0%の場合は利息総額が30万円以上も高くなるため、そのぶん返済期間も延びています。

今回はわかりやすく金利3.0%と15.0%で比較しましたが、1.0%引き下がるだけでも返済期間は短くなります。

低金利のカードローンは、無駄なお金を支払いたくない人だけではなく早く完済したい人にも最適です。

返済月額が減って毎月の負担が軽減されるケースもある

低金利のカードローンを利用すると、返済月額が減少して毎月に支払いをするときの負担が軽減されるケースもあります。

利息総額が減ると将来的に支払う予定だった返済総額も少なくなるため、返済回数が同じでも1ヶ月当たりの支払い金額が抑えられます。

実際に金利10.0%と18.0%のカードローンで50万円を借りて、58ヶ月で完済する場合の返済月額を比較した結果は、以下のとおりです。

| 適用金利 | 18.0%の場合 | 10.0%の場合 | 差額 |

|---|---|---|---|

| 返済月額 | 13,000円 | 10,906円 | −2,094円 |

| 利息総額 | 250,282円 | 132,540円 | −117,742円 |

| 返済総額 | 750,282円 | 632,540円 | −117,742円 |

同じ返済回数でも、金利が8.0%違うだけで返済月額に2,000円以上の差が開きます。

少しでも返済月額を減らして負担を軽くしたいのなら、低金利なカードローンを選ぶのが最適です。

支払い金額を事前に知りたい人は返済シミュレーションを利用しよう

実際にお金を借りた場合の返済月額が知りたい場合は、カードローン会社が提供している返済シミュレーションを利用するのが最適です。

返済シミュレーションでは実際に借りる金額や適用金利を入力するだけで、おおよその返済月額や返済回数、利息総額などがわかります。

特に以下のような大手カードローン会社は入力する項目を2〜3つに絞っており、初めてカードローンを利用する人でも簡単に診断できます。

上記に自分が借りたい金額を入力して、返済月額がいくらになるのか試算してみましょう。

フリーローンと違って回数制限なしだから何度でも借り入れできる

低金利で借り入れできる方法としては、カードローンのほかにもフリーローンが挙げられます。

フリーローンは1回借り入れすると次回に再び審査を受けなければいけないため、申し込むなら回数制限なしのカードローンを選ぶのが最適です。

カードローンはフリーローンと違って、審査に通ればそのあと何度でも借り入れできます。

限度額を超えない限りは再審査を受ける必要がありませんので、お金が必要になった時すぐに借り入れできるのが嬉しいポイントです。

しかし、フリーローンは借り入れ回数が制限される代わりに平均金利が5.0〜15.0%となっており、平均3.0〜18.0%のカードローンと比べると利息総額が減少する利点があります。

複数回に渡って借り入れする予定ならカードローンを選ぶのが最適ですが、1度だけならフリーローンを選んだほうがいいかもしれません。

低金利カードローンで適用利率をさらに下げる方法!契約額を増やそう

低金利のカードローンで適用利率を下げるために最も手っ取り早い方法は、契約額を増やすことです。

基本的にカードローンの金利は契約額に応じて設定されるケースが多く、金額が少ないほど数値が増えます。

反対に契約額をカードローンが貸付できる上限額まで引き上げると、最低金利が適用されます。

金利が一度下がると再び上がることはなく、例えばレイクなら一度でも借り入れ残高が100万円を超えると、以降はずっと15.0%のままお金を借りることが可能です。

一度でもお借入れ残高が100万円以上になれば、その後のご返済により100万円未満となった場合でも利率は変更されません。

レイクの最高金利は18.0%なので、3.0%も低い適用利率で借り入れできます。

借りられる金額を増やすために他社借り入れをする人もいるかもしれませんが、複数社から小口融資を受けるとすべてのカードローンで最高金利が適用されて利息が膨らむ可能性があります。

借り入れ金額を増やしたい時は、1社のカードローンのみを利用して増額申請をおこなうのが最善の方法です。

ただし増額申請には審査が必須なので、延滞している人や収入が下がった人は逆に限度額が減ってしまう可能性があります。

限度額が減らないか心配な人は、現在借り入れ中の貸金業者や金融機関が提供している金利優遇サービスを利用しましょう。

借入先のローン商品を利用していると優遇してもらえるケースがある

カードローンによっては、借り入れ先が取り扱っている他のローン商品を利用していると金利を優遇してもらえるケースがあります。

金利優遇サービスは銀行が提供しているケースが多く、特に住宅ローンを組んでいると引き下げてもらえる可能性が高くなります。

金利優遇サービスをおこなっているカードローンを以下にまとめましたので、参考にしてください。

| カードローン | 通常金利 | 優遇金利 | 優遇の条件 | 金利の差 |

|---|---|---|---|---|

| 三井住友銀行カードローン | 年1.5~14.5% | 年1.5~8.0% | 住宅ローンの利用 | 最大年6.5% |

| みずほ銀行カードローン | 年2.0〜14.0% | 年1.5〜13.5% | 住宅ローンの利用 | 年0.5% |

| auじぶん銀行カードローン | 年1.48~17.5% | 年0.98〜17.0% | auで携帯を契約 | 最大年0.5% |

| 七十七銀行77カードローン | 年11.0% | 年4.8% | 住宅ローンの利用 | 年6.2% |

| 南都銀行カードローン「E-PACK」 | 年4.0〜14.0% | 年1.7〜11.7% | ポイントサークルの利用 | 年2.3% |

| JAバンクカードローン | 年7.1〜7.8% | 年6.8〜7.5% | ネットバンクの利用 | 最大年0.3% |

金利優遇サービスをおこなっている銀行カードローンのなかでも、三井住友銀行で住宅ローンを利用すると、最大で年6.5%も適用金利を引き下げてもらえます。

住宅ローンを利用していない人は、auじぶん銀行カードローンや南都銀行のカードローン「E-PACK」、JAバンクのカードローンなど条件のハードルが低い商品を選ぶのもひとつの手段です。

特にJAバンクのカードローンは金利優遇サービスが適用されると最高金利が7.5%になるので、利息額を抑えられます。

カードローンの利息を安くするために商品を利用するのが面倒だと感じる人は、マイナス金利政策が施行されていて金利が下がりやすい傾向にある今のうちに申し込んでおきましょう。

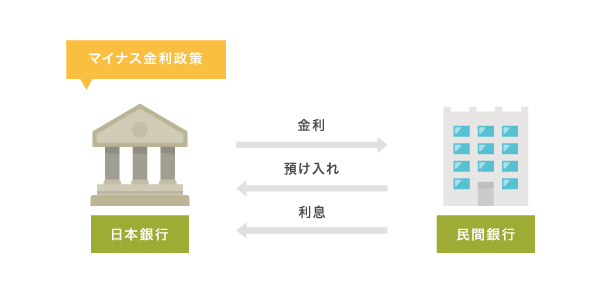

マイナス金利政策が施行されている間は利子が下がりやすい

日本ではマイナス金利政策が施行されており、金利が下がりやすい状況にあります。

マイナス金利政策とは、日本銀行が預金の一部にマイナスの金利を適用することです。

例えばマイナス1%の金利が適用された場合、1億円を預金したら日本銀行に100万円を徴収されることになります。

日本銀行に預金しているのは民間銀行なので、銀行側はマイナス金利政策が施行されている間、お金を預けようとしません。

預けなかったお金は放置しておくよりも融資に回して利子を回収した方が利益に繋がることから銀行側は積極的に貸付を始め、その結果金利が下がります。

実際に内閣府の年次経済財政報告で、金利が低下していることが報告されています。

日本ではマイナス金利が導入された2016年1月以降、ユーロ圏では同じく2014年6月以降、銀行の貸出金利が一段と低下し、マイナス金利政策は企業の資金調達コストの低下という効果を一定程度もたらしている

引用元:財政金融政策の動向-内閣府

金利が下がる理由は、銀行側がお金を借りやすい状況を作って借り入れ金額を増やそうとするからです。

利息額を抑えたい人は、マイナス金利政策が施行されて金利が下がっている間にお金を借りておきましょう。

マイナス金利政策が施行されている間は審査が厳しい金融機関も積極的に貸付をおこなうので、借りやすい傾向にあります。

審査が厳しい金融機関も前向きに融資をおこなうようになる

上述したとおり、銀行側は日本銀行への預金額を増やすと1%徴収されることから、お金は預けずに融資へ回して利息で利益を得たいと考えています。

普段は審査が厳しい銀行もマイナス金利政策が施行されて融資に前向きになっていますが、過剰貸付を指摘されて金融庁から監視されており、貸したくても貸せないのが現状です。

そのため自社の傘下に入っていて、金融庁から指摘を受けていない消費者金融の融資業務に注力しています。

消費者金融は親会社である銀行から融資件数を増やすように指示を受けて、以前よりもさらに積極的に貸付をおこなっています。

銀行の傘下に入っている消費者金融は、以下のとおりです。

ほとんどの消費者金融が銀行の傘下に入っているので、融資を受けたい人は積極的に貸付をおこなっている今のうちに申し込んでおくことをおすすめします。

マイナス金利政策はいつ終了するかわからないことから、低金利で借り入れしたい人は早めに行動しておくとよいでしょう。

アイフルは銀行の傘下に入っていませんが、独立系消費者金融として独自で審査をおこなっており他社では通過できない人も借りられる可能性があります。

他社に申し込んで落ちた経験がある人は、アイフルを利用するのが最適です。

金利優遇キャンペーンをおこなっている商品で申し込むのもひとつの手段

利息額を抑えるなら、金利優遇キャンペーンを開催しているカードローンに申し込むのもひとつの手段です。

金利優遇キャンペーンを利用すると通常よりも低い金利で借り入れができ、最終的な利息額を減らすことができます。

金利優遇キャンペーンの一例を以下にまとめましたので、参考にしてください。

| カードローン | 条件 | キャンペーン特典 | 通常利率 |

|---|---|---|---|

| 楽天銀行スーパーローン | 新規申し込み | 年1.0% | 年1.9〜14.5% |

| CREST JEWEL | ネット入会+借り入れ | 年2.0% | 年7.8〜18.0% |

| JCB CARD LOAN FAITH | ネット入会+借り入れ | 最大2.5ヶ月分の利息0円 | 年4.4〜12.5% |

紹介したなかでも、特に楽天銀行スーパーローンは最大金利が年14.5%から1.0%に引き下げられるキャンペーンを定期的に開催しています。

ただし金利優遇キャンペーンは不定期で開催されているので、いつでも参加できるわけではありません。

事前告知はされないことから、開催されていたら利用する程度に考えておきましょう。

借り入れがある人は借り換えたい旨を伝えると金利を引き下げてもらえる

すでに借り入れがある人は、借り換えローンを利用するのが最適です。

借り換えローンは現在借り入れしている商品よりも金利を低く設定してもらえ、返済の負担を減らすことが可能です。

借り換えローンを提供しているカードローンの金利と限度額を以下にまとめましたので、参考にしてください。

| カードローン | 借り換えローン | 金利 | 限度額 | 返済期間 |

|---|---|---|---|---|

| アイフル | かりかえMAX | 3.0%〜17.5% | 1万円〜800万円 | 最長10年 |

| プロミス | おまとめローン | 6.3%~17.8% | 1万円〜300万円 | 最長10年 |

アイフルのかりかえMAXは最高金利が17.5%なので、通常のカードローンよりも0.5%低く設定されています。

借り換えの利点として、金利が下がれば支払い総額を減らせることが挙げられます。

他社借り入れが1社で現在適用されている金利が高いと感じている人は、借り換えローンを利用して利息額を抑えましょう。

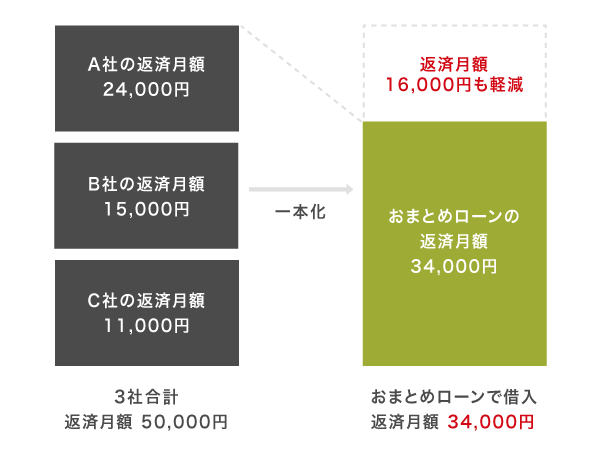

2社以上から借りていて、月に何度も返済をしている人は、おまとめローンを利用して借り入れを一本化してみてはいかがでしょうか。

おまとめローンなら低い金利で借り入れを一本化できる

他社借り入れが複数社にも及ぶ人は、おまとめローンの利用を検討しましょう。

おまとめローンとは複数社から借り入れしている金額をまとめて別のカードローンに立て替えてもらい、低い金利で返済できる商品のことです。

複数社で借り入れをしていると返済計画が立てづらく、最終的な返済金額や利息額が把握しにくい難点があります。

おまとめローンを利用すれば返済回数が月に1回だけで済むことから返済金を用意しやすいうえに、複数社から借り入れしていた時よりも利息額が安く済みます。

低金利で一本化できるおすすめのおまとめローンは、以下のとおりです。

| カードローン | おまとめローン | 金利 | 限度額 | 返済期間 | 電話連絡なし |

|---|---|---|---|---|---|

| アイフル | おまとめMAX | 3.0〜17.5% | 1万円〜800万円 | 最長10年 | ○ |

| プロミス | おまとめローン | 6.3〜17.8% | 1万円〜300万円 | 最長10年 | ○ |

| 東京スター銀行 | おまとめローン(スターワン乗り換えローン) | 9.8〜14.6% | 30万円〜1,000万円 | 最長10年 | × |

一見すると高金利に感じる人もいるかもしれませんが、おまとめローンは現在借り入れしている数値より低く設定されることから、利息額を確実に抑えられます。

さらに返済期間は最長10年以上の商品がほとんどなので、生活費の負担にならない金額でゆっくり返せるのも嬉しいポイントです。

おまとめローンは総量規制対象外であることから、利息が膨れて借り入れ額が年収の3分の1以上になってしまった人でも利用できます。

しかし、おまとめローンの利用にも審査が必要なので返済が間に合わず何度も延滞していた人はブラック認定されて通過できないかもしれません。

逆に一度も返済に遅れたことがない人は優良顧客として認識され、利率の見直しをしてもらえるケースもあります。

返済を続けて優良顧客として認識されると利率の見直しをしてもらえる

真面目に返済をおこなっていると、貸金業者側から優良顧客として認識され、利率の見直しをしてもらえるケースがあります。

利率の見直しは貸金業者から優良顧客へのサービスとしておこなわれ、一度でも延滞したら引き下げられることはありません。

貸金業者は返済を真面目におこなう人なら何度でも利用してほしいと考えるため、サービスとして利息を安くしてもらえます。

真面目に返済するだけで金利を引き下げてもらえるのは、嬉しいポイントです。

しかしどうしても返済できずに延滞している場合は、返済の負担を軽減する目的で金利を下げてもらえるケースもあります。

滞納している回数が多いと支払いの負担を軽減してもらえるケースもある

現在借り入れをしていて滞納している人は、オペレーターに相談すると支払いの負担を軽減する目的で金利を下げてもらえる可能性があります。

カードローンの返済が遅れると、損害遅延金として通常よりも高い金利で返済額が請求されます。

例えば消費者金融のアイフルやアコムなどは返済が遅れた場合、利息制限法の上限である20%の金利が適用され、通常よりも高い利息を払わなくてはいけません。

損害遅延金を請求されると返済の負担は増え、なかにはまったく返せなくなる債務者もいます。

1円も返済してもらえないのは貸金業者側も困るので、相談すると金利を下げてもらえるケースがあります。

しかし相談したからといって必ず金利を下げてもらえるとは限らず、信用情報に傷がついて今後借り入れができなかったりローンが通らなかったりといったリスクがあることも事実です。

わざと延滞して金利を下げようとするのはリスクが高すぎるので、やめておくのが無難でしょう。

低金利のカードローンで申し込めば支払いの負担は少なく済み、返済が滞ることはありません。

お金を借りたいけど返済が不安な人は、低金利のカードローンに申し込んで、完済までの利息を最小限に抑えましょう。

低金利ローンで申し込む際の注意点!数値が低いほど審査が厳しくなる

低金利のカードローンは利息が安くなる反面、審査が厳しくて借り入れしづらい難点があります。

設定金利を下げると利息による利益が少なくなり、借り主が返せなくなった場合に赤字経営になる可能性が高いからです。

実際にカードローンごとの金利と審査難易度を、以下で比較しましたので参考にしてください。

| カードローン | 適用金利(平均) | 審査通過率(平均) | 審査難易度 |

|---|---|---|---|

| 消費者金融 | 3.0〜18.0% | 45〜50%程度 | 易 |

| 銀行カードローン | 1.5〜15.0% | 非公表 | 難 |

| ろうきんのカードローン | 3.875〜8.475% | 非公表 | 難 |

| JAバンクのカードローン | 7.10〜7.80% | 非公表 | 難 |

消費者金融は適用金利が高めに設定されていることから貸付条件の敷居も低く、申し込んだ約2人に1人が審査に通過しています。

高金利に感じる人もいるかもしれませんが、無利息期間サービスを提供しているため、利息0円で借り入れすることも可能です。

一方で銀行やろうきん、JAバンクは消費者金融と比べて低金利なものの、審査基準が厳しいので借り入れが困難な実情があります。

審査通過率を公表していないのも、明記すると申込者数が減る可能性があるからです。

とくにJAバンクやろうきんは、銀行カードローンよりも審査難易度が高い印象があります。

ろうきんやJAのような非営利団体の低金利カードローンは敷居が最も高い

低金利のカードローンでも、ろうきんやJAといった非営利団体は審査が最も厳しい印象があります。

ろうきんやJAなどの非営利団体は利益を目的としていないものの、赤字経営になると構成員および組合員へサービスを還元できなくなるからです。

実際に農林水産省の公式ホームページでは、赤字経営の農協に対して指導した旨が記載されています。

経済事業の赤字額の段階的な縮減を強く指導してきたところ

引用元:農協について-農林水産省

そのため、銀行カードローンよりもさらに審査基準を厳しく設定し、返済できる見込みが高い人を優遇しています。

年収がそれほど高くない人や既に借り入れしている人は審査に落ちる可能性が高いため、上述した消費者金融のカードローンを選ぶのが最適です。

利息をできるだけ抑えたいのなら、金利だけに左右されず、審査難易度や無利息期間などを加味したうえで利用するカードローンを選びましょう。

在籍確認なしに対応してもらえないケースが多いからバレやすい

低金利のカードローンを選ぶ注意点としては、他にも在籍確認なしに対応してもらえないことが挙げられます。

上述したように銀行やろうきんといった低金利のカードローンは審査を厳格化しており、在籍確認における勤務先への電話連絡も徹底しているからです。

そのため、勤務先へ電話連絡をされたときに借り入れしている事実が同僚や上司にバレることも少なくありません。

しかし、消費者金融のようなバレないサービスに注力している在籍確認なしのカードローンであれば、利息総額を抑えつつ勤務先への電話連絡を回避できます。

どうしても審査が厳しい銀行を選びたい特別な理由がないのなら、消費者金融で申し込み、借り入れがバレないように対策するのが最適です。

低金利のカードローンで申し込むのなら数字だけに左右されず、審査難易度や無利息期間、バレない方法など総体的に見て借入先を選んだほうがよいでしょう。

貸付条件

レイクの貸付条件

レイク無利息期間の条件

| 無利息期間の適用条件 |

|

|---|---|

| 60日間無利息の適用条件 |

|

| 365日無利息 |

|

アイフルの貸付条件

| 商号 | アイフル株式会社 |

|---|---|

| 登録番号 | 近畿財務局長(14)第00218号 |

| 貸付利率 | 3.0%~18.0%(実質年率) |

| 遅延損害金 | 20.0%(実質年率) |

| 契約限度額または貸付金額 | 800万円以内(要審査) |

| 返済方式 | 借入後残高スライド元利定額リボルビング返済方式 |

| 返済期間・回数 | 借入直後最長14年6ヶ月(1~151回) |

| 担保・連帯保証人 | 不要 |