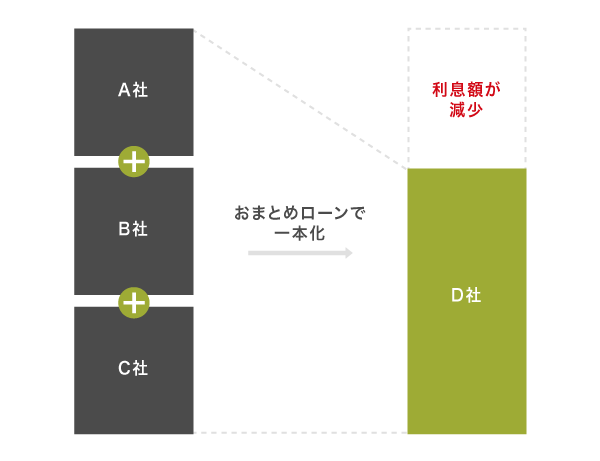

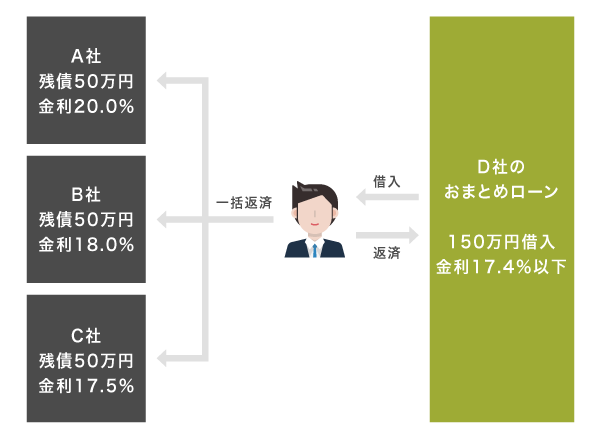

カードローンやクレジットカードのショッピングリボ、住宅ローンといった他社借り入れの残高が増えて、毎月の返済が苦しい人はおまとめローンを利用するのが最適です。

おまとめローンなら複数の借り入れをまとめて完済し、返済先を1社のみに抑えられます。

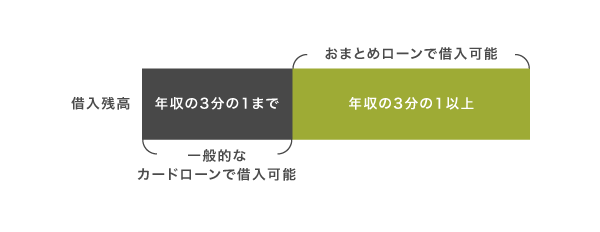

一般的なカードローンと違って貸金業法における総量規制の対象外となり、上限なしで借り入れできるため、限度額いっぱいまでお金を借りて追加融資を止められた人でも貸付対象になります。

複数の借入れを一本化する、いわゆる「おまとめローン」は、法令が規定する一定の条件を満たせば、「顧客に一方的有利となる借換え」として総量規制の「例外貸付け」に該当し、貸金業者から年収の3分の1を超えて利用できる場合があります。

さらに債務者を対象としたローンであることから、総量規制の対象となる一般的なカードローンと比べて他社借り入れのある人が審査に通りやすいのも嬉しいポイントです。

ただし、銀行のおまとめローンは審査が厳格化されていたり金利が下がらなくて利息総額が増えたりするケースがありますので、闇雲に申し込まないようにしましょう。

この記事でわかること

- 審査が甘い銀行はない!基準の厳格化によって借り入れが困難

- おまとめローンでおすすめなのは審査に前向きな消費者金融

- 消費者金融のおまとめローンなら金利の引き下げが保証されている

- プロミスのおまとめローンなら年収以上の借り入れも可能

- おまとめローンで完済したら他社解約をしないと規約違反でペナルティを受ける

この記事では、低金利で一本化できるおまとめローンのおすすめランキングを紹介していきます。

審査が甘いおまとめローンはあるのか調査した結果についても解説していますので、ぜひ参考にしてください。

- おまとめローンのおすすめランキング!融資に前向きなのは消費者金融

- プロミスのおまとめローンなら年収以上の借り入れにも対応してもらえる

- アイフルのおまとめMAXなら銀行ローンやショッピングリボも一本化の対象

- ダイレクトワンのお借り換えローンはWEBと来店の両方で申し込みが可能

- SMBCモビットのおまとめローンは2022年2月から提供が開始された

- レイクのレイク de おまとめはリリース直後だから融資に前向き

- JCB CARD LOAN FAITHは最大500万円を金利4.40%で借り入れできる

- 三井住友カードのカードローンは年率1.5~15.0%の低金利で一本化が可能

- アスマイルの借換え・おまとめローンは最大30日の無利息期間が適用される

- ORIX MONEY(オリックスマネー)のおまとめローンなら残高証明書類が原則不要

- 中央リテールはおまとめローンの取扱いを専門とする唯一の中小消費者金融

- ノーローンのおまとめローンかりかエールは返済でポイントが貯まる

- いつものおまとめローンは郵送物なしが可能だから家族にバレづらい

- キャッシングMOFFのおまとめローンは秘密厳守を約束してもらえる

- オリックス・クレジットのVIPフリーローンは年収が400万円以上なら対象

- 低金利の銀行系おまとめローンはおすすめ?他社借り入れが少ない人向け

- 楽天銀行スーパーローンはお得なキャンペーンが定期的にある

- 東京スター銀行のおまとめローンは勤続年数が1年未満でも対象

- 横浜銀行カードローンは最短当日に借り入れできる!対応の早さが強み

- ろうきんのおまとめローンアシスト500は76歳まで申し込める

- 三菱UFJ銀行カードローン バンクイックはメールで返済日の通知が可能

- 百十四銀行の114おまとめローンは保証会社がアイフルだから融資に前向き

- セブン銀行カードローンならセブンイレブンで24時間いつでも返済できる

- 信用金庫のおまとめローン「リンク」は6ヶ月間の元金返済据置期間がある

- 千葉銀行のちばぎんフリーローンは返済期間が最長15年で負担が少ない

- 西日本シティ銀行のNCB おまとめローンは不動産を担保に入れられる

- 三井住友銀行カードローンは返済日を給料日の直後に設定できる

- イオン銀行カードローンなら土日や祝日でも年中無休で審査が可能

- auじぶん銀行カードローンの借り換えコースはネットならではの金利

- みずほ銀行カードローンは住宅ローンを契約中なら13.5%以下で一本化が可能

- りそな銀行のフリーローンはWeb完結で申し込めるから来店不要

- ソニー銀行のカードローンは口座なしでも申し込めるのが強み

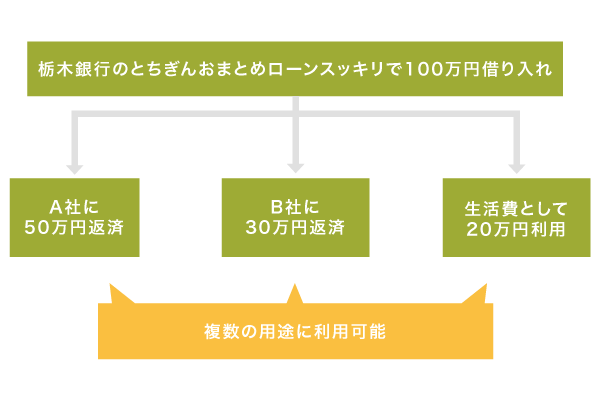

- 栃木銀行のとちぎんおまとめローンスッキリなら資金使途が原則自由

- 福岡銀行のおまとめ・フリーローン(ナイスカバー)は年金受給者も対象

- 鹿児島銀行のかぎんローンFなら団信でローン残高を保障してもらえる

- 第四北越銀行のおまとめローンは300万円以下の借入なら収入証明書が不要

- 中国銀行のちゅうぎん おまとめフリーローンはパートやアルバイトでも対象

- 宮崎銀行のみやぎんおまとめ1(ワン)は24時間365日いつでも申し込める

- 紀陽銀行おまとめローンプラスは審査結果の連絡先を指定できる

- みちのく銀行のおまとめローン「あわせ~る」は個人名で電話連絡してもらえる

- 三十三銀行のおまとめローンはカードローンの同時申し込みが可能

- 愛媛銀行のひめぎんおまとめローンは育児や介護休業中でも借入できる

- クレジットカード会社のおまとめローンがおすすめなのは70歳以上のシニア

- 審査が甘いおまとめローンはある?借り入れ経験者の30%が一本化に成功

- 必ず借りれるおまとめローンはない?審査の対策をしておくほうが早い

- 審査落ちになるのは?どこも審査に通らないのは返済比率が35%以上の人

- おまとめローンのおすすめな選び方は既存のローンと金利を比較すること

- おまとめローンとは?複数の借り入れを低金利で一本化できる商品のこと

- おまとめローンの注意点やデメリット!他社解約しないと規約違反になる

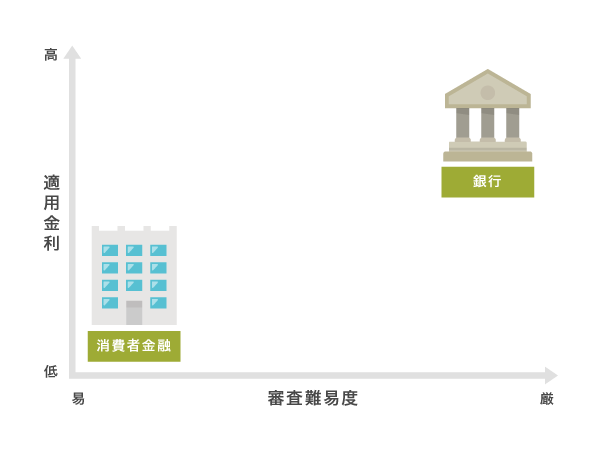

銀行のおまとめローンは一本化に成功する可能性が低い?

結論から言うと、残念ながら低金利なうえに審査が通りやすい銀行のおまとめローンはありません。

銀行のおまとめローンは金利の引き下げが義務付けられておらず、必ずしも既存のローンより低金利になるとは限らないからです。

過剰貸付を防止する目的で金融庁主体の金融検査を定期的に受けており、審査が厳格化されている難点もあります。

実際に銀行と消費者金融のおまとめローンを比較した結果は、以下のとおりです。

| 金融機関 | 消費者金融 | 銀行 |

|---|---|---|

| 金利の引き下げ | 100%金利が低くなる | 金利が下がるとは限らない |

| 審査難易度 | 易しい | 厳しい |

| 借入件数 | 3社以上でも可能 | 1〜2社以内 |

| 総量規制以上の借入 | ◯ | △ |

| 融資時間 | 最短即日 | 平均7営業日 |

銀行は低金利で一本化に成功する可能性が低いため、正直なところ、おまとめローンを選ぶのなら消費者金融の一択といっても過言ではありません。

消費者金融のおまとめローンは、改正貸金業法によって既存のローンよりも金利を引き下げることが義務付けられており、100%今よりも利息総額が減少します。

「借換後」の金利が「借換前」の金利を上回ることがないようにする。なお、複数の債務をまとめる場合、「借換後」の金利は、「借換前」の金利を各債務の元本で加重平均した金利を上回らないこととする。

多重債務者を救済する目的でおまとめローンが設けられているため審査はそれほど厳しくなく、複数社の借り換えでも前向きに融資を検討してもらえます。

融資が否決になると他社の審査にも影響するため、一本化を成功させたいのなら、銀行ではなく消費者金融のおまとめローンを選んでリスク管理したほうがよいでしょう。

融資に前向きな消費者金融系おまとめローンのおすすめランキングは、以下のとおりです。

消費者金融系おまとめローンおすすめランキング

審査難易度よりも通常金利の低さを重視する人は、銀行系おまとめローンのおすすめランキングを参考にしてください。

銀行系おまとめローンおすすめランキング

- 1位 楽天銀行スーパーローン

- 2位 東京スター銀行のおまとめローン

- 3位 横浜銀行カードローン

- 4位 ろうきんのおまとめローンアシスト500

- 5位 三菱UFJ銀行カードローン バンクイック

- 6位 百十四銀行の114おまとめローン

- 7位 セブン銀行カードローン

- 8位 信用金庫のおまとめローン

- 9位 千葉銀行のちばぎんフリーローン

- 10位 西日本シティ銀行のNCB おまとめローン

- 11位 三井住友銀行カードローン

- 12位 イオン銀行カードローン

- 13位 auじぶん銀行のじぶんローン

- 14位 みずほ銀行カードローン

- 15位 りそな銀行のフリーローン

- 16位 ソニー銀行のカードローン

- 17位 栃木銀行のとちぎんおまとめローンスッキリ

- 18位 福岡銀行のおまとめ・フリーローン(ナイスカバー)

- 19位 鹿児島銀行のかぎんローンF

- 20位 第四北越銀行のおまとめローン

- 21位 中国銀行のちゅうぎん おまとめフリーローン

- 22位 宮崎銀行のみやぎんおまとめ1(ワン)

- 23位 紀陽銀行おまとめローンプラス

- 24位 みちのく銀行のおまとめローン「あわせ~る」

- 25位 三十三銀行のおまとめローン

- 26位 愛媛銀行のひめぎんおまとめローン

その他に、消費者金融系おまとめローンは即日融資、銀行系おまとめローンは平均1週間後の融資であることも念頭に入れておきましょう。

注釈

※三井住友カード カードローンは信販・クレジット系のカードローンです。

おまとめローンのおすすめランキング!融資に前向きなのは消費者金融

おまとめローンを選ぶのなら、融資に前向きな消費者金融で申し込むのが最適です。

借り入れ残高が多い人は信用度が低くなることから一般的なカードローンの審査に通りづらくなりますが、消費者金融なら他社借り入れがあっても積極的に融資決定してもらえます。

消費者金融が遵守している貸金業法では、借り入れ残高を段階的に減らせる措置が推進されているからです。

借入残高を段階的に減らしていくための借換えの推進

方策:総量規制に抵触している場合、段階的な返済のための借換えが可能となるよう措置(府令改正)

一般的なカードローンで融資否決になった人でも、消費者金融のおまとめローンで申し込めば審査に通過できる可能性が高くなります。

さらに消費者金融のおまとめローンは総量規制の対象外になることから、既存ローンの借入残高が年収の3分の1を超える人でも上限なしで借り入れできるのが嬉しいポイントになります。

実際に管理人が消費者金融のおまとめローンで申し込んで比較し、ランキング形式でまとめた結果は以下のとおりです。

| 消費者金融 | プロミス おまとめローン* |

アイフル おまとめMAX |

ダイレクトワン お借り換えローン |

SMBCモビット おまとめローン* |

レイク レイク de おまとめ |

JCB CARD LOAN FAITH |

三井住友 カード カードローン* |

アスマイル 借換え・ おまとめローン |

ORIX MONEY おまとめローン |

中央リテール おまとめローン |

ノーローン おまとめローン かりかエール |

|---|---|---|---|---|---|---|---|---|---|---|---|

|

|

|

|

|

|

|

|

|

|

|

|

| 金利 | 6.3~17.8% | 3.0~17.5% | 4.9~18.0% | 3.0~18.0% | 6.0~17.5% | 4.40〜12.50% | 1.5~15.0% | 6.9~13.9% | 5.0~17.8% | 10.95〜13.0% | 12.0~18.0% |

| 限度額 | 1万円~300万円 | 1万円~800万円 | 1万円~300万円 | 最大500万円 | 1万円~500万円 | 最大500万円 | 最大900万円 | 1万円~300万円 | 50万円〜500万円 | 1万円~500万円 | 10万円~400万円 |

| 即日融資 | ◯ | ◯ | × | ◯ | ◯ | ◯ | ◯* | × | × | × | ◯ |

| 総量規制以上の 借入 |

◯ | ◯ | ◯ | ◯ | ◯ | × | × | ◯ | ◯ | ◯ | ◯ |

| 返済期間 | 最長10年 | 最長10年 | 借入日から 最長10年以内 |

最長13年4ヵ月 | 最長10年 | 最長12年1ヶ月 | 最長15年1ヵ月* | 最長10年 | 最長1~8年 | 最長10年 | 最長8年間 |

| 返済回数 | 最大146回 | 最大120回 | 最大1~ 120回以内 |

最大160回 | 最大120回 | 最大145回 | 最大181回* | 最大120回 | 最大12~96回 | 最大120回 | 最大96回 |

| グループ会社 の銀行 |

三井住友銀行 | ー (独立経営) |

スルガ銀行 | 三井住友銀行 | SBI新生銀行 | ー | 三井住友銀行 | ー | オリックス銀行 | ー | SBI新生銀行 |

| 公式サイト | ー | ー | ー | ー | ー | ー | ー | ー |

当サイトのランキングコンテンツは、第3者調査機関の情報を元に作成されています。比較基準をポイント化し、その合計値から順位付けをおこなっています。

ランキングの根拠(2021年)はこちら

ランキングの根拠(2022年)はこちら

ランキングの根拠(2023年)はこちら

ランキングの根拠(2024年)はこちら

今回はいずれも同じ条件で審査の合否や適用金利を比較できるよう、年収や勤続年数が同等の同僚に協力してもらい、以下の状態で申し込んでいます。

- 既存ローンの最大金利は18.0%

- ローン残債の合計は200万円

- 年収は500万円程度

おまとめローンごとの適用金利や審査に通過できた他社借り入れの件数をまとめましたので、参考にしてください。

注釈

※高校生(定時制高校生および高等専門学校生も含む)はお申込いただけません。

※おまとめローンご希望の方は申込後、オペレーターへご相談ください。

※三井住友カード カードローンは信販・クレジット系のカードローンです。

※三井住友カード カードローンにおまとめローンはありませんが、資金使途が自由なので一本化など幅広い使い方が可能です。

※三井住友カード カードローンは総量規制の対象です。

※お申込みの時間帯や審査の状況によって、当日中のご融資ができない場合があります。

※ご利用枠900万円、実質年率1.5%、毎月ご返済額5万円、900万円をご利用の場合。

※お申込み時間や審査状況によりご希望に添えない場合があります。

おすすめのおまとめローンを利用した結果

| おまとめローン | 1社からの借入 | 2社からの借入 | 3社からの借入 | 適用金利 | 最大金利からの引き下げ幅 | 既存ローン最大金利からの引き下げ幅 |

|---|---|---|---|---|---|---|

| プロミスのおまとめローン | 審査可決 | 審査可決 | 審査可決 | 12.1% | −5.9% | −5.9% |

| アイフルのおまとめMAX | 審査可決 | 審査可決 | 審査可決 | 13.0% | −4.5% | −5.0% |

| ダイレクトワンのお借り換えローン | 審査可決 | 審査可決 | 審査可決 | 13.6% | −3.9% | −4.4% |

| SMBCモビットのおまとめローン | 審査可決 | 審査可決 | 審査否決 | 13.7% | −4.1% | −4.3% |

| レイクのレイク de おまとめ | 審査可決 | 審査否決 | 審査否決 | 15.0% | −3.0% | −3.0% |

| JCB CARD LOAN FAITH | 審査可決 | 審査否決 | 審査否決 | 12.5% | 0% | −5.5% |

| 三井住友カードのカードローン | 審査可決 | 審査否決 | 審査否決 | 15.0% | 0% | −3.0% |

| アスマイルの借換え・おまとめローン | 審査可決 | 審査可決 | 審査否決 | 13.9% | 0% | −4.1% |

| ORIX MONEYのおまとめローン | 審査可決 | 審査可決 | 審査否決 | 15.0% | −2.8% | −3.0% |

| 中央リテールのおまとめローン | 審査可決 | 審査可決 | 審査否決 | 13.0% | 0% | −5.0% |

| ノーローンのおまとめローンかりかエール | 審査可決 | 審査可決 | 審査否決 | 15.0% | −3.0% | −3.0% |

| いつものおまとめローン | 審査可決 | 審査可決 | 審査否決 | 15.0% | −3.0% | −3.0% |

| キャッシングMOFFのおまとめローン | 審査可決 | 審査否決 | 審査否決 | 15.0% | 0% | −3.0% |

| オリックス・クレジットのVIPフリーローン | 審査可決 | 審査否決 | 審査否決 | 14.5% | 0% | −3.5% |

管理人が利用した結果、プロミスやアイフルなどの大手消費者金融が提供するおまとめローンでは、他社借り入れを合算して年収3分の1を超える残高がある状態でも低金利で一本化できました。

とくにプロミスは融資に前向きで、複数社からの借り入れがあっても契約に成功しました。

最大金利からの引き下げ幅も大きく、将来的に利息総額を減らせます。

急いでいる旨を伝えたところ当日のうちにに審査結果を教えてもらえたので、既存ローンの返済が迫っている人にも最適です。

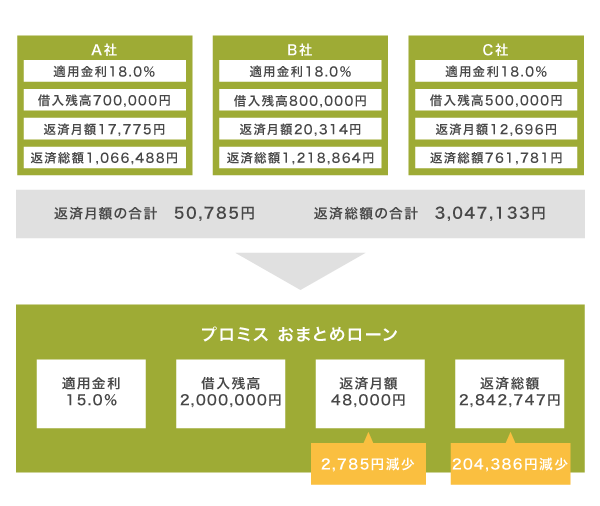

プロミスのおまとめローンなら年収以上の借り入れにも対応してもらえる

プロミスのおまとめローンは総量規制の対象外となり、年収以上の借り入れに対応してもらえます。

他社との違いは自社商品の一本化も認められることで、すでにプロミスで契約していて追加融資を受けられなくなった人でもおまとめローンへの切り替えが可能です。

プロミスを選ぶべき理由としては、他にもおまとめローンの中で唯一、他社解約が不要な点が挙げられます。

既存ローンの解約を求められないため、プロミスのおまとめローンを利用しながら別途でお金を借りられます。

資金使途が返済金に限定されるおまとめローンの欠点を解消できるのは、プロミス最大の魅力です。

| 金利 | 6.3~17.8% | 限度額 | 1万円~300万円 |

|---|---|---|---|

| 即日融資 | ◯ | 総量規制以上の借入 | ◯ |

| 返済期間 | 最長10年 | 返済回数 | 最大120回 |

| 返済方式 | 元利定額返済方式 | 他社解約 | 不要 |

>> プロミスの1秒カンタン診断はこちら

注釈

※お申込時の年齢が19歳以下の場合は、収入証明書類のご提出が必須となります。

※高校生(定時制高校生および高等専門学校生も含む)はお申込いただけません。

プロミスのおまとめローンを利用した場合のシミュレーション

プロミスのおまとめローンで一本化した場合の返済額を、以下でシミュレーションしましたので参考にしてください。

※5年(60回)で完済する場合

他社借り入れを合算して2,000,000円以上ある人は、プロミスのおまとめローンを利用すると返済月額が2,000円以上も安くなります。

>> プロミスの1秒カンタン診断はこちら

アイフルのおまとめMAXなら銀行ローンやショッピングリボも一本化の対象

アイフルのおまとめMAXは、銀行ローンやクレジットカードのショッピングリボも一本化できます。

意外と知られていませんが、他社では一本化の対象となるのが消費者金融やクレジットカードキャッシングといった貸金業者からの借り入れに限定されるケースがほとんどです。

返済先が複数社のままになって失敗する人も少なくないため、貸金業者だけではなく銀行やクレジットカード会社からも借り入れしている人はアイフルを選んだほうがよいでしょう。

アイフルは他社と違って銀行の傘下に入っておらず、独自審査が可能なことから融資に前向きな一面があるのも特徴のひとつです。

他社で融資が否決になった人でも、アイフルのおまとめMAXで申し込めば審査に通過できる可能性があります。

| 金利 | 3.0~17.5% | 限度額 | 1万円~800万円 |

|---|---|---|---|

| 即日融資 | ◯ | 総量規制以上の借入 | ◯ |

| 返済期間 | 最長10年 | 返済回数 | 最大120回 |

| 返済方式 | 元金定額返済方式 | 他社解約 | 必須 |

>> アイフルの3秒診断はこちら

注釈

※お申込み時間や審査状況によりご希望に添えない場合があります。

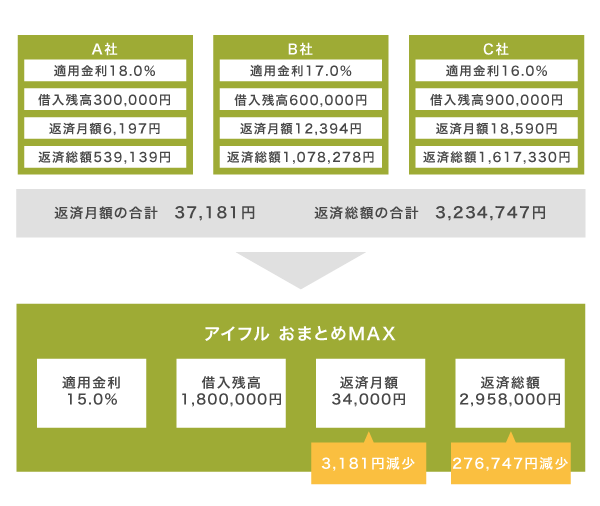

アイフルのおまとめMAXを利用した場合のシミュレーション

アイフルのおまとめMAXを利用した場合の返済額をシミュレーションした結果は、以下のとおりです。

※7年3ヶ月(87回)で完済する場合

例えば1,800,000円の借り入れがある場合、アイフルのおまとめMAXで一本化すると250,000円以上も返済総額が減少します。

>> アイフルの3秒診断はこちら

ダイレクトワンのお借り換えローンはWEBと来店の両方で申し込みが可能

ダイレクトワンのお借り換えローンは、WEBだけではなく、店頭窓口への来店でも申し込める利点があります。

WEB完結で運営している大手消費者金融のおまとめローンはオペレーターと対面しませんが、ダイレクトワンなら直接やり取りでき、親身になってサポートしてもらえます。

自分が抱えているローンを一本化した後の利息総額や返済計画についてもアドバイスをもらえるため、無理なく支払いを続けることが可能です。

さらにダイレクトワンはスルガ銀行グループの連結子会社となっているため、中小消費者金融のなかでも安心感があります。

ただしダイレクトワンは静岡県を拠点に運営している貸金業者のため、店頭窓口があるのは以下の8箇所のみとなっています。

- 静岡県掛川市

- 静岡県沼津市

- 静岡県静岡市

- 山梨県甲府市

- 愛知県名古屋市

- 東京都中央区

- 神奈川県藤沢市

- 神奈川県小田原市

東海地方に住んでいない人は窓口で借り入れが難しいため、即日融資を諦めてWebで申し込むか、他社のおまとめローンを利用したほうがいいかもしれません。

| 金利 | 4.9~18.0% | 限度額 | 1~300万円 |

|---|---|---|---|

| 即日融資 | × | 総量規制以上の借入 | ◯ |

| 返済期間 | 借入日から最長10年以内 | 返済回数 | 最大1~120回以内 |

| 返済方式 | 元利均等返済方式 | 他社解約 | 必須 |

>> ダイレクトワンの1秒診断はこちら

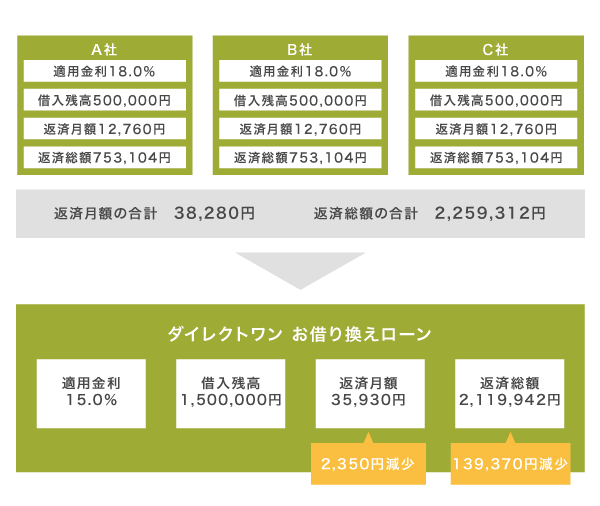

ダイレクトワンのお借り換えローンを利用した場合のシミュレーション

ダイレクトワンのお借り換えローンを利用した場合の返済額をシミュレーションした結果は、以下のとおりです。

※5年(60回)で完済する場合

ダイレクトワンのお借り換えローンでは、返済総額が139,370円も安くなるため、支払いの負担を減らすことができます。

>> ダイレクトワンの1秒診断はこちら

SMBCモビットのおまとめローンは2022年2月から提供が開始された

SMBCモビットはレイク(旧レイクALSA)と同様に総量規制以上の貸付をおこなわない消費者金融のひとつでしたが、2022年2月28日より新しくおまとめローンの提供が開始されました。

返済するだけでVポイントが貯まるのが特徴で、支払った利息額200円につき1ポイントが貯まります。

例えば金利15.0%で100万円を3年間借りた場合は利息総額が247,934円になり、約1,240ポイントが貯まります。

貯まったVポイントは返済にも利用できるので、無駄に支払うお金を少しでも減らしたい人に最適です。

ただし、SMBCモビットのおまとめローンで貸付対象になるのは、すでにモビットカード会員として入会している人のみになります。

貸金業法施行規則第10条の23第1項第1号の2に基づく商品です。すでに当社とご契約いただいているお客さまが対象となります。

SMBCモビットを初めて利用する場合は、通常のカードローンで審査を受けてからおまとめローンに申し込みましょう。

| 金利 | 3.0~18.0% | 限度額 | 最大500万円 |

|---|---|---|---|

| 即日融資 | ◯ | 総量規制以上の借入 | ◯ |

| 返済期間 | 最長13年4ヵ月 | 返済回数 | 最大160回 |

| 返済方式 | 元利定額返済方式 | 他社解約 | 必須 |

注釈

※おまとめローンご希望の方は申込後、オペレーターへご相談ください。

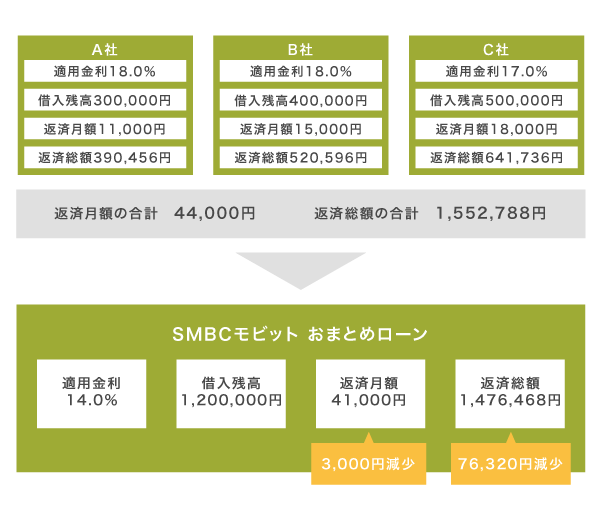

SMBCモビットのおまとめローンを利用した場合のシミュレーション

SMBCモビットのおまとめローンで一本化した場合の返済額を、以下でシミュレーションしましたので参考にしてください。

※3年(36回)で完済する場合

シミュレーションでは完済までの期間を3年に設定しましたが、SMBCモビットのおまとめローンでは、無理のない返済月額を一緒に決めてもらえます。

申し込み時に他社借り入れや収入の状況を聞いてもらえますので、返済が苦しい人はオペレーターに返済月額を減らしたい旨を相談しましょう。

注釈

※おまとめローンご希望の方は申込後、オペレーターへご相談ください。

レイクのレイク de おまとめはリリース直後だから融資に前向き

これまでレイク(旧レイクALSA)はおまとめローンを取り扱っていませんでしたが、総量規制以上を借りたい顧客の要望を叶える目的で2021年12月よりレイク de おまとめの提供を開始しました。

まだ新しい商品であることから、他社と比べて積極的に新規顧客を獲得している印象があります。

レイクのレイク de おまとめは、総量規制の例外貸付として認められており、すでに年収の3分の1まで借り入れしている人でも貸付対象になります。

Q.年収の1/3を超える借入れがありますが、おまとめローンへの申込みは可能ですか?

A.おまとめローン「レイク de おまとめ」は総量規制の例外商品ですので、お申込み可能です。

さらにWeb申し込み後にオペレーターへ急いでいる旨を伝えると優先的に審査を進めてもらえ、最短即日中に結果がわかります。

100万円以上の借り入れなら15.0%以下に引き下げてもらえますので、今すぐ低金利で一本化を成功させたいのならレイクのレイク de おまとめ以外の選択肢はないでしょう。

| 金利 | 6.0~17.5% | 限度額 | 1万円~500万円 |

|---|---|---|---|

| 即日融資 | ◯ | 総量規制以上の借入 | ◯ |

| 返済期間 | 最長10年 | 返済回数 | 最大120回 |

| 返済方式 | 元利定額返済方式 | 他社解約 | 必須 |

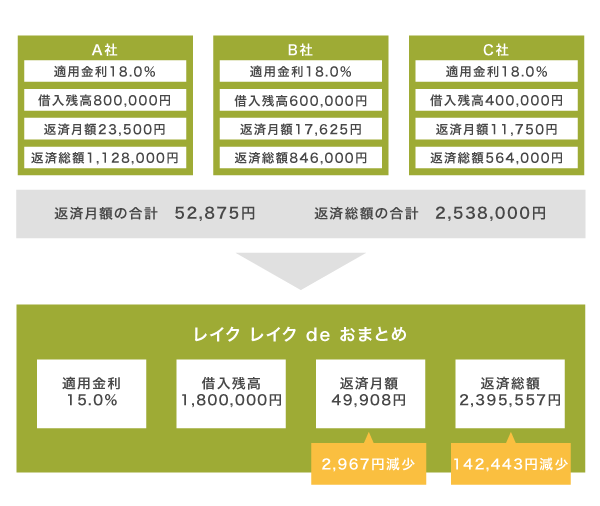

レイクのレイク de おまとめを利用した場合のシミュレーション

レイクのレイク de おまとめを利用した場合の返済シミュレーションは、以下のとおりです。

例えば既存ローンの返済総額が合計2,538,000円だった場合、レイクのレイク de おまとめで一本化すれば140,000円以上も無駄に支払うお金を削減できます。

JCB CARD LOAN FAITHは最大500万円を金利4.40%で借り入れできる

JCB CARD LOAN FAITHは最大500万円までの高額融資に対応しており、公式ホームページでもおまとめや借り換え目的の利用が推奨されています。

適用金利が低いのが特徴で、500万円の借り入れをする場合は最低金利の4.40%が適用されます。

500万円以下の借り入れであっても4.40〜12.50%の範囲内で適用金利が設定されることから、最大金利が平均15.0%の貸金業者が提供するおまとめローンのなかではかなり低金利です。

さらにJCB CARD LOAN FAITHは貸金業者ならではの強みを活かして、審査が最短即日で完了するサービスを取り入れています。

24時間申し込み可能なうえに即日中に審査が完了するため、今すぐおまとめローンを利用して旧債務を一本化したい人に最適です。

| 金利 | 4.40〜12.50% | 限度額 | 最大500万円 |

|---|---|---|---|

| 即日融資 | ◯ | 総量規制以上の借入 | × |

| 返済期間 | 最長12年1ヶ月 | 返済回数 | 最大145回 |

| 返済方式 | 残高スライド元金定額払い、毎月元金定額払い | 他社解約 | 不要 |

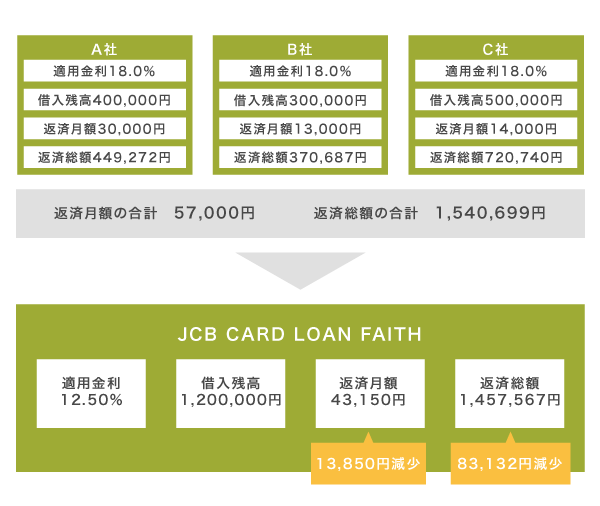

JCB CARD LOAN FAITHをおまとめローンとして利用した場合のシミュレーション

JCB CARD LOAN FAITHをおまとめローンとして利用した場合のシミュレーション結果は、以下のとおりです。

JCB CARD LOAN FAITHで一本化すると返済月額が13,850円も安くなるため、家計のやりくりに余裕ができます。

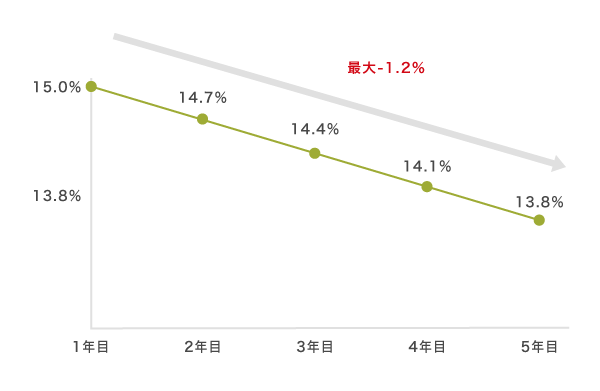

三井住友カードのカードローンは年率1.5~15.0%の低金利で一本化が可能

三井住友カードのカードローンは年率1.5~15.0%となっており、最大金利が適用されても利息が増えづらい利点があります。

他社では最大金利が17.0%以上となっているケースが多く、15.0%が適用されるには借り入れ金額が100万円以上または既存のローンを15.0〜15.5%で借りている必要があります。

そのため、借り入れ金額が少ない人や既存ローンの金利が18.0%程度の人は、上限金利が低い三井住友カードのカードローンを選ぶのが最適です。

三井住友カードのカードローンは返済を続けると最大1.2%の金利を引き下げてもらえるサービスもあり、将来的には13.8%が適用されます。

短期間で完済できる人は恩恵を受けづらくなりますが、長期的に返済を続ける予定なら段階的に金利を引き下げてもらえる三井住友カードのカードローンで申し込んだほうがよいでしょう。

即時発行にも対応しており、19:30までに申し込めば最短5分で発行も可能です。*

| 金利 | 1.5~15.0% | 限度額 | 最大900万円 |

|---|---|---|---|

| 即日融資 | ◯* | 総量規制以上の借入 | × |

| 返済期間 | 最長15年1ヵ月* | 返済回数 | 最大181回* |

| 返済方式 | 元金定額返済方式 | 他社解約 | 不要 |

注釈

※三井住友カード カードローンにおまとめローンはありませんが、資金使途が自由なので一本化など幅広い使い方が可能です。

※三井住友カード カードローンは総量規制の対象です。

※最短5分の会員番号発行は、新規契約時点でのご利用枠が50万円でのお申込みとなります。

※最短5分の会員番号発行 受付時間:9:00〜19:30

※お申込みの時間帯や審査の状況によって、当日中のご融資ができない場合があります。

※ご利用枠900万円、実質年率1.5%、毎月ご返済額5万円、900万円をご利用の場合。

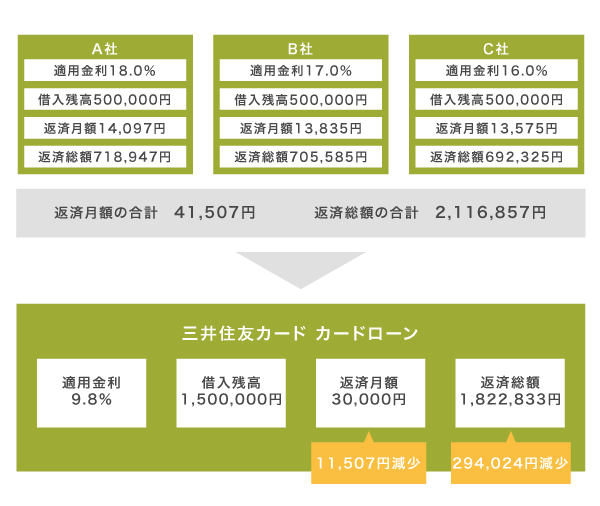

三井住友カードのカードローンを利用した場合のシミュレーション

三井住友カードのカードローンで複数社からの借り入れを一本化した場合の返済シミュレーションは、以下のとおりです。

※4年3ヶ月(51回)で完済する場合

先ほど最大金利は15.0%と言いましたが、600,000円以上を借りる場合は1.5〜12.4%の金利が適用されます。

返済が遅れなければ翌年度から0.3%ずつ金利を引き下げてもらえるため、シミュレーション結果より利息総額を減らすことも可能です。

アスマイルの借換え・おまとめローンは最大30日の無利息期間が適用される

アスマイルの借換え・おまとめローンは、一本化できる金融商品のなかでは珍しく、最大30日の無利息期間が適用されます。

一般的なおまとめローンは金利を引き下げる代わりに無利息期間がないケースがほとんどですが、アスマイルなら利息を最小限に抑えられます。

さらにアスマイルは初回返済日が契約後40日〜75日の範囲内で設定される仕組みとなっており、すぐに支払いが始まりません。

1ヶ月以上も支払いを進める必要がないうえに期間中は利息が発生しないため、一本化によって支払う金額を減らしたい人や返済を一時中断したい人にも最適です。

適用金利も6.9~13.9%で低めに設定されることから、大手消費者金融にも劣らず、利息を減らすことができます。

| 金利 | 6.9~13.9% | 限度額 | 1~300万円 |

|---|---|---|---|

| 即日融資 | × | 総量規制以上の借入 | ◯ |

| 返済期間 | 最長10年 | 返済回数 | 最大120回 |

| 返済方式 | 元利均等返済方式 | 他社解約 | 必須 |

ORIX MONEY(オリックスマネー)のおまとめローンなら残高証明書類が原則不要

ORIX MONEY(オリックスマネー)のおまとめローンは、他社借り入れの残高証明書が原則不要で借り入れできる利点があります。

他社のおまとめローンは借り換えられる上限額が他社借り入れの残高までになることから、残高証明書の提出を求められます。

しかしORIX MONEY(オリックスマネー)を提供しているオリックス・クレジットは顧客との信頼関係を大切にしているため、あえて残高証明書の提出を求めていません。

つまり、他社借り入れの残高を細かく確認されないということです。

ORIX MONEYが提供するおまとめローンの公式ホームページには唯一、おまとめローンに特化した借り入れ診断がありますので、審査に通過できるか確認してみてはいかがでしょうか。

| 金利 | 5.0~17.8% | 限度額 | 50~500万円 |

|---|---|---|---|

| 即日融資 | × | 総量規制以上の借入 | ◯ |

| 返済期間 | 最長1~8年 | 返済回数 | 最大12~96回 |

| 返済方式 | 元利込定額返済 | 他社解約 | 不要 |

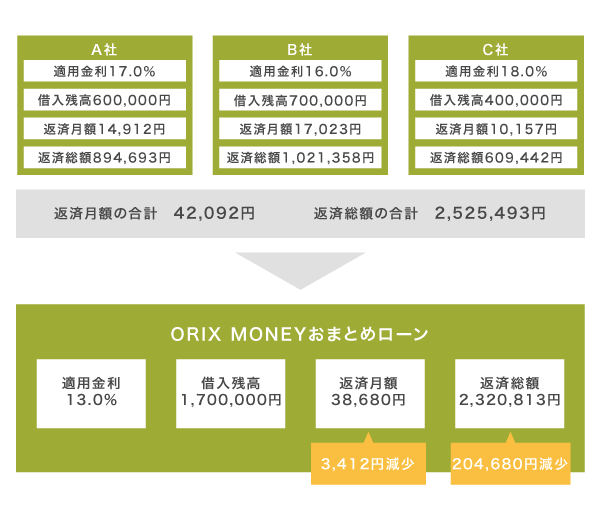

ORIX MONEY(オリックスマネー)のおまとめローンを利用した場合のシミュレーション

ORIX MONEY(オリックスマネー)のおまとめローンで一本化した場合の返済月額や返済総額を、以下でシミュレーションしましたので参考にしてください。

ORIX MONEY(オリックスマネー)のおまとめローンへ借り換えるだけで返済総額が204,680円も安くなるため、支払いの負担はかなり軽くなります。

中央リテールはおまとめローンの取扱いを専門とする唯一の中小消費者金融

中央リテールは一般的なカードローンを提供せず、おまとめローンを専門で取り扱っている中小消費者金融です。

上述したような大手消費者金融と比べて知名度は劣るものの、オペレーター全員が国家資格を取得しており、他社よりも専門性が高い印象があります。

おまとめローンのみを取り扱っていて商品を切り替える手間がかからないことから審査も早く、申し込みから最短2時間で結果を通知してもらえます。

ただし最低金利が10.95%で他社と比べてかなり高く、高額融資を希望すると利息総額が以前よりも増えるリスクがあるのが中小消費者金融ならではの欠点です。

総量規制以上のお金を借りたいだけなら中央リテールを選ぶのもひとつの手段ですが、利息を減らすことが目的の場合は大手消費者金融を優先的に検討しましょう。

| 金利 | 10.95〜13.0% | 限度額 | 1~500万円 |

|---|---|---|---|

| 即日融資 | × | 総量規制以上の借入 | ◯ |

| 返済期間 | 最長10年 | 返済回数 | 最大120回 |

| 返済方式 | 元利均等方式 | 他社解約 | 必須 |

ノーローンのおまとめローンかりかエールは返済でポイントが貯まる

ノーローンのおまとめローンかりかエールは、会員特典としてノーローンポイントサービスを利用できます。

ノーローンポイントサービスでは3種類のコースを選択でき、計画的に返済を続けると毎月ポイントが貯まります。

- 楽天ポイントコース

- ネットマイルコース

- Gポイントコース

管理人は楽天ポイントコースを選択しましたが、毎月遅れずに返済を続けて1年間で700ポイントも貯まったので他社よりもお得に感じました。

限度額も最大400万円までとなっているため、高額融資を希望する人はおまとめローンかりかエールを選んでポイントを貯めるとよいでしょう。

とはいえ、おまとめローンかりかエールはノーローン会員専用のサービスとなっており、通常のカードローンを契約していない人は利用できません。

ノーローンは2023年4月現在、新規契約の受付を停止しているので、すぐにおまとめローンを利用したいなら他社で申し込みましょう。

| 金利 | 12.0~18.0% | 限度額 | 10~400万円 |

|---|---|---|---|

| 即日融資 | ◯ | 総量規制以上の借入 | ◯ |

| 返済期間 | 最長8年間 | 返済回数 | 最大96回 |

| 返済方式 | 元利均等方式 | 他社解約 | 必須 |

管理人がおすすめするおまとめローンまとめ

これまで管理人が最もおすすめする消費者金融のおまとめローンを紹介しましたが、既存のローンよりも返済が楽になる商品は見つかりましたでしょうか。

まだ迷っている人は、おすすめのおまとめローンを改めて比較しましたので参考にしてください。

| 消費者金融 | おまとめローン | 低金利 | 即日融資 | 年収の3分の1以上 | 審査難易度 |

|---|---|---|---|---|---|

| プロミス | おまとめローン | ◎ | ◎ | ◎ | ◎ |

| アイフル | おまとめMAX | ◎ | ◎ | ◎ | ◎ |

| SMBCモビット | おまとめローン | △ | ◯ | ◯ | ◯ |

| レイク(旧レイクALSA) | レイク de おまとめ | ◎ | ◎ | ◎ | ◎ |

| 三井住友カードカードローン | ー | ◯ | ◯ | × | ◯ |

| ORIX MONEY(オリックスマネー) | ー | ◯ | ◯ | × | ◯ |

| 中央リテール | おまとめローン | × | ◯ | ◯ | ◯ |

| ノーローン | おまとめローンかりかエール | × | ◯ | ◯ | × |

以下の検索ツールでは、あなたにおすすめのカードローンや借入先が見つけられます。

条件を指定して検索ボタンをクリックしてください。(複数可)

では、引き続きおすすめのおまとめローンを紹介していきます。

注釈

※お申込み時間や審査状況によりご希望に添えない場合があります。

いつものおまとめローンは郵送物なしが可能だから家族にバレづらい

いつものおまとめローンは、おまとめローンのなかでは珍しく、郵送物なしで利用できるのが特徴です。

一般的にはローンカードや契約書、利用明細などが自宅へ郵送されるケースがほとんどですが、いつものおまとめローンなら借り入れや契約書などのインストールがWebで完結します。

そのため、家族と同居している人でもおまとめローンを利用した事実がバレづらい利点があります。

ただし、いつものような中小消費者金融は大手消費者金融と違って資本金が少ない故に金利がそれほど低くならず、返済総額が減少しづらい点は否めません。

いつものおまとめローンは、返済総額が減ることよりも返済先が減ったりバレずに借り入れできたりするサービスに魅力を感じる人の選択肢として覚えておきましょう。

| 金利 | 4.8~18.0% | 限度額 | 1~500万円 |

|---|---|---|---|

| 即日融資 | ◯ | 総量規制以上の借入 | ◯ |

| 返済期間 | 最長2ヶ月~5年 | 返済回数 | 最大2~60回 |

| 返済方式 | 元利均等返済方式 | 他社解約 | 必須 |

キャッシングMOFFのおまとめローンは秘密厳守を約束してもらえる

キャッシングMOFFのおまとめローンは顧客の秘密厳守を徹底しており、家族や職場へ借り入れしている旨を口外されることはありません。

大手消費者金融と比べて利用者数の少ない中小消費者金融だからこそ顧客に寄り添ったサービス展開に注力しており、要望に応じてもらいやすい利点があります。

さらに顧客ファーストの理念があり、問い合わせすると顧客の目線に合わせて丁寧に対応してもらえるのも特徴のひとつです。

大手消費者金融で無下な扱いをされた経験がある人でも、キャッシングMOFFのおまとめローンならオペレーターの対応に満足できるでしょう。

もちろん、おまとめローン自体の商品スペックも高く、返済期間が最大10年で余裕を持って支払いを続けられる利点があります。

完済まで親切な対応を受けながら返済のやり繰りもサポートしてもらえるので、多重債務で心細い人に最適です。

| 金利 | 5.0~15.0% | 限度額 | 50~500万円 |

|---|---|---|---|

| 即日融資 | ◯ | 総量規制以上の借入 | ◯ |

| 返済期間 | 最長10年 | 返済回数 | 最大120回 |

| 返済方式 | 元利均等返済方式 | 他社解約 | 必須 |

オリックス・クレジットのVIPフリーローンは年収が400万円以上なら対象

オリックス・クレジットのVIPフリーローン(貸金業法に基づくおまとめローン)は、年収が400万円以上であれば貸付対象になります。

他社では年収制限のないケースがほとんどなことからハードルは高くなるものの、代わりに以下のような好条件で一本化できる利点があります。

- 毎月および全体の返済負担が軽減される条件を検討してもらえる

- 借り換え対象債務の将来返済総額を上回らない条件で一本化できる

- 銀行やクレジットカードのショッピング枠も一本化の対象になる

- 毎月10日または20日、末日のいずれかから返済日を選択できる

毎月の返済額や返済総額が減るように貸付条件を検討してもらえるため、将来的に支払う利息金額を抑えたい人に最適です。

さらに貸金業者が提供するおまとめローンのなかでは珍しく、クレジットカードのショッピング枠や銀行カードローンが借り換え対象になる利点もあります。

キャッシング枠や消費者金融などの債務も一本化して利息総額を抑えられるため、審査の難易度よりも借り換えが成功する可能性を高めたい人はVIPフリーローンを選んではいかがでしょうか。

| 金利 | 3.0〜14.5% | 限度額 | 100万円以上800万円以内 |

|---|---|---|---|

| 即日融資 | △ | 総量規制以上の借入 | ◯ |

| 返済期間 | 1〜8年 | 返済回数 | 12〜96回 |

| 返済方式 | 元利込定額返済(ボーナス返済併用可) | 他社解約 | 不要 |

低金利の銀行系おまとめローンはおすすめ?他社借り入れが少ない人向け

銀行系おまとめローンは適用金利が15.0%以下に設定されており、平均3.5〜17.5%の消費者金融と比べて低金利で借り入れできるのが特徴です。

既存のローンで適用されている金利が18.0%以上の場合は、銀行系おまとめローンを利用するだけで大幅に利息総額を減少できます。

ただし上述したように過剰貸付を防止する目的で与信審査を厳格化しており、消費者金融のおまとめローンよりも借り入れが困難になるため、正直なところおすすめできません。

貸付け審査にあたり、信用情報機関の情報等を活用するなどして、自行・他行カードローン、貸金業者の貸付けを勘案して返済能力等を確認するよう努める。

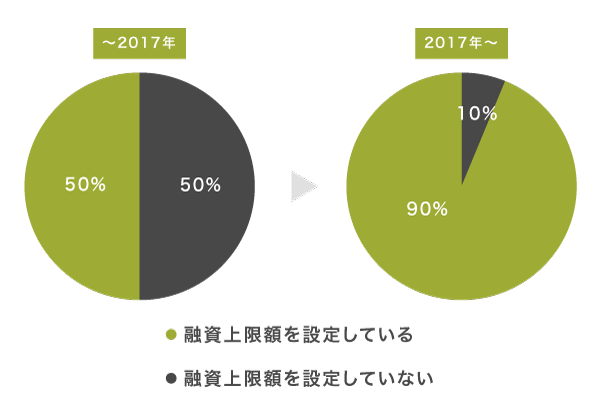

貸金業法の適用外となることから2017年までは上限なしで借り入れできましたが、今は自主規制として貸付上限額を年収の3分の1までに制限する銀行が増えたのも審査に通りづらい理由です。

年収債務比率による融資上限枠を設定している銀行は、申し合わせ前は約5割(58行)にとどまっていたが、申し合わせ後は、約9割(93行)に増加しており、残る約1割にあたる13行のうち7行は今後、設定を予定している。

債務が多すぎる人は融資が否決になる可能性が高いため、借り入れ件数が2件未満で残高が年収の3分の1未満の人向けの選択肢として認識しましょう。

既存の債務がわからない場合は、JICCやCICといった信用情報機構へ問い合わせて照会するのもひとつの手段です。

ただし、最近ではCICが来社開示サービスを終了しているため、スマホやPCを使ったインターネット開示を選択してください。

銀行系おまとめローンのおすすめランキングは、以下のとおりです。

| 銀行 | 楽天銀行 スーパーローン |

東京スター銀行 おまとめローン |

横浜銀行 カードローン |

ろうきん おまとめローン アシスト500 |

三菱UFJ銀行 カードローン バンクイック |

百十四銀行 114 おまとめローン |

セブン銀行 カードローン |

信用金庫の おまとめローン 「リンク」 |

千葉銀行 ちばぎん フリーローン |

西日本シティ銀行 NCB おまとめローン |

三井住友銀行 カードローン |

イオン銀行 カードローン |

auじぶん銀行 じぶんローン |

みずほ銀行 カードローン |

|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

| 金利 | 年1.9〜14.5% | 年率9.8〜14.6% | 年1.5~14.6% (変動金利) |

5.0% | 1.8〜14.6% | 4.8~14.5% | 12.0~15.0% | 7.0〜11.0% | 1.7〜14.8% | 4.5~15.0% | 1.5~14.5% | 3.8~13.8% | 1.48~17.5% | 2.0〜14.0% |

| 限度額 | 10万円〜800万円 | 30万円~ 1,000万円* |

10~1,000万円 (10万円単位) |

最大500万円 | 10万円〜500万円 | 1万円〜500万円 | 10万円~300万円 | 最大500万円 | 10万円〜800万円 | 最大1,500万円 | 10万円〜800万円 | 10万円〜800万円 | 10万円〜800万円 | 10万円〜800万円 |

| 即日融資 | × | × | 最短即日融資 | × | × | × | × | × | × | × | × | × | × | × |

| 総量規制以上の 借入 |

× | △ | ー | ◯ | △ | ◯ | △ | ◯ | △ | △ | × | × | × | ◯ |

| 返済期間 | 1年ごとに 自動更新 |

10年 | 1年 (1年ごとの 自動更新)* |

最長10年 | 1年ごとに 自動更新 |

6ヶ月以上 15年以内 |

1年ごとに 自動更新 |

3ヵ月以上 10年以内 |

最長15年 | 最長15年 または20年 |

1年ごとに 自動更新 |

1年ごとに 自動更新 |

1年ごとに 自動更新 |

1年ごとに 自動更新 |

| 返済回数 | ー | 120回 | ー | 最大120回 | ー | 6回〜180回 | ー | 最大120回 | 最大180回 | 最大180回 または240回 |

ー | ー | ー | ー |

| グループ会社 の銀行 |

楽天銀行 | 東京スター銀行 | 横浜銀行 | 労働金庫 | 三菱UFJ銀行 | 百十四銀行 | セブン銀行 | 信用金庫 | 千葉銀行 | 西日本シティ銀行 | 三井住友銀行 | イオン銀行 | auじぶん銀行 | みずほ銀行 |

| 公式サイト | ー | ー | ー | ー | ー | ー | ー | ー | ー | ー | ー |

なかでも横浜銀行のような地方銀行や楽天銀行スーパーローンのようなネット銀行は、三井住友銀行などのメガバンクと比べて厳格化の影響をそれほど受けていない印象があります。

地方銀行は地域の活性化を目的にしているため利息収入を重視しておらず、低金利で借り入れできるのも嬉しいポイントです。

注釈

※契約期間

※満70歳以降はあらたなお借入はできません。ご返済のみのお取引となります。

※お申し込み時の借り換え対象ローン残高の範囲内に限ります。

楽天銀行スーパーローンはお得なキャンペーンが定期的にある

楽天銀行スーパーローンは、定期的にお得なキャンペーンが実施されているのが特徴です。

例えば通常の適用金利は年1.9〜14.5%となっていますが、過去には金利がお得になるキャンペーンで0.95〜7.25%の金利で借り入れできたケースもあります。

つまり、一本化した後の利息総額も抑えられるということです。

カードローンは利息が経常利益に繋がることから、赤字覚悟でキャンペーンを実施しているといっても過言ではありません。

実際に管理人が知る限り、金利がこれほどお得になるキャンペーンがあるのは楽天銀行スーパーローン1社のみです。

ただし金利を引き下げてもらえるキャンペーンはいつも実施しているわけではないので、確認してから申し込むとよいでしょう。

| 金利 | 年1.9〜14.5% | 限度額 | 10万円〜800万円 |

|---|---|---|---|

| 即日融資 | ×(最短翌日融資) | 総量規制以上の借入 | × |

| 返済期間 | 1年ごとに自動更新 | 返済回数 | ー |

| 返済方式 | 残高スライドリボルビング返済方式D | 他社解約 | 不要 |

>> 楽天銀行スーパーローンの申し込みはこちら

東京スター銀行のおまとめローンは勤続年数が1年未満でも対象

東京スター銀行のおまとめローンは他社と比べて借り入れの敷居が低く、勤続年数が1年未満の人でも申し込みが可能です。

Q.会社勤続年数が1年未満でも利用できますか?

A.はい。お申し込みいただけます。引用元:よくある質問-東京スター銀行

おまとめローンは債務者向けの商品であり、貸し倒れになる可能性があることから他社では勤続年数が指定されるケースがあります。

しかし東京スター銀行のおまとめローンは勤続年数を申込条件としていないため、働き始めたばかりの人や転職後すぐの人でも申し込みが可能です。

以下の条件を満たしていれば、正社員だけではなく契約社員や派遣社員でも貸付対象になります。

- ご融資時の年齢が満20歳以上65歳未満

- 前年度の税込年収が200万円以上

- 正社員、契約社員、派遣社員いずれかの給与所得者

- 過去に債務整理や自己破産をしていない

- 利用中のローンを延滞していない

- 過去(6ヵ月以内)に東京スター銀行のローン審査で否決されていない

ただし、審査厳格化の影響でアルバイトやパートなどの収入が少ない人は貸付対象にならないため、上記に該当しない場合は消費者金融のような融資に前向きなおまとめローンを選びましょう。

| 金利 | 年率9.8〜14.6% | 限度額 | 30~1,000万円 |

|---|---|---|---|

| 即日融資 | × | 総量規制以上の借入 | △ |

| 返済期間 | 10年 | 返済回数 | 120回 |

| 返済方式 | 元利均等月賦返済 | 他社解約 | 不要 |

>> 東京スター銀行の簡単1秒診断はこちら

横浜銀行カードローンは最短当日に借り入れできる!対応の早さが強み

横浜銀行カードローンは銀行カードローンのなかでも審査スピードが早く、最短当日に結果を通知してもらえます。*

一般的な銀行カードローンでは最短翌日〜1週間ほど待たされるケースもあるため、借り入れを急いでいる人は対応が早い横浜銀行カードローンを選ぶのが最適です。

さらに口座開設不要で申し込みができ、横浜銀行と初めて取引する人でも手間取らずに契約できる利点があります。*

ただし横浜銀行は地域住民へのサービスに特化した地方銀行であり、神奈川県に本拠地を置いていることから、貸付対象となるのは以下の都道府県に居住または勤務している人のみになります。

- 神奈川県内全地域

- 東京都内全地域

- 群馬県内の該当市(前橋市、高崎市、桐生市)

神奈川県周辺に居住または勤務していない人は申し込めないため、居住地周辺にある地方銀行または全国対応のネット銀行カードローンを選んだほうがよいでしょう。

| 金利 | 年1.5~14.6%(変動金利) | 限度額 | 10~1,000万円(10万円単位) |

|---|---|---|---|

| 最短即日融資 | ◯ | 総量規制以上の借入 | ー |

| 契約期間 | 1年(1年ごとの自動更新)* | 返済回数 | ー |

| 返済方式 | 残高スライド方式 | 他社解約 | 不要 |

>> 横浜銀行カードローンの申し込みはこちら

注釈

※契約までに横浜銀行の口座開設が必要です。

※審査・融資時間は、お申込の曜日や時間帯などお申込み時の状況により、翌日以降になる場合があります。

※満70歳以降はあらたなお借入はできません。ご返済のみのお取引となります。

ろうきんのおまとめローンアシスト500は76歳まで申し込める

ろうきんのおまとめローンアシスト500は他行と違って高齢者への貸付に前向きで、76歳までの人が申し込めます。

おまとめローンのような高額融資が可能な商品は、完済までに時間がかかることから年齢制限が厳しく、65歳以上は対象外になるケースがほとんどです。

しかしろうきんのおまとめローンアシスト500なら、65歳を超えていても完済時の年齢が76歳未満であれば貸付対象になります。

ろうきんは労働金庫法に基づいて営利を目的としていないことから、5.0%の低金利で一本化できる利点もあります。

第五条 金庫は、営利を目的としてその事業を行つてはならない。

ただし年齢制限が緩くて低金利なゆえに返済能力を確認するための項目が細かく、審査に通過するためには以下の条件を満たしている必要があります。

- ろうきんの団体会員であること

- 完済時の年齢が76歳未満であること

- 勤続年数が1年以上であること

- 前年度の税込年収が150万円以上であること

定年退職している場合は、アルバイトなどで1ヶ月あたり12万円以上の収入が必要になるので覚えておきましょう。

| 金利 | 5.0% | 限度額 | 最大500万円 |

|---|---|---|---|

| 即日融資 | × | 総量規制以上の借入 | ◯ |

| 返済期間 | 最長10年 | 返済回数 | 最大120回 |

| 返済方式 | 元利均等毎月返済、元利均等加算併用返済 | 他社解約 | 必須 |

ろうきんは都道府県によって店舗が異なり、それぞれで取り扱っているおまとめローンも変わります。

今回紹介したおまとめローンアシスト500は東北労働金庫が取り扱っている商品で、東北地方に住んでいる人が対象となります。

東北地方に住んでいない人は、都道府県ごとに申し込めるろうきんのおまとめローンを以下の表にまとめましたので、参考にしてください。

ろうきんのおまとめローン一覧

| 店舗 | おまとめローン | 金利 | 限度額 | 対象地域 |

|---|---|---|---|---|

| 北海道労働金庫 | フリーローン | 4.9〜5.7% | 最高1,000万円 | 北海道 |

| 東北労働金庫 | おまとめローンアシスト500 | 5.0% | 最大500万円 | 青森県、岩手県、宮城県、秋田県、山形県、福島県 |

| 新潟県労働金庫 | おまとめローン | 6.2〜9.8% | 最大300万円 | 新潟県 |

| 中央労働金庫 | フリーローン | 5.825〜7.5% | ー | 茨城県、栃木県、群馬県、埼玉県、千葉県、東京都、神奈川県、山梨県 |

| 長野県労働金庫 | ろうきんカードローン「マイプラン」 | 2.7〜5.1% | 最大500万円 | 長野県 |

| 静岡県労働金庫 | ライフローン「役立宣言」 | 2.5〜3.7% | 最高1,000万円 | 静岡県 |

| 東海労働金庫 | 東海ろうきんフリーローン | 3.3〜4.3% | 最高1,000万円 | 愛知県、岐阜県、三重県 |

| 北陸労働金庫 | おまとめ名人 | 7.70% | 最高1,000万円 | 富山県、石川県、福島県 |

| 近畿労働金庫 | カードローン「スマートチョイス」 | 3.9〜5.5% | 100〜500万円 | 滋賀県、奈良県、京都府、大阪府、和歌山県、兵庫県 |

| 中国労働金庫 | おまとめローン | 2.5〜5.0% | 最大2,000万円 | 鳥取県、島根県、岡山県、広島県、山口県 |

| 四国労働金庫 | おまとめ専用カードローン 一本太助 | 下限5.1% | 50〜500万円 | 徳島県、香川県、愛媛県、高知県 |

| 九州労働金庫 | マイプラン「ツカえ~る」 | 3.9〜5.5% | 100〜500万円 | 福岡県、佐賀県、長崎県、熊本県、大分県、宮崎県、鹿児島県 |

ろうきんの店舗によっては一本化専用の商品を取り扱っていないものの、資金使途に借り換えが含まれるためおまとめローンとして利用することが可能です。

ただし、いずれも対象地域外に居住している人は貸付対象にならないので気をつけましょう。

ろうきんの借り入れ方法については、「ろうきん(労金)でお金を借りる手順!カードローンの借入条件や審査は甘い?」で詳しく解説していますので合わせてご覧ください。

三菱UFJ銀行カードローン バンクイックはメールで返済日の通知が可能

三菱UFJ銀行カードローン バンクイックは、返済日が近づくと3日前にメールで通知してもらえるのが特徴です。

返済期間が1年を超えるほど長くなると支払いを忘れてしまうケースもありますが、三菱UFJ銀行カードローン バンクイックなら遅延したことによる損害金の発生を防止できます。

返済が遅延すると利息が増えたり信用情報に記録されて新たな借り入れ先の審査で不利になったりするため、支払い忘れを防止できるサービスは意外と助かります。

さらに三菱UFJ銀行カードローン バンクイックは、以下のATMであれば何度利用しても手数料が一切発生しません。

- 三菱UFJ銀行ATM

- セブン銀行ATM

- ローソン銀行ATM

- イーネットATM

ATMの利用手数料は一般的に110円〜220円かかるため、無駄に支払うお金を減らしたいのなら三菱UFJ銀行カードローン バンクイックで申し込むとよいでしょう。

| 金利 | 1.8〜14.6% | 限度額 | 10万円〜500万円 |

|---|---|---|---|

| 即日融資 | × | 総量規制以上の借入 | △ |

| 返済期間 | 1年ごとに自動更新 | 返済回数 | ー |

| 返済方式 | 残高スライド方式 | 他社解約 | 不要 |

百十四銀行の114おまとめローンは保証会社がアイフルだから融資に前向き

百十四銀行の114おまとめローンは、保証会社のアイフルが代わりに融資審査を実施しています。

アイフルはプロミスやSMBCモビットといった銀行の傘下に入っている消費者金融と違って独立経営を続けており、親元の要望が厳しくないことから、融資審査で柔軟な判断をしてもらえるのが特徴です。

一般的な銀行系おまとめローンは過剰貸付を防止する目的で審査を厳格化しているものの、アイフルが審査を代行する百十四銀行の114おまとめローンは、融資に前向きな印象があります。

さらに百十四銀行の114おまとめローンは、パートやアルバイト、勤続年数が1年未満の人でも申し込める旨を公式ホームページで公表しており、貸付対象の幅広さも伺えます。

審査に通過できる可能性が高くなるのはアイフルですが、どうしても銀行系おまとめローンを選びたいのなら、百十四銀行の114おまとめローンで申し込んでみてはいかがでしょうか。

| 金利 | 4.8~14.5% | 限度額 | 1万円〜500万円 |

|---|---|---|---|

| 即日融資 | × | 総量規制以上の借入 | ◯ |

| 返済期間 | 6ヶ月以上15年以内 | 返済回数 | 6回〜180回 |

| 返済方式 | 元利均等返済方式 | 他社解約 | 不要 |

セブン銀行カードローンならセブンイレブンで24時間いつでも返済できる

セブン銀行カードローンは、全国のセブン銀行ATMを利用して原則24時間365日いつでも返済できます。

他社では夜間や早朝などの時間帯にATMが利用できないケースもありますが、ネット銀行として運営しているセブン銀行のカードローンなら、営業時間に関係なく返済できます。

もちろん借り入れも原則24時間365日いつでも利用でき、使い勝手の面では他社よりも優秀です。

全国のセブンイレブンに設置されているセブン銀行ATMを利用すれば、借り入れや返済の手数料が0円になり、支払い金額を抑えられる利点もあります。

さらにネット銀行ならではの金利12.0~15.0%で借り入れでき、利息も抑えられるので、おまとめローンとして利用したい人にも最適です。

| 金利 | 12.0~15.0% | 限度額 | 10~300万円 |

|---|---|---|---|

| 即日融資 | × | 総量規制以上の借入 | △ |

| 返済期間 | 1年ごとに自動更新 | 返済回数 | ー |

| 返済方式 | 元利定額リボルビング方式 | 他社解約 | 不要 |

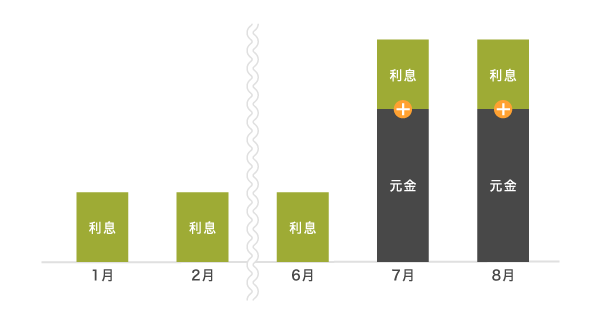

信用金庫のおまとめローン「リンク」は6ヶ月間の元金返済据置期間がある

信用金庫のおまとめローン「リンク」は、契約後6ヶ月間の元金返済据置期間が設けられており、返済に余裕ができます。

元金返済据置期間とは、元金を返済せずに利息分のみを支払う期間のことです。

例えば働き始めたばかりで支払いが苦しい人は元金返済据置期間のうちにお金を貯めておき、7ヶ月目から本格的に返済を開始できます。

他社では契約の翌月から元金と利息を合算して返済しなければいけないため、余裕がない人は信用金庫のおまとめローン「リンク」で支払額を調整するとよいでしょう。

| 金利 | 7.0〜11.0% | 限度額 | 最大500万円 |

|---|---|---|---|

| 即日融資 | × | 総量規制以上の借入 | ◯ |

| 返済期間 | 3ヵ月以上10年以内 | 返済回数 | 最大120回 |

| 返済方式 | 元利均等返済、元金均等返済 | 他社解約 | 不要 |

ただし、ろうきんと同様に信用金庫のおまとめローンは店舗によって取り扱っている商品が異なります。

今回紹介したおまとめローン「リンク」は、多摩信用金庫が提供する商品なので東京都の西部に住んでいる人が貸付対象になります。

信用金庫のおまとめローン一覧

東京都の西部以外に居住している人は、以下で信用金庫のおまとめローンをまとめましたので参考にしてください。

| 店舗 | おまとめローン | 金利 | 限度額 |

|---|---|---|---|

| 多摩信用金庫 | おまとめローン「リンク」 | 7.0〜11.0% | 最大500万円 |

| のと共栄信用金庫 | おまとめローン | 7.5〜13.5% | 10万円〜500万円 |

| 大阪信用金庫 | おまとめONE’S LOAN | 9.8〜13.8% | 10万円〜500万円 |

| 碧海信用金庫 | へきしん「フリープラン」 | 4.0〜12.0% | 最大500万円 |

| しまね信用金庫 | おまとめローン「助っ人くん」 | 14.5% | 10万円〜300万円 |

| 高松信用金庫 | おまとめフリーローン「イントゥワン」 | 4.5~14.5% | 最大1,000万円 |

| 飯田信用金庫 | おまとめローン「まとめ隊」 | 9.8~14.5% | 10万円〜500万円 |

| 日本海信用金庫 | おまとめローンビッグサポート | 14.0〜14.5% | 最大500万円 |

| しまなみ信用金庫 | おまとめローン「一本勝ち」 | 15.0% | 最大300万円 |

| 甲府信用金庫 | 甲しんおまとめローン | 9.8〜13.8% | 10万円〜500万円 |

これらの信用金庫は、47都道府県に設けられている店舗の一部になります。

自分の居住地にある信用金庫が見つからなかった人は、全国信用金庫協会が提供する全国の信用金庫紹介ページで検索できますのでそちらを利用してみてはいかがでしょうか。

千葉銀行のちばぎんフリーローンは返済期間が最長15年で負担が少ない

千葉銀行のちばぎんフリーローンクイックパワー<アドバンス>は、返済期間が他社より長く、最長15年まで設定できるのが特徴です。

他社の返済期間は平均12年となっているため、千葉銀行のちばぎんフリーローンクイックパワー<アドバンス>を選んだほうが返済月額を減らせます。

例えば金利15.0%で借りている300万円を12年で完済する場合は返済月額が45,026円になりますが、15年にすれば41,988円で済みます。

つまり1ヶ月あたり4,000円、年間で48,000円の支出を減らせるということです。

千葉銀行は千葉県に拠点を置いている地方銀行で、以下の地域に居住している人が貸付対象になります。

- 千葉全域

- 東京全域

- 埼玉全域

- 茨城全域

- 神奈川県の一部地域

安定した収入を得ていれば上述した東京スター銀行で貸付対象外になるアルバイトやパートの人も申し込みでき、審査が不安な人にも最適です。

| 金利 | 1.7〜14.8% | 限度額 | 10万円〜800万円 |

|---|---|---|---|

| 即日融資 | × | 総量規制以上の借入 | △ |

| 返済期間 | 最長15年 | 返済回数 | 最大180回 |

| 返済方式 | 元利均等毎月返済、ボーナス時増額併用返済 | 他社解約 | 不要 |

千葉銀行のちばぎんフリーローンクイックパワー<アドバンス>は他社解約が不要なものの、フリーローンであることから1回限りの借り入れとなりますので覚えておきましょう。

西日本シティ銀行のNCB おまとめローンは不動産を担保に入れられる

西日本シティ銀行のNCB おまとめローンの魅力は、不動産を担保に入れられることです。

無担保型と不動産担保型の2種類から自由に選択でき、希望に応じて自宅や土地を担保にお金を借りられます。

不動産を担保にすると万が一返済不能になっても自宅や土地を売却すれば借り入れ残高を相殺できるため、信用度が上がって限度額や返済回数などの借り入れ条件を優遇してもらえます。

無担保型と不動産担保型で異なる貸付条件を比較した結果は、以下のとおりです。

| 無担保型 | 不動産担保型 | |

|---|---|---|

| 金利 | 4.5~15.0% | 4.5~15.0% |

| 限度額 | 10万円〜500万円 | 最大1,500万円 |

| 即日融資 | × | × |

| 総量規制以上の借入 | △ | △ |

| 返済期間 | 最長15年 | 最長20年 |

| 返済回数 | 最大180回 | 最大240回 |

| 返済方式 | 元利金均等毎月返済 | 元利金均等毎月返済 |

| 他社解約 | 不要 | 不要 |

不動産担保型を選択すると、最大1,500万円までの高額融資に対応してもらえます。

さらに返済期間も最長20年となり、無理なく返済を続けられるため、高額な他社借り入れを一本化したい人に最適です。

三井住友銀行カードローンは返済日を給料日の直後に設定できる

三井住友銀行カードローンは、返済日を以下の4つから選択できます。

- 毎月5日

- 毎月15日

- 毎月25日

- 毎月月末

他社と違って返済日を給料日の直後に指定できるので、預金残高が不足する心配がありません。

50万円以下の借り入れなら1ヶ月あたりの返済額を2,000円に設定することもでき、無理なく支払いを進められます。

さらに三井住友銀行で住宅ローンを組んでいる場合は、金利優遇サービスで最大金利を14.5%から8.0%へ引き下げてもらえます。

利息を抑えつつ無理なく完済を目指せるのは、メガバンク入りしていて資本金が多い三井住友銀行カードローンならではの魅力です。

| 金利 | 1.5~14.5% | 限度額 | 10万円〜800万円 |

|---|---|---|---|

| 即日融資 | × | 総量規制以上の借入 | × |

| 返済期間 | 1年ごとに自動更新 | 返済回数 | ー |

| 返済方式 | 残高スライド型元利定額返済方式 | 他社解約 | 不要 |

イオン銀行カードローンなら土日や祝日でも年中無休で審査が可能

イオン銀行カードローンは、メガバンクの窓口が休みになる土日や祝日でも年中無休で審査を進めてもらえます。

例えば土曜日に申し込んだ場合、他社では翌週の月曜日に審査が開始されますが、イオン銀行カードローンならその日のうちに始まります。

銀行カードローンは結果通知までに1週間以上かかるケースも多いため、早めに借り入れしたいならすぐに審査を進めてもらえるイオン銀行カードローンを選んだほうがよいでしょう。

さらにイオン銀行カードローンは借り入れ金額が400〜490万円になる場合に、最低金利を13.8%から8.8%へ引き下げてもらえます。

低金利で一本化することも可能なので、融資スピードと適用金利のどちらも優れたおまとめローンを探しているならイオン銀行カードローンを検討してみてはいかがでしょうか。

| 金利 | 3.8~13.8% | 限度額 | 10万円〜800万円 |

|---|---|---|---|

| 即日融資 | × | 総量規制以上の借入 | × |

| 返済期間 | 1年ごとに自動更新 | 返済回数 | ー |

| 返済方式 | 残高スライド方式 | 他社解約 | 不要 |

auじぶん銀行カードローンの借り換えコースはネットならではの金利

auじぶん銀行のじぶんローンは、借り換えコースと誰でもコースの2種類から選択できます。

借り換えコースは適用金利0.98〜12.5%でネット銀行ならではの金利で借りられ、おまとめローンとして利用したいときに最適です。

借り換えコースでは以下の条件を満たしていると、au限定割でさらに0.5%の金利優遇を受けられます。

- 判定日時点でauじぶん銀行でau ID登録が有効となっていること

- 借り換えを希望したうえで借り入れ可能な上限額が100万円以上となること

- 他社の借入金を返済すること

ソフトバンクやドコモといった他キャリアの携帯電話を契約している人でも、au Webポータルトップでau IDの新規登録が可能です。

au限定割の適用後なら平均金利1.5〜15.0%の一般的な銀行カードローンと比べてかなり低金利で借り入れできるので、既存のローンよりも利息総額が減少するでしょう。

| 金利 | 1.48~17.5% | 限度額 | 10万円〜800万円 |

|---|---|---|---|

| 即日融資 | × | 総量規制以上の借入 | × |

| 返済期間 | 1年ごとに自動更新 | 返済回数 | ー |

| 返済方式 | 残高スライドリボルビング方式 | 他社解約 | 不要 |

みずほ銀行カードローンは住宅ローンを契約中なら13.5%以下で一本化が可能

みずほ銀行カードローンの通常金利は2.0〜14.0%ですが、みずほ銀行の住宅ローンを契約している人なら、1.5〜13.5%まで適用金利を引き下げてもらえます。

もちろん通常金利でも銀行カードローンならではの金利で借り入れできるため、複数の借り入れをまとめて利息総額を抑えたい人に最適です。

みずほ銀行カードローンで借り入れする金額ごとに適用される金利を調査した結果は、以下のとおりです。

| 利用限度額 | 通常金利 | 引き下げ後金利 |

|---|---|---|

| 10万円以上100万円未満 | 14.0% | 13.5% |

| 100万円以上200万円未満 | 12.0% | 11.5% |

| 200万円以上300万円未満 | 9.0% | 8.5% |

| 300万円以上400万円未満 | 7.0% | 6.5% |

| 400万円以上500万円未満 | 6.0% | 5.5% |

| 500万円以上600万円未満 | 5.0% | 4.5% |

| 600万円以上800万円未満 | 4.5% | 4.0% |

| 800万円 | 2.0% | 1.5% |

例えば他社借り入れを合算して250万円の人は、みずほ銀行カードローンで一本化すると、通常金利で9.0%、住宅ローン契約中の人は8.5%が適用されます。

消費者金融や信販会社のカードローンから金利18.0%で借りている人は、約10.0%も引き下げが可能ということです。

信頼できるメガバンクで他社借り入れをまとめたい人は、みずほ銀行カードローンを選んでみてはいかがでしょうか。

みずほ銀行カードローンの基本情報

| 金利 | 2.0〜14.0% | 限度額 | 10万円〜800万円 |

|---|---|---|---|

| 即日融資 | × | 総量規制以上の借入 | ◯ |

| 返済期間 | 1年ごとに自動更新 | 返済回数 | ー |

| 返済方式 | 残高スライド方式 | 他社解約 | 不要 |

りそな銀行のフリーローンはWeb完結で申し込めるから来店不要

りそな銀行のフリーローンはおまとめローンではありませんが、資金使途が自由なうえに1回の振込でまとまった金額を借り入れできることから、一本化する際に利用できます。

りそな銀行のフリーローンは申し込みから借り入れまでWeb完結となっており、来店不要で利用できるのが特徴です。

一般的な銀行のフリーローンやおまとめローンと違って店頭窓口へ出向く必要がなく、24時間365日いつでも手続きできる利点があります。

さらにフリーローンの借り入れと同一の返済口座でりそな銀行の住宅ローンを利用している場合は、0.5%の金利引き下げが適用されます。

最大金利を13.5%以下に抑えることもできるため、Web完結で金利が低いおまとめローンを探している人に最適です。

| 金利 | 6.0~14.0% | 限度額 | 10~800万円 |

|---|---|---|---|

| 即日融資 | × | 総量規制以上の借入 | △ |

| 返済期間 | 最長1〜10年 | 返済回数 | 最大120回 |

| 返済方式 | 毎月元利均等返済方式 | 他社解約 | 不要 |

ソニー銀行のカードローンは口座なしでも申し込めるのが強み

ソニー銀行のカードローンは、他社の口座を利用している人でも貸付対象になるのが強みです。

ネット銀行大手のソニー銀行はカードローンの利用者に対して、口座開設と同時申込できる仕組みにすることで、口座保有数を増やす狙いがあります。

そのため、現在ソニー銀行の口座なしの人でも申し込み時に開設すれば、カードローンで借り入れが可能になります。

りそな銀行のフリーローンと同様におまとめローンとして提供されている商品ではありませんが、金利が2.5~13.8%と低いことから、複数社からの借り入れを借り換える際にも利用できます。

最大500万円までの借り入れにも対応してもらえますので、高額融資を希望する人にも最適です。

| 金利 | 2.5~13.8% | 限度額 | 10~500万円 |

|---|---|---|---|

| 即日融資 | × | 総量規制以上の借入 | △ |

| 返済期間 | 1年ごとに自動更新 | 返済回数 | ー |

| 返済方式 | 残高スライドリボルビング方式 | 他社解約 | 不要 |

栃木銀行のとちぎんおまとめローンスッキリなら資金使途が原則自由

栃木銀行のとちぎんおまとめローンスッキリは、おまとめローンのなかでは珍しく、資金使途が自由です。

資金使途は自由であり、おまとめ以外にもご利用頂ける商品です。

他社のおまとめローンでは資金使途が他社借り入れの返済のみに制限されており、生活費や旅行費といった他の用途に利用するお金を借りられない難点があります。

しかし栃木銀行のとちぎんおまとめローンスッキリなら、おまとめローンとカードローンの機能を一度に利用できます。

金利や限度額、審査難易度といった面では他社のおまとめローンに劣るものの、最も自由度が高いのは栃木銀行のとちぎんおまとめローンスッキリです。

おまとめローンだけではなく自由に使えるお金も借りたい人は、栃木銀行のとちぎんおまとめローンスッキリを選択肢のひとつに加えてみてはいかがでしょうか。

| 金利 | 6.8~14.6% | 限度額 | 10~500万円 |

|---|---|---|---|

| 即日融資 | × | 総量規制以上の借入 | △ |

| 返済期間 | 6ヶ月以上10年以内 | 返済回数 | 最大120回 |

| 返済方式 | 元利均等毎月返済 | 他社解約 | 必須 |

福岡銀行のおまとめ・フリーローン(ナイスカバー)は年金受給者も対象

福岡銀行のおまとめ・フリーローン(ナイスカバー)は、年金受給者でも貸付対象になるのが特徴です。

他社のおまとめローンでは、年金が安定した収入として認めてもらえず、アルバイトやパートなどで働いていることが求められます。

しかし、福岡銀行のおまとめ・フリーローン(ナイスカバー)なら、働いていなくて年金生活の人でも安定した収入があると判断してもらえます。

パート・アルバイト・年金受給者もOK

毎月一定の収入があれば申込可能です

管理人の経験上、年金受給者が対象になる旨を公表しているおまとめローンは、ほとんどありません。

さらに上述した栃木銀行のとちぎんおまとめローンスッキリと同様、自由に使えるお金を同時に借りられる利点もあります。

返済期間は最長15年となっており、年金受給者でも余裕を持って支払い続けられるのが福岡銀行のおまとめ・フリーローン(ナイスカバー)の魅力です。

| 金利 | 5.9~12.9% | 限度額 | 10~500万円 |

|---|---|---|---|

| 即日融資 | × | 総量規制以上の借入 | △ |

| 返済期間 | 6ヶ月〜15年 | 返済回数 | ー |

| 返済方式 | 元利均等毎月返済 | 他社解約 | 必須 |

鹿児島銀行のかぎんローンFなら団信でローン残高を保障してもらえる

鹿児島銀行のかぎんローンFは、希望に応じて保障特約付団体信用生命保険を付保できます。

保障特約付団体信用生命保険を付保した場合は、万が一の際でもローン残高の返済を保障してもらうことが可能です。

おまとめローンは借り入れ金額が高額になるケースも少なくないため、万が一の際に返済の義務が家族へ降りかからないよう、対策しておける安心感があります。

保障特約付団体信用生命保険の保険料は鹿児島銀行に負担してもらえる仕組みになっており、返済総額が増える心配もありません。

パートやアルバイトだけではなく、専業主婦や年金受給者でも申し込めますので、貸付対象が幅広いのも鹿児島銀行が提供するかぎんローンFの魅力です。

| 金利 | 4.8~15.0% | 限度額 | 最大1,000万円 |

|---|---|---|---|

| 即日融資 | × | 総量規制以上の借入 | △ |

| 返済期間 | 最長6ヶ月〜10年 | 返済回数 | 最大120回 |

| 返済方式 | 元利均等返済方式 | 他社解約 | 必須 |

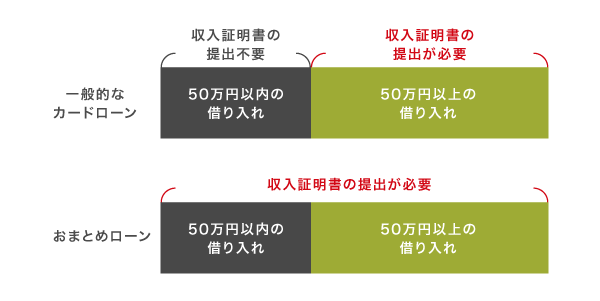

第四北越銀行のおまとめローンは300万円以下の借入なら収入証明書が不要

第四北越銀行のおまとめローンは、300万円以下の借り入れなら収入証明書が原則不要になる利点があります。

お借り入れ金額が300万円以内の場合は原則不要です。提出が必要な場合は当行から連絡いたします。

引用元:おまとめローン-第四北越銀行

一般的な消費者金融のおまとめローンは貸金業法が適用されるため、50万円以上または他社借入と合算した借り入れ金額が100万円を超える場合に収入証明書の提出が義務付けられています。

銀行は貸金業法の対象になりませんが、金融庁から過剰貸付を指摘されることを恐れて、収入証明書の提出を求めているおまとめローンがほとんどです。

しかし第四北越銀行は地方銀行の立ち位置になり、三菱UFJ銀行やみずほ銀行といったメガバンクに比べて金融庁からの監視が厳しくないため、収入証明書の徴収条件を緩和しています。

つまり、300万円以下の借り入れなら収入を細かく確認されないということです。

収入に対して借り入れが高額になっている人は、メガバンクや大手消費者金融ではなく、あえて第四北越銀行のおまとめローンで相談すると対応してもらえるかもしれません。

| 金利 | 6.8~14.5% | 限度額 | 最大500万円 |

|---|---|---|---|

| 即日融資 | × | 総量規制以上の借入 | △ |

| 返済期間 | 最長10年 | 返済回数 | 最大120回 |

| 返済方式 | 元利均等返済方式 | 他社解約 | 必須 |

中国銀行のちゅうぎん おまとめフリーローンはパートやアルバイトでも対象

中国銀行のちゅうぎん おまとめフリーローンは、パートやアルバイトなどの非正規雇用者でも貸付対象になるのが特徴です。

中国銀行は長期ビジョン達成に向けたフレームワークとして、サービスを提供する機会の拡大を掲げており、収入が少ない人でも借り入れできる環境を整えています。

一方でみずほ銀行や三菱UFJ銀行といったメガバンクは、利息収入を目的としていることから、債務不履行になりやすいパートやアルバイトの人を審査でマイナス評価している印象があります。

パートやアルバイトが申し込むなら低所得者への貸付に注力している大手消費者金融が最適ですが、どうしても銀行系のおまとめローンで借り入れしたいなら中国銀行を選ぶとよいでしょう。

Web完結となっており、全国対応もしていますので、岡山県や広島県といった中国地方に住んでいない人でも申し込めます。

| 金利 | 6.8~14.5% | 限度額 | 10万円〜500万円 |

|---|---|---|---|

| 即日融資 | × | 総量規制以上の借入 | △ |

| 返済期間 | 最長15年 | 返済回数 | 最大180回 |

| 返済方式 | 元利均等返済方式 | 他社解約 | 必須 |

宮崎銀行のみやぎんおまとめ1(ワン)は24時間365日いつでも申し込める

宮崎銀行のみやぎんおまとめ1(ワン)はWeb申し込みに対応しており、24時間365日いつでも申し込めるのが特徴です。

地方銀行は地域住民に対する審査優遇を強みとしているものの、メガバンクと比べて人員が少ないことから、店頭窓口でのみ申し込みを受け付けているケースも少なくありません。

しかし宮崎銀行のみやぎんおまとめ1(ワン)なら地方銀行の強みをそのままに、メガバンクと同様に営業時間を気にすることなく申し込めるため、それほど欠点がない印象があります。

Web完結で書類の確認作業が不要になることで融資時間も短縮されており、申し込みから借り入れまで1週間程度で済むのも魅力のひとつです。

中国銀行のちゅうぎん おまとめフリーローンと同様、宮崎銀行のみやぎんおまとめ1(ワン)は全国どこに住んでいても申し込めますので、検討してみてはいかがでしょうか。

| 金利 | 4.0~14.5% | 限度額 | 最高500万円 |

|---|---|---|---|

| 即日融資 | × | 総量規制以上の借入 | △ |

| 返済期間 | 最長10年以内 | 返済回数 | 最大120回 |

| 返済方式 | 元利均等返済方式 | 他社解約 | 必須 |

紀陽銀行おまとめローンプラスは審査結果の連絡先を指定できる

紀陽銀行おまとめローンプラスは、審査結果を通知する際の連絡先を、以下の3つから指定できます。

- 自宅

- 勤務先

- 携帯電話

例えば家族と同居している人は携帯電話、通話履歴を見られて困る場合は自宅、会話を聞かれたくない人は勤務先といった個々の状況に合わせて選択できるのが魅力です。

さらに20歳以上であれば完済時の年齢が80歳を超えない限り貸付対象になり、高齢者でも契約しやすい利点があります。

メガバンクでは対象年齢の上限が65歳未満に設定されているので、高齢者が申し込むのなら紀陽銀行おまとめローンプラスのような貸付条件が緩和されている地方銀行を選ぶとよいでしょう。

紀陽銀行おまとめローンプラスは審査時間も早く、申し込みから最短翌営業日に融資の可否を通知してもらえます。

| 金利 | 6.5~14.0% | 限度額 | 10万円〜500万円 |

|---|---|---|---|

| 即日融資 | × | 総量規制以上の借入 | △ |

| 返済期間 | 最長6ヶ月以上10年以内 | 返済回数 | 最大120回 |

| 返済方式 | 毎月元利均等返済 | 他社解約 | 必須 |

みちのく銀行のおまとめローン「あわせ~る」は個人名で電話連絡してもらえる

みちのく銀行のおまとめローン「あわせ~る」は、在籍確認の電話連絡をする際にオペレーターの個人名を名乗ってもらえます。

勤務先へ連絡されても金融機関名を名乗られないので、同僚や上司が電話対応しても借り入れがバレづらい利点があります。

大手消費者金融ではオペレーターの個人名を名乗るのが一般的ですが、銀行では未だに金融機関名となるケースが少なくありません。

そのため銀行系でもバレずに一本化したいのなら、みちのく銀行のおまとめローン「あわせ~る」のようなプライバシーに配慮したおまとめローンを選ぶのが最適です。

| 金利 | 4.5〜14.5% | 限度額 | 10万円〜500万円 |

|---|---|---|---|

| 即日融資 | × | 総量規制以上の借入 | △ |

| 返済期間 | 最長6ヶ月以上10年以内 | 返済回数 | 最大120回 |

| 返済方式 | 元利均等返済方式 | 他社解約 | 必須 |

みちのく銀行のおまとめローンは、「あわせ~る」だけではなく「らくらく応援隊」も提供されていますので、希望に応じてどちらに申し込むか決めるとよいでしょう。

おまとめローン「あわせ~る」とおまとめローン「らくらく応援隊」の違い

みちのく銀行のおまとめローン「あわせ~る」とおまとめローン「らくらく応援隊」の違いは、以下のとおりです。

| 商品概要 | おまとめローン「あわせ~る」 | おまとめローン「らくらく応援隊」 |

|---|---|---|

| 対象年齢 | 20〜69歳 | 20歳以上 |

| 対象職業 | パート、アルバイトも申込可能 | パート、アルバイト、専業主婦も申込可能 |

| 使い道 | みちのく銀行および他金融機関借入返済資金 | 他金融機関借入返済資金 |

| 自由資金としても利用可能 | 融資金額の半分、30万円の低い金額を上限とする自由資金も利用可能 | |

| 親族名義の借入返済金に利用不可 | 親族名義の借入返済金に利用可能 | |

| 返済日 | 毎月6日と16日のいずれか | 毎月1日〜28日の一定日 |

上述したおまとめローン「あわせ~る」は、みちのく銀行ですでに借り入れしている人や、一本化だけではなく自由に使えるお金も借りたい人に向いています。

一方でおまとめローン「らくらく応援隊」は、専業主婦や高齢者でも貸付対象になる点や家族名義の借り入れを返済するために利用できるのが特徴です。

どちらも他社のおまとめローンにはない魅力がありますので、あなたの希望に合わせて申し込む商品を選びましょう。

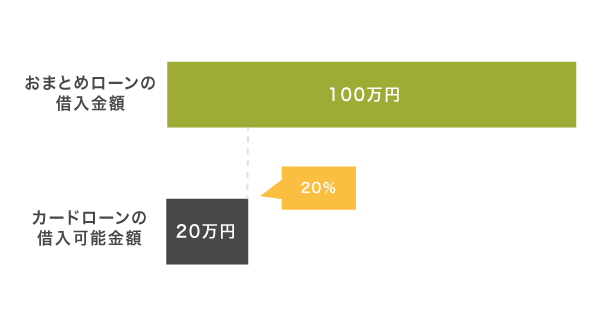

三十三銀行のおまとめローンはカードローンの同時申し込みが可能

三十三銀行のおまとめローンは、借り入れ総額の20%以内でカードローンの同時申し込みが可能です。

例えば三十三銀行のおまとめローンで100万円を借りる場合、20万円までカードローンで自由に使える資金を借り入れできます。

団体信用生命保険にも加入でき、万が一の際にローン残高が0円になります。

ただし三十三銀行のおまとめローンを利用するには以下の貸付条件を満たす必要があり、他行と比べて審査に通過するのが困難です。

- 申し込み時の年齢が満20歳以上満60歳未満で完済時の年齢が69歳以下

- 三十三銀行の営業区域内に居住または勤務していること

- 安定した収入があること

- 外国籍の場合は永住許可を受けていること

- 保証会社の保証が受けられること

貸付条件が厳しい理由として、三十三銀行のような名前に数字が入っている銀行は、国立銀行条例に基づいて設立された国立銀行であることが挙げられます。

敷居が高い反面、借入先として信頼できる利点もありますので、おまとめローンを選ぶ際の選択肢としては悪くないでしょう。

| 金利 | 9.8〜14.8% | 限度額 | 10万円〜500万円 |

|---|---|---|---|

| 即日融資 | × | 総量規制以上の借入 | △ |

| 返済期間 | 最長6ヶ月以上10年以内 | 返済回数 | 最大120回 |

| 返済方式 | 毎月元利均等返済方式 | 他社解約 | 必須 |

愛媛銀行のひめぎんおまとめローンは育児や介護休業中でも借入できる

愛媛銀行のひめぎんおまとめローンは、育児や介護休業などで長期休暇中の人でも一概に申し込みを断られないのが特徴です。

当行では、育児・介護休業等の取得のみをもって一律に各種ローンのお申込みを謝絶することはございません。

また、休業等の取得によりご返済計画などにお困りの場合には、お気軽にご相談ください。引用元:ひめぎんおまとめローン-愛媛銀行

一般的な銀行のおまとめローンでは、休業中だと無職と同等の扱いをされるケースがほとんどですが、愛媛銀行のひめぎんおまとめローンなら前向きに融資を検討してもらえます。

保証会社はオリックス・クレジット株式会社またはライフカード株式会社となっており、信販会社であることから、自社で保証業務を賄っている銀行よりも貸付の敷居が低い印象があります。

ただし愛媛銀行のひめぎんおまとめローンは、Webで申し込めるのが事前審査のみとなっており、本審査に通過するためには店頭窓口へ出向かないといけません。

近くに愛媛銀行の店頭窓口がない人は契約するのが困難になりますので、他のおまとめローンを選んだほうがよいでしょう。

| 金利 | 5.8~14.5% | 限度額 | 最高500万円 |

|---|---|---|---|

| 即日融資 | × | 総量規制以上の借入 | △ |

| 返済期間 | 最長6ヶ月以上10年以内 | 返済回数 | 最大120回 |

| 返済方式 | 元利均等月賦返済方式 | 他社解約 | 必須 |

愛媛銀行のひめぎんおまとめローンをはじめとする銀行は、主業となる預金業務によって自社で融資金を賄え、経費が少ないことからおまとめローンの金利が低く設定されています。

とはいえ低金利なローンは利息収入が少なく、借り主が返済不能となった場合の損失が大きいため、審査がかなり厳しくなります。

一方で消費者金融のような貸金業者は銀行から資金調達しており、利息や手数料などの経費が発生することから金利が高めになる反面、審査はそれほど厳しくありません。

銀行系おまとめローンで融資が否決になると信用情報に記録され、他のローン審査で不利になるので、借り入れできる可能性を高めたいなら上述したおすすめの消費者金融を選ぶのが最適です。

すでに消費者金融のおまとめローンで審査に落ちている人は、同じ貸金業者の立ち位置になるクレジットカード会社を選んでみてはいかがでしょうか。

クレジットカード会社のおまとめローンがおすすめなのは70歳以上のシニア

70歳以上のシニアがおまとめローンを選ぶのなら、消費者金融や銀行のほかにクレジットカード会社を選ぶのもひとつの手段です。

クレジットカード会社のおまとめローンは消費者金融や銀行に比べてそれほど特徴がないものの、唯一、上限年齢が高めに設定されている利点があります。

上限年齢が65〜69歳に設定されている消費者金融や銀行に対し、クレジットカード会社のおまとめローンは80歳以上でも借り入れできるケースがあります。

実際にクレジットカード会社が提供するおまとめローンの上限年齢を調査した結果は、以下のとおりです。

| カードローン | 株式会社日専連ベネフル おまとめローンプレミオ |

セゾンカード メンバーズローン |

ライフカード サポートローン |

|---|---|---|---|

|

|

|

|

| 上限年齢 | なし | 80歳 | なし |

| 金利 | 5.7~14.7% | 10.0〜15.0% | 12.0~16.5% |

| 限度額 | 最大500万円 | 10~300万円 | 50〜500万円 |

| 即日融資 | × | × | × |

| 総量規制以上の借入 | ◯ | ◯ | ◯ |

| 返済期間 | 2ヶ月〜10年以内 | 6ヵ月~96ヵ月 | 最大120ヶ月 |

| 返済回数 | 2~120回 | 6~96回 | 最大120回 |

とくに株式会社日専連ベネフルのおまとめローン プレミオはそもそも上限年齢がなく、何歳でも貸付対象になります。

年齢が理由で申し込みを断られることがないため、70歳以上の高齢者が一本化するなら、株式会社日専連ベネフルのおまとめローン プレミオを選んだほうがよいでしょう。

株式会社日専連ベネフルのおまとめローン プレミオは上限年齢がない

株式会社日専連ベネフルのおまとめローン プレミオは、一般的なおまとめローンと違って上限年齢が設定されていません。

つまり、80歳や90歳を超える高齢者でもおまとめローンで一本化できるということです。

高齢者の借り入れでも担保や連帯保証人は原則不要となっているため、自宅を担保に入れたり子供に迷惑がかかったりする心配もありません。

金利は6.7~14.7%で銀行よりは高めなものの、貸金業法を遵守していることから返済総額が今よりも増えないように貸付条件を検討してもらえます。

高齢者でも最大500万円までの借り入れに対応してもらえますので、高額融資を希望する人にも最適です。

| 金利 | 5.7〜14.7% | 限度額 | 最大500万円 |

|---|---|---|---|

| 即日融資 | × | 総量規制以上の借入 | ◯ |

| 返済期間 | 2ヶ月〜10年以内 | 返済回数 | 2回~120回 |

| 返済方式 | 元利均等分割返済方式(ボーナス併用払い) | 他社解約 | 不要 |

セゾンカードのメンバーズローンは満80歳までおまとめローンの対象

セゾンカードのメンバーズローンは、完済時の年齢が満80歳までの高齢者であれば貸付対象になります。

例えば50万円を借りて1年間で完済する予定の場合は、79歳まで申し込める計算になります。

申し込み金額が200万円以下であれば本人確認書類もなしで借り入れできるため、用意する書類数が減るのも嬉しいポイントです。

さらに口座振替による返済も対応しており、返済忘れを防げる利点もあります。

高齢者がおまとめローンでお金を借りるのなら、手間がかからないセゾンカードのメンバーズローンを選ぶのも良いかもしれません。

| 金利 | 10.0〜15.0% | 限度額 | 10万円〜300万円 |

|---|---|---|---|

| 即日融資 | × | 総量規制以上の借入 | ◯ |

| 返済期間 | 6ヵ月~96ヵ月 | 返済回数 | 6回~96回 |

| 返済方式 | 元利均等返済方式 | 他社解約 | 不要 |

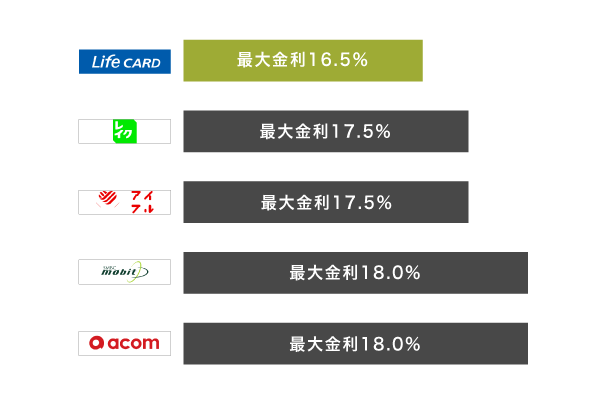

ライフカードのサポートローンは最大金利が貸金業者のなかでも低い16.5%

ライフカードのサポートローンは最大金利が16.5%となっており、おまとめローンのなかでも低めに設定されています。

ライフカードは他社と違ってクレジットカード会社のライフカード株式会社が運営するおまとめローンであり、利息収入をそれほど重視していないからです。

利息収入よりも多方面からの集客に注力しているため、低金利で借り入れできるおまとめローンを実現しています。

例えばライフカードのサポートローンで50万円を借りて、最大金利16.5%が適用されたとしても、1日あたりの利息総額は226円程度です。

審査の厳しい銀行で申し込まなくても、ライフカードのサポートローンならそれなりに低い金利で一本化できます。

さらに株式会社日専連ベネフルのおまとめローン プレミオと同様、上限年齢が設定されていないのも嬉しいポイントです。

| 金利 | 12.0~16.5% | 限度額 | 50~500万円 |

|---|---|---|---|

| 即日融資 | × | 総量規制以上の借入 | ◯ |

| 返済期間 | 最長120ヶ月 | 返済回数 | 最大120回 |

| 返済方式 | 元利均等返済方式 | 他社解約 | 必須 |

ただし、ライフカードが提供するサポートローンのように年齢制限が厳しくないおまとめローンであっても、審査が甘いわけではありません

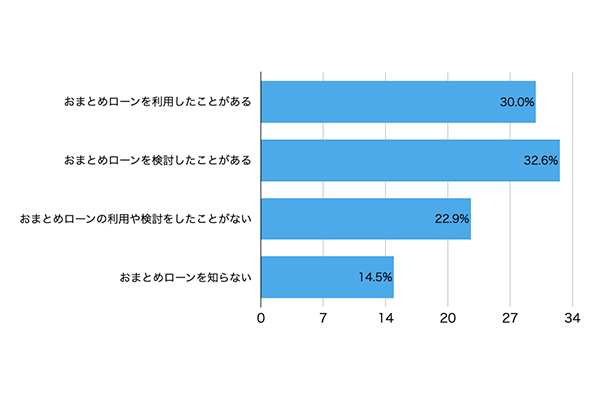

審査が甘いおまとめローンはある?借り入れ経験者の30%が一本化に成功

結論からいうと、金融機関は貸金業法および銀行法に基づいた全国銀行協会の取り組みによって過剰貸付が防止されており、消費者金融と銀行のいずれも審査が甘いおまとめローンはありません。

第十三条の二 貸金業者は、貸付けの契約を締結しようとする場合において、前条第一項の規定による調査により、当該貸付けの契約が個人過剰貸付契約その他顧客等の返済能力を超える貸付けの契約と認められるときは、当該貸付けの契約を締結してはならない。

引用元:貸金業法-e-Gov法令検索

各会員銀行は、消費者向け貸付けに際し、利用者利便と顧客保護の両面に十分配慮し、消費者向け貸付けがお客さまにとって過剰な借り入れとならないよう、各行がそれぞれの事情に応じた創意工夫によって、健全な消費者金融市場の形成に向けた審査態勢等を構築するよう努める

しかし、おまとめローンは既存ローンの返済総額を減らして債務者の負担を軽くする目的があるため、一般的なカードローンと違って他社借り入れがある状態でも審査で不利にならない利点があります。

言い換えれば、他社借り入れがある人は一般的なカードローンよりもおまとめローンを選んだほうが審査に通りやすいということです。

実際に全国銀行協会の調査では、借り入れした経験がある人のうち、30%がおまとめローンを利用している旨がわかっています。

| おまとめローンを利用したことがある | 30.0% |

|---|---|

| おまとめローンを検討したことがある | 32.6% |

| おまとめローンの利用や検討をしたことがない | 22.9% |

| おまとめローンを知らない | 14.5% |

参考元:銀行カードローンに関する消費者意識調査-一般社団法人 全国銀行協会

借り入れしたことがある人のうち、およそ3人に1人がおまとめローンによって他社借り入れの一本化に成功しているため、一般的なカードローンに比べて審査はそれほど厳しくありません。

とくに消費者金融のおまとめローンは銀行で融資を受けられなかった人の受け皿となる役割があることから、審査を厳格化しておらず、融資に前向きな印象があります。

実際におすすめのおまとめローンを利用した人を対象に、口コミや評判を調査しました。

おすすめのおまとめローンごとに審査の口コミを比較!満足度は最大78点

先ほど借り入れ経験者の30%がおまとめローンで借り入れに成功していると言いましたが、実際の審査難易度は不明確です。

これから一本化をする人のために、おまとめローンを利用したことがある人1,000名を対象としたアンケートを当サイトで実施し、審査やサービスに関する口コミを調査しました。

おすすめのおまとめローンごとに口コミを比較した結果は、以下のとおりです。

| おまとめローン | 審査難易度 | 金利 | 融資時間 | バレない | 顧客満足度 |

|---|---|---|---|---|---|

| プロミスのおまとめローン | ◎ | ◎ | ◎ | ◎ | 78.5点 |

| アイフルのおまとめMAX | ◎ | ◎ | ◎ | ◎ | 62.2点 |

| SMBCモビットのおまとめローン | ◯ | ◯ | ◯ | ◯ | 61.7点 |

| レイクのレイク de おまとめ | ◯ | ◯ | ◯ | ◯ | 60.6点 |

| 三井住友カード カードローン | ◯ | △ | ◯ | ◯ | 59.7点 |

| ORIX MONEYのおまとめローン | ◯ | △ | △ | ◯ | 57.7点 |

| 中央リテールのおまとめローン | ◯ | ◯ | △ | △ | 55.1点 |

| ノーローンのおまとめローンかりかエール | △ | △ | ◯ | ◯ | 55.0点 |

| 楽天銀行スーパーローン | △ | ◯ | × | × | 54.9点 |

| 横浜銀行カードローン | ◯ | ◯ | △ | △ | 52.5点 |

| 信用金庫のおまとめローン「リンク」 | × | ◯ | × | △ | 52.3点 |

| ろうきんのおまとめローンアシスト500 | × | ◯ | × | △ | 51.8点 |

| 千葉銀行のちばぎんフリーローン | × | ◯ | × | △ | 46.7点 |

| 西日本シティ銀行のNBC おまとめローン | × | ◯ | × | × | 46.1点 |

| 三井住友銀行カードローン | × | ◯ | × | × | 44.3点 |

| イオン銀行カードローン | × | ◯ | × | × | 42.2点 |

| auじぶん銀行カードローン | × | △ | × | × | 40.6点 |

| みずほ銀行カードローン | × | △ | × | × | 39.9点 |

口コミや評判を点数化して比較したところ、顧客満足度が高いのは消費者金融系のおまとめローンでした。

消費者金融系のおまとめローンは審査が柔軟なうえ、素早くバレずに借りられるサービスが整えられているため、顧客満足度が高いのも頷けます。

一方で銀行系のおまとめローンは低金利で借りられる強みがあるものの審査が厳しいため、消費者金融に比べると契約しづらい点が低評価に繋がっているようです。

他社借り入れが多くて一般的なカードローンの審査に通りづらい人がおまとめローンを利用するなら、審査に前向きな消費者金融を選んだほうが契約できる可能性が高くなります。

ただし審査がある以上、絶対に借りられる保証はありませんので覚えておきましょう。

注釈

※お申込み時間や審査状況によりご希望に添えない場合があります。

必ず借りれるおまとめローンはない?審査の対策をしておくほうが早い

上述でも触れたように、おまとめローンは貸金業法や銀行法に基づいた審査によって融資の可否を決定しています。

審査なしで貸し付けると法律違反になってしまうため、残念ながら必ず借りられるおまとめローンはありません。

新規融資を実施する場合に顧客の状況を調査する必要がある旨は金融検査マニュアルでも定められており、適切に手続きしていないと行政指導の対象になってしまいます。

反対におまとめローンを審査なしで利用できる旨の広告を掲載している貸金業者は、違法業者の可能性が高いため、申し込まないようにしましょう。

おまとめローンで借り入れできる可能性を高めたいのなら、以下のような審査対策をしてから申し込むのが一番の近道です。

| 審査項目 | 対策方法 |

|---|---|

| 返済能力 | 収入証明書を提出 |

| 申し込み状況 | 1社のみに絞る |

| 借り入れ状況 | 正確に申請する |

| 職業 | 対象となる職業を確認 |

| 年収条件 | 最低年収を満たしている金融機関で申し込む |

では、おまとめローンの審査に通過する方法を、詳しく解説していきます。

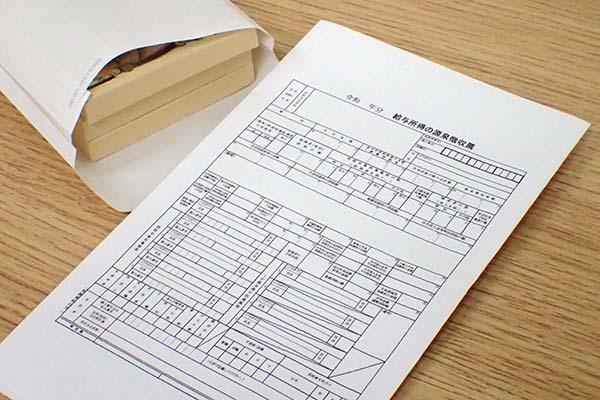

審査に通る方法は収入証明書を提出して収入源や年収を明確にすること

おまとめローンの審査に通過するためには、収入証明書を提出して働いている旨や年収を明確にすることが必要です。

個人が借り入れする際、50万円以上または他社借り入れを合算して100万円以上の借り入れになる場合に収入証明書の提出が必要になります。

個人が借入れをしようとする場合において、1.ある貸金業者から50万円を超えて借入れる場合、2.他の貸金業者から借入れている分も合わせて合計100万円を超えて借入れる場合、のどちらかに当てはまると、「収入を証明する書類」の提出が必要です。

一般的なカードローンでは上記に該当しない場合に収入証明書不要で借り入れできますが、おまとめローンの場合は例外なく提出を求められます。

おまとめローンを利用する人は借り入れ残高が高額だったり複数社からお金を借りていたりするケースが多く、多重債務に陥る可能性が高いからです。

収入証明書を提出できないと審査落ちになってしまうため、おまとめローンを申し込む前に用意しましょう。

以下のような収入証明書は返済能力を確認できる信頼性の高い書類として認められ、信用度が高くなります。

- 直近2ヶ月分の給料明細

- 源泉徴収票

- 課税証明書

- 確定申告書など

手元にない場合でも、勤務先や市役所で希望すると再発行の手続きができます。

他社で同時に申し込まずに1社だけに絞ると評価が高くなる

おまとめローンの審査に通過したいのなら、収入証明書を提出するだけではなく、1社に絞って申し込むことも重要です。

意外と知られていませんが、ローンに申し込むと融資の可否に関係なく、個人情報が信用情報へ記録されます。

日本信用情報機構(JICC)や指定信用情報機関(CIC)、全国銀行個人信用情報センター(KSC)に登録される信用情報の項目は、以下のとおりです。

| 記録される内容 | 詳細内容 |

|---|---|

| 本人特定要件 |

|

| 契約内容等 |

|

参考元:指定信用情報機関制度とは-日本信用情報機構(JICC)指定信用情報機関

これらの情報は審査の段階で確認されており、直近で申込先が1社だけの人は借り入れに計画性があると判断されて評価が高くなります。

一方で1ヶ月あたり3社以上で申し込んでいる人は申し込みブラックとして認識され、お金や時間に余裕がなくて返済を続ける見込みがない印象になってしまいます。

複数社で同時に申し込んだからといって審査に通る可能性が高くなるわけではなく、むしろ不利になりますので、貸付条件を満たせる1社のみに絞りましょう。

借り入れ状況は正確に申請したほうが信頼度が高くなる

おまとめローンに申し込む際は、ローン残高や件数といった借り入れ状況を正確に申請したほうが信頼度が高くなって審査に通りやすくなります。

カードローンは、貸主と借主間の信頼関係があってこそ成り立つ信用取引に分類されるからです。

虚偽の申請をする人よりも正直な人のほうが契約条件を守って完済する可能性が高いため、審査で評価が高くなります。

虚偽の申請をしてもバレないと思っている人もいるかもしれませんが、上述したようにおまとめローンの審査では信用情報を細かく確認されているので隠し通すことは不可能です。

氏名や住所などで誤字がある程度ならそれほど問題ないものの、ローン残高や件数で虚偽の申請をすると、審査に通るために貸主を欺いたと捉えられてしまいます。

虚偽の申請がバレると詐欺罪に該当する可能性がある

おまとめローンの申し込みで虚偽の申請をすると、詐欺罪に該当する可能性があります。

借入金は銀行や消費者金融の財産になり、虚偽の申請をしてお金を借りると刑法246条に抵触するからです。

(詐欺)

第二百四十六条 人を欺いて財物を交付させた者は、十年以下の懲役に処する。

前項の方法により、財産上不法の利益を得、又は他人にこれを得させた者も、同項と同様とする。引用元:刑法-e-Gov法令検索

詐欺罪で逮捕されると、お金を借りるどころか10年以下の懲役が課せられてしまいます。

借り入れが成功しても、後々に虚偽の申請だったことがバレると強制解約となって一括返済を求められます。

いずれにしろリスクが大きいため、おまとめローンの審査にどうしても通過したい状態でも正確に申請しましょう。

審査に通るのは何社まで?5社以上でも契約できるケースがある

おまとめローンでは、他社借り入れの件数が5社以上の人でも審査に通過できるケースがあります。

実際に日本信用情報機構(JICC)の調査では、2022年8月時点で借り入れ件数が5件以上の人は11.0万人も登録があることがわかっています。

| 借入件数 | 登録人数 | ||||

|---|---|---|---|---|---|

| 2022年8月 | 2021年8月 | 2020年8月 | 2019年8月 | 2018年8月 | |

| 1件 | 671.5万人 | 648.6万人 | 687.6万人 | 720.8万人 | 717.3万人 |

| 2件 | 226.3万人 | 220.0万人 | 231.1万人 | 239.4万人 | 236.4万人 |

| 3件 | 84.0万人 | 79.4万人 | 84.1万人 | 86.9万人 | 85.7万人 |

| 4件 | 28.6万人 | 25.5万人 | 26.4万人 | 27.0万人 | 26.4万人 |

| 5件以上 | 11.0万人 | 9.2万人 | 9.5万人 | 9.6万人 | 9.3万人 |

参考元:信用情報に関する統計-日本信用情報機構(JICC)指定信用情報機関

上記の件数はカードローンで契約できた人も含まれているため、対象者を債務者に絞ったおまとめローンなら、さらに融資を受けやすいでしょう。

他にも、他社借り入れが5件以上ある人の人数は過去5年間で2022年が最も増えており、ローン事業全体で規制がそれほど厳しくなくなった印象があります。

ただし他社借り入れの件数が少ない人ほど審査に通りやすい点は否めないので、融資を受けられる可能性を高めたいのなら、少しでも返済を進めたほうがよいでしょう。

注釈

※ロゴ変更前(2023年9月29日前)

自分の職業が貸付対象に含まれるか確認しておこう

おまとめローンに申し込む際は、自分の職業が貸付対象になるか確認しておくことも大切です。

おまとめローンは高額融資になるケースが多いことから一般的なカードローンよりも返済能力を細かく確認しており、対象となる職業が制限されます。

例えばアルバイトやパートで働いている場合、一般的なカードローンでは貸付対象になりますが、おまとめローンだと申し込めないケースがあります。

実際におまとめローンごとの貸付対象となる職業を調査した結果は、以下のとおりです。

| おまとめローン | 正社員 | 公務員 | 派遣社員 | アルバイト | パート | 無職 |

|---|---|---|---|---|---|---|

| プロミスのおまとめローン | ◯ | ◯ | ◯ | ◯ | ◯ | × |

| アイフルのおまとめMAX | ◯ | ◯ | ◯ | ◯ | ◯ | × |

| SMBCモビットのおまとめローン | ◯ | ◯ | ◯ | ◯ | ◯ | × |

| レイクのレイク de おまとめ | ◯ | ◯ | ◯ | ◯ | ◯ | × |

| 三井住友カードのカードローン | ◯ | ◯ | ◯ | ◯ | ◯ | × |

| ORIX MONEYのおまとめローン | ◯ | ◯ | ◯ | ◯ | ◯ | × |

| 中央リテール | ◯ | ◯ | ◯ | ◯ | ◯ | × |

| ノーローンのおまとめローンかりかエール | ◯ | ◯ | △ | ◯ | ◯ | × |

| 楽天銀行スーパーローン | ◯ | ◯ | ◯ | ◯ | ◯ | × |

| 東京スター銀行のおまとめローン | ◯ | ◯ | ◯ | × | × | × |

| 横浜銀行カードローン | ◯ | ◯ | △ | △ | △ | × |

| 信用金庫のおまとめローン「リンク」 | ◯ | ◯ | △ | △ | △ | × |

| 千葉銀行のちばぎんフリーローン | ◯ | ◯ | △ | △ | △ | × |

| 西日本シティ銀行のNCB おまとめローン | ◯ | ◯ | △ | △ | △ | × |

| イオン銀行カードローン | ◯ | ◯ | △ | △ | △ | × |

| auじぶん銀行のじぶんローン | ◯ | ◯ | △ | △ | △ | × |

| 三井住友銀行カードローン | ◯ | ◯ | △ | △ | △ | × |

| ろうきんのおまとめローンアシスト500 | ◯ | ◯ | △ | △ | △ | × |

プロミスやアイフルといった消費者金融が提供するおまとめローンは貸付の敷居が低く、アルバイトやパートなどの年収が少ない人でも貸付対象になります。

一方で銀行や信用金庫、ろうきんが提供するおまとめローンでは、非正規雇用者が審査に通りづらくなります。

正社員や公務員がお金を借りるなら問題ありませんが、審査に通過できる可能性を高めたいのなら職業に関係なく融資に前向きな消費者金融を選んだほうがいいかもしれません。

金融機関ごとに設定された最低年収を満たせば貸付対象になる

おまとめローンはすでに借り入れがある債務者向けの商品であり、リスクが大きいことから一般的なカードローンと違って貸付条件として最低年収が定められているケースがあります。

最低年収が定められている場合、源泉徴収票に記載されている自分の年収が上回っていれば貸付対象になります。

最低年収が定められていないおまとめローンの場合は、具体的に年収がいくらあれば貸付対象になるのか公表されていません。

そこで、金融機関ごとに聞き取り調査をおこない、最低年収の下限をまとめましたので参考にしてください。

| おまとめローン | 貸付条件における最低年収の下限 |

|---|---|

| プロミスのおまとめローン | 毎月2〜3万円程度でも継続して収入があれば申込可能 |

| アイフルのおまとめMAX | |

| SMBCモビットのおまとめローン | |

| レイクのレイク de おまとめ | |

| 三井住友カードのカードローン | |

| 中央リテール | 毎月5万円以上の安定した収入があれば申込可能 |

| ノーローンのおまとめローンかりかエール | |

| 楽天銀行スーパーローン | 最低でも年収120万円以上が望ましい |

| 横浜銀行カードローン | |

| 信用金庫のおまとめローン「リンク」 | |

| 千葉銀行のちばぎんフリーローン | |

| 西日本シティ銀行のNCB おまとめローン | |

| イオン銀行カードローン | |

| auじぶん銀行のじぶんローン | 三菱UFJ銀行カードローン バンクイック | セブン銀行カードローン |

| 三井住友銀行カードローン | 最低でも年収150万円以上が望ましい |

| ろうきんのおまとめローンアシスト500 | 前年度の税込年収が150万円以上であること |

| 東京スター銀行のおまとめローン | 年収200万円以上であること |

プロミスやアイフルといった大手消費者金融のおまとめローンは、収入が少ない人への融資に前向きで、2〜3万円程度の月収を得ていれば申し込めます。

一方で銀行やろうきん、信用金庫といった銀行系のおまとめローンは最低でも10万円以上の月収が必要になり、収入が少ない人が審査に通過するのは困難です。

銀行系おまとめローンは勤続年数が指定されているケースもあり、さらに条件が厳しくなります。

勤続年数が指定されているケースもあるので貸付条件を確認しよう

銀行系おまとめローンの審査が厳しい理由として、年収額の下限だけではなく勤続年数も定められていることが挙げられます。

継続して働いている人は問題ありませんが、就職や転職したばかりの人は審査に通過するのが難しいため、勤続年数の指定がないおまとめローンを選ぶのが最適です。

例えばレイクやプロミス、アイフルといった消費者金融のおまとめローンでは、勤続年数が細かく指定されていません。

ご勤務開始初日でもお申し込みは可能です。

引用元:レイク公式サイト

初日出勤を迎えていれば申し込めますので、勤続年数が短い人は消費者金融のおまとめローンで申し込んでみてはいかがでしょうか。

ただし、融資に前向きな消費者金融であっても返済比率が高すぎる人は審査に通過できません。

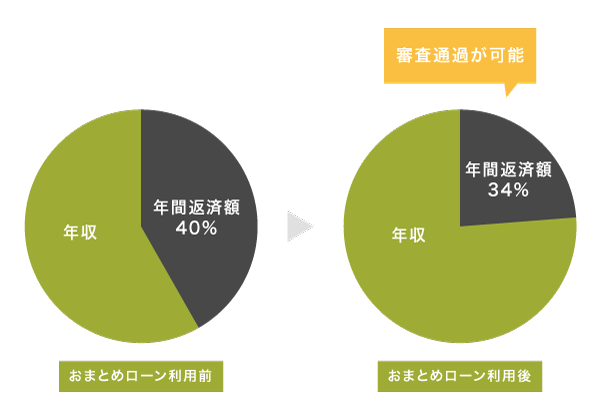

審査落ちになるのは?どこも審査に通らないのは返済比率が35%以上の人

おまとめローンで審査落ちになるのは、借り入れ後も返済比率が35%以上の人です。

返済比率とは、年収におけるローンの年間返済額の割合を示した数値のことで、高いほど支払いが苦しい状態となります。

一般的なカードローンの審査では返済比率が35%を超える場合に多重債務と判断されますが、おまとめローンの場合は返済の負担を軽減させる目的があるため、一本化後の数値が重視されます。

一本化後の返済比率が35%を超えている場合は、おまとめローンを利用しても返済の負担は重いままと判断されて審査に通過するのが困難です。

反対に、返済比率が35%より1%でも低くなれば審査に通過できる可能性が高くなります。

返済比率は、以下の計算式に年間返済額と年収を当てはめると算出できます。

例えば、年収300万円でローン返済額が1ヶ月あたり10万円ある人の返済比率が35%以下になるケースを試算しましたので、参考にしてください。

年収300万円の人がおまとめローンを利用した場合の返済比率

| おまとめローン利用前 | |

|---|---|

| A社の返済月額 | 60,000円 |

| B社の返済月額 | 30,000円 |

| C社の返済月額 | 10,000円 |

| 1ヶ月あたりの返済額 | 合計100,000円 |

| 年間返済額 | 1,200,000円 |

| 返済比率 | 40% |

| おまとめローン利用後 | |

|---|---|

| D社の返済月額 | 87,000円 |

| 年間返済額 | 1,044,000円 |

| 返済比率 | 34.8% |

年収300万円で1ヶ月あたり10万円を支払っている場合、おまとめローンを利用した後の返済月額が13,000円安くなれば返済比率が34.8%まで下がって貸付対象になります。

返済比率が35%以下にならない場合は、申し込み時に申請する返済回数を増やして返済月額を抑えましょう。

おまとめローンの審査では、多重債務を防止する目的で返済比率のように細かく返済能力を確認されます。

在籍確認を徹底されるのも、審査に落ちる理由のひとつになります。

在籍確認が取れないと評価が減点になるので対応することが大切

おまとめローンの審査では、在籍確認が取れないと評価が減点になって融資が否決になる可能性が高いため、職場連絡があったら必ず対応しましょう。

おまとめローンは総量規制以上の借り入れになるケースが多く、在籍確認の電話連絡による返済能力の調査が徹底されているからです。

一般的なカードローンでは書類の提出によって在籍確認の電話連絡をなしにできるケースもありますが、おまとめローンの場合は回避できません。

どうしても職場にバレないか心配な場合は、電話連絡時に個人名を名乗ってもらえる消費者金融のおまとめローンを選ぶのが最適です。

実際に管理人もアイフルのおまとめMAXを利用した際、オペレーターに頼んで消費者金融名を伏せてもらい、上司や同僚に内緒でお金を借りた経験があります。

お電話する際は、個人名でさせていただきます。

お客様の事情を十分配慮させていただきます。引用元:アイフル公式HP

銀行のおまとめローンではバレずに借りられるサービスに注力しておらず、個人名で名乗ってほしい旨を要望しても断られますので気をつけましょう。

2回目の人は借り入れが難しいから敷居が低い消費者金融を選ぶのが最適

おまとめローンは、一度利用したことがある人でも新たに審査を受ければ再び借り入れすることが可能です。

しかし前回完済したあとに再び多重債務状態に陥っていることから、以前よりも信用度が低くなり、審査に落ちやすくなってしまいます。

審査が厳しい銀行カードローンでは融資が否決になる可能性が高いため、あらかじめ貸付の敷居が低い消費者金融を選ぶのが最適です。

消費者金融なら、前回利用したおまとめローンを完済していれば過去のローン履歴はそれほど重視されず、前向きに融資を検討してもらえます。

延滞や滞納している人は少しでも支払いを進めて返済する意思を伝えよう

既存ローンの返済で遅延や延滞をしている場合、信用情報で確認されるため審査に落ちやすくなります。

現在も遅延や延滞をしている人は、おまとめローンを利用しても返済していく余裕がないと判断されるからです。

そのため、おまとめローンに申し込む前に、少しでも支払いを進めておくことが大切になります。

完済までしていなくても、遅延や延滞を解消すれば返済する意思がおまとめローンの審査担当者に伝わります。

どうしても返済を進められない場合は、オペレーターに事情を説明し、おまとめローンの返済が始まるまでに資金調達できる旨を伝えれば融通を利かせてもらえるケースもあります。

異動情報の履歴がある人は記録が削除される5年後まで待とう

信用情報に債務整理や任意整理といった異動情報の履歴が残っている人は、おまとめローンの審査に通過できないため、記録が削除される5年後まで待ってから申し込みましょう。

債務整理や任意整理は法的に返済を免除または減額してもらった状態であり、貸付側が損失を被った認識になるため、記録があると快く融資を決定してもらえません。

しかし、信用情報の登録期間は決まっており、債務整理が記録されてから5年後であれば自動的に削除されます。

信用情報機関の情報は、各機関により情報内容の名称や種類が異なりますが、 延滞の有無を問わず契約期間中はもちろんのこと、契約が終了してから 5年間は保有されることになり、登録期間が過ぎた情報は自動的に抹消されます。

削除された情報を金融機関側が確認することはできないため、債務整理や任意整理をした経験がある人でも審査でマイナスの評価を受けなくなります。

どうしても5年後まで待てない場合、審査なしのローンや生活が苦しい人向けの公的融資制度など、お金を借りる方法は他にもありますのでそちらを検討したほうがよいでしょう。

審査に通るか不安なら事前診断や仮審査で結果を先取りしよう

おまとめローンの審査に落ちる人の特徴と対策方法を紹介しましたが、融資の可否を判断する基準はローン会社によって異なり、必ずしも借り入れできるとは限りません。

他社借り入れがある人は融資が否決になると次の審査で不利になるため、申し込む前にローン会社の公式ホームページにある事前診断および仮審査で借り入れできるか確認するのが最適です。

事前診断や仮審査は借り入れできるか簡易的に診断するためのツールであり、年収や借り入れ希望額を入力するだけですぐに結果がわかります。

名前や住所といった個人情報は入力しないことから、信用情報に記録されないのも嬉しいポイントです。

ただし、総量規制以上の借り入れがある場合は正常な結果が出ませんので、オペレーターに電話で相談するとよいでしょう。

事前診断や仮審査の結果、融資可能な旨が表示されたおまとめローンのなかから申し込み先を選ぶのもひとつの手段です。

おまとめローンのおすすめな選び方は既存のローンと金利を比較すること

おまとめローンを選ぶときに重要なのは、既存のローンと比較して金利が安くなるか確認することです。

おまとめローンで複数の借り入れを一本化して返済月額が安くなっても、金利が高いと結果的に返済総額が増えてしまいます。

実際におまとめローンが失敗した場合の例を以下でまとめましたので、参考にしてください。

| おまとめローン利用前の借入状況 | A社 | B社 | C社 |

|---|---|---|---|

| 金利 | 12.0% | 11.0% | 11.0% |

| 借入残高 | 400,000円 | 700,000円 | 800,000円 |

| 返済月額 | 20,000円 | 30,000円 | 35,000円 |

| 返済期間 | 23ヶ月 | 26ヶ月 | 26ヶ月 |

| 利息総額 | 49,742円 | 89,906円 | 102,772円 |

| 返済総額 | 449,742円 | 789,906円 | 902,772円 |

| おまとめローン利用前 | おまとめローン利用後 | |

|---|---|---|

| 金利 | 11.0〜12.0% | 15.0% |

| 借入残高 | 1,900,000円 | 1,900,000円 |

| 返済月額 | 合計85,000円 | 65,864円 |

| 返済期間 | 最長26ヶ月 | 36ヶ月 |

| 利息総額 | 合計242,420円 | 471,104円 |

| 返済総額 | 合計2,142,420円 | 2,371,104円 |

おまとめローンを利用したことによって返済月額が減っているため支払いが楽になったように見えますが、利息総額や返済期間が増えているため結果的に支払う金額が多くなります。

これがいわゆる、おまとめローンの落とし穴です。

とくに銀行は上述したように金利の引き下げが保証されていないため、低金利なイメージだけで申し込むと失敗の原因になります。

返済月額だけではなく利息総額や返済期間も抑えて支払いを楽にしたいのなら、消費者金融のように金利の引き下げが保証されているおまとめローンを選ぶのが最適です。

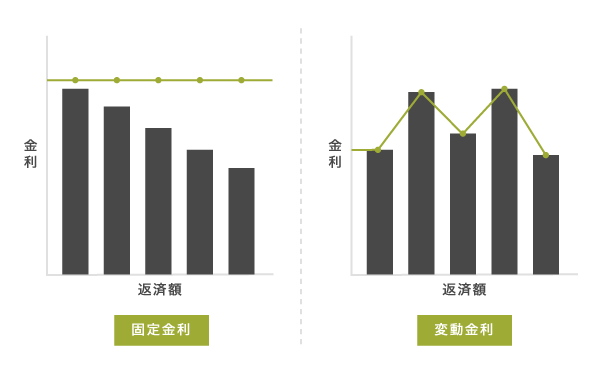

利息額を増やしたくないなら固定金利型のおまとめローンが最適

おまとめローンを利用して利息総額を減らしたいのなら、変動金利型ではなく固定金利型のおまとめローンを選びましょう。

固定金利型のおまとめローンなら完済まで適用金利が変わらないので、景気や物価、為替といった経済状況が悪くなっても利息総額が増えない利点があります。

変動金利型よりも平均金利が高いものの、滞りなく返済を続ければ適用金利を引き下げてもらうことが可能です。

一方で変動金利型のおまとめローンは、景気や物価、為替などの経済状況が悪くなると適用金利を引き上げられます。

景気が良くなれば低金利になる可能性もありますが、金利が引き上げられた場合のリスクが大きいので最適な方法とはいえません。

そのため、利息総額を増やさないためには固定金利型で低金利なおまとめローンを選ぶことが大切になります。

固定金利型のおまとめローンで金利を比較した結果は、以下のとおりです。

| おまとめローン | 固定金利 | 適用金利 | 返済実績に応じて金利引き下げ |

|---|---|---|---|

| プロミスのおまとめローン | ◯ | 6.3~17.8% | 可能 |

| アイフルのおまとめMAX | ◯ | 3.0~17.5% | 可能 |

| SMBCモビットのおまとめローン | ◯ | 3.0~18.0% | 可能 |

| レイクのレイク de おまとめ | ◯ | 6.0~17.5% | 可能 |

| ORIX MONEYのおまとめローン | ◯ | 3.0~17.8% | 不可 |

| 三井住友カードのカードローン | ◯ | 1.5~15.0% | 可能 |

| 中央リテールのおまとめローン | ◯ | 10.95〜13.0% | 不可 |

| ノーローンのおまとめローンかりかエール | ◯ | 12.0~18.0% | 可能 |

| 東京スター銀行のおまとめローン | ◯ | 年率9.8〜14.6% | 不可 |

| ろうきんのおまとめローンアシスト500 | ◯ | 5.0% | 不可 |

| 信用金庫のおまとめローン「リンク」 | ◯ | 7.5〜13.5% | 不可 |

| 西日本シティ銀行のNCB おまとめローン | ◯ | 4.5~15.0% | 不可 |

とくにプロミスやアイフルは固定金利なうえ、返済実績に応じて金利を引き下げてもらえ、将来的に利息総額が減少します。

銀行系おまとめローンは適用金利が低いものの、一度金利が決まると引き下げてもらえないケースがほとんどなので覚えておきましょう。

返済月額が今よりも減少して支払いが楽になるか確かめよう

前述で利息総額を減らすことが大切な旨を解説しましたが、今の生活が苦しいなら返済月額が減少するおまとめローンを選ぶのが最適です。

金利が低くなって利息総額が減ったとしても、毎月の支払額が増えるとかえって今よりも生活が苦しくなります。

とくに一般的なカードローンで一本化する場合は約定返済額となっており、借り入れ残高に応じて自動的に返済月額が決まるため、今よりも支出額が増える可能性があります。

例えばイオン銀行カードローンでお金を借りた場合の約定返済額は、以下のとおりです。

| 借り入れ残高 | 約定返済額(返済月額) |

|---|---|

| 3万円以下 | 1,000円 |

| 3万円超5万円以下 | 2,000円 |

| 5万円超10万円以下 | 3,000円 |

| 10万円超~20万円以下 | 5,000円 |

| 20万円超~50万円以下 | 10,000円 |

| 50万円超~100万円以下 | 15,000円 |

| 100万円超~150万円以下 | 25,000円 |

| 150万円超~200万円以下 | 30,000円 |

| 200万円超~300万円以下 | 35,000円 |

| 300万円超~500万円以下 | 40,000円 |

| 500万円超~600万円以下 | 50,000円 |

| 600万円超~700万円以下 | 60,000円 |

| 700万円超 | 70,000円 |

参考元:ご返済方法-イオン銀行

700万円の既存ローンをイオン銀行カードローンで一本化した場合、返済月額が70,000円に設定されます。

既存ローンの返済月額が70,000円以下だった人は1ヶ月あたりの支出額が高くなりますので、気をつけましょう。

おまとめローンの場合でも、返済期間が短いと返済月額が高くなるケースがあります。

返済期間が短いとかえって支払いの負担が大きくなる

おまとめローンは返済期間が平均10〜15年に設定されており、提供元の金融機関によって異なります。

返済期間が短いおまとめローンは早く完済を目指せる反面、返済月額が高くなって支払いの負担が重くなるケースがあります。

そのため返済月額を最大限に減らしたいのなら、返済期間が長いおまとめローンを選ぶのもひとつの手段です。

返済期間の違うおまとめローンで同じ金額を借りた場合の返済月額を、以下で比較しましたので参考にしてください。

| ノーローンのおまとめローンかりかエール | 西日本シティ銀行のNCB おまとめローン | |

|---|---|---|

| 借入金額 | 400万円 | 400万円 |

| 返済期間 | 最長8年間 | 最長15年 |

| 返済回数 | 最大96回 | 最大180回 |

| 返済月額 | 65,011円 | 48,007円 |

| 返済総額 | 6,241,056円 | 8,641,260円 |

※いずれも適用金利12.0%の場合

返済期間が最長15年に設定されている西日本シティ銀行のNCB おまとめローンでは、最長8年のノーローンと比べて約17,000円も返済月額を抑えられます。

ただし、返済期間が長くなると利息総額が増え、返済総額はノーローンより2,400,000円以上高くなりますので気をつけましょう。

まとめたい借り入れが貸付対象として認められるか確認が必須

おまとめローンは、提供するローン会社によって一本化の対象となるローンの種類が異なります。

闇雲に申し込むと借り入れをまとめられず、返済先や返済月額が減らなくなりますので、必ず確認してから申し込みましょう。

おまとめローンごとに一本化できるローンを調査した結果は、以下のとおりです。

| 消費者金融 | 銀行カードローン | クレジットカードキャッシング | クレジットカードショッピングリボ | 住宅ローン | マイカーローン | |

|---|---|---|---|---|---|---|

| プロミスのおまとめローン | ◯ | ◯ | ◯ | × | × | × |

| アイフルのおまとめMAX | ◯ | ◯ | ◯ | ◯ | × | × |

| SMBCモビットのおまとめローン | ◯ | × | ◯ | × | × | × |

| レイクのレイク de おまとめ | ◯ | × | ◯ | × | × | × |

| 三井住友カードのカードローン | ◯ | ◯ | ◯ | × | × | × |

| ORIX MONEYのおまとめローン | ◯ | ◯ | ◯ | ◯ | × | × |

| 中央リテールのおまとめローン | ◯ | × | ◯ | × | × | × |

| ノーローンのおまとめローンかりかエール | ◯ | × | ◯ | × | × | × |

| 楽天銀行スーパーローン | ◯ | ◯ | ◯ | ◯ | × | × |

| 東京スター銀行のおまとめローン | ◯ | ◯ | ◯ | ◯ | × | × |

| 横浜銀行カードローン | ◯ | ◯ | ◯ | ◯ | × | × |

| ろうきんのおまとめローンアシスト500 | ◯ | ◯ | ◯ | ◯ | ◯ | ◯ |

| 信用金庫のおまとめローン「リンク」 | ◯ | ◯ | ◯ | × | ◯ | ◯ |

| 千葉銀行のちばぎんフリーローン | ◯ | ◯ | ◯ | ◯ | × | × |

| 西日本シティ銀行のNCB おまとめローン | ◯ | ◯ | ◯ | ◯ | × | × |

| 三井住友銀行カードローン | ◯ | ◯ | ◯ | ◯ | × | × |

| イオン銀行カードローン | ◯ | ◯ | ◯ | ◯ | × | × |

| auじぶん銀行じぶんローン | ◯ | ◯ | ◯ | ◯ | × | × |

消費者金融のおまとめローンで一本化できるのは基本的に貸金業者からの借り入れのみとなりますが、プロミスのおまとめローンなら銀行カードローンやショッピングリボもまとめられます。

ショッピングリボはお金を借りるわけではなく立て替えてもらっている状態になり、割賦販売法が適用されることから一本化を断られるケースがほとんどです。

管理人も以前オリコカードのショッピングリボが100万円以上の状態でおまとめローンに申し込みましたが、一本化できたのはプロミスのみでした。

そのためクレジットカードで買い物をしすぎて支払いが困っている人は、プロミスのおまとめローンを利用しましょう。

プロミスのおまとめローンなら、最短即日融資も可能です。

他社借り入れの返済が迫っているなら即日融資が可能な商品を選ぼう

他社借り入れの返済が迫っていて早く一本化したい場合は、即日融資が可能なおまとめローンを選びましょう。

申し込んだその日のうちに既存の借り入れ先へお金を振り込んでもらえるため、支払いの催促を回避できます。

最短即日融資に対応しているおまとめローンは、以下のとおりです。

| おまとめローン | 融資スピード | 優先審査サービス |

|---|---|---|

| プロミスのおまとめローン | 最短即日 | ◯ |

| アイフルのおまとめMAX | 最短即日 | ◯ |

| SMBCモビットのおまとめローン | 最短即日 | △ |

| レイクのレイク de おまとめ | 最短即日 | ◯ |

| 三井住友カードカードローン | 最短5分* | ◯ |

| ノーローンのおまとめローンかりかエール | 最短即日 | × |

即日融資が可能なのは、消費者金融が提供するおまとめローンのみになります。

消費者金融のおまとめローンは申し込んだその日のうちに借り入れが可能なうえ、オペレーターに急いでいる旨を伝えると優先的に審査を進めてもらうことが可能です。

一方で銀行は審査を徹底する目的で個人向け貸付の即日融資サービスを取りやめており、申し込みから融資までに最短2日〜1週間以上かかります。

国内銀行が来年1月からカードローンなどの個人向けの新規貸し出しに関し、即日の融資を取りやめる見通しとなったことが15日、分かった。

審査が厳格化されていることにより、返済能力が低い人は融資決定までの時間が長引くケースが多いため、急いでいるのなら消費者金融を選ぶのが最適です。

注釈

※最短5分の会員番号発行は、新規契約時点でのご利用枠が50万円でのお申込みとなります。

※最短5分の会員番号発行 受付時間:9:00〜19:30

※お申込み時間や審査状況によりご希望に添えない場合があります。

おまとめローンの選び方について詳しく解説しましたが、仕組みを正しく理解していないと申し込んでも一本化に失敗する可能性があります。

初めて利用する人向けに、おまとめローンの特徴をわかりやすく解説しますので参考にしてください。

おまとめローンとは?複数の借り入れを低金利で一本化できる商品のこと

おまとめローンとは、複数の他社借り入れを低金利で一本化できる商品のことです。

例えば3社からお金を借りている場合、合計金額を4社目のおまとめローンで借り、既存のローンを一括完済する仕組みになります。

返済先が1社のみになるので管理しやすいうえ、1ヶ月あたりの支出額も減って生活苦が解消される利点があります。

おまとめローンは債務者の負担を減らす目的があるため、要望に応じて毎月の返済額を調整してもらえるのも嬉しいポイントです。

さらにおまとめローンによっては既存のローンよりも金利を引き下げてもらえるため、利息総額も抑えられます。

意外と知られていませんが、一般的なカードローンで上限いっぱいまで借り入れしている人でも、おまとめローンなら貸付対象になります。

総量規制の対象外だから年収の3分の1以上を借りられるのがメリット

一般的なカードローンは総量規制によって借り入れできる金額が制限されており、年収の3分の1以上を借りることはできません。

しかし、冒頭で触れたようにおまとめローンは総量規制の例外貸付に該当することから、すでに既存ローンの残高が年収の3分の1を超えている人でも上限なしで借り入れできます。

総量規制の対象除外、例外項目

個人に一方的に有利になる借換契約 (いわゆるおまとめローン)

おまとめローンは貸付側の利益よりも債務者の救済が目的とされており、既存のローンよりも金利を引き下げてもらえることから、顧客に一方的に有利となる借換えとして認められています。

そのため一般的なカードローンで追加融資を止められている人でも、おまとめローンなら借り入れが可能です。

ただし総量規制以上の貸付に前向きなのは、消費者金融やクレジットカード会社などの貸金業者に限った話になります。

金融庁に過剰貸付を指摘された銀行は上限なしの借り入れに消極的

銀行は貸金業法が適用されないことから2017年ごろまで総量規制以上の借り入れが可能でしたが、金融庁から過剰貸付を指摘されて以来、上限なしで借り入れできなくなりました。

総量規制の効果によって貸金業者から借り入れした人の多重債務率が抑制されていることを踏まえ、自主規制として借り入れ上限額を年収の3分の1までに制限したからです。

例えば、個人の年収に対する借入額の比率を1/3以内に制限する総量規制の効果として、多重債務の発生が一定程度に抑制されている状況等を踏まえ、銀行カードローンにおいても、個人の年収に対する借入額の比率を 意識した代弁率のコントロール等を行うべく信用保証会社と審査方針等を協議するよう努める。

引用元:一般社団法人全国銀行協会公式HP

実際に管理人も既存ローンの残債が年収の3分の1を超える状態で銀行のおまとめローンに申し込んだところ、審査に落ちてしまいました。

その後に申し込んだ消費者金融のおまとめローンでは審査に通過できたので、銀行よりも総量規制以上の貸付に前向きな印象があります。

銀行で審査に落ちると信用情報にマイナスな記録が残るため、既存ローンの残債が年収の3分の1を超える人は、あらかじめ消費者金融を選んだほうがいいかもしれません。

おまとめローンの特徴としては、年収の3分の1以上の借り入れが可能な他にも、様々なローンを一本化できることが挙げられます。

カードローンと一緒に住宅ローンをまとめられるケースもある

おまとめローンで一本化の対象になるのは、貸金業者や銀行のカードローンおよびクレジットカードのキャッシングやショッピングリボに限定されるケースがほとんどです。

しかし、なかにはカードローンと一緒に住宅ローンをまとめられるケースもあります。

住宅ローンが一本化の対象になるおまとめローンは、以下のとおりです。

| 金融機関 | おまとめローン | 住宅ローン | カードローン | 新車購入資金 | フリーローン |

|---|---|---|---|---|---|

| 北日本銀行 | 住宅ローンASUMO おまとめプラン | ◯ | ◯ | ◯ | ◯ |

| 大東銀行 | 住宅ローンLife | ◯ | ◯ | ◯ | ◯ |

| 播州信用金庫 | おまとめ借換住宅ローン | ◯ | ◯ | × | ◯ |

| トマト銀行 | トマトおまとめ住宅ローン | ◯ | ◯ | × | ◯ |

これらのおまとめローンはカードローンだけではなく、住宅ローンやフリーローン、新車の購入資金なども一本化できるため1ヶ月あたりの支出額を抑えられます。

ただし、いずれも住宅ローンを借り換える形になり、借り入れ金額が高額になるため審査が厳しくなる点は否めません。

住宅ローンを組んだ時よりも年収や勤続年数といった返済能力が上がっていれば問題ありませんが、下がっている人は審査に通過するのが困難になりますので覚えておきましょう。

おまとめローンは、バレずに借り入れできるのも嬉しいポイントです。

郵送物なしにできるので家族や同居人にバレずに借りられる

おまとめローンのなかには、バレずに借りたい顧客の要望を叶えるために郵送物なしで借り入れできるケースがあります。

郵送物をなしにできるおまとめローンは契約書や利用明細書をWebでインストールでき、家族に書面を見られる心配がありません。

郵送物なしに対応しているおまとめローンは、以下のとおりです。

| おまとめローン | 郵送物なし | Web完結 |

|---|---|---|

| アイフルのおまとめMAX | ◯ | ◯ |

| SMBCモビットのおまとめローン | ◯ | ◯ |

管理人が実際に申し込んで調査したところ、完済まで郵送物なしで利用できたのはアイフルとSMBCモビットの2社のみでした。

Web完結に対応していて店舗へ出向く必要もないので、自宅でこっそり借り入れできます。

他のおまとめローンは公式ホームページに郵送物をなしにできる旨の記載がなく、契約書や利用明細書が自宅に届いたのでバレずにお金を借りたい人には向いていません。

おまとめローンで最後まで家族に内緒で完済したいのなら、アイフルまたはSMBCモビットのおまとめローン以外に選択肢はないでしょう。

借り換えローンとの違いは3社以上の借り入れでも貸付対象になること

おまとめローンと借り換えローンの大きな違いは、対象となる他社借り入れの件数です。

おまとめローンは複数の借り入れを一本化する目的があり、3社以上の借り入れがある人でも貸付対象になります。

一方で借り換えローンの目的は、既存ローンが高金利な場合に金利が低い商品へ借り換えることなので、貸付対象となるのは他社借り入れが1〜2社の人です。

他社借り入れが1〜2社の人がおまとめローンに申し込むのは可能ですが、3社以上ある人が借り換えローンを利用することはできません。

おまとめローンと借り換えローンの細かい違いについては、以下で表にまとめましたので参考にしてください。

| おまとめローン | 借り換えローン | |

|---|---|---|

| 目的 | 複数社からの借り入れの一本化 | 低金利なローンへの借り換え |

| 貸付対象者 | 他社借り入れ3社以上でも可能 | 他社借り入れ1〜2件の人 |

| 総量規制以上の借入 | 可能 | 可能 |

| 追加融資 | 不可能 | 可能 |

| 返済月額 | 要望に応じて減らすことが可能 | 借り入れ金額によって変動 |

おまとめローンは他社借り入れが3社以上でも借り入れできる反面、追加融資ができない難点があります。

他社借り入れが2社以下で追加融資を受ける可能性があるなら、借り換えローンを選んだほうがよいでしょう。

増額を希望する可能性があるなら借り換えを選ぶのが最善の方法

将来的に増額したり追加融資を受けたりする可能性がある人は、おまとめローンよりも借り換えローンを選ぶのが最適です。

借り換えローンはおまとめローンと違って返済専用になっておらず、金融機関によっては増額申請をすれば追加融資を受けられるケースがあります。

おまとめローンと違って何度でも借り入れでき、少しお金が足りなくなったときにも役立ちます。

ただし、上述したように他社借り入れが3社以上ある人は審査に通過するのが難しいため、2社以下の人向けの選択肢として認識しましょう。

いくらまで借りれる?限度額は既存ローンを合算した借入総額

おまとめローンの限度額は、既存のローンの残債を合算した金額に設定されます。

例えば3社から50万円ずつ借り入れしている場合、おまとめローンで借り入れできる限度額は150万円になるということです。

おまとめローンは総量規制対象外なので年収に関係なく限度額が設定されるものの、既存ローンで借りている金額以上の借り入れはできません。

一般的なカードローンと違って、返済専用に設けられているローンだからです。

年収が高くても限度額が上がるわけではなく、自由に使えるお金も借りられませんので覚えておきましょう。

おまとめローンで総量規制以上を借りる場合は、金融機関が提示する限度額にも気をつけましょう。

金融機関ごとに提示されている貸付上限額を比較

おまとめローンは総量規制以上のお金を借りられるものの、提供する金融機関ごとに貸付できる上限額が決められています。

借りたい金額が貸付上限額以上の場合は、おまとめローンを利用しても一本化できず、借り入れ先が複数社のままになる可能性がありますので、あらかじめ確認しておきましょう。

おまとめローンを提供する金融機関ごとに貸付上限額を調査した結果は、以下のとおりです。

| おまとめローン | 貸付上限額 |

|---|---|

| プロミスのおまとめローン | 1万円~300万円 |

| アイフルのおまとめMAX | 1万円~800万円 |

| SMBCモビットのおまとめローン | 最大500万円 |

| レイクのレイク de おまとめ | 1万円~500万円 |

| 三井住友カードのカードローン | 最大900万円 |

| ORIX MONEYのおまとめローン | 50万円~800万円 |

| 中央リテールはおまとめローン | 1万円~500万円 |

| ノーローンのおまとめローンかりかエール | 10万円~400万円 |

| 楽天銀行スーパーローン | 10万円〜800万円 |

| 東京スター銀行のおまとめローン | 30万円~1,000万円* |

| 横浜銀行カードローン | 10万円~1,000万円 |

| ろうきんのおまとめローンアシスト500 | 最大500万円 |

| 信用金庫のおまとめローン「リンク」 | 10万円〜500万円 |

| 千葉銀行のちばぎんフリーローン | 10万円〜800万円 |

| 西日本シティ銀行のNCB おまとめローン | 10万円〜500万円 |

例えば銀行系おまとめローンの場合、融資金を自社で賄っていることから800〜1,000万円までの高額融資に対応してもらえます。

ただし、上述したように銀行系おまとめローンは審査が厳格化されているだけではなく、総量規制以上の借り入れにも消極的です。

高額融資を希望するのなら、消費者金融でも最大300万円までの借り入れに対応してもらえるプロミスのおまとめローンで申し込んでみてはいかがでしょうか。

では、おまとめローンの申し込みから借り入れまでの流れを詳しく解説していきます。

注釈

※契約期間

※お申し込み時の借り換え対象ローン残高の範囲内に限ります。

おまとめローンの申し込みから借り入れまでの流れはWebで完結する

おまとめローンはWeb完結サービスが普及しており、申し込みから借り入れまでの手順がスマホやパソコンで完了します。

実際に管理人がプロミスに申し込んだ際の手順を以下でまとめましたので、参考にしてください。

- STEP1Webで申し込むおまとめローンの公式ホームページで、申し込みをします。

氏名や年収の他に、他社借り入れの件数や金額も必要になりますので、正確に入力しましょう。 - STEP2審査申し込みが終わると、審査が開始されます。

審査は1週間ほどかかるケースがほとんどですが、プロミスのような当日中に契約が可能なおまとめローンであればその日のうちに結果が通知されます。 - STEP3必要書類の提出審査に通過した場合は、必要書類の提出を求められます。

Webで申し込んだ場合は、必要書類をスマホのカメラで撮影してアップロードするだけで提出が完了します。

必要書類の確認が終了したら、契約完了となります。 - STEP4他社借り入れの返済契約が完了したら、おまとめローンの借り入れ先から既存ローンの業者へ借入金が振り込まれます。

おまとめローンの借入先ではなく自分の名義で振り込んでもらえるので、余計な手続きなしで既存ローンを完済できます。

注釈

※お申込み時間や審査状況によりご希望に添えない場合があります。

おまとめローンはWebで申し込むと来店不要で契約でき、自宅でいつでも借り入れできます。

自分の名義で既存ローンの業者へ振り込んでもらえるので、おまとめローン以外の手続きは不要です。

ただし、一般的なカードローンよりも提出書類が多いので、あらかじめ準備しておきましょう。

必要書類は一般的なカードローンよりも多いので前もって用意しよう

おまとめローンに申し込む際は、一般的なカードローンと違って他社借り入れの残債を証明する書類が必要になります。

おまとめローンを申し込む際に提出する書類は、以下のとおりです。

| 提出する書類 | 具体例 |

|---|---|

| 本人確認書類 | 運転免許証、パスポート、住民基本台帳カード、個人番号カードなど |

| 収入証明書 | 源泉徴収票、確定申告書、直近2ヶ月分の給料明細書、所得証明書など |

| 他社借り入れ証明書類 | 返済予定表、残高証明書など |

これらの書類がないと審査に通過できないため、一般的なカードローンのように健康保険証や免許証だけでお金を借りることはできません。

他社借り入れ証明書類は、金利や残高といった現在の借り入れ状況や貸付条件が記載されていることが必要になります。

手元にない場合は、既存ローンの公式ホームページもしくはオペレーターへ電話をして発行を依頼しましょう。

担保や連帯保証人なしで契約できるから身内に迷惑がかからない

おまとめローンは、高額融資でも担保や連帯保証人なしで契約できるのが嬉しいポイントです。

自宅を担保に入れたり、家族や友達のサインをもらったりしなくても契約が自己完結するため、迷惑がかかりません。

担保や連帯保証人が必要なローンで申し込むと、返済できなくなった場合に自宅が売却されたり家族や友人に催告通知されたりするためトラブルの原因になります。

実際に管理人も銀行のフリーローンを契約する際に両親へ連帯保証人をお願いしたところ、縁を切られる寸前まで言い争いになりました。

おまとめローンなら一般的なカードローンと同様に担保や連帯保証人なしで契約できるので、トラブルを避けたい人に最適です。

消費者金融と銀行のおまとめローンに違いはある?商品仕様を比較

おまとめローンを取り扱う金融機関は大きく分けて消費者金融と銀行の2種類あり、それぞれで商品仕様に違いがあります。

冒頭で消費者金融のおまとめローンを選んだほうがいい旨を伝えましたが、借入金額や既存ローンの金利によっては銀行のほうが最適なケースもあります。

まだどちらで申し込むか迷っている人は、以下で消費者金融と銀行が提供するおまとめローンの商品仕様を改めて比較しましたので参考にしてください。

| 金融機関 | 消費者金融のおまとめローン | 銀行のおまとめローン |

|---|---|---|

| 金利 | 1.5〜18.0% | 1.48〜17.5% |

| 限度額 | 最大900万円 | 最大1,500万円 |

| 融資時間 | 最短即日 | 最短7営業日 |

| 土日の借入 | ◯ | × |

消費者金融と銀行のおまとめローンに大きな違いが出るのは、融資時間と借り入れ限度額です。

おまとめローンで借り入れを急いでいる人は、最短即日融資が可能な消費者金融を選びましょう。

消費者金融は一本化目的でも最短即日融資に対応してもらえる

消費者金融が提供するおまとめローンの強みは、一本化目的の借り入れでも最短即日融資に対応してもらえることです。

消費者金融は審査にAIスコアリングシステムを取り入れており、膨大な顧客データから集めた情報を基に申し込んだ人の信用度を瞬時に数値化しているため、審査時間の短縮を実現しています。

申し込んだその日のうちに借入金が振り込まれることから、他社への返済が迫っているときや一刻も早く借り換えて利息総額を抑えたい場合にも最適です。

一方で銀行のおまとめローンは消費者金融よりも審査に時間をかけて細かく返済能力を調査するため、借り入れできるのが最短7日〜2週間後になります。

他社借り入れの件数や金額によっては1ヶ月以上も待たされるケースもあり、一本化を急いでいる人には向いていません。

消費者金融は即日融資が可能なほかにも金利の引き下げが保証されていたり審査が寛容だったりする利点があるため、銀行を選びたい特別な事情がない人は申し込むとよいでしょう。

銀行は1,000万円を超える高額融資も可能なのが強み

銀行が提供するおまとめローンは、1,000万円を超える高額融資にも対応してもらえるのが強みです。

銀行は消費者金融と違って預金業務を扱っており、貸付金に充てられる原資が潤沢なことから、高額融資にも対応できる態勢が整えられています。

消費者金融でも最大800万円までの融資に対応してもらえますが、1,000万円以上を借りられるケースはありません。

そのため、銀行のおまとめローンは審査が厳しくて融資時間が長くても、1,000万円以上を借りたい人に最適です。

ただし、一般的なカードローンと利用規約が異なりますので、あらかじめ確認しておきましょう。

おまとめローンの注意点やデメリット!他社解約しないと規約違反になる

意外と知られていませんが、おまとめローンを利用する際は他社解約が必要になるケースがあります。

他社解約とは、おまとめローンで完済した既存ローンを解約することです。

おまとめローンは複数の借り入れを一本化して完済するため、既存ローンで追加融資を止められている人でも新たに借り入れが可能になります。

しかし、おまとめローンの目的は債務を減らすことであり、追加借り入れをすると完済した意味がありません。

そのため、利用規約に他社解約しなければいけない旨が記載されているケースがあります。

利用規約に他社解約が必要な旨が記載されている場合、既存ローンの解約をせずに利用し続けると規約違反になって一括返済を求められる可能性があるのがデメリットです。

規約違反した場合のペナルティについては、アイフルの公式ホームページにも記載されています。

会員は、会員に次の各号の事由が一つでも生じた場合は、当社からの通知または催告がなくとも当社に対する一切の債務について当然に期限の利益を失い、直ちに債務の全額を支払う。

とはいえ、生活費が不足しないか不安で、いつでも借り入れができる状態にしておきたい人もいますよね。

管理人の経験上、プロミスだけは他社解約を求められないため、完済後も既存ローンを利用し続けたい人に最適です。

まとめて完済したクレジットカードは使えなくなる可能性がある

おまとめローンでクレジットカードの残債を一本化すると、その後に使えなくなる可能性があります。

前述で紹介したとおり、他社解約が必要なおまとめローンは一本化したクレジットカードも解約しなければいけないからです。

一本化したのがクレジットカードのキャッシング枠とショッピング枠のいずれかだったとしてもカード自体を解約する必要があるため、使えなくなります。

ただし、クレジットカードを一本化していない場合や利用規約に他社解約について記載されていない場合は、おまとめローン後も利用を続けられます。

クレジットカードだけではなく、カードローンも同様の理由で利用できなくなる可能性がありますので気をつけましょう。

審査に落ちると他社で新たに借り入れすることが難しくなる

おまとめローンの審査に落ちると、他社で新たに申し込んでも借り入れが困難になります。

ローン審査に落ちた事実は信用情報を見るだけでわかり、他社でマイナスの評価を受けてしまうからです。

信用情報は、ローンに申し込むと本人特定要件、契約まで進むと契約内容が記録される仕組みになっています。

しかし、ローン審査に落ちた場合は記録されるのが本人特定要件のみになるため、他社が信用情報を確認した際にバレてしまいます。

審査に落ちた後すぐに他社へ申し込むことで、慢性的に金銭が足りない状況であると判断されるのも不利になる理由のひとつです。

そのため、おまとめローンの審査に落ちた場合は、信用情報から本人特定要件が削除される6ヶ月後まで待ってから他社へ申し込んだほうがよいでしょう。

契約内容や返済状況などは5年後まで残りますが、本人特定要件であれば6ヶ月で削除され、他社のローン会社は確認できなくなります。

借りたお金は既存ローンの借入先または自分の口座に振り込まれる

おまとめローンで借りたお金は、既存ローンの借入先または自分の口座へ振り込まれる仕組みとなっています。

既存ローンの借入先へ振り込まれる場合、おまとめローンを利用しても現金が手元に入ることはありません。

そのため、借りたお金を生活の足しにしたり他の支払いへあてることは不可能です。

一方で、借りたお金が自分の銀行口座へ振り込まれる場合、既存ローンを完済するまで一時的に手持ちの現金が増えます。

ただし、いずれにしてもお金を自由に使うことは難しいでしょう。

完済証明書が必要になるので借入金を自由に使うことはできない

おまとめローンでお金を借りると、既存ローンの完済証明書を求められます。

管理人の経験上、完済証明書は1週間以内の提出を求められるため、おまとめローンを利用した後すぐに既存ローンを返済しなければいけません。

その間に借入金を他の用途に使用すると、既存ローンを返済するためのお金が足りなくなって完済証明書を提出できなくなります。

完済証明書が提出できない場合、規約違反と認識されてペナルティを受ける可能性があります。

その他の用途に使い込みするとペナルティで一括返済を求められる

おまとめローンで借りたお金を既存ローン返済以外に使い込んだ場合、悪質な規約違反と認識されてペナルティの対象となる可能性があります。

一括返済や強制解約になるケースが多く、既存ローンの完済どころかおまとめローンと合算して債務が倍になってしまいます。

返済不能の状態になって債務整理や自己破産をすると、少なくとも5年間は借り入れできない状態になりますので、おまとめローンで借りたお金は必ず既存ローンの返済だけに使いましょう。

完済までの期間が長くなるので繰り上げ返済するのが最善の方法

おまとめローンを利用すると完済までの期間が既存のローンよりも長くなるため、利息総額を増やさないために繰り上げ返済をするのが最善の方法になります。

繰り上げ返済とは、毎月の返済額とは別に追加で返済する方法のことです。

おまとめローンは複数社の借り入れをまとめて一本化することから、借り換える金額が高額になります。

おまとめローンは、金利は安くなる可能性はありますが、返済総額が大きくなる場合もあるので、利用の際にはよく検討し、慎重に判断をして下さい。

既存の借り入れ残高を合算するだけなので借り入れ総額が増えるわけではないものの、高額になるぶん、どうしても完済までの期間が長くなります。

しかし、家計に余裕があるときだけでも普段より多く返済すれば返済期間が短くなり、利息も抑えることが可能です。

実際に管理人がおまとめローンを利用していた際は、ボーナス月だけ通常の返済日とは別日に追加返済し、利息総額を10万円ほど削減できました。

家計が苦しくなるまで無理する必要はありませんが、少しでも余裕が出たなら繰り上げ返済したほうが無駄に支払うお金を抑えられることを覚えておきましょう。

おまとめローンでお金を借りるなら融資に前向きな消費者金融が最適

おまとめローンでお金を借りるなら、銀行よりも融資に前向きな消費者金融を選ぶのが最適です。

消費者金融のおまとめローンはパートやアルバイトでも貸付対象になるうえ、1ヶ月に2〜3万円でも安定した収入を得ていれば審査に通過できます。

さらに最短即日融資も可能で、既存ローンの返済が明日に迫っているときでも間に合うスピード感は銀行系おまとめローンにはありません。

おまとめローンの審査に通過して今日中に借り入れを一本化したいのなら、消費者金融を選んでおけば間違いないでしょう。

最後に、おまとめローンを選ぶときのポイントをまとめましたので、参考にしてください。

- 審査を厳格化している銀行系おまとめローンよりも消費者金融のほうが融資に前向き

- 消費者金融のおまとめローンは金利の引き下げが保証されている

- プロミスのおまとめローンなら即日融資も可能

>> プロミスの3秒診断はこちら

貸付条件

レイクの貸付条件

| 極度額 | 1万円~500万円 |

|---|---|

| 貸付利率(実質年率) | 4.5%~18.0%(※貸付利率はご契約額およびご利用残高に応じて異なります。) |

| 遅延損害金(年率) | 20.0% |

| 返済方式 | 残高スライドリボルビング方式、元利定額リボルビング方式 |

| 返済期間、回数 | 最長5年、最大60回(※融資枠の範囲内での追加借入や繰上返済により、返済期間・回数はお借入れ及び返済計画に応じて変動します。) |

| 担保、保証人不要 | ◯ |

| 審査 | 有 |

| 利用対象 | 年齢が満20歳以上70歳以下の国内に居住する方、ご自分のメールアドレスをお持ちの方、日本の永住権を取得されている方 |

| 必要書類 | 運転免許証等、収入証明書(契約額に応じて、新生フィナンシャルが必要とする場合) |

| 商号 | 新生フィナンシャル株式会社 |

| 貸金業登録番号 | 関東財務局長(10)第01024号 日本貸金業協会会員第000003号 |

レイク無利息期間の条件

| 無利息期間の適用条件 |

|

|---|---|

| 60日間無利息の適用条件 |

|

| 180日間無利息の適用条件 |

|

アイフルの貸付条件

| 商号 | アイフル株式会社 |

|---|---|

| 登録番号 | 近畿財務局長(14)第00218号 |

| 貸付利率 | 3.0%~18.0%(実質年率) |

| 遅延損害金 | 20.0%(実質年率) |

| 契約限度額または貸付金額 | 800万円以内(要審査) |

| 返済方式 | 借入後残高スライド元利定額リボルビング返済方式 |

| 返済期間・回数 | 借入直後最長14年6ヶ月(1~151回) |

| 担保・連帯保証人 | 不要 |